3.3. DETERMINATION DE DECALAGE TEMPOREL PAR LE

CORRELOGRAMME

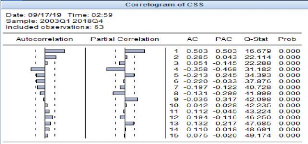

Figure 3-5 Correlogramme du taux de croissance

Source : Auteur (à l'aide d'eviews9)

Ce tableau montre que l'autocorrélation partielle pour

la variable CSS (taux de croissance du P113) présente 4 pics qui sortent

de l'intervalle. De ce fait, la variable sera retardée de 4

périodes (trimestres).

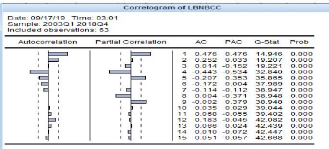

Figure 3-6 Correlogramme du taux Bon BCC

Source : Auteur (à l'aide d'eviews9)

~ 84 ~

Ce tableau montre que l'autocorrélation partielle pour

la variable LBNBCC (taux du Bon BCC) présente 5 pics qui sortent de

l'intervalle. De ce fait, la variable sera retardée de 5 périodes

(trimestres).

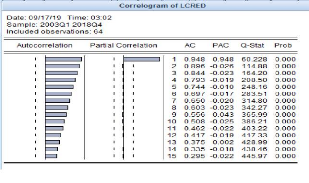

Figure 3-7 Correlogramme du niveau des

crédits

Source : Auteur (à l'aide d'eviews9)

Ce tableau montre que l'autocorrélation partielle pour

la variable LCRED (niveau de crédit accordé à

l'économie) présente 1 pic qui sort de l'intervalle. De ce fait,

la variable sera retardée d'une période (trimestres).

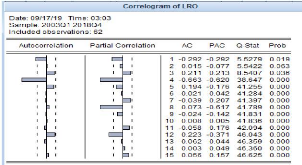

Figure 3-8 Correlogramme du coefficient de réserve

obligatoire

Source : Auteur (à l'aide d'eviews9)

Ce tableau montre que l'autocorrélation partielle pour

la variable LRO (coefficient de réserve obligatoire) présente 4

pics qui sortent de l'intervalle. De ce fait, la variable sera retardée

de 4 périodes (trimestres).

~ 85 ~

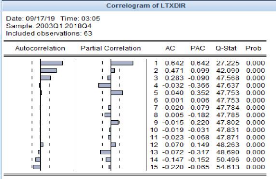

Figure 3-9 Correlogramme du taux directeur

Source : Auteur (à l'aide d'eviews9)

Ce tableau montre que l'autocorrélation partielle pour

la variable LTXDIR (taux directeur) présente 4 pics qui sortent de

l'intervalle. De ce fait, la variable sera retardée de 4 périodes

(trimestres, donc une année).

3.4. MODELISATION ARIMA

Il existe une catégorie de modèles qui cherche

à déterminer chaque valeur de la série en fonction des

valeurs qui la précède (yt = f(yt-1, yt-2, ...)). C'est le cas

des modèles ARIMA ("AutoRegressive - Integrated - Moving Average").

Cette catégorie de modèles a été popularisée

et formalisée par Box et Jenkins (1976).

Le choix d'un modèle est surtout théorique:

est-il raisonnable de penser que dans un phénomène donné,

les points sont fondamentalement fonction des points précédents

et de leurs erreurs, plutôt qu'un signal, périodique ou non,

entaché de bruit.

On peut noter cependant que souvent, on a recours à

l'analyse de variance pour traiter les séries temporelles. Or une des

assomptions majeures de l'ANOVA est que les résidus des

différentes mesures ne sont pas auto-corrélés. Ce n'est

évidemment pas le cas si la performance à l'essai t est

liée à la performance réalisée à l'essai

t-1.

Les processus autorégressifs supposent que chaque point

peut être prédit par la somme pondérée d'un ensemble

de points précédents, plus un terme aléatoire d'erreur.

Le processus d'intégration suppose que chaque point

présente une différence constante avec le point

précédent.

~ 86 ~

Les processus de moyenne mobile supposent que chaque point est

fonction des erreurs entachant les points précédents, plus sa

propre erreur.

Un modèle ARIMA est étiqueté comme

modèle ARIMA (p,d,q), dans lequel : p est le nombre de

termes autorégressifs, d est le nombre de

différences et q est le nombre de moyennes mobiles.

L'estimation des modèles ARIMA suppose que l'on

travaille sur une série stationnaire. Ceci signifie que la moyenne de la

série est constante dans le temps, ainsi que la variance. La meilleure

méthode pour éliminer toute tendance est de différencier,

c'est-à-dire de remplacer la série originale par la série

des différences adjacentes. Une série temporelle qui a besoin

d'être différenciée pour atteindre la stationnarité

est considérée comme une version intégrée d'une

série stationnaire (d'où le terme Integrated).

La correction d'une non-stationnarité en termes de

variance peut être réalisée par des transformations de type

logarithmique (si la variance croît avec le temps) ou à l'inverse

exponentielle. Ces transformations doivent être réalisées

avant la différenciation.

Une différenciation d'ordre 1 suppose que la

différence entre deux valeurs successives de y est constante.

yt - yt-1 = u + å t

u est la constante du modèle, et représente la

différence moyenne en y. Un tel modèle est un ARIMA (0,1,0). Il

peut être représenté comme un accroissement linéaire

en fonction du temps. Si u est égal à 0, la série est

stationnaire.

Les modèles autorégressifs supposent que yt est

une fonction linéaire des valeurs précédentes.

Littérairement, chaque observation est

constituée d'une composante aléatoire (choc aléatoire,

å) et d'une combinaison linéaire des observations

précédentes.

Les modèles à moyenne mobile suggèrent

que la série présente des fluctuations autour d'une valeur

moyenne. On considère alors que la meilleure estimation est

représentée par la moyenne pondérée d'un certain

nombre de valeurs antérieures (ce qui est le principe des

procédures de moyennes mobiles utilisées pour le lissage des

données). Ceci revient en fait à considérer que

l'estimation est égal à la moyenne vraie, auquel on ajoute une

somme pondérée des erreurs ayant entaché les valeurs

précédentes.

~ 87 ~

3.4.1. ESTIMATION DES MODELES

a. Estimation du premier modèle ARIMA

(1,3,4,5)

Dependent Variable: LCRED

Method: Least Squares

Date: 09/18/19 Time: 19:10

Sample (adjusted): 2004Q3 2018Q4

Included observations: 58 after adjustments

Variable

|

Coefficient

|

Std. Error t-Statistic

|

Prob.

|

LCRED(-1)

|

0.969759

|

0.007915 122.5248

|

0.0000

|

LRO

|

0.064200

|

0.151457 0.423886

|

0.6739

|

LRO(-1)

|

0.038525

|

0.155122 0.248349

|

0.8051

|

LRO(-2)

|

0.049927

|

0.155491 0.321091

|

0.7498

|

LRO(-3)

|

0.111981

|

0.153060 0.731613

|

0.4686

|

LRO(-4)

|

-0.473798

|

0.217329 -2.180092

|

0.0355

|

LTXDIR

|

0.007348

|

0.098880 0.074315

|

0.9411

|

LTXDIR(-1)

|

0.041441

|

0.103804 0.399224

|

0.6918

|

LTXDIR(-2)

|

0.011781

|

0.092516 0.127345

|

0.8993

|

LTXDIR(-3)

|

0.017942

|

0.091422 0.196256

|

0.8454

|

LTXDIR(-4)

|

-0.094294

|

0.084295 -1.118626

|

0.2698

|

LBNBCC

|

-0.022189

|

0.042752 -0.519007

|

0.6065

|

LBNBCC(-1)

|

-0.008759

|

0.044598 -0.196409

|

0.8453

|

LBNBCC(-2)

|

-0.002416

|

0.032204 -0.075018

|

0.9406

|

LBNBCC(-3)

|

-0.007857

|

0.031974 -0.245727

|

0.8071

|

LBNBCC(-4)

|

-0.022817

|

0.039158 -0.582687

|

0.5633

|

LBNBCC(-5)

|

-0.004697

|

0.028526 -0.164642

|

0.8700

|

C

|

0.485753

|

0.108984 4.457116

|

0.0001

|

R-squared

|

0.997350

|

Mean dependent var

|

13.77390

|

Adjusted R-squared

|

0.996315

|

S.D. dependent var

|

1.202687

|

S.E. of regression

|

0.073004

|

Akaike info criterion

|

-2.157277

|

Sum squared resid

|

0.218511

|

Schwarz criterion

|

-1.553354

|

Log likelihood

|

79.56102

|

Hannan-Quinn criter.

|

-1.922036

|

F-statistic

|

964.3118

|

Durbin-Watson stat

|

1.046272

|

Prob(F-statistic)

|

0.000000

|

|

|

|

La lecture des résultats de cette régression

mettant en relation le niveau de crédit à l'économie

(LCRED) par rapport à l'ensemble des variables exogènes (les

instruments de la politique monétaire de la BCC, à savoir le taux

directeur, le coefficient de réserve obligatoire et le taux du Bon BCC),

il ressort que la variable endogène (le niveau de crédit) est

expliquée à 99,63% par les variables explicatives ou

indépendantes (de la politique monétaire) du modèle.

Egalement, on remarque que globalement le modèle est significatif car la

valeur associée à la probabilité de Fisher (F-stat =

0,000000) est inférieure à 0,05.

b. Estimation du deuxième modèle ARIMA

(4,1)

Dependent Variable: CSS Method: Least Squares Date: 09/18/19

Time: 19:25

~ 88 ~

Sample (adjusted): 2004Q2 2018Q4

Included observations: 59 after adjustments

|

Variable

|

Coefficient

|

Std. Error t-Statistic

|

Prob.

|

|

CSS(-1)

|

0.395416

|

0.117629 3.361553

|

0.0014

|

|

CSS(-2)

|

0.162563

|

0.129116 1.259047

|

0.2135

|

|

CSS(-3)

|

0.081030

|

0.129056 0.627865

|

0.5328

|

|

CSS(-4)

|

-0.471223

|

0.117138 -4.022818

|

0.0002

|

|

LCRED

|

1.773005

|

0.929686 1.907100

|

0.0619

|

|

LCRED(-1)

|

-1.786379

|

0.934335 -1.911926

|

0.0613

|

|

R-squared

|

0.472306

|

Mean dependent var

|

-0.082855

|

|

Adjusted R-squared

|

0.422524

|

S.D. dependent var

|

0.751961

|

|

S.E. of regression

|

0.571429

|

Akaike info criterion

|

1.814793

|

|

Sum squared resid

|

17.30618

|

Schwarz criterion

|

2.026068

|

|

Log likelihood

|

-47.53639

|

Hannan-Quinn criter.

|

1.897266

|

|

Durbin-Watson stat

|

1.675371

|

|

|

La lecture des résultats de cette régression

mettant en relation le taux de croissance économique (LCSS) par rapport

à la variable exogène (le niveau de crédit accordé

à l'économie), il ressort que la variable endogène (la

variation du PIB) est expliquée à 42,25% par la variable

explicative ou indépendante (le niveau de crédit à

l'économie) du modèle. Egalement, on remarque que globalement le

modèle est significatif car la valeur associée à la

probabilité de Fisher (F-stat = 0,000000) est inférieure à

0,05.

|