SECTION2. : ANALYSE

ET TRAITEMENT DE DONNEES

3.2.1. Analyse de Près-estimation du modèle

a) Analyse de la

stationnarité des variables

Avant de déterminer le modèle d'estimation

à utiliser, il convient de faire une étude préalable des

séries des différentes variables. Pour ce faire, nous utiliserons

le test de racine unitaire de Dickey-Fuller Augmenté (ADF).

Le test ADF se base sur une estimation par Moindres

carrés Ordinaires (MCO) de la variable par rapport à

elle-même mais avec un décalage. Le test est fondé sur une

hypothèse nulle correspondant à la racine unitaire (signifiant

que la série n'est pas stationnaire).

Les hypothèses se présentent comme

suit :

H0 : présence de racine unitaire (la

série n'est pas stationnaire) ; et

H1 : absence de racine unitaire (la

série est stationnaire)

On

accepte l'hypothèse nulle si la valeur statistique du coefficient de

racine unitaire est supérieure à la statistique de Dickey-Fuller

au seuil critique considéré (5%) ; soit si la

probabilité critique de cette valeur est supérieure à

0,05 ; dans le cas contraire, on accepte l'hypothèse alternative

(dans ce cas, la série est stationnaire).

Tableau3: Résultats synthétiques du test de

racine unitaire : ADF

|

VARIABLES

|

T-ADF

|

T-critical values à 1%

|

T-critical values à 5%

|

Probability

|

Level

|

1st level

|

2endlevel

|

|

IDE

|

-10.11922

|

-3.548208

|

-2.912631

|

0.0000

|

|

**

|

|

|

INT

|

-3.842918

|

-3.544063

|

-2.910860

|

0.0043

|

*

|

|

|

|

INFL

|

-6.895138

|

-3.544063

|

-2.910860

|

0.0000

|

*

|

|

|

|

PIBH

|

-12.33379

|

-3.546099

|

-2.911730

|

0.0000

|

|

**

|

|

|

AID

|

-6.394660

|

-3.546099

|

-2.911730

|

0.0000

|

|

**

|

|

|

EPA

|

-6.018075

|

-3.544063

|

-2.910860

|

0.0000

|

*

|

|

|

Légende : * : à niveau ; ** :

en première différence ; *** : en deuxième

différence.

Source : Nous-même à partir des

résultats tirés avec Eviews 12

Les résultats de ce tableau montrent à travers

le test de racine unitaire de AugmentedDickey Fuller (ADF) la

stationnarité en différence première de variables

notamment l'investissements direct étrangers et le PIB par habitant et

l'aide publique au développement tandis que le taux

d'intérêt, l'inflation et l'épargne sont

intégrées à niveau. Les résultats montrent par le

test ADF à 1%, à 5% sont inférieures aux valeurs critiques

de Mackinnon au seuil de 5%, ce qui veut dire la présence de

stationnarité.

b) Etude de la

causalité entre les variables

Pour vérifier la causalité entre les variables,

nous avons eu à faire recourt au test de causalité

bilatérale de Granger. L'hypothèse nulle de ce test correspond

à l'absence de causalité d'une variable X face à une

variable Y. la règle de décision est telle que l'on accepte

l'hypothèse nulle si la probabilité critique du test est

supérieure à 5% ; et donc, il y aura causalité entre

variables si la probabilité critique est inférieure à la

marge d'erreur.

Tableau4. : Résultats du test de causalité

au sens de Granger

|

Pairwise Granger Causality Tests

|

|

Date: 10/10/22 Time: 01:10

|

|

Sample: 1960 2020

|

|

|

Lags: 3

|

|

|

|

|

|

|

|

|

|

|

|

NullHypothesis:

|

Obs

|

F-Statistic

|

Prob.

|

|

|

|

|

|

|

|

|

|

IDE does not Granger Cause EPA

|

58

|

4.94058

|

0.0044

|

|

EPA does not Granger Cause IDE

|

0.83912

|

0.4787

|

|

|

|

|

|

|

|

|

|

AID does not Granger Cause EPA

|

58

|

0.80927

|

0.4946

|

|

EPA does not Granger Cause AID

|

0.92918

|

0.4334

|

|

|

|

|

|

|

|

|

|

INFL does not Granger Cause EPA

|

58

|

4.95038

|

0.0043

|

|

EPA does not Granger Cause INFL

|

2.05968

|

0.1172

|

|

|

|

|

|

|

|

|

|

INT does not Granger Cause EPA

|

58

|

0.93522

|

0.4305

|

|

EPA does not Granger Cause INT

|

2.41557

|

0.0771

|

|

|

|

|

|

|

|

|

|

PIBH does not Granger Cause EPA

|

58

|

1.35091

|

0.2683

|

|

EPA does not Granger Cause PIBH

|

0.43918

|

0.7259

|

|

|

|

|

|

|

|

|

Source : Nous-même à partir des

résultats tirés avec Eviews 12

Les résultats de ce test nous ont permis

d'établir les relations suivantes :

EPARGNE

AID

PIBHAB

IDE

INTERET

INFLATION

Source : nous-même, A partir du tableau

précédent

Ce schéma nous montre l'existence d'une

causalité unidirectionnelle entre l'épargne et l'aide publique au

développement ; entre l'épargne et le taux

d'intérêt ; et entre l'épargne et le PIB par habitant.

Cependant, il existe une relation bidirectionnelle entre l'épargne et

l'inflation ; et l'épargne et l'investissements direct

étrangers.

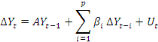

c) Le test de Pesaran et al. (2001)

La cointégration entre séries suppose

l'existence d'une ou plusieurs relations d'équilibre à long terme

entre elles. Ces relations peuvent être combinées avec les

dynamiques de court terme de ces séries dans un modèle et peuvent

prendre la forme d'un vecteur à correction d'erreurs ou d'un

modèle à correction d'erreurs selon la forme suivante :

Avec :   = vecteur de variables stationnaires sous études (dont on

explique la dynamique), = vecteur de variables stationnaires sous études (dont on

explique la dynamique),   = matrice dont les éléments sont des paramètres

associés à = matrice dont les éléments sont des paramètres

associés à   ; A= matrice de même dimension que ; A= matrice de même dimension que   (et r(A) représente le nombre de relations de

cointégration) ; (et r(A) représente le nombre de relations de

cointégration) ;   = opérateur de différence première ( kuma jonas

Kibala, 2018). = opérateur de différence première ( kuma jonas

Kibala, 2018).

Pour tester l'existence ou non de la cointégration

entre série, la littérature économétrique fournit

plusieurs tests ou approches. Pour notre part, nous opterons pour le test de

cointégration de Pesaran et al. (2001), appelé aussi

« test de cointégration aux bornes » ou

« bounds test cointegration ».

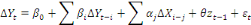

Le modèle de base associé au test de

cointégration par les retards échelonnés est le

modèle ARDL cointégrée dont la spécification est la

suivante :

Où zt-1 est le terme de correction

d'erreur résultant de la relation d'équilibre de long

terme ; c'est un paramètre indiquant la vitesse d'ajustement au

niveau d'équilibre après un choc. Son signe doit être

négatif et son coefficient significatif pour assurer la convergence de

la dynamique vers l'équilibre à long terme. Ce coefficient varie

entre -1 et 0. -1 signifie une convergence parfaite alors que 0 permet de

conclure qu'il n'y pas de convergence après un choc dans le processus

(Bourbonnais, 2015; Benyacoub and Mourad, 2021).

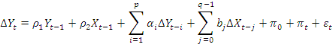

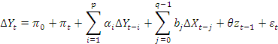

Cette relation peut aussi s'écrire comme suit :

Ou

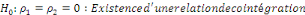

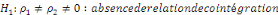

Pour vérifier l'existence d'une relation de

cointégration, on recourt au test de Fisher selon les hypothèses

suivantes :

La procédure est telle qu'on devra comparer les valeurs

de Fisher obtenues aux valeurs critiques (bornes) simulées sur plusieurs

cas et différents seuils par Perasan et al. Et l'interprétation

ou la décision se fera comme ceci :

- Si F-calculé est supérieur à la borne

supérieure, il existe une relation de cointégration ;

- Si F-calculé est inférieur à la borne

inférieure, il n'existe pas de relation de cointégration ;

et

- Si F-calculé est compris entre les deux bornes, le

test est non-concluant, aucune interprétation objective ne pourrait se

faire.

Tableau 5. : Résultats du test de

cointégration aux bornes

|

F-Bounds Test

|

Null Hypothesis: No levels relationship

|

|

|

|

|

|

|

|

|

|

|

|

Test Statistic

|

Value

|

Signif.

|

I(0)

|

I(1)

|

|

|

|

|

|

|

|

|

|

|

|

F-statistic

|

6.184653

|

10%

|

2.08

|

3

|

|

K

|

5

|

5%

|

2.39

|

3.38

|

|

|

2.5%

|

2.7

|

3.73

|

|

|

1%

|

3.06

|

4.15

|

|

|

|

|

|

|

|

|

|

|

Source : Nous-même à partir des

résultats tirés avec Eviews 12

Les résultats du tableau ci-dessus

révèlent que le F-calculé est supérieur à la

borne supérieure, d'où la présence d'une relation de long

terme entre les variables d'étude.

Tableau 6 : : Résultats de

l'estimation du modèle ARDL à correction d'erreur

|

ARDL Error Correction Regression

|

|

|

Dependent Variable: D(LEPA)

|

|

|

|

Selected Model: ARDL(1, 4, 2, 4, 4,

1)

|

|

|

Case 2: Restricted Constant and No Trend

|

|

|

Date: 10/09/22 Time: 14:21

|

|

|

|

Sample: 1960 2020

|

|

|

|

Included observations: 57

|

|

|

|

|

|

|

|

|

|

|

|

|

|

ECM Regression

|

|

Case 2: Restricted Constant and No Trend

|

|

|

|

|

|

|

|

|

|

|

|

Variable

|

Coefficient

|

Std. Error

|

t-Statistic

|

Prob.

|

|

|

|

|

|

|

|

|

|

|

|

D(IDE)

|

0.048297

|

0.023372

|

2.066404

|

0.0463

|

|

D(IDE(-1))

|

-0.074656

|

0.030865

|

-2.418820

|

0.0209

|

|

D(IDE(-2))

|

-0.096981

|

0.028833

|

-3.363487

|

0.0019

|

|

D(IDE(-3))

|

-0.030675

|

0.023251

|

-1.319290

|

0.1956

|

|

D(INT)

|

0.003699

|

0.002843

|

1.301335

|

0.2016

|

|

D(INT(-1))

|

0.007839

|

0.003545

|

2.211201

|

0.0336

|

|

D(INFL)

|

-1.54E-06

|

1.72E-05

|

-0.089903

|

0.9289

|

|

D(INFL(-1))

|

-0.000181

|

3.86E-05

|

-4.693919

|

0.0000

|

|

D(INFL(-2))

|

-9.86E-05

|

3.80E-05

|

-2.591463

|

0.0138

|

|

D(INFL(-3))

|

-5.80E-05

|

3.78E-05

|

-1.533972

|

0.1340

|

|

D(LPIBH)

|

0.097809

|

0.231574

|

0.422366

|

0.6753

|

|

D(LPIBH(-1))

|

-0.113576

|

0.223395

|

-0.508409

|

0.6144

|

|

D(LPIBH(-2))

|

0.174166

|

0.235643

|

0.739109

|

0.4648

|

|

D(LPIBH(-3))

|

-0.880453

|

0.241488

|

-3.645950

|

0.0009

|

|

D(LAID)

|

0.851823

|

0.151485

|

5.623137

|

0.0000

|

|

CointEq(-1)*

|

-0.809172

|

0.113626

|

-7.121387

|

0.0000

|

|

|

|

|

|

|

|

|

|

|

|

R-squared

|

0.808855

|

Meandependent var

|

0.003920

|

|

Adjusted R-squared

|

0.738924

|

S.D. dependent var

|

0.698310

|

|

S.E. of regression

|

0.356806

|

Akaike info criterion

|

1.008673

|

|

Sumsquaredresid

|

5.219719

|

Schwarz criterion

|

1.582161

|

|

Log likelihood

|

-12.74718

|

Hannan-Quinn criter.

|

1.231550

|

|

Durbin-Watson stat

|

2.304767

|

|

|

|

|

|

|

|

|

Source : Nous-même à partir des

résultats tirés avec Eviews 12

Après l'analyse et le traitement de données, les

résultats révèlent dans l'ensemble avec tous les tests

utilisés, le modèle est expliqué à 80,8% du

coefficient de détermination. Ce qui veut dire que le modèle est

globalement significatif.

Les résultats de l'estimation du modèle ARDL

comme on peut le voir, c'est un modèle ARDL (1, 4, 2, 4, 4,

1) est le modèle le plus optimal parmi les 20 modèles

estimés.

Interprétation du modèle

a) La dynamique de court terme

EPARGNE = - 0.074*IDE (-1) - 0.096*IDE (-2)

-0.003*INT (-1) -0.0001*INFL(-1)

-0.00009*INFL(-2)-0.88*PIBH(-1)

Il ressort à court terme pour ce modèle :

- Un hause de 100% des IDE décalé à la

1ère période entraine une baisse de 7%

l'épargne courante ;

- Un hause de 100% des IDE décalé à la

2ème période entraine une baisse de 9.6%

l'épargne courante ;

- Un hause de 1000% du taux d'intérêt

retardé à la 1ère période entraine une

baisse de 3% l'épargne courante ;

- Un hause de 1000% de l'inflation retardée à la

1ère période entraine une baisse de 0.1%

l'épargne courante ;

- Un hause de 1000% de l'inflation retardée à la

2ème période entraine une baisse de 0.09%

l'épargne courante ;

- Un hause de 100% du PIB par habitant retardée

à la 3ème période entraine une baisse de 88 %

l'épargne courante.

b) La dynamique de Long terme

EPARGNE = 0.048*IDE +0.851*AID

Les effets de Long terme

révèlent :

- Une augmentation de 100% des IDE entraine une hausse de 4.8%

de l'épargne ;

- Une augmentation de 100% d'aide publique au

développement entraine un accroissement de 85% de l'épargne.

Le coefficient d'ajustement (0.809) ou force de rappel de

l'équilibre du modèle de cointégration est statistiquement

significatif,ceci garantit un mécanisme de correction d'erreur dans les

variations de l'épargne. D'où, l'existence d'une relation de long

terme. Autrement dit, tous les déséquilibres du modèle

seront corrigés dans la période qui suive au bout de 1 ans et 2

mois.

|