Epigraphe

« Une trésorerie aisée garantit la

solvabilité d'une entreprise. »

« Notre peur vient non pas de ne pas être

à la hauteur, notre peur vient du fait que notre pouvoir est presque

sans borne. On se dit souvent, qui suis-je moi pour être brillant,

ravissant, talentueux et fantastique ? A vrai dire, qui est-on pour ne pas

l'être ? »

Remerciements

Durant l'élaboration de ce travail scientifique, nous

avons pu bénéficier de la contribution sous plusieurs formes de

la part de plusieurs personnes.

Nous tenons à exprimer nos sentiments de vive

reconnaissance à toutes les personnes de bonne volonté qui nous

ont assisté, d'une manière ou d'un autre, jusqu'à

l'aboutissement heureux de nos recherches.

Nous tenons au plus haut point à remercier et à

glorifier le bon Dieu Jéhovah le Suprême de l'univers et le

Maître de temps, celui qui nous a donné la force et le courage

d'arriver au stade que nous sommes aujourd'hui, encore grand merci ;

Notre gratitude s'adresse aux autorités

académiques de l'Institut Supérieur de Commerce, ISC en sigle,

qui ont contribué avec un grand dévouement, à notre

formation intellectuelle.

Nous remercions le promoteur de ce mémoire le

Professeur LOLINGA LONGANGE, pour avoir accepté de diriger ce

mémoire qui sanctionne la fin du second cycle des études

universitaires.

Nous saurons aussi gré à Monsieur le professeur

Mvibudulu pour ses conseils et ses rappels ; l'assistant MUIMBU MUSULU

Bourro de l'Institut Supérieur de Statistique de Kinshasa, ISS/ KIN, en

sigle, pour la coordination et l'encadrement de ce mémoire.

Nous ne pouvons pas être ingrat envers notre

aîné scientifique Armand, un ancien étudiant de l'Institut

Supérieur de Commerce, ISC, en sigle, pour ses remarques, suggestions

pertinentes et corrections de ce mémoire et pour nous avoir fait part de

ses appréciations critiques.Nous remercions également Monsieur

Jean Pierre TSHIBANGU, Directeur régional de Vodacom Mbuji-Mayi,

Monsieur Milton NSIMBA, Managing Executive Head of Finance de Vodacom Congo,

pour leur remarquable assistance pendant la rédaction de ce

mémoire. Leurs conseils et remarques nous sont allés droit au

coeur, encore une fois de plus, grand merci.

Ce travail que nous avons l'insigne honneur de

présenter est le fruit non seulement de la sueur de notre front, mais

aussi de la collaboration sincère et de la participation incessante de

certaines personnes passées sous silence. Cet acte digéré

d'éloge serait de la pure ingratitude de notre part, c'est pourquoi,

cette page leur est réservée car nous reconnaissons que leur

apport a été d'une nécessité considérable.

C'est pour nous personnellement le plaisir de pouvoir nous acquitter de cette

dette morale, celle de remercier tous les corps professoral qui ont

contribués avec un grand dévouement à notre formation

intellectuelle.

Nous tenons particulièrement à remercier

monsieur Dominique BOKONDI ; Francis MAKONGA ; Joseph Robert

BADJOKO ; Maguy LUWUNGU ; Mireille FATAKI ; Mozagba

MBOLIFUE ; Carine KATENDI ; Caroline MUANDA ; tous de Vodacom

Congo ; frère Hugo MUKWENE ; Bill LANDU ; Alexandre

MUKENDI ; Richard KALALA ; mes amis et collègues Armand

MUSHEMVULA ; Glodie NZUNDU ; Dodo MULUMBA ; Serge MWAMBA ;

Franchard WANZA ; Aimé MVUALA ; Gédéon

MATUNGUNUKA ; Adèle MATUNGUNUKA ; Julie MVUALA MASAMUNA ;

Gad KALALA ; Aphia NZUNDU ; à mes frères et soeurs

Guèze ; Dano ; Levis ; Esther ; Rebecca ;

Nathan ; Juvannie ; Dodo ; Aaron et Christella ; tous

de la famille KIANGA ; à ma nièce Raïssa UTIMA ;

Herve DIKONDA l'inséparable ; à l'incontournable et la

cheftaine Charlène TOLELA ma fiancée et ma future

épouse ; Maman Helene KOLOKOTA et son Mari Papa KOLOKOTA ;

enfin, que toutes les personnes qui ont contribué de près ou de

loin à la réussite de cette mémoire, trouvent ici

l'hommage de notre sincère gratuité et ne se sentent en rien

oubliées.

Nos remerciements vont aussi droit à nos compagnons de

lutte : Guelord MASSALA ; Patient MUYAYA ; Mygue MUTENDI ;

Thierry TAHEMBA ; John MAFISA ; Jhos ; et les autres qui sont

passés sous silences.

MBELO YUKA

Dédicace

A ma très chère mère :

v MAYENGA MALOSA Micheline qui n'a cessé en aucune

façon de me supplier à mettre du sérieux dans mes cours et

ses tendres conseils en tant que mère ;

Que je dédie ce mémoire.

IN MEMORIAM

v Mon défunt père KIANGA MBELO Christophe qui a

largement contribué à ma formation de par ses conseils fermes et

parfois froids, son éducation profane que spirituelle, qui aujourd'hui

n'est plus là pour bénéficier de ce fruit. Que son

âme repose en paix ;

Avant-propos

De nos jours, le monde des entreprises est bien plus

concurrentiel qu'autrefois, et seules survivent, celles sont plus astucieuses

et performantes. Et le fonctionnement d'une entreprise dépend

inévitablement des opérations réalisées avec son

environnement, se traduisant immédiatement ou à terme, par des

flux de trésorerie.

La gestion de la trésorerie se doit donc d'être

beaucoup plus fine. La profession a donc évolué en

technicité avec l'aide d'outils de gestion. Le Trésorier s'occupe

ainsi de la gestion des risques à travers le contrôle des

règlements effectués et les créances accordées

grâce au suivi de leur compte individuel.

L'importance d'une gestion quotidienne de la trésorerie

se situe dans le fait qu'elle permet d'avoir chaque jour une idée des

soldes de la trésorerie afin d'opérer des décisions

adéquates pour les transactions. L'absence de gestion efficiente

pourrait entraîner un ralentissement des activités de l'entreprise

et inévitablement agira sur le résultat comptable de

l'entreprise. Le Trésorier occupe donc un poste stratégique et

inévitable dans l'entreprise.

Vu l'importance qu'il joue dans la bonne marche de

l'entreprise, nous nous sommes donc intéressé à ce poste

afin d'apporter notre contribution quant à la présentation d'une

bonne gestion de trésorerie en tant qu'un indicateur de

l'équilibre financier que nous développerons dans notre

travail.

Milord MBELO YUKABerlin

Liste des

abréviations et sigles

§ AC : Actif Circulant

§ ACRE : Actif Circulant Restructurés

d'Exploitation

§ ACRHE : Actif Circulant Restructurés Hors

Exploitation

§ ACR : Actif Circulant Restructurés

§ BFR : Besoin en Fonds de Roulement

§ BFRE : Besoin en Fonds de Roulement

d'Exploitation

§ BFRHE : Besoin en Fonds de Roulement Hors

Exploitation

§ CC : Capitaux Circulants

§ CMP : Coût Moyen Pondéré

§ CP : Capitaux Permanents

§ CT : Court Terme

§ CWN : Congolese Wireless Network

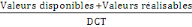

§ DCT : Dette à Court Terme

§ DCTHE : Dette à Court Terme Hors

Exploitation

§ FIFO : First in, First Out

§ FRN : Fonds de Roulement Net

§ LIFO : Last In, First Out

§ PE : Passif d'Exploitation

§ TN : Trésorerie Nette

§ TTC : Toute Taxe Comprise

§ TVA : Taxe sur la Valeur Ajoutée

§ VC : Valeur Circulante

§ VE : Valeur d'Exploitation

§ VIN : Valeurs Immobilisées Nettes

Liste des tableaux

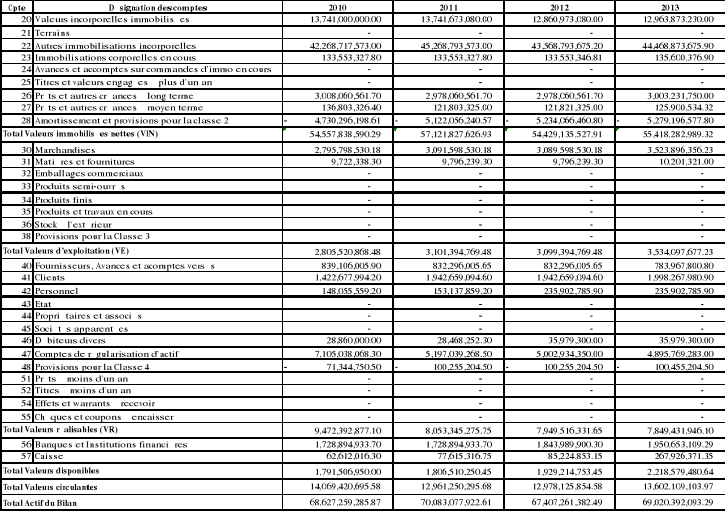

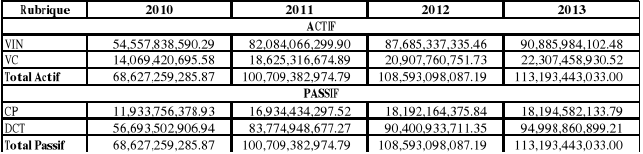

1. Tableau 1 : Actif du bilan pluriannuel de Vodacom

Congo en CDF

courant............................................................................................................

67

2. Tableau 2 : Passif du bilan pluriannuel de Vodacom

Congo en CDF

courant............................................................................................................

68

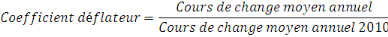

3. Tableau 3 : Cours indicatifs de

change........................................................ 69

4. Tableau 4 : Calcul des coefficients

déflateurs.......................................... 70

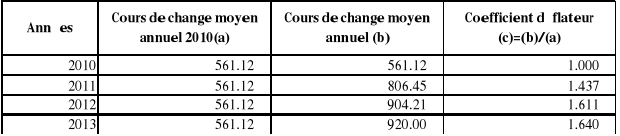

5. Tableau 5 : Actif du bilan pluriannuel de Vodacom

Congo en CDF

constant............................................................................................................

71

6. Tableau 6 : Passif du bilan pluriannuel de Vodacom

Congo en CDF

constant............................................................................................................

72

7. Tableau 7 : Bilan financier condensé

pluriannuel de Vodacom Congo en CDF

constat......................................................................................................

73

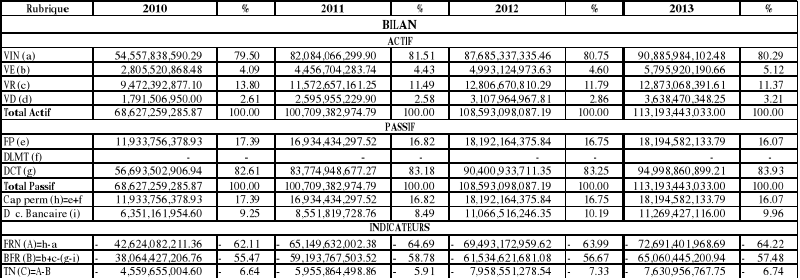

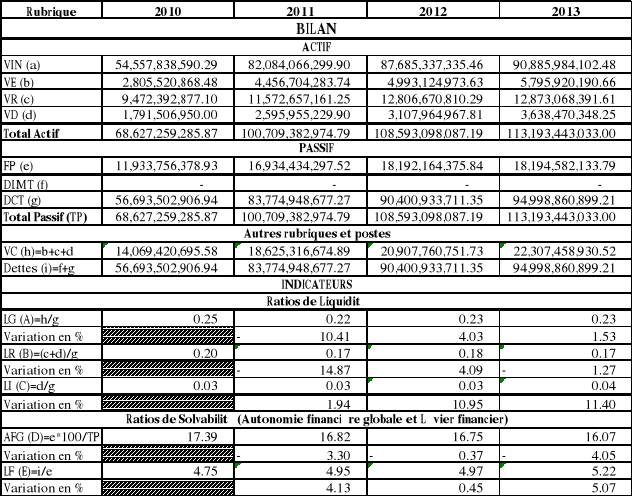

8. Tableau 8 : Bilan financier synthétique

pluriannuel de Vodacom Congo en CDF

constat.....................................................................................................

73

9. Tableau 9: Cristallisation des

bilans............................................................74

10. Tableau 10 : Graphique de visualisation pluriannuel

de Vodacom Congo en

pourcentage...............................................................................................76

11. Tableau 11 : Calcul des indicateurs de

l'équilibre financier................... 77

12. Tableau 12 : Calcul des indicateurs de

liquidité et de solvabilité............. 78

INTRODUCTION

0.1. Problématique

L'atteinte des objectifs de l'entreprise, à savoir, la

réalisation de profit maximum, à travers son activité est

dépendante de la maîtrise des charges qu'elle engage et des

produits qu'elle réalise. La comptabilité lui est alors

indispensable, puisqu'elle lui permet le suivi et la gestion de ces charges et

produits aboutissant à la détermination du résultat.

Pour son activité de production de biens et services,

l'entreprise est en relation avec son environnement constitué de ses

clients, fournisseurs, l'Etat, les institutions financières... Ces

relations ont généralement un dénouement financier

créant ainsi une obligation de paiement de part et d'autre. Les

transactions financières qui en résultent mettent en jeu des

comptes de trésorerie, principalement la banque et la caisse,

utilisées pour les règlements. Il est donc idéal pour

l'entreprise d'avoir une bonne connaissance de la situation de sa

trésorerie pour ne pas être en situation litigieuse avec ses

partenaires1(*).

Les profondes mutations technologiques et économiques

que connaît actuellement le monde, et qui sont tributaires des effets de

la mondialisation, orientent radicalement les modes de financement des

entreprises, désormais contraintes à ses prémunir, non

seulement de l'utilisation inefficace des ressources, mais aussi des

aléas conjoncturels relatifs à l'acquisition et à

l'investissement des capitaux. Cette situation s'est davantage

révélée avec la crise économique et

financière dans laquelle le monde est entré vers la fin de

l'année 2007, ayant entrainé de grosses difficultés

financières pour des nombreuses entreprises.

La prise de conscience du fait que la défaillance de la

plupart de ces grandes entreprises était essentiellement imputable aux

situations d'illiquidité, a rendu pertinente la

nécessité de mobiliser, de façon efficiente, les capitaux

pour le financement des besoins, et celle de maîtriser les flux de la

trésorerie.

La gestion de la trésorerie, entraîne la gestion

et le contrôle de tous les flux monétaires de l'entreprise. Elle

vise généralement deux objectifs, à savoir : assurer

la solvabilité, à court terme, de l'entreprise, en recherchant

les financements permettant de maintenir l'équilibre de sa

trésorerie et assurer à l'entreprise l'utilisation optimale des

excédents de trésorerie ou la recherche des moyens de financement

à court terme au moindre coût.

Par conséquent, au cours de notre étude, notre

préoccupation est centrée sur la trésorerie, indicateur de

l'équilibre financier d'une entreprise. Les principales questions qui

sont au centre de notre étude sont les suivantes :

v Vodacom Congo est - elle équilibré

financièrement ?

v Comment a évolué la trésorerie de cette

entreprise, dans la période étudiée ?

Les réponses à ces questions orienteront nos

réflexions, tout au long de cette étude.

0.2. Hypothèses de l'étude

L'hypothèse est une réponse à priori et

anticipée à la question soulevée à propos d'un

constat qui doit être diagnostiqué ; pour être

confirmé ou infirmé. Eu égard aux questions

soulevées ci - haut, nous avons formulé les hypothèses

suivantes :

Ø Vodacom Congo serait financièrement

équilibré.

Ø La trésorerie de Vodacom Congo

évoluerait positivement dans la période étudiée.

0.3. Choix et intérêt du sujet

Nous sommes motivé de choisir ce sujet pour des raisons

suivantes :

· Appliquer les connaissances théoriques acquises

tout au long de notre formation à l'Institut Supérieur de

Commerce ;

· Scientifiquement nous croyons que cette étude

contribuera effectivement à la recherche appliquée et qui

constitue notre contribution à l'amélioration de la

trésorerie de Vodacom Congo.

0.4. Méthodes et techniques utilisées

Pour prévenir à la réalisation de la

présente étude, nous avons fait recours aux méthodes et

techniques suivantes :

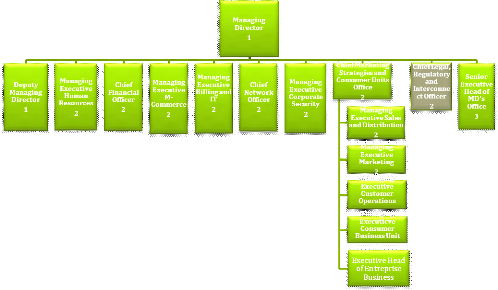

§ La méthode descriptive : elle nous a permis

de présenter la structure organique de la société Vodacom

Congo, l'entreprise étudiée.

§ La méthode analytique : elle nous a

aidé à examiner les diverses données qui ont

été mises à notre disposition afin, de les

interpréter.

§ La technique documentaire : elle nous a servi

à la consultation de plusieurs documents comptables de Vodacom Congo.

§ La technique d'interview : elle nous a mis en

contact avec les responsables administratifs, financiers, responsables de

différents services concernés, y compris les travailleurs, en vue

de recueillir les données à la réalisation de ce

mémoire.

0.5. Délimitation spatio temporelle

Pour des raisons de précision et de clarté,

notre étude est délimitée dans le temps et dans

l'espace :

o Dans l'espace, notre champ d'investigation est la

société de télécommunication Vodacom Congo, une

entreprise évoluant en RDC.

o Dans le temps, nous avons retenu la période de quatre

ans allant de 2010 à 2013.

0.6. Difficultés rencontrées

Tout travail bien fait produit avec beaucoup des

difficultés rend joyeux son auteur. Durant l'élaboration de ce

mémoire, nous avons rencontrées beaucoup des difficultés

qui nous ont perturbées jusqu'à risquer même d'abandonner

la rédaction de celle-ci. Parmi les difficultés, nous citerons la

recherche des éléments fiables en rapport avec notre sujet de

mémoire auprès des différentes personnes et parfois cadres

des entreprises de la place ; l'obtention des données comptables

chez Vodacom Congo et le va et vient dans différents

bibliothèques de la place pour approfondir nos recherches.

0.7. Structure du travail

Outre l'introduction et la conclusion et vu la

complexité à la matière, nous avons subdivisé notre

mémoire en deux parties comptant chacune deux chapitres.

La première partie porte sur l'approche

théorique du sujet. Elle comprend deux chapitres : le premier

aborde les généralités sur la gestion de la

trésorerie, et le deuxième chapitre porte sur les

généralités sur la structure financière.

La deuxième partie traite ducas pratique du

thème. Elle est également subdivisée en deux chapitres. Le

premier présente l'entreprise Vodacom Congo, et le second chapitre

analyse la trésorerie de Vodacom Congo,en tant qu'indicateur de

l'équilibre financier.

PREMIERE PARTIE :

APPROCHE THEORIQUE SUR LA TRESORERIE

CHAPITRE PREMIER :

GENERALITES SUR LA GESTION DE LA TRESORERIE

Dans ce chapitre, nous parlerons de la notion sur la

trésorerie, allant de sa définition, ses objectifs et enfin le

rôle du trésorier ; de la gestion de trésorerie ;

et la gestion quotidienne et prévisions de trésorerie.

1.1. Notion sur la trésorerie

Avant d'aborder notre sujet, il est primordial de cerner le

concept trésorerie : définition, objectif de la

trésorerie et rôle de trésorier.

A. Définition de la

trésorerie

La gestion de la trésorerie est l'ensemble des

mécanismes qui permettent à une entreprise de prévoir et

de gérer les flux, d'anticiper et de prévenir les risques

financiers, de négocier et de contrôler les opérations

bancaires, de placer les excédents et, surtout, d'assurer sa

liquidité et sa solvabilité. Elle peut aussi être

définie comme l'ensemble des mécanismes qui consistent à

assurer la solvabilité de l'entreprise au moindre coût.

Selon le professeur NSIMBA LUZOLO Pierre ; la

trésorerie est le solde de tous les flux liés à

l'exploitation de l'entreprise. En d'autres termes, elle est également

à tout moment à la différence entre le fonds de roulement

et les besoins en fonds de roulement. Cette définition est beaucoup plus

concise que celle de l'Ecart du court terme, car elle met en relief les flux

des ressources dont dispose l'entreprise et les besoins exprimés par la

même entreprise2(*).

Le concept de la trésorerie est, comme le souligne M.

Levasseur l'un de plus difficiles à définir dans le domaine

financier. Il apparaît pourtant important d'essayer de cerner cette

notion car la trésorerie joue un rôle fondamental dans la gestion

financière d'un organisme qu'il s'agisse du secteur privé ou du

secteur public et que les considérations dans la pratique puissent

varier d'un secteur à l'autre.3(*)

La trésorerie d'une firme est la somme de son encaisse

monétaire et de ses comptes en banques, titres et effets

immédiatement négociables. La trésorerie d'une entreprise

peut s'évaluer de deux manières différentes : tout

d'abord, la trésorerie d'une entreprise correspond à la

différence entre ses besoins et ses ressources de financement. Les

besoins de l'entreprise peuvent être évalués à

l'aide du besoin en fonds de roulement alors que les ressources de l'entreprise

disponibles pour financer ces besoins s'appellent le fonds de roulement.

La trésorerie nette de l'entreprise correspond alors au

solde net entre ces besoins et ces ressources. Si les besoins excédent

les ressources, alors la trésorerie de l'entreprise sera négative

(au passif du bilan), alors que si les ressources sont supérieures aux

besoins, la trésorerie sera positive (à l'actif du bilan).

D'une manière générale, nous pouvons

retenir que la trésorerie est l'ensemble des moyens de financement

liquides ou à très court terme dont dispose une organisation

économique pour faire face à ses dépenses.

L'entreprise n'a qu'une seule trésorerie, solde final

de l'ensemble de ses flux de recettes et de dépenses. Les

excédents ou déficits de trésorerie résultent donc

de la conjonction de facteurs nombreux pouvant se traduire soit par un

excédent des recettes sur les dépenses (trésorerie

positive) soit par un déficit de recettes sur les dépenses

(trésorerie négative). Ce solde peut être observé

dans les comptes de la comptabilité générale, notamment

dans le bilan, image de l'ensemble des mouvements de comptes au cours d'un

exercice.4(*)

La trésorerie d'une entreprise à un instant

donné est égale à la différence entre ses emplois

de trésorerie (placements financiers et disponibles) et son endettement

bancaire et financier à court terme. C'est le cash dont elle dispose

quoiqu'il arrive (même si la banque décidait de cesser ses

prêts à court terme) et quasi immédiatement (le temps

seulement de débloquer ses placements à court terme). Autrement

dit, la trésorerie est égale à la différence entre

le fonds de roulement fonctionnel de l'entreprise et son besoin en fonds de

roulement.5(*)

B. Objectifs de la trésorerie

La trésorerie est au centre de toutes les

opérations menées par l'entreprise et est la traduction en terme

monétaire de toutes les décisions et opérations de

l'entreprise. C'est pourquoi, sa gestion ne constitue plus une simple

activité d'optimisation de la structure financière, mais devient

la gestion d'une ressource stratégique de l'entreprise qui peut

conditionner sa survie.

La gestion de la trésorerie, consiste en la gestion et

du contrôle de tous les flux monétaires de l'entreprise. La

gestion de trésorerie repose ainsi, sur l'équilibre entre la

solvabilité et la rentabilité. Elle a pour mission principale

d'éviter la rupture d'encaisse par l'ajustement quotidien des flux

financiers.

Par la gestion d'encaisse et celles des instruments de

paiement et de financement, la gestion de trésorerie concourt aussi

à l'objectif de rentabilité en minimisant, d'une part le

coût et le volume des financements utilisés, en optimisant d'autre

part, le placement des excédents de trésorerie à

très court terme. Elle participe enfin à la gestion des risques

financiers par la mise en oeuvre d'instruments de couverture ou de

spéculation dans les domaines où la volatilité du

marché s'est fortement accélérée en particulier

pour ce qui concerne les taux d'intérêt.

C. Rôle du trésorier

Dans le cadre d'une bonne gestion des flux et des soldes, le

trésorier d'entreprise remplit des missions importantes, à

savoir : détermination en valeur de la position bancaire,

équilibrage de comptes, gestion des financements et placements à

court terme.

Apparue il y a plus de vingt ans, la mission de gestion des

risques financiers concerne trois domaines principaux :

v La gestion de la liquidité : la

trésorerie doit s'assurer que l'entreprise peut faire face à ses

engagements, qu'elle dispose des financements suffisants à des

conditions conformes à son standing financier ;

v La gestion des risques de contrepartie, directs ou

indirects, sur ses partenaires financiers et clients ;

v La gestion des risques de changes et de taux : son

objet consiste à détecter, évaluer ces risques, proposer

une politique de couverture et la mettre en oeuvre. Cette fonction constitue un

élément clef de la compétitivité de

l'entreprise.

La gestion de trésorerie a pour mission de

répondre à certains objectifs précis consistant

principalement dans le fait de :

· Gérer, contrôler et sécuriser

l'ensemble des flux financiers de l'entreprise ;

· Assurer la solvabilité de l'entreprise au

moindre coût ;

· Gérer les risques financiers et les risques de

change ;

· Mener à bien l'arbitrage entre les types des

différents produits de financement et de placement ;

· Optimiser et de gérer la relation Banque -

Entreprise.

Pour savoir si la gestion de trésorerie a atteint ses

objectifs, tout trésorier doit vérifier si :

§ Les soldes bancaires sont proches de

zéro ;

§ Les conditions bancaires ont été

correctement négociées ;

§ Les crédits ont été choisis aux

meilleurs taux ;

§ Les conditions négociées ont

été effectivement appliquées.

Ce contrôle peut se faire par confrontation entre les

réalisations et les prévisions, afin de déterminer les

coûts entraînés par des erreurs de gestion.

Le trésorier se doit avoir une vision globale de

l'entreprise afin d'intégrer les préoccupations de disciplines

connexes : environnement macro-économique, stratégie de

l'entreprise, informatique, juridique, fiscal, comptable et communication

financière.

Dans une optique de vision à moyen terme, il

négocie, traite avec les banques et joue un rôle

déterminant dans la politique de relations avec les partenaires

financiers et de communication sur l'activité de la

société. Imprégné de culture industrielle, il

contribue à la qualité et à l'offre des services

bancaires.6(*)

En relation avec la direction générale, le

trésorier propose des règles formalisant la politique

financière opérationnelle, les transactions, limites,

contreparties autorisées et moyens de contrôle. Il veille aussi

à la cohérence de l'ensemble des informations financières,

tant pour les prises de décision que pour le reporting.

Le trésorier de nos jours se présente, de plus

en plus, comme un fédérateur des métiers de la finance qui

participe aux grandes décisions de l'entreprise, en lui apportant une

forte valeur ajoutée.

C'est pourquoi, ses responsabilités s'étendent

vers l'appréciation des risques client, la comptabilité de la

trésorerie, les financements de projet, la titrisation de

créances, la gestion des risques sur matières premières et

les opérations de capital.

1.2. Gestion de la trésorerie

1.2.1. Définition

La fonction de trésorier a commencé à

s'affirmer à travers le monde vers la fin des années 70 du

20ème siècle. Cette fonction était

assurée par les services comptables et par conséquent le profit

réalisé de par cette tâche se confondait avec celui du

financier. Néanmoins, pour subvenir aux besoins créés par

la naissance de nouveaux produits financiers, l'optimisation de la

trésorerie s'est imposée.

Depuis, et compte tenu de la prolifération des produits

financiers, leur complexité et diversité, la fonction de

trésorerie devient de plus en plus indépendante au sein de la

direction financière.

Ainsi la fonction de trésorerie est

considérée comme une activité à part

entière, et représente un centre de profit7(*).

Aujourd'hui le trésorier travail sur la

résultante de décisions prises à plusieurs niveaux et dans

divers domaines de l'activité de l'entreprise :

Ø Les décisions à long terme qui se

manifestent au niveau de trésorerie par le remboursement des emprunts

à long terme, les versements des dividendes, le règlement des

achats d'immobilisation, etc. toute décision financière à

long terme se traduit en effet par un ensemble de flux de fonds, et il

appartient notamment au trésorier de mobiliser les fonds

nécessaires aux décaissements prévus pour une date

fixée.

Ø Les décisions d'exploitation

concrétisées par les versements des clients de l'entreprise, le

règlement des fournisseurs (résultant des politiques

d'approvisionnement, de gestion de stock, de production et de vente), les frais

publicitaires (liés à la politique commerciale) etc. Le

trésorier n'a à court terme aucun rôle au niveau de ces

décisions qui doivent être prises au niveau de la haute

hiérarchie. Néanmoins, il faut conseiller la hiérarchie

dans la mesure où, c'est lui qui connait l'assiette financière

dont dispose l'entreprise. Toutefois dans le cadre de gestion de la

trésorerie, il peut agir de plusieurs manières.8(*)

Pour le suivi régulier des opérations bancaires,

il est nécessaire de se doter d'un système de gestion de

trésorerie en valeur. La disponibilité de l'information

s'avère impérative pour ce système qui englobe plusieurs

tâches dont : l'analyse des extraits bancaires, le traitement des

remises, la gestion des réclamations de banques, et le contrôle

des agios...

Dans un contexte de mondialisation, et pour se mettre au

diapason de la concurrence étrangère, certaines entreprises se

sont dotées d'une fonction de trésorerie indépendante et

ont mis en adéquation le savoir-faire du trésorier et des

techniques de gestion de la trésorerie permettant de suivre les

opérations au jour le jour et même de les anticiper. Ceci suppose

la disposition des informations au moment opportun pour permettre au

trésorier de faire ses prévisions et de fructifier les ressources

financières par la négociation d'une rémunération

aux meilleures conditions.

1.2.2. Objectifs de la gestion de la

trésorerie

Suivant l'importance qu'accorde le dirigeant de l'entreprise

à la trésorerie, la place de celle - ci varie dans l'organigramme

de l'entreprise. Ainsi la trésorerie peut être un service, une

division ou même une direction. Certaines entreprises se sont

organisées en sous - fonctions : Front-office

(opérationnel), back-office (administratif), middle-office

(contrôle).

Le trésorier

Back-office

Middle-office

Front-office

Source : http :

//financesNews.casanet.net.ma/financesnews/Bourses.asp n°146, 01 Novembre

2001

Figure n° 1 : Organigramme de la trésorerie

A. Les recettes et les dépenses

L'entreprise est animée par des flux de recettes et de

dépenses qui peuvent être classés en quatre grandes

catégories :

ü Flux d'exploitation qui provient des opérations

courantes : encaissement des ventes, décaissements des achats, des

salaires et d'autres consommations de l'entreprise ;

ü Flux d'investissement et de

désinvestissement : paiement des acquisitions d'outils industriels

(usines, machines) ou commerciaux (magasins, campagnes publicitaires) ou de

participations financières (achats de titres), encaissements liés

à la vente des mêmes éléments ;

ü Flux purement financiers liés aux

opérations d'emprunts ou de prêts de l'entreprise et plus

exceptionnellement à l'apport de fonds par les actionnaires ou

associés ;

ü Flux annuels de

« répartition » du bénéfice :

lorsque l'entreprise dégage un supplément de richesse, elle doit

en allouer une partie à l'Etat et aux salariés (impôts sur

les sociétés et participation) et elle peut en distribuer une

partie à ses actionnaires ou associés.9(*)

a. Les recettes :

Les recettes les plus importantes sont :

@ Les recettes de l'activité principale de

l'entreprise : elles sont encaissées soit par des caisses

régionales soit par la trésorerie. Les règlements en

caisse se font : en espèces, par chèques ou encore par

inscription à un compte courant faisant l'objet d'un règlement

périodique. Le principe de l'unité de trésorerie

nécessite le versement par les caisses à la trésorerie de

leur fonds disponibles. Le versement s'effectue aux banques ou à la

poste. Ces fonds sont centralisés à des comptes

gérés par la trésorerie.

@ Les recettes dites « hors activité

principale » : elles concernent des ventes de vieilles

matières, des locations diverses, etc. Il existe un problème

particulier à ces recettes : le débiteur a l'initiative du

mode de règlement, aussi la reconnaissance des sommes encaissés

est souvent difficile. Ce problème est résolu par l'utilisation

des comptes « avis de recettes » tenus au bureau des

clients et à la trésorerie qui ont pour charge de reconnaitre la

nature des recettes.

@ Les produits financiers : il s'agit

généralement des intérêts bancaires

créditeurs... Les produits financiers correspondent aux produits issus

de l'endettement net et du placement de la trésorerie (en particulier

les valeurs mobilières de placements). Parmi ces produits, on trouve

« les produits financiers hybrides », ils sont à

base d'option (bon, obligation convertible) ou sans option (obligation

remboursable en action, certificat d'investissement) et qu'on ne peut pas

toujours classer immédiatement en capitaux propres ou en dettes.

@ Les subventions de l'Etat (s'il y a lieu) : ces

versements viennent en couverture de la part de l'organisme dans les charges

des emprunts et les dépenses d'établissement.

b. Les dépenses :

Elles peuvent être classées comme suit :

@ Les salaires et les pensions des

retraités : réglés par virements postaux,

virement bancaire ou par la caisse centrale ;

@ L'alimentation des caisses : la

trésorerie adresse à la banque, auprès de laquelle l'agent

bénéficiaire est accrédité, une mise à

disposition de fond : elle demande à la banque de mettre à

disposition de l'agent accréditif les fonds nécessaires ;

@ Les règlements en relation directe avec

l'activité principale : il s'agit des débours (argent

avancé), des indemnités (somme allouée pour

dédommager d'un préjudice), et des remboursements (billets non

utilisés...).

@ Les règlements des fournisseurs national et

international : le mandatement est fait par le service de la

comptabilité et le paiement par la trésorerie. Le paiement est

effectué par chèque bancaire, postal ou par lettre de

virement.

@ Les impôts : les entreprises sont

assujetties à plusieurs impôts dont :

· Impôts précomptés sur les salaires

et les pensions ;

· Impôts sur l'activité (exemple :

transport,...)

· Impôts fonciers

· Les patentes et les taxes diverses.

La trésorerie établie un chèque à

l'ordre du percepteur.

@ La taxe douanière : elle comprend en

particulier la douane réglée pour le matériel

importé.

@ Les charges financières : elles

comprennent les charges afférentes aux avances consenties par le

gouvernement ou les établissements bancaires et les charges des emprunts

à moyen et à long terme.

B. Le cash-flow

Le cash-flow est la capacité d'une entreprise à

produire de la richesse, évaluée d'après l'ensemble de ses

amortissements, de ses provisions et de ses bénéfices.

Lié à la notion de surplus monétaire, le

cash-flow est égal à la totalité des encaissements pour

une période donnée (in flow) diminuée de la somme des

décaissements (out flow) pour les opérations d'exploitation,

d'investissement ou d'opérations financières. Il correspond

à la marge brute d'autofinancement. Complément du résultat

pour l'exercice d'une entreprise, il permet d'apprécier

l'évolution de la trésorerie interne (dépenses et

recettes). Il décrit et apprécie la capacité

d'autofinancement à partir des données comptables fournies

essentiellement par le résultat.

On distingue généralement entre le cash-flow

brut (la somme des impôts sur bénéfices industriels et

commerciaux, des bénéfices distribués

« dividendes » et non distribué

« réserves, report à nouveau », des dotations

aux provisions et des dotations aux amortissements) et le cash-flow ne

(cash-flow brut diminué des impôts industriels et commerciaux).

Le cash-flow permet d'évaluer la capacité d'une

entreprise à sécréter de l'argent et donc

d'apprécier sa capacité d'autofinancement. Le choix entre les

différents investissements peut se faire par la méthode du

« cash-flow actualisé », défini comme la

différence entre flux d'entrée et les sorties de fonds.

On détermine ainsi les recettes et les dépenses

attendues des différents choix d'investissements projetés par la

firme et, par-là, le cash-flow probable sur leur durée de vie en

appliquant un taux d'actualisation. Cette méthode permet de choisir les

investissements dont les cash-flows sont les plus probables.10(*)

1.1.1. Budget de trésorerie

Le budget de trésorerie est le budget de

synthèse des autres budgets.

1.1.1.1. Définition

Le budget de trésorerie peut être défini

comme une méthode analytique de prévision consistant en un

découpage dans le temps (mois, trimestre, semestre ou années) des

encaissements et des décaissements, c'est-à-dire des

entrées et des sorties d'argent sur les charges et les produits

générés par les différents budgets

étudiés précédemment.

La fonction du financier est tout d'abord d'assurer la

disponibilité d'argent lorsque les besoins se font sentir. Il est donc

nécessaire d'établir une prévision relativement

précise de ces besoins. Ces prévisions sont

généralement établies sur un budget de trésorerie

prévisionnel.

Le budget de trésorerie est le complément

naturel du plan de financement. Le plan de financement est le tableau des

emplois et des ressources permanents obtenu en confrontant les investissements

et les besoins d'exploitation permanents aux financements à

caractère permanent.

Le solde de ces besoins doit être financé par des

ressources de trésorerie et c'est ce qui apparaît au budget de

trésorerie, qui étudie l'évolution des besoins de

trésorerie sans préjuger de la manière dont sera

financé ce besoin (découvert, escompte, etc.).11(*)Le budget de trésorerie

est égal au total des encaissements mois le total des

décaissements de la période.

1.1.1.2. Utilité du budget de

trésorerie12(*)

Dans le contexte de la gestion budgétaire, le budget de

trésorerie doit répondre impérativement à certaines

obligations :

· Déterminer mois par mois les encaissements et

les décaissements en vue de mettre en évidence les mois ou il y a

risque d'insuffisance de liquidité afin de prévoir les moyens de

financement nécessaires ;

· Déterminer la situation financière

prévisionnelle de l'entreprise grâce au solde au solde de fin de

période budgétaire.

Le budget de trésorerie va permettre de s'assurer de la

cohérence de la construction budgétaire (les budgets sont-ils

«réalistes» ou «réalisables» ?).En

effet, la prévision de trésorerie tire les conséquences

financières des différents budgets liés au cycle

d'exploitation (ventes, frais commerciaux, production, sous-traitance,

approvisionnement) et liés aux investissements.

C'est en ce sens qu'on peut le qualifier de «budget

résultant». Des «impasses» de trésorerie peuvent

apparaître nécessitantes et des besoins en crédits à

court terme, à l'inverse, d'éventuels excédents de

trésorerie devront être gérés.

C'est le rôle du budget de trésorerie que de

traduire en termes d'encaissements et de décaissements les charges et

les produits générés par les différents programmes

de l'entreprise.

La démarche budgétaire sera ensuite

bouclée par l'établissement des documents de synthèse

prévisionnels (bilan et compte de résultat). Ces documents

doivent présenter une certaine cohérence avec les projets

à moyen et long terme définis par l'entreprise.

Tout comme pour le plan de financement à long ou moyen

terme, la prévision de trésorerie s'effectuera en deux

étapes :

1ère étape : la

partie besoins / ressources (ou budget de trésorerie proprement dit),

rassemble les mouvements de trésorerie générés par

les opérations d'exploitation et hors exploitation.

Cette construction est presque entièrement

déterminée par les budgets précédents.Elle aboutit

à une situation prévisionnelle de trésorerie avant

financements (ou placements) à court terme.

2ème étape : la

partie plan de trésorerie, dans laquelle sont prévues les

opérations financières à court terme qui vont permettre de

réaliser l'équilibre au niveau souhaité (par

exempletrésorerie zéro) en ajustant les financements et les

placements.

1.1.1.3. Elaboration du budget de trésorerie

Pour élaborer un budget de trésorerie, certaines

informations sont strictement nécessaires :

· Le bilan de l'exercice

précédent ;

· Les différents budgets approuvés de

l'exercice en cours ;

· Les encaissements et les décaissements non

courants, qui ne sont pas prévu dans un budget précis.

Dans la pratique, le budget de trésorerie est

précédé par trois budgets préparatoires :

· Le budget des encaissements ;

· Le budget des décaissements ;

· Le budget de la TVA.

La différence entre le budget des encaissements et le

budget de décaissements (y compris le budget de TVA) constitue le budget

de trésorerie.

1. Le budget des

encaissements :

Le budget des encaissements (ou recettes) comprend

notamment :

Ø Les ventes au comptant (TTC) prévues

mensuellement ;

Ø Les règlements des clients relatifs aux ventes

à crédits ;

Ø Les acomptes prévisionnels versés par

certains clients ;

Ø Les règlements de tiers se portant

acquéreurs des immobilisations cédées par

l'entreprise ;

Ø L'augmentation du capital en

numéraire ;

Ø Les emprunts et les subventions ;

Ø Les produits financiers ;

Ø Tout ce qui est susceptible d'entraîner une

entrée d'argent...

2. Le budget des

décaissements :

Le budget des décaissements (ou dépenses)

comprend notamment :

Ø Les achats comptant (TTC) prévues

mensuellement ;

Ø Les règlements aux fournisseurs relatifs aux

achats à crédit ;

Ø Les charges décaissables de production, de

distribution, d'administration générale ;

Ø Les charges financières et les

dividendes ;

Ø L'impôt sur les

bénéfices ;

Ø La TVA à payer ;

Ø Les investissements ;

Ø Les remboursements d'emprunts ;

Ø Tout ce qui est susceptible d'entraîner une

entrée d'argent...

3. Le budget de la TVA13(*) :

Le budget de la TVA a pour objet de déterminer la

situation de l'entreprise (débitrice ou créditrice)

vis-à-vis le fisc.Il s'agit de déterminer la dette fiscale

de l'entreprise ou sa créance à l'égard du

trésor.

Il existe de modes de déclarations de la TVA :

v La déclaration mensuelle ;

v La déclaration trimestrielle.

1. La déclaration mensuelle :

La formule de la détermination de la TVA est la

suivante :

TVA due (mois n) = TVA collectée (mois n)

TVA récupérable sur les charges (mois n-1)

TVA récupérable sur les immobilisations (mois

n)

Crédit de TVA (mois n-1)

Remarque : si le

montant de cette relation est positif, l'entreprise a une dette

vis-à-vis l'Etat, s'il est négatif l'entreprise a une

créance vis-à-vis l'Etat (Appelée crédit de TVA).

2. La déclaration trimestrielle :

On applique la règle de décalage d'un mois comme

suit :

L'année étant divisé, en quatre

trimestres, prenons l'exemple du premier trimestre de l'année :

TVA due (janvier, février, mars) =

TVA collectée (trimestre n) ;

TVA récupérable sur les charges (janvier,

février, mars) ;

TVA récupérable sur les immobilisations

(janvier, février, mars, décembre)

Crédit de TVA (semestre n-1).

Somme toute, le budget est un outil de pilotage de

l'organisation qui permet de faciliter l'estimation des risques

prévisibles et de préparer les décisions

opérationnelles.Il se présente sous forme d'un état

prévisionnel des recettes et des dépenses de l'organisation pour

une période donnée (année, semestre, trimestre etc.).

Il se décompose généralement en, budget

des ventes, budget de production, budget des investissements, budget des frais

généraux et budget de trésorerie.

Le budget des ventes est réalisé suite à

une étude de marché et de l'analyse de certaines informations

économiques internes et externes à l'entreprise.

Le budget de la productionest établi en fonction du

budget des ventes en tenant compte des capacités de production

disponibles.

Le budget des approvisionnements dépend du budget de la

production tout en tenant compte des stocks disponibles et des délais de

livraisons.

Le budget des investissements est établi en fonction du

budget de la production.

Le budget des frais généraux est

constitué d'un ensemble de charges relatives à des services

auxiliaires (comptabilité et finance, étude, contrôle de

gestion....) qui sont des supports indispensables pour la bonne marche de

l'entreprise.

Pour budgétiser les frais généraux il

`est vivement recommandé de recourir à la méthode de

budgétisation à base zéro (BBZ).

Le budget de trésorerie est considéré

comme le budget synthèse de l'ensemble des budgets cités

auparavant. Il est constitué des encaissements et des

décaissements, c'est-à-dire des entrées et des sorties

d'argent sur les charges et les produits générés par les

différents budgets étudiés précédemment.

En somme, on dit toujours que « faire dubudget,

c'est de faire du souci avant de dépenser l'argent, plutôt que de

s'en faire après ».

1.3. Gestion quotidienne

et Prévisions de trésorerie14(*)

1.3.1. Gestion quotidienne

La gestion quotidienne de la trésorerie invite le

trésorier à mener de nombreuses opérations conduisant

à une prise de décision rapide. Le premier type de

décision porte sur l'affectation des opérations à des

lignes comptables. Par la suite, il va s'agir d'opérer un

équilibrage entre les comptes. Il devra s'assurer que dans sa

centralisation, il n'y a pas de soldes en contre phase.

1.3.2. La

prévision de trésorerie

La qualité des décisions à prendre en

matière de gestion de la trésorerie dépend en grande

partie de la qualité du système d'information en place

(comptabilité générale, comptabilité analytique,

analyse des budgets). La qualité de la prévision est tributaire

de l'information de base sur laquelle elle est bâtie. Lorsque la

qualité de l'information comptable ou de la série statistique

élaborée est faible, la prévision peut être

établie avec un degré de précision satisfaisant. Il existe

plusieurs méthodes de prévision parmi lesquelles nous pouvons

citer :

1. L'extrapolation proportionnelle

Connaissant le rapport entre le chiffre d'affaire et le fond

de roulement, le besoin en fonds de roulement ou la trésorerie pour une

période donnée, on peut en déduire des prévisions

pour les périodes suivantes.

2. Le budget de trésorerie ou le plan de

trésorerie

Il prévoit l'évolution de la trésorerie

de l'année suivante, mois par mois. Il est construit en fin d'exercice

comptable à partir des autres budgets déjà

réalisés. Le dirigeant doit d'abord valider les budgets en amont

(achat, ventes, ressources humaines,...) et les pondérer s'ils sont trop

ambitieux. Ensuite, il procède à un retraitement à

savoir : passer les flux de dates comptable en dates de flux et calculer

le décaissement mensuel de TVA. Pour cela, il applique aux ventes les

délais de paiement moyens constatés dans le passé et

définit des règles pour les différentes charges.

3. Le plan de financement

Il permet de concrétiser dans un même document

les objectifs de l'entreprise et de préciser mes moyens d'exploitation

ainsi que les ressources financières qu'il convient de mettre en oeuvre

pour les atteindre.

1.3.3. Le suivi et

le contrôle des prévisions de trésorerie

Les prévisions de trésorerie constituent un

processus permanent et non un exercice isolé dans le temps. En ce sens

que la prévision nécessite un suivi. Ce suivi passe par :

Ø La révision et la mise à jour des

prévisions ;

Ø La prise en compte des informations internes

détaillées (confirmation des prévisions) et des

informations de source bancaire (réalisation effectives) ;

Ø L'analyse des écarts entre réalisations

et prévisions, et interprétation de ces écarts ;

Ø L'ajustement des décisions de financement et

ou placement dans le cadre d'une politique définie avec pour le but

d'obtenir une trésorerie zéro.

Dans le cadre de l'établissement des budgets annuels et

des plans de financement et d'investissement dont la décision est de la

haute hiérarchie, le trésorier joue le rôle d'une

manière informelle de conseiller. Il renseigne la direction

financière sur les possibilités de financement à court

terme qui doivent s'ajouter au financement à long terme

décidé par l'entreprise afin que celle - ci soit en mesure de

faire face à ses obligations d'échéances de remboursement,

de versement d'intérêts et des dividendes, etc.

En effet, il est évident que pour prendre à

temps les mesures nécessaires en vue de disposer à toute

époque des fonds suffisants, il faut dresser des prévisions de

trésorerie.

La mission du trésorier est tributaire de la

qualité des informations dont il peut disposer. C'est pourquoi son

premier travail consiste à élaborer des systèmes

d'information et de prévision, soit en s'appuyant sur des documents

existants (budget, comptabilité), soit en mettant en place des

indicateurs spécifiques, afin de connaitre, à l'avance,

l'évolution des encaissements et des décaissements, tant à

moyen terme (un à trois ans) qu'à court terme (un an) ou

qu'à très court terme (au jour le jour).

La prévision des mouvements de trésorerie

illustre les moments critiques où les flux entrent et sortent durant un

mois donné. La prévision des mouvements de trésorerie

n'indique pas d'estimation des ventes ni de moyenne des frais

généraux sur plusieurs mois.

Utilisé judicieusement, le plan permet de motiver les

décisions d'affaires et d'exercer un contrôle sur les achats de

stocks. Il sert aussi de dispositif d'alerte rapide, il révèle le

moment où les dépenses deviennent excessives ou encore celui

où les objectifs de vente ne sont pas respectés.

Le trésorier a suffisamment de temps pour parer

à l'éventualité d'un manque à gagner temporaire et

toute la latitude voulue pour prévoir l'investissement à court

terme des excédents temporaires.

Les prévisions servent aussi à mettre en place

un budget de trésorerie. Il est établi, pour une durée

d'un an, afin de fournir une description des recettes et des dépenses

liées ou non à l'exploitation. Pour la réalisation de ce

budget, le trésorier dispose de trois types d'information :

1. Des informations certaines et connues d'avance comme la

réalisation d'un emprunt ;

2. Des informations importantes mais difficilement accessibles

comme par exemple le décalage entre les données comptables et les

dates de réalisations effectives des dépenses ;

3. De simples estimations comme flux liés au cycle

d'exploitation et pour obtenir ce type d'information le trésorier doit

nécessairement prendre contact avec les services de production et les

services commerciaux.

Le budget de trésorerie devra être

réactualisé sur des périodes d'autant plus courtes que

l'activité est soumise à des aléas. Il permet de

préciser l'enveloppe et la nature des crédits de

trésorerie à court terme à négocier auprès

des intermédiaires financiers. On distingue les prévisions de

trésorerie par leur périodicité :

v Prévisions journalières : elles

servent de base à la détermination des mouvements de fonds qu'il

y a lieu d'ordonner pour assurer l'équilibre de la trésorerie.

v Prévisions hebdomadaires : elles

permettent d'évaluer le montant à conserver en banque pour les

règlements attendus.

Les prévisions hebdomadaires ou de

périodicité inférieure se distinguent des autres

prévisions en ce sens qu'elles dérivent directement, pour leur

grande partie, des pièces comptables qui recevront leur exécution

dans la période considérée.

v Prévisions mensuelles : elles servent

à déterminer, au moment où commence un mois, l'allure

générale des fonds disponibles pour l'ensemble de ce mois.

v Prévisions trimestrielles :Ces

prévisions ont pour but principal de provoquer les décisions

qu'il y aura lieu de prendre dans le proche avenir pour maintenir

l'équilibre de la trésorerie : par exemple, demande de

subvention à l'état.

v Prévisions annuelles : elles visent à

établir des situations budgétaires par le bureau qui s'oppose du

contrôle des comptabilités et le chef des finances.

CHAPITRE DEUXIEME :

CONSIDERATIONSSUR LA STRUCTURE FINANCIERE

Apres avoir éclairé la notion de gestion de la

trésorerie, le présent chapitre se propose d'étudier la

structure financière d'une entreprise.

2.1. Notion de la structure financière

La structure d'un édifice, c'est la manière dont

cet édifice est bâti. La structure financière d'une

entreprise réside dans l'analyse à un moment donné de la

composition de son patrimoine. Etudier la structure financière d'une

entreprise revient à savoir quels actifs sont financés par le

fonds propre et quels autres actifs sont financés par les

dettes.15(*)

Actif

BILAN Passif

1. Valeurs Immobilisées Nettes 1. Fonds

propres

2. Valeurs d'exploitation 2. Dettes

à long et moyen terme

3. Valeur réalisable à Court terme 3.

Dettes à court terme

4. Valeurs disponibles

Pour financer un actif long (VIN), l'entreprise doit recourir

à un financement long et pour financer un actif court (VE), il est

logique de recourir à un financement court, car il serait dangereux pour

l'entreprise de financer ses immobilisations avec les dettes à court

terme (DCT).

2.1.1.

Définition de la structure financière

Le terme structure financière est un ensemble de

concepts qui revêt plusieurs sens. Dans son sens large, lorsqu'on parle

de la structure financière de l'entreprise, on fait allusion à

l'ensemble des ressources qui finance l'entreprise, qu'il s'agisse des capitaux

propres, dettes à long terme, des dettes à court terme ou des

ressources d'exploitation.16(*)

Dans cette acceptation, il ressort que l'étude de la

structure financière d'une entreprise consiste à comprendre les

emplois d'une entreprise et leur mode de financement. Ceci implique une notion

d'équilibre entre l'origine des fonds et leur utilisation, une question

d'adaptation des emplois aux ressources qui les ont financées.

Jean BARREAU et Jacqueline DELAHAYE, abordent dans le

même sens en affirmant que l'analyse de la structure financière

est de porter un jugement sur les équilibres financiers

fondamentaux.17(*)

Dans son sens étroit, la structure financière

est l'ensemble des proportions qui existent à un moment donné

entre les différentes ressources de l'entreprise, propres ou

empruntées, permanentes ou provisions.18(*) Il s'agit comme on peut le constater de la structure

financière de l'entreprise telle qu'on peut faire apparaître

à travers le passif du bilan en fin d'exercice.

C'est ainsi que, selon Elie COHEN19(*), la référence au

concept de « structure financière » procède

essentiellement de l'idée selon laquelle le bilan d'une entreprise ne

constitue pas une simple juxtaposition d'encours, la superposition contingente

d'éléments disparates. Elle constitue bien des relations

significatives et des ajustements favorables entre les composantes du

patrimoine.

2.1.2. Objectif de

la structure financière

La structure financière permet de mettre en

lumière les quatre masses bilantaires et s'apprécie à

partir de l'équation financière minimum et des

éléments qui influent sur lui.

L'analyse de la structure financière d'une entreprise

a pour objectif de porter un diagnostic sur la santé financière

d'une entreprise en examinant son équilibre financier, son aptitude

à faire face à ses engagements à court terme et à

long terme et partant, sur l'autonomie des décisions de l'entreprise.

2.1.3. Importance

de la structure financière

Partant de ce qui précède, la structure

financière constitue une source d'information aussi bien pour les

opérations économiques que pour toutes personnes

intéressées par la vie de l'entreprise.

· Pour les responsables de l'entreprise, la structure

financière leur permet d'évaluer la santé

financière de celle-ci afin d'orienter leurs décisions dans

l'utilisation rationnelle des ressources limitées dont dispose

l'entreprise.

· Pour les bailleurs des fonds, elle constitue un

indicateur fiable avant d'accorder un crédit ou prêter l'argent

à une entreprise.

· Pour l'Etat, dans la mesure où l'impôt est

fonction du bénéfice et ce dernier à son tour est

tributaire de la bonne marche de l'entreprise.

Pour cerner concrètement la portée de la

structure financière, l'analyse dégage du bilan des masses

économiques dont dispose l'entreprise d'une part et d'autre part les

ressources financières qui ont servi à les acquérir ou

à les produire. Tel est l'objet du point suivant.

2.1.4. Composition de la structure

financière20(*)

Le bilan ou le patrimoine est la traduction comptable de

l'ensemble des ressources d'une entreprise et leur emploi. Etabli à un

moment donné, il se présente techniquement sous la forme d'un

tableau diptyque dont la partie de droite est appelée « Passif

ou Ressources » et la partie de gauche « Actif ou

Emplois ».

Pour qu'un bilan se prête à l'analyse

financière, il est impérieux de procéder à sa

restructuration. Cette dernière consiste du point de vue

financière à présenter une meilleure évaluation des

emplois des fonds mis à la disposition de l'entreprise et à

présenter les postes selon leur permanence. On distingue dès lors

deux grandes masses (Actifs fixes ou valeurs immobilisées et actifs

circulants ou valeurs circulantes) pour l'Actif et deux autres (Capitaux

permanents et les dettes à court terme) pour le passif.

1. Valeurs immobilisées ou Actifs fixes

On enregistre dans cette rubrique tout poste d'actif dont la

période de rotation est supérieure à un an. Par

définition, les actifs fixes sont des investissements économiques

mis à la disposition de l'entreprise pour une longue durée en vue

de la production d'autres biens lesquels sont destinés à la

vente. Les postes contenus dans cette masse peuvent faire l'objet d'un

amortissement ou d'une diminution des valeurs selon le cas.

On enregistre donc dans cette rubrique tout poste d'actif dont

la période de rotation est supérieure à un an. Les

principaux postes sont :

Ø Frais d'établissement : ce poste

rassemble tous les frais qui se rattachent à la constitution, à

la croissance ou à la restructuration de l'entreprise. Compte tenu de

leur nature, ces frais ne peuvent être supportés par un seul

exercice. C'est ainsi que lors de leurs engagements, ces frais sont

comptabilisés comme des charges. Etant donné qu'ils ne concernent

pas le seul exercice au cours duquel ils ont lieu et afin de ne pas fausser le

résultat de cet exercice, ces frais sont appelés à

être répartis sur un ou plusieurs exercices. C'est ainsi qu'ils

sont activés au bilan sur la rubrique « frais

d'établissement ». Ces frais doivent faire l'objet

d'amortissement appropriés compte tenu de leur caractère

permanent, ils sont enregistrés à l'actif fixe du bilan.

Ø Immobilisations incorporelles : ce poste

enregistre les actifs qui n'ont pas de consistance corporelle ; parmi eux

on peut citer les brevets, les licences, les concessions, le good Will, le

savoir-faire, la marque déposée, les frais de recherche et

développement, etc. Ces postes sont amortissables et d'autres

connaissent une diminution en valeur.

Ø Immobilisations corporelles : c'est dans ce

poste qu'on enregistre des investissements physiques acquis ou

créés par l'entreprise et qui sont mis de manière durable

à sa disposition pour servir l'exploitation normale de

l'activité. Les principaux comptes des immobilisations corporelles sont

les terrains et les constructions, les machines et les outillages. Le mobilier

et le matériel roulant, les immobilisations détenues en leasing,

les acomptes versés sur les immobilisations corporelles ainsi que les

immobilisations corporelles en cours. Notons que les biens sont

enregistrés au bilan à leur coût historique et sont

amortissables. Seul le terrain n'est pas amortissable, il subit une diminution

de valeur.

Ø Immobilisations financières : sont

comptabilisés dans ce poste tous les titres de participation d'une

entreprise c'est-à-dire la possession durable par une entreprise d'une

partie du capital social d'une autre entreprise. A titre d'exemple, lorsque la

participation que l'entreprise A détient dans l'entreprise B est

égale ou supérieure à 50% du capital social de B, cette

dernière est appelée filiale de A. Ces immobilisations peuvent

faire l'objet d'une dépréciation de valeur.

Ø Créances et prêts consentis à

long terme : ce poste enregistre les prêts et créances que

l'entreprise octroie à des tiers et dont la durée de

remboursement est supérieure à un an. On y enregistre

également les avances en compte courant que l'entreprise consent

à des entreprises dans lesquelles elle détient des titres de

participation.

2. Actifs circulants ou Valeurs circulantes

Tout poste d'actif intervenant dans le cycle d'exploitation

est considéré comme actif cyclique. Certains postes

enregistrés dans cette rubrique peuvent faire l'objet d'une diminution

de valeur. Les principaux postes sont :

Ø Valeurs d'exploitation : ce poste enregistre les

stocks et les commandes en cours d'exécution. La nature de stock est

fonction de la forme économique de l'entreprise. Dans l'entreprise

commerciale, il s'agira des stocks de marchandises, dans une entreprise

industrielle, on aura des stocks de matières premières, des

en-cours de fabrication, des stocks des produits finis, etc. L'enregistrement

comptable des stocks peut se faire en utilisant la méthode d'inventaire

permanent ou la méthode d'inventaire intermittent. Par ailleurs, il

existe différentes méthodes de valorisation des stocks. Les plus

importantes sont : la méthode FIFO (First in, First out =

premières entrées, premières sorties), la méthode

LIFO (Last in, first out = dernière entrée, première

sortie) et la méthode du coût moyen pondéré (CMP).

Il convient de signaler enfin que les stocks ne sont pas amortissables ni ne

peuvent faire l'objet d'une réévaluation ; ils peuvent

cependant subir une diminution de valeur.

Ø Valeurs réalisables : ce poste enregistre

les créances commerciales à moins d'un an (clients, effets

à recevoir, etc.) et les autres créances à moins d'un an

de l'entreprise (créance vis-à-vis des associés des

sociétés apparentées, etc.). L'effet à recevoir

représente la mobilisation de la créance par un effet de

commerce. Il peut s'agir d'une lettre de change lorsque c'est le vendeur qui

tire le document (prend l'initiative) ou d'un billet à ordre, lorsque

celui-ci est souscrit par l'acheteur (prend l'engagement). L'effet à

recevoir peut être remis à l'encaissement ou faire l'objet de

négociation auprès du banquier. Lorsqu'une créance devient

douteuse, une provision doit être constatée à l'actif avec

un signe soustractif pour constater la diminution de valeur subie par la

créance.

Ø Valeurs disponibles : dans ce poste, on

enregistre le placement de trésorerie et la trésorerie de

l'entreprise. Le placement de trésorerie comptabilise les actions

propres de la société rachetées par elle-même en vue

d'une rétrocession à son personnel, les valeurs mobilières

acquises au titre de placement de fonds ne revêtant pas le

caractère d'immobilisations financières et les créances en

compte à terme essentiellement sur des établissements de

crédit. La trésorerie, quant à elle, se présente

sous la forme de fonds que l'entreprise détient dans ses comptes en

banque ou dans ses caisses.

Dans la plupart des normes comptables francophones, les

comptes du passif sont classés par ordre croissant d'exigibilité,

c'est-à-dire que les comptes sont classés selon leur degré

d'exigibilité. Les passifs rapidement exigibles sont enregistrés

en bas du bilan et ceux qui le sont moins en haut du bilan. Les comptes de

l'actif sont classés par ordre croissant de liquidité. Les

comptes les plus liquides figurent en bas de l'actif et les moins liquides en

haut de l'actif suivant leur degré de transformation en flux de

trésorerie.

3. Capitaux permanent

Sont rassemblés dans cette masse, les capitaux (en

espèces, en nature ou en industrie) apportés par les

actionnaires, propriétaires juridiques de l'entreprise (capital social,

primes d'émission) ainsi que les revenus générés

par l'activité de l'entreprise et mis à sa disposition

(plus-values de réévaluation, réserves,

bénéfices reportés ou pertes reportées, subside en

capital ou subventions d'équipements).

Dans cette masse, figurent également les dettes

à moyen et à long terme que l'entreprise a contractées

vis-à-vis des tiers créanciers.

4. Dettes à court terme

Il s'agit des dettes que l'entreprise a contactées

vis-à-vis des tiers dont le remboursement est inférieur à

une année. Il s'agit également des dettes financières

à Court terme, les dettes commerciales et les dettes fiscales et

sociales et les autres dettes à court terme.

Les capitaux permanents et les dettes à court terme

constituent le passif du Bilan et représentent ainsi les ressources

financières dont l'entreprise dispose et renseigne sur leur origine. Ces

comptes du Passif sont classés par ordre croissant d'exigibilité

c'est-à-dire que les comptes sont classés selon leur degré

d'exigibilité.

Ainsi, les passifs rapidement exigibles sont

enregistrés au bas du bilan et ceux qui le sont moins en haut du

bilan.Il sied de noter qu'au-delà du bilan comptable, on peut dresser un

bilan fonctionnel ou un bilan financier.

Dans le bilan fonctionnel, les comptes sont classés

selon la fonction à laquelle ils se rapportent et le bilan financier ou

le bilan comptable restructuré permet d'effectuer un diagnostic

financier.

2.2. Indicateurs de la

structure financière21(*)

L'analyse de l'équilibre financier se fonde sur le

principe selon lequel les investissements de longue durée doivent

être financés par des ressources présentant

également un caractère permanent. Nous verrons plus loin dans

notre étude qu'un déséquilibre à ce niveau peut

avoir des répercussions importantes sur la situation de

trésorerie de l'entreprise. Trois agrégats du bilan permettent de

vérifier le respect de ce principe. Il s'agit du Fonds de

Roulement Net (FNR), du Besoin en Fonds de Roulement

(BFR) et de la Trésorerie Nette (TN).

2.2.1. Indicateurs

principaux

2.2.1.1. Le Fonds de Roulement Net

(FRN)

1. Définition

Le Fonds de Roulement est défini comme la part des

capitaux permanents qui n'est pas absorbée par le financement des

valeurs immobilisées et qui reste par la suite disponible pour financer

les besoins liés au cycle d'exploitation.

Il est donc l'ensemble des ressources non immobilisées

dont dispose une entreprise pour travailler, pour rouler.Du point de vue

pratique, il est la différence entre les capitaux permanents et les

valeurs immobilisées nettes ou étant donné

l'égalité entre le total de l'actif et total du Passif, il peut

être obtenu en faisant la différence entre les capitaux circulants

et les dettes à court terme.22(*)

Le fonds de roulement net est le fondement même du

principe de l'équilibre financier. Sa détermination donne une

indication précise de l'affectation des ressources de l'entreprise.

A priori, on définit le FRN comme l'excédent des

capitaux permanents qui reste à la disposition de l'entreprise,

après avoir financé les actifs acycliques.

Mathématiquement, le FRN est la différence entre les capitaux

permanents et les actifs fixes restructurés ou, étant

donné l'égalité entre le total de l'actif et le total du

passif, il peut être obtenu en faisant la différence entre les

actifs circulants restructurés et toutes les dettes à court

terme.

FRN (Haut du bilan) = Capitaux Permanents - Actifs fixes

restructurés

FRN (Bas du bilan) = Actifs circulants restructurés-

Dettes à court terme

Une bonne gestion financière impose un fonds de

roulement net positif, c'est-à-dire :

· Capitaux permanent > Actifs fixes

· Actifs circulants > Dettes à court terme

Un fonds de roulement net positif indique un excédent

des ressources permanentes mises à la disposition de l'entreprise

après avoir financé les actifs fixes. Cet excédent peut

être utilisé pour financer le cycle d'exploitation.

En revanche, un fonds de roulement net négatif

signifie que les capitaux acycliques ne suffisent pas à financer les

actifs acycliques et que ceux-ci sont en partie financés par des

ressources à court terme. Cette situation n'est pas forcément

désastreuse si le fonds de roulement n'a pas un caractère

structurel. Dans le cas contraire, la position de l'entreprise sur le plan de

la liquidité risque de devenir fort délicat.

Des études menées sur plusieurs entreprises ont

montré que certaines d'entre elles évoluent avec un fonds de

roulement net négatif. Cela veut dire qu'elles font constamment recours

à des crédits à court terme pour financer une partie des

investissements durables. Du fait de leur régularité, ces

crédits peuvent être assimilés à des ressources

permanentes pourvu que l'entreprise soit rentable. Bien qu'il ne soit pas

toujours aisé de déterminer son niveau exact, un FRN

pléthorique peut indiquer une mauvaise gestion de la trésorerie

de l'entreprise.23(*)

2. Le Fonds de roulement net et l'équilibre financier

de l'entreprise

La situation financière considère une entreprise

en équilibre financière lorsqu'elle respecte la règle dite

de l'équilibre financier minimum. Celui-ci s'énonce comme

suit : « Les capitaux permanent utilisés par une

entreprise pour financer une immobilisation, un stock ou une autre valeur

d'actif, doivent pouvoir respecter à la disposition de l'entreprise

pendant un temps qui correspond au moins à la durée de

l'immobilisation, du stock ou de la valeur acquise avec ces

capitaux. »

Ainsi, cette règle veut que les investissements

à long terme soient couverts par les ressources stables de financement

qui sont d'une durée suffisante pour permettre aux immobilisations de

secréter les ressources nécessaires au remboursement de

l'emprunt. A l'inverse, les actifs circulants (A.C) ou les capitaux circulants

(C.C) qui permettent à l'entreprise de fonctionner doivent être

financés par les dettes à court terme (DCT).

Cependant, l'équilibre en valeurs circulantes et des

ressources à court terme ne donne pas une sécurité

suffisante car si des retards se produisent dans le recouvrement des

créances clients (insolvabilité imprévue d'une partie de

la clientèle) et d'autre part une partie des stocks se

déprécie ou connaît une mévente au moment où

l'exigibilité des dettes à court terme est certaine, l'entreprise

risque fort d'éprouver des difficultés dans le règlement

de ses dettes à court terme.

De ce point de vue, le FR est compris comme la masse des

capitaux non investis dans les immobilisations à long terme et qui sert

à l'exploitation courante de l'entreprise afin d'équilibrer la

structure financière de l'entreprise.

3. Appréciation du FRN

Toutes les définitions proposées jusqu'à

ce jour convergent dans l'appréhension du FR comme une marge de

sécurité pour l'entreprise. Il permet à celle-ci de

conserver une situation de trésorerie satisfaisante, même dans

l'hypothèse où les décaissements excèdent les

encaissements d'une période. Il convient donc à l'entreprise

d'apprécier sur FR par rapport à ses exigences de gestion

courante.

Etant la résultante d'une différence, le FRN

peut être soit :

a. Positif : C'est-à-dire d'une part la

différence entre les capitaux permanents et les Immobilisations nettes

et d'autre part entre capitaux circulants et dettes à Court terme est

positive. L'entreprise dispose donc d'une marge de sécurité pour

financer son activité. C'est-à-dire un excédent des

ressources permanentes mises à la disposition de l'entreprise

après avoir financé les actifs fixes.

FRN = C.P - V.I.N > 0

b. Nul : Les capitaux permanents sont égaux aux

valeurs immobilisées nettes et les capitaux circulants aux dettes

à court terme. Situation qui met la trésorerie de l'Entreprise

sous tension et de surcroît fait subsister une certaine fragilité

de l'entreprise un terme de solvabilité liées à

l'incertitude de la liquidité des valeurs circulantes face à la

certitude de l'exigibilité des éléments du passif.

c. Négatif : Les C.P sont t inférieurs aux

VIN Situation précaire ou les DCT financent non seulement les V.C mais

aussi une partie des VIN. Les DCT aident l'entreprise au remboursement des VI

acquises grâce aux capitaux étrangers. Cette situation n'est pas

forcément désastreuse si le FR n'a pas un caractère

structurel .Dans le cas contraire, la position de l'entreprise sur le plan de

la liquidité risque de devenir fort délicate.

4. Les facteurs influant sur le FRN

Il sied de rappeler que suivant son mode de calcul, le FR

n'est pas pour l'Entreprise une notion statique mais la résultante

d'influences contradictoires tendant soit à l'augmenter soit à le

réduire.

Le FR peut augmenter à la suite d'un accroissement des

capitaux permanents (injection, des capitaux propres, augmentation de

l'emprunt, bénéfices non distribués, dotations aux

amortissements et provisions) et d'une diminution des immobilisations (union,

amortissements). Il peut diminuer par une augmentation des immobilisations, un

remboursement de l'emprunt ou l'apparition des prêts qui s'imputent sur

les capitaux propres.

Par ailleurs, l'analyse du FR est complétée par

l'étude des ratios suivants :

Ø Le ratio de liquidité

générale : il indique la capacité des

capacités des capitaux circulants à couvrir l'exigible à

C.T en cas de remboursement immédiat de ce dernier. Il est donné

par le rapport en V.C et DCT

Ø Le ratio de couverture de stocks par le

FR : il implique dans quelle proportion les stocks sont

financés par les C.P et non les DCT.Il est donné par le rapport

entre le FRN et V.E diminués de fausses créances clients.

La mesure de FRN met en évidence, le principe

d'équilibre financé. Cependant le respect strict de ce principe

d'équilibre financier ne garantit pas totalement l'absence de

problèmes de trésorerie. En effet, une raison des

décalages dans le temps entre les opérations et leur

règlement, les recettes et les dépenses ne coïncident pas

forcement ceci non conduit à parler d'un deuxième agrégat

important relatif à l'équilibre financées à savoir

le besoin en fonds de roulement (BFR).

2.2.1.2. Le Besoin en Fonds de Roulement

(BFR)

Dans la gestion courante, l'entreprise fait face à un

certain nombre de besoin qui exigent des ressources et pèsent sur la

trésorerie. Certains de ces besoins sont directement liés au

cycle d'exploitation et se renouvellent au rythme de ce dernier. Il s'agit de

besoin ou d'emplois cycliques constitués des stocks et des

créances commerciales. Ces besoins appellent à des ressources

directement liées au cycle d'exploitation et qui se renouvellent

également au rythme de ce dernier. Il s'agit des ressources cycliques

constituées principalement des encours fournisseurs.

Cependant, il arrive que les ressources cycliques ne suffisent

pas pour financer la totalité des besoins cycliques. L'entreprise doit

donc recourir à des ressources complémentaires pour assurer la

continuité de son activité. C'est donc ce besoin de fonds