INTRODUCTION GENERALE

1. Choix et intérêt du sujet

Le choix de ce sujet est venu à notre esprit

après avoir constaté que tout problème ayant touché

l'institution financière dont nous sommes client a eu un impact direct

sur une grande partie de ses clients.

Certains penseurs préoccupés des systèmes

bancaires suggèrent qu'une gestion des crédits parfaitement

structurée contribue à une meilleure évaluation des

risques crédit ainsi qu'un encaissement plus efficace des

créances, deux facteurs d'augmentation de la rentabilité et des

moyens d'action d'une entreprise1(*). Ainsi, la bonne gestion des crédits rend la

vie d'une entreprise saine et prospère. Or, savoir conduire une bonne

analyse des dossiers des emprunteurs est une base indispensable pour bien

minimiser au maximum le risque que court l'octroi des crédits. Ceci

garantit le retour de fonds en due et bonne forme et même dans le

délai presque prévu pour rendre des liquidités profitables

à la majorité des sociétaires. La croissance, l'essence et

la longévité d'une institution financière bancaire

prennent naissance à partir de cette base.

A cet effet, nous avons eu intérêts à

traiter sur ce sujet.

1.1. Intérêt personnel

La Banque Populaire du Rwanda s.a. étant l'une des

institutions financières que nous avons fréquentées,

connaître son système d'octroi des crédits nous a

semblé fort curieux.

En outre, notre travail a un intérêt capital pour

nous car nous approfondissons nos connaissances à travers l'analyse de

l'octroi des crédits particulièrement au sein de la branche de

Rubavu, la notion qui nous a toujours intéressé.

1.2. Intérêt académique et

scientifique

Nos quatre ans de formation universitaire nous ont fait

produire ce travail en vue d'être sanctionné d'un diplôme

universitaire en ce domaine. De plus, cette étude va renforcer les

connaissances théoriques et pratiques acquises et sera de

référence aux autres chercheurs qui seront

intéressés d'approfondir leurs recherches au présent

domaine.

1.3. Intérêt social

Notre travail a été choisi sur base de sa

pertinence sociale car il consiste en ligne conductrice aux gestionnaires des

banques toujours préoccupés du succès de leurs

organisations au sein de la société. Aussi seront-ils

intéressés, les entrepreneurs qui désirent soit devenir

compétitifs soit améliorer les conditions

socio-économiques des sociétaires car cet outil favorisera la

rentrée efficace de fonds distribués en crédits.

2. Délimitation du sujet

Notre sujet est délimité dans le temps, dans

l'espace et dans le domaine.

2.1. Délimitation dans l'espace

Notre travail concerne l'identification d'un bon emprunteur

comme un point vital dans la réussite de la BPR s.a. dans la

circonscription de la Branche de Rubavu.

2.2. Délimitation dans le temps

Dans le temps, notre travail s'étend sur une

période de 2008 à 2010 avec l'année 2008 coïncidant

avec la transformation de l'UBPR en banque commerciale renommée BPR

s.a.

2.3. Délimitation dans le domaine

Notre travail est consacré à la gestion

adéquate des crédits, qui prend naissance dans l'identification

d'un bon emprunteur. Ainsi, nous allons faire recours au domaine de la gestion

des projets, des théories et pratiques bancaires, sciences

informatiques,...

3. Problématique

Le lucre est l'élément le plus visé au

niveau planétaire et la réussite d'une firme dépend des

fonds excédentaires collectés au fil des exercices.

A part la tradition juive et le système bancaire

islamique qui prohibent le prêt à intérêt quelque

soit le taux2(*), la gestion

des prêts à intérêts a toujours occupé une

place privilégiée dans la gestion des crédits au sein du

système bancaire international actuel.

De la sorte, cet élément est

particulièrement surveillé dans les banques, dans les

coopératives, dans les entreprises, etc. partout dans le monde.

Cette politique permet, dès la naissance de la firme,

une croissance galopante, une permanente autonomie et une fiable survie envers

les partenaires ou associés. C'est ainsi que les dirigeants et autres

responsables doivent analyser les états financiers des demandeurs de

crédits (bilans et compte d'exploitation) de certains exercices pour

porter un jugement de valeur sur la santé financière de

l'emprunteur. En outre, divers autres documents sont analysés pour mieux

arriver à une conclusion efficace en ce qui concerne la

personnalité et capacité de remboursement d'une firme ou de

l'individu. Cependant, la problématique de cette pratique réside

dans les difficultés d'analyser les ressources financières du

demandeur de crédit dont le futur est incertain et dont le passé

connaît des déclarations à vices cachées. Ainsi,

ceci déroute les prévisions sur les ressources financières

futures du demandeur et donc le risque de la banque devient élevé

plus le futur est lointain.

Pour mieux appréhender notre sujet consacré

à l'identification d'un bon emprunteur, il importe de relever les

conditions générales d'octroi des crédits au sein de la

BPR s.a. Branche de Rubavu. En outre, nous allons mentionner, à travers

certains exemples tirés des sous branches de la branche de Rubavu,

des irrégularités constatées.

Pour donner une orientation à notre recherche, il nous

semble nécessaire de partir des questions suivantes que nous nous sommes

posés vu les mauvais débiteurs affichés devant les

guichets des sous branches de la BPR s.a. à Rubavu:

- Sur base de quoi on qualifie quelqu'un d'un bon emprunteur

pour que la BPR s.a. puisse s'assurer de sa propre prospérité et

du retour de ses fonds distribués sous formes de crédits ?

- Quels sont les effets des décisions prises par le

comité de crédits de la BPR s.a. Branche de Rubavu sur les

dossiers des emprunteurs ?

4. Hypothèses de la recherche

Selon l'académie française, le mot

hypothèse vient du grec hupothesis au XVIe Siècle par

intermédiaire du latin hypothesis qui signifie « action de mettre

dessous ; base d'un raisonnement ; supposition ».

Ici l'hypothèse est définie, selon la même

source, comme une proposition qu'on avance à titre provisoire pour

interpréter certains phénomènes, expliquer certains faits,

et qui doit être ultérieurement contrôlée par

l'expérimentation ou la déduction3(*).

Ainsi donc, les hypothèses sont des réponses

anticipées aux questions posées dans la problématique et

il appartient au chercheur de les confirmer, les nuancer ou les infirmer dans

le développement de son travail.

Nous avons anticipativement répondu aux questions

posées dans notre problématique :

- La base fiable serait une solide capacité de

remboursement du demandeur de crédit axé tant sur le passé

que sur le futur comme prescrirait la politique des crédits de la BPR

s.a.

- Les décisions du comité de crédits

pourraient avoir à la fois des effets positifs et négatifs sur la

santé de la banque et de l'emprunteur.

5. Objectifs du travail

L'identification d'un emprunteur digne de crédit et son

impact sur la prospérité de la BPR s.a., Branche de Rubavu,

constitue notre objectif global.

En outre, notre recherche poursuit entre autres les objectifs

spécifiques suivants :

1. Mettre en évidence l'impact de certains ratios

usitées en matière de crédits dans la BPR s.a. sur le

dossier d'un emprunteur;

2. Dégager les effets des actions mises en place

dès la décision négative ou positive sur la demande d'un

crédit.

6. Choix des méthodes et techniques

6.1. Techniques

Une technique est définie comme l'ensemble des

procédés qu'on doit méthodiquement employer pour un art,

pour une recherche, dans un métier. 4(*)

Dans le processus de récolte des données, pour

notre travail, nous nous servirons des techniques suivantes :

- La technique documentaire pour consulter

les ouvrages et autres document en rapport avec notre sujet de recherche.

- La technique d'interview pour bien mener un

entretien avec le personnel de la BPR s.a. et les élaborateurs des

projets pour plus d'éclaircissements sur des mesures

préventives.

6.2. Méthodes

Etymologiquement et selon le CNRTL, le mot méthode

vient du grec methodos au XVIe siècle et signifie

« cheminement, recherche ». Le même auteur

définit le mot méthode comme toute démarche

ordonnée, tout ensemble de moyens raisonnés permettant de

parvenir à un résultat, d'établir une pratique5(*).

Selon le dictionnaire de l'académie française,

une méthode est une manière de conduire sa pensée, de

penser, de dire ou de faire quelque chose suivant certains principes et avec un

certain ordre6(*).

Pour interpréter les données qui seront

recueillies au moyen des techniques, les méthodes suivantes nous seront

utiles :

- La méthode analytique pour analyser

les documents et formulaires utilisables pour la demande d'un crédit.

- La méthode statistique pour

présenter nos données sous forme des tableaux chiffrés.

- La méthode descriptive pour la

description de notre milieu d'étude.

- La méthode comparative pour

faire une étude comparative des situations des risques de la BPR s.a.

pour juger sur leur évolution.

7. Subdivision du travail

Outre l'introduction et la conclusion, ce travail est

subdivisé en trois chapitres.

Le premier chapitre est axé sur le cadre

théorique et conceptuel où nous allons présenter les

théories en rapport avec notre sujet d'étude.

Le second chapitre est consacré à

l'identification d'un emprunteur dans la BPR s.a. Dans celui-ci, nous allons

décrire, d'une manière explicite, notre milieu d'étude

notamment l'histoire de la BPR s.a., l'organigramme de la BPR s.a. Branche

Rubavu, etc.

Dans ce deuxième chapitre, nous allons également

procéder à la mise en évidence des indicateurs d'un

emprunteur digne de crédit au sein de la Branche de Rubavu pour pouvoir

vérifier la première hypothèse.

Les décisions prises par le comité de

crédits, ainsi que leurs effets, fait l'objet de notre troisième

chapitre. Dans ce chapitre, nous allons traiter les causes de refus ou accord

sur le financement d'un projet de l'emprunteur.

En fin, nous allons mettre en évidence les

conséquences de ces décisions soit sur la santé de la

banque soit sur la santé économique ou morale de l'emprunteur en

vue de pouvoir vérifier la deuxième hypothèse.

CHAP. I: CADRE THEORIQUE ET CONCEPTUEL

I.1. Généralités sur les

banques

Avant d'entrer en profondeur de notre sujet, nous allons faire

entendre d'abord certaines notions qui, à notre sens, peuvent clarifier

la portée de notre réflexion comme le développement des

systèmes financiers au niveau planétaire, les crédits et

certains défis de ces systèmes eu égard à leur

mission en temps qu'entreprises à but lucratif, etc.

I.1.1. Histoire de la banque

Etymologiquement et selon le dictionnaire Mediadico.com, le

mot banque vient de la langue italienne banca ou

banco à cause du banc qu'avaient à l'origine, comme

beaucoup d'autres marchands, ceux qui faisaient le commerce

d'argent7(*). Ce mot

apparaît dans la langue française au milieu du XVe

siècle8(*) et

signifiant table de comptoir9(*) qui s'est ensuite devenu « Etablissement de

crédit ».

Ainsi, on peut définir la banque comme une entreprise

qui collecte l'épargne des clients, gère leurs

dépôts, accorde des prêts et offre des services

financiers.

Grâce à ses rôles, elle est née

après l'admission de la monnaie qui, dès lors, a facilité

l'échange vues les complications des échanges des biens de

consommation ou troc. A la naissance de la banque, les riches

propriétaires de grandes fortunes entassaient dans leurs coffres des

monceaux de pièces, dont ils ne savaient plus comment en

préserver de l'avidité des voleurs10(*). Le temps des banquiers, au

XVIIIe Siècle, les banquiers ont débutaient assurant un double

service notamment celui de gardiens des liquidités de leurs clients

et celui de changeurs11(*). A cette époque, les monnaies en circulation

étaient variées car chaque ville importante battait sa propre

monnaie12(*) :

les pièces de monnaie métallique. Ces banquiers donnaient un

reçu à quiconque les confiait un dépôt d'or ou

pièces de monnaie. Ces reçus ou certificats de

dépôts ont été par après émis en

plusieurs reçus divisionnaires pour faciliter les retraits partiels

sur les dépôts.

Tant que la confiance en la solvabilité du banquier

restait intacte, personne ne sentait le besoin de convertir ces billets de

banque en métal précieux13(*). Le banquier étant assuré que

les clients ne reviendraient réclamer leur fonds en même temps,

cette confiance a fait naître le troisième rôle bancaire des

prêts avec ou sans intérêts sur les dépôts

propres du banquier ou des déposants. A ce stade, les

événements horribles comme la guerre ou la mort d'un seigneur

banquier pourraient semer la crainte aux déposants qui pourraient ne pas

récupérer facilement leurs dépôts. Vu l'importance

de la banque, les Etats se sont réservés le privilège

d'émission de la monnaie fiduciaire à travers d'un organisme

spécialisé et avec un cours forcé de la monnaie.

De nos jours, l'évolution du système bancaire

prouve une progression avancée avec l'utilisation de la monnaie

fiduciaire, de la monnaie scripturale, de l'ordre de virement, des effets de

commerce, des transferts internationaux rapides de fonds, des cartes

magnétiques (de crédit ou de débit),... facilitant une

circulation rapide de fonds.

Par contre, derrière cette évolution file la

progression galopante de la technologie frauduleuse des escrocs contre le

système financier et bancaire qui accentue les risques du

système.

Parmi ces risques, on pourrait dénoncer le vol par

moyens des cameras et détecteurs de réseau sans fil aux points

des ATM.

En plus, le développement atteint ne bloque en aucun

cas les crises qui ont depuis longtemps embarrassé le système

bancaire. En XXIe Siècle, la crise systémique bancaire due aux

crédits hypothécaires nommée crise de subprime s'est

approfondie depuis août

2007 et a conduit à la quasi faillite d'un grand nombre

d'établissements. Selon le Conseil d'Analyse Economique14(*), cette crise est survenue

après l'apparition de la crise de surendettement due au paradoxe de

tranquillité doublé du paradoxe de crédibilité

basé sur la bonne croissance et taux d'intérêt bas depuis

les années 1970. Ce surendettement pour anticiper aux grands profits a

fragilisé l'économie. Ainsi, beaucoup d'investissements ou

crédits ont fait une inflation ou hausse des prix et a causé un

déséquilibre économique brutal difficile à

maîtriser et donc des difficultés de remboursement surtout pour

des crédits subprimes. Selon Martin Gollmer15(*), le système bancaire

canadien est considéré comme le système le plus sain au

monde, la Suisse étant au 16e rang et les EUA étant au

40e rang.

En dépit de cela, la crise économique et

financière a marqué les banques canadiennes avec une provision de

11 milliards de dollars canadiens pour les six grandes banques du Canada. Selon

le site internet16(*), la

majorité des banques tombe en état de quasi faillite et doit

être partiellement nationalisée ou renforcée par des

capitaux publics. Partout le crédit est mort et ceci provoque le blocage

de nombreux marchés. D'après ce site, le commerce international

pour la première fois depuis la fin de la seconde guerre mondiale entre

en régression avec une chute extrêmement brutale et le placement

des dépôts est un peu évité.

I.1.2. Les types des banques

Selon le site internet17(*), on distingue les banques en plusieurs types en

fonction des activités qu'elles entreprennent ou encore selon leur

actionnariat. En ce qui concerne des activités, on parle de banque

centrale, banque de dépôt, banque d'investissement, des banques

spécialisées, etc. et, pour l'actionnariat on distingue des

banques commerciales, banques mutualistes et des banques de l'Etat.

I.1.2.1. Types des banques selon leurs

activités

1.. La banque centrale

Ce fut le cas notamment en Suède pour la

« Banque du Parlement » (La Riksbank suédoise

d'après Robert Laffont18(*)) instituée en 1656 et qui fut, sans doute,

la première banque centrale19(*) pilotant le système financier.

Selon Robert Laffont20(*), le système financier d'un pays est

constitué par un ensemble d'organismes privés ou publics qui

agissent comme moteurs ou intermédiaires dans le processus de

création, de conservation, de transmission, de prêt, etc. de

l'argent.

De nos jours, l'ensemble des banques d'une même zone

monétaire forme un système bancaire et financier piloté

par une banque particulière liée aux pouvoirs étatiques ou

interétatiques.

Celle-ci est la banque centrale, la banque ou institution

d'émission, la banque des papiers (en Suisse)21(*), la banque de premier

rang22(*), la banque

nationale, la banque de la république, la banque mère ou la

banque des banques et est souvent dénommée banque de l'Etat ou

banque de la nation.

Les rôles de la banque centrale peuvent être

résumés comme suit23(*) :

- superviser l'ensemble des banques et autres institutions

financières bancaires ou non bancaires ;

- assurer l'émission des billets et pièces de

monnaie ;

- veiller à la

solvabilité

des banques à l'égard des déposants ;

- superviser la production de la

monnaie

scripturale ;

- Stabiliser la monnaie, comme par exemple, si d'une

année à l'autre le Produit National augmente de 6% et les prix de

8%, la masse monétaire devrait en première approche augmenter de

14%24(*).

Selon Robert Laffont25(*), les diverses fonctions des banques centrales sont

très semblables et ces banques peuvent remplir d'autres fonctions selon

les dispositions en vigueur dans chaque pays comme la centralisation des

réserves du pays, la coordination des paiements extérieurs,

etc.

2,. Les banques de dépôt

Renommées « Commercial banks » en

anglais par le site internet26(*), ces banques travaillent essentiellement avec leurs

clients qui peuvent être des particuliers, des professionnels ou

entreprises. Ces banques assurent le rôle d'intermédiation en

recevant des dépôts qui sont ensuite transformés en

prêts. Elles assurent donc l'intermédiation entre ceux qui ont de

l'argent dormant et ceux qui souhaitent de financement.

Selon le glossaire Vernimmen27(*), ces banques collectent des ressources du public

principalement par le biais de la tenue des comptes et prêtent aux

entreprises.

Au cas où les banques de dépôt se

préoccupent aux particuliers, aux professionnels et aux petites et

moyennes entreprises, elles sont spécialement dites de banques de

détail, « Retail banking » en anglais par opposition

aux banques d'affaires qui s'occupent aux moyennes et grandes entreprises.

Selon le glossaire Vernimmen, une banque de détail est

une banque qui s'occupe des opérations bancaires de faible montant

unitaire faites essentiellement avec les particuliers, les professions

libérales et les petites entreprises.

3,. Les banques d'investissement ou

d'affaires

Selon le site internet28(*), on différencie parfois la banque

d'investissement de la banque d'affaires en attribuant à la

première les activités de marchés ou intermédiation

dans les opérations financières avec des fonds propres ou

crédits des grandes organisations internationales comme la banque

mondiale.

Les banques d'investissement, selon le dictionnaire

WordReference29(*), sont

actives sur le marché financier en réalisant les

opérations sur titres et valeurs mobilières et donc se chargent

des opérations financières comme émissions d'emprunts

obligataires, souscriptions d'actions, fusions-acquisitions, etc.

On attribue, à la seconde, les activités de

finance d'entreprise ou la prise et gestion des participations dans les

moyennes et grandes entreprises industrielles ou commerciales souvent par

recours aux fonds propres de la banque. En plus, selon le lexique

Edubourse30(*), c'est une

banque dont l'activité est le conseil et la gestion auprès

d'institutionnels ou d'autres entreprises. Ainsi, cette banque peut

étudier et rechercher d'éventuels repreneurs dans le cadre d'un

projet de cessions d'activités. Elle peut aussi apporter son expertise

dans le cadre de rachats de concurrents ou encore de reprise par les cadres de

l'entreprise.

Selon Ahmed Silem31(*), une banque d'affaires est une banque dont

l'activité principale est, outre l'octroi de crédits, la prise et

la gestion de participation dans des affaires existantes ou en formation.

Selon le glossaire Vernimmen32(*), une banque d'affaires est une banque qui a un

rôle d'intermédiaire dans les opérations financières

: introduction en bourse, augmentation de capital, placement d'emprunt,

opération de fusion-acquisition, etc. et ne prête quasiment

pas.

Ces banques ne reçoivent pas les dépôts

des particuliers et recherchent donc les liquidités auprès des

autres grandes banques, des marchés monétaires ou de la Banque

centrale bien que la plupart des banques d'investissement européennes

font les activités des banques de dépôts, d'assurances et

autres33(*) et donc

négligent cette différence.

Récemment, Selon Ahmed, la distinction des banques

d'affaires et banques de dépôts n'est plus officielle dans

certains pays. Les banques d'affaires se sont développées en XIXe

Siècle ayant un caractère confessionnel et étaient surtout

des banques familiales.

Aussi, selon le glossaire34(*), les banques de dépôt se distinguent des

banques d'affaires ou banques d'investissement bien que cette distinction est

en partie révolue vu qu'aujourd'hui ces banques commerciales ont

développé des activités de banques d'investissement.

I.1.2.2. Types des banques selon l'actionnariat

1,. Banques mutualistes

Provenant du régime d'esprit coopératif, une

banque mutualiste est une banque qui est contrôlée par ses

sociétaires qui sont souvent ses clients et détenant des parts.

Cette banque peut être cotée en bourse.

2,.Banques commerciales

Selon Ahmed Silem35(*), une banque commerciale est toute banque hors banque

centrale. Elle est également appelée banque de second rang.

Selon le site internet36(*), les banques commerciales sont des

sociétés dont le capital est détenu par des actionnaires

et sont généralement cotées en bourse.

3,.Banques d'Etat

Appelée « state bank » elle est

appelée banque de l'Etat chaque fois que le principal actionnaire est

l'Etat. En plus, on dira banques de l'Etat si les organes étatiques y

détiennent la majorité des actions.

I.1.2.3. Autres dérivées du mot banque

Il existe une multitude d'expressions dérivées

du mot banque. A ce titre, selon Ahmed Silem37(*), nous allons parler de certaines autres qui sont

parmi les plus couramment utilisées.

* Une banque populaire est une institution financière

dépendant du système de crédit populaire accordant des

crédits aux professions libérales, aux artisans et aux petites et

moyennes entreprises. A ce sujet, d'après Charles Martinet38(*), un crédit populaire

est un réseau de banques en forme de sociétés

coopératives.

* La Banque Mondiale, synonyme de BIRD (Banque Internationale

pour la Reconstruction et le Développement) est une institution

financière internationale dont la création fut

décidée en juillet 1944 en même temps avec le Fonds

Monétaire International (FMI). Le FMI agit à court terme et la

BIRD agit à moyen et long terme pour aider à la reconstruction

des pays membres et à leur développement économique. Le

capital de cette banque est souscrit par les Etats membres, au prorata de leur

importance économique. La participation détermine le nombre de

voix de chaque pays dans la gestion de la banque. Elle complète ses

ressources par des emprunts et accorde des prêts aux Etats membres. Elle

accorde aussi des prêts aux entreprises privées sous garantie de

leurs gouvernements et la durée du prêt varie de 15 à 35

ans sous le taux basé sur le loyer de l'argent au marché des

capitaux.

* Une banque universelle est un établissement financier

qui fournit toute la gamme des services bancaires à ses clients.

Selon le site internet39(*), une banque universelle est la banque qui exerce,

généralement en tant que groupe bancaire, l'ensemble des

activités de banque et, en particulier, celle de banque de

dépôt et de banque d'investissement y compris même les

activités d'assurance.

Selon le glossaire Vernimmen, les banques universelles ou

globales (Barclays, Citigroup, BNP Paribas, etc.) sont des grands

conglomérats financiers regroupant les différents métiers

des banques de détail, des banques de financement et d'investissements

et des banques de gestion d'actifs.

I.1.3. Le fonctionnement de la banque

A travers les réglementations des banques centrales,

les banques sont toujours sous une stricte législation d'exercice et de

contrôle et assurent, pour les États et pour toute la

communauté, le traitement autorisé des opérations. Cette

réglementation fait que la banque soit équipée d'une

capacité et vigilance en vue d'anéantir, réduire ou échapper à la

majorité des risques du système bancaire et financier.

Dans ce climat de diverses transactions, la banque maintient

diverses précautions comme :

- le payement du coût complet de chaque opération

engagée par le client,

- prélèvement d'une prime de risque sur la

transaction à réaliser notamment pour toutes les

opérations de crédits comme le retard de remboursement, faillite

du débiteur, etc.

- réalisation d'une marge en vue de gagner un profit

sur l'opération effectuée avec le client.

Dans l'histoire des banques, les premières banques

sont familiales40(*).

A la longue, les banques ont été nécessairement

élargies en vue d'assumer les rôles complexes envers une

multiplicité d'opportunités et se sont ensuite enrichies

grâce à leurs relations avec les pouvoirs41(*) (pouvoirs

politiques) et selon Ahmed Silem42(*), les principales de ces banques familiales sont

aujourd'hui devenues des sociétés anonymes. Parmi ces banques

familiales, on dirait les hautes banques, appelées encore les banques

d'affaires, comme La Haute Banque Catholique, La Haute Banque Juive et La haute

Banque Protestante.

I.1.4. Système bancaire et financier au Rwanda

Au Rwanda, la banque centrale dénommée Banque

Nationale du Rwanda (BNR) a été mise en place depuis le 24 avril

196443(*). Sa naissance a

connu un long trajet car la circulation monétaire au Rwanda existe

depuis l'époque coloniale à l'émission des billets de

banque par la Banque Centrale du Congo Belge et Ruanda Urundi. A

l'indépendance du Congo le 30 juin 1960, la création d'une autre

banque centrale a été nécessaire, la Banque d'Emission du

Rwanda et du Burundi (BERB), vu que le Congo a dès lors connut un statut

politique différent de celui du Rwanda Urundi. La BERB avait son

siège à Bujumbura et une branche à Kigali. Pour des

raisons politiques, économiques et psychologiques, le divorce entre le

Rwanda et Urundi a donné naissance à la banque Nationale du

Rwanda avec un siège social à Kigali.

Dès l'indépendance du Rwanda, les banques

commerciales se sont implantées sur le territoire rwandais

comme44(*) :

1. la BCR qui a ouvert ses portes le 09 avril 1963,

2. la BK du 24 décembre 1966,

3. la BPR du 1975,

4. la Finabank du 31 mars 1983,

5. l'Ecobank du 20 mai 1995,

6. l'Access Bank du 20 mai 1995,

7. la Cogebanque du 16 juillet 1999,

8. la KCB du 12 août 2008,

9. la Banque spécialisée BHR du 29 mai 1975,

10. la banque d'investissement BRD du 05 août 1967,

11. le CDH d'avril 2007,

12. la microfinance UOB du 24 août 2007.

A part ces institutions financières bancaires, ce

rapport45(*) y ajoute 89

microfinances et des institutions financières non bancaires comme RAMA,

MMI, SONARWA, SORAS, CORAR, COGEAR, Phoenix of Rwanda Assurance Company s.a.,

AAR Health Services Rwanda Ltd ainsi que des courtiers d'assurance notamment

Optimum Insurance Brokers, Africa Insurance Brokers, SORCOPRA, AIB, Insurance

Brokers, etc.

I.1.5. Les rôles de la banque

Selon Robert Le Duff46(*), les banques assurent traditionnellement trois

fonctions :

- La gestion des moyens de paiement,

- La gestion de patrimoine et

- L'intermédiation.

D'après Robert Laffont47(*), les activités des banques sont, à la

base :

- La réception de passifs ;

- La concession de crédits et de prêts, ce qui

est précisément l'activité dont elles tirent des

bénéfices.

Ainsi donc, la banque fournit des crédits qui, de

nos jours, il s'agit de son rôle le plus important comme acteur du

monde économique48(*).

A part les banques centrales qui jouent des rôles

spécifiques, la banque joue une multiplicité de rôle et,

selon le site internet49(*), ces rôles sont principalement les

suivants :

ü Assurer un rôle financier ;

ü Favoriser l'investissement ;

ü Se préoccuper de la collecte et mise en abri de

fonds ;

ü Assurer le rôle de préteur de

fonds ;

ü Etre prestataire de services moyennant commissions.

I.2. L'Emprunt

Un emprunt est un contrat par lequel un agent

économique obtient un titre temporaire l'usage d'un bien ou la

disposition d'une somme d'argent et s'engage en contrepartie à verser un

intérêt au préteur50(*). L'emprunt peut se rembourse en une ou plusieurs

dates convenues dans le contrat et ces dates sont appelée

échéances. L'engagement de rembourser ou de restituer le bien est

une dette et le délai dépassé, le débiteur peut

rembourser des intérêts supplémentaires appelés

intérêts de pénalités ou intérêts de

retard ou encore intérêts moratoires. A ce titre, la tranche due

ou exigible est appelée tranche en retard, tranche en souffrance et tout

l'emprunt porte le nom de crédit en souffrance, créance douteuse

ou encore créance litigieuse.

Dans le contrat d'emprunt, le débiteur est un

emprunteur et du point de vue du créancier, l'opération est un

prêt ou contrat de prêt.

Lorsque l'opération porte sur une somme d'argent, le

cas sur lequel nous allons nous consacrer davantage, on dit couramment qu'il

s'agit d'une opération de crédit.

On distingue différents types d'emprunts en fonction de

plusieurs critères comme la durée, la nature juridique de

l'emprunteur, la nationalité des préteurs, etc.

Du point de vue de la durée, on utilise souvent les

expressions de crédit à court terme, crédit à moyen

terme et crédit à long terme.

Si ces emprunts sont appliqués comme obligations

émises par les collectivités publiques, on parle de l'emprunt

obligataire et ici un emprunt est définit, selon Littré dans le

dictionnaire Mediadico.com comme des sommes qu'un gouvernement, une

commune, une grande entreprise obtient par les souscriptions volontaires des

particuliers, à la condition d'en servir les

intérêts51(*).

Du point de vue nature juridique, on distingue des emprunts

publics aux emprunts privés.

Les premiers sont appliqués comme élément

de la politique économique de l'Etat dans la réduction de la

masse monétaire en circulation ou comme moyen de se procurer des moyens

de financement du déficit budgétaire, etc.

Les emprunts privés, à leur tour, sont

émis par des entités privées en vue d'accroitre leurs

capitaux par recours aux ressources extérieures.

Quant à la nationalité, les emprunts

auprès des résidents constituent la dette publique

intérieure et constituent la dette publique extérieure dans le

cas de cette transaction avec l'étranger.

I.3. Le crédit

Selon le dictionnaire Mediadico.com52(*) le mot crédit vient du

verbe latin credere, croire (participe passé

creditum), et de l'italien credito. Dans ce dictionnaire,

l'Académie française (8e édition)

définit le mot crédit comme une réputation

d'être solvable et de bien payer, qui fait que l'on trouve

aisément à emprunter. Dans ce même dictionnaire, selon

Littré, le crédit est, proprement et étymologiquement,

la confiance qu'inspire notre solvabilité, et qui fait qu'on nous

prêtera de l'argent et, figurément, qu'on aura pour nos avis ou

nos demandes une déférence méritée par notre

caractère, par notre position, par notre talent, etc.

Ainsi donc, accorder un crédit est une action qui

repose sur la confiance que le prêteur accorde à l'emprunteur de

qui il attend le remboursement normal du prêt après une analyse

approfondie de divers paramètres financiers marquant la santé de

l'emprunteur. De manière générale, plus le

prêteur a confiance dans l'emprunteur, plus il lui prête une somme

importante avec un faible taux d'intérêt. Inversement, plus

l'emprunteur a moins de crédit aux yeux du prêteur, plus celui-ci

sera soucieux et exigera des garanties gigantesques à un taux

d'intérêt élevé.

Grâce à son rôle suprême dans la

société humaine, le crédit est un élément

qui a préoccupé la collectivité humaine depuis

l'antiquité.

Néanmoins, l'octroi d'un crédit est l'une des

activités économiques qui entraîne des

risques et donc les

dirigeants banquiers doivent les

gérer et avant

tout les évaluer. Pour cela, il faut les identifier puis les

réduire au minimum, assumer financièrement la charge de ceux

qu'ils jugeront acceptables (en fonction de la taille et des capacités

financières de l'entreprise), traiter par des tiers selon des processus

d'

externalisation

des risques liés à certaines activités, et enfin

transférer certains risques auprès de professionnels de l'

assurance qui assureront

une garantie financière.

Selon la source internet53(*), on distingue quatre manières de gérer

le risque : prévention du risque, l'acceptation, la

réduction et enfin le transfert. Bien qu'il est difficile

d'anéantir totalement le risque, il faut identifier des signaux d'alarme

face aux dangers, à travers l'acquisition et l'analyse de l'information

à temps.

Pour cela, certaines entreprises du secteur bancaires

aujourd'hui capables de se financer directement sur différents

marchés, réagissent en diminuant leur rôle de prêteur

et en augmentant celui de prestataire de service54(*). Ainsi donc, la

rémunération dépendra plus aux commissions que de

l'activité de crédit proprement dite. Ainsi, la banque peut

accéder aux profits à risques réduits à travers des

rémunérations ou commissions et aux risques élevés

dans les opérations de crédits, que ces crédits soient

affectés ou non, syndiqués ou pas.

I.3.1. Types des crédits

La réglementation des crédits dépend d'un

pays à un autre, d'une culture à l'autre ou même d'une

banque à l'autre et on les classe, selon Ahmed Silem55(*), suivant les critères

de leur durée, leur objet, leurs garanties dont ils sont assortis,

etc.

Selon le site internet56(*), on peut, en plus, classer les crédits suivant

qu'ils financent les particuliers (consommation, immeuble, etc.) ou qu'ils

financent des organismes ou entreprises (crédit d'exploitation,

crédit documentaire, etc.).

I.3.1.1. Crédits selon la durée

- Les crédits à court terme

Quant à Ahmed Silem57(*), le crédit à court terme est synonyme

du crédit commercial et on distingue des crédits au jour le jour

qui peuvent aller jusqu'à un mois, des crédits à

très court terme qui vont jusqu'à trois mois et des

crédits à court terme qui peuvent même aller jusqu'à

2 ans.

On rencontre souvent dans cette catégorie des bons de

trésor, les engagements par signature (aval, caution, acceptation), les

crédits par caisse comme escompte ou découverts, les

crédits de campagne, etc.

D'après J. Adenot et J.M. Albertini58(*), on recourt aux crédits

à court terme pour faciliter les transactions et non pour constituer les

stocks à but spéculatif, mobiliser les créances

commerciales, faire des crédits de trésorerie (découvert

bancaire, crédit campagne, financement de commande, etc.), faire un

crédit de petit équipement, etc.

- Crédits à moyen terme

Les crédits à moyen terme peuvent aller, selon

le même auteur, de deux à cinq ou même sept ans.

Ces crédits sont souvent destinés aux

financements des investissements, aux financements de matériels, aux

crédits à l'exportation, aux acquisitions, aménagement ou

amélioration des entreprises artisanales, aux financements des

constructions légères, etc.

- Crédit à long terme

Les crédits à long terme sont des crédits

placés au-delà de 7 ans bien que certains auteurs

désignent de crédits à très long terme des

crédits d'au-delà de 20 ans, voire perpétuel.

Ils sont souvent nécessaires en cas de gigantesques

investissements comme dans la création ou développement des

entreprises, financement de programme d'investissements agricoles ou

agro-industriels, etc.

I.3.1.2. Crédits selon l'objet ou destination

Selon Ahmed Silem59(*), les crédits classés sous ce

critère peuvent être illustrés sous les rubriques de

crédits de trésorerie, crédits d'équipement,

crédits à la consommation, crédits à la

construction, crédits de campagne, etc.

A ce stade, nous allons nous concentrer sur les crédits

consommation, crédits construction et crédits d'exploitation.

- Crédit à la consommation

Ces crédits servent à financer les achats de

biens et services souvent des dépenses non

engagées dans la recherche de revenu ou de production. L'objet du

crédit étant destiné à être consommé,

le bénéficiaire du crédit doit nécessairement

disposer d'une autre source solide et régulière de revenus pour

constituer le montant qu'il s'est engagé à rembourser suivant le

rythme des échéances prévues dans le contrat.

-

Crédit construction

Le crédit construction ou crédit immobilier est

un financement par emprunt destiné à couvrir tout ou partie d'un

achat immobilier, d'une opération de construction, ou des travaux sur un

bien immobilier existant.

Le crédit construction peut être un prêt

habitat, utilisé par le propriétaire soit pour sa

résidence principale ou secondaire, soit pour le louer à un

tiers. Il peut concerner aussi un immeuble de rapport dans sa totalité,

ou encore de l'immobilier d'entreprise.

-

Crédit de trésorerie et d'exploitation

Les crédits d'exploitation sont des crédits

à

court terme (quelques

mois maximum) accordés habituellement par des

banques ou par des

fournisseurs et

permettant de financer des actifs circulants dits aussi valeurs d'exploitation

(stocks, travaux en cours, créances sur clients...) non couverts par le

fonds de

roulement.

On classe sous cette catégorie l'escompte

commercial fait sur des traites sur clients par cession à une banque

d'un effet de commerce en échange d'une avance de trésorerie, les

découverts bancaires, etc.

I.3.1.3. Crédits selon les garanties

On distingue le crédit personnel et le crédit

réel, selon les types des garanties liées au crédit.

- Le

crédit personnel

Le crédit est dit personnel lorsqu'il n'est

rattaché qu'à la personnalité de l'emprunteur. Il n'est

assorti d'aucune autre garantie que de la promesse de remboursement, le plus

souvent verbale, faite par le bénéficiaire, promesse

appuyée évidemment par la capacité de remboursement du

crédité. Le crédit personnel est ouvert par la signature

du bénéficiaire à laquelle s'ajoute,

éventuellement, la signature d'un tiers garant ou avaliseur.

Dans le crédit personnel, c'est l'ensemble du

patrimoine qui constitue la garantie matérielle du crédit en cas

d'incapacité de remboursement.

- Le

crédit réel

Le crédit réel est un crédit garanti par

un bien mobilier ou immobilier, donné en gage ou

hypothéqué par le bénéficiaire du crédit ou

par un tiers. Il s'appuie non seulement sur la personnalité de

l'emprunteur, mais aussi sur un bien.

L'hypothèque ou gage est donc une partie du patrimoine

du débiteur affectée spécialement comme garantie ou

seconde source de remboursement des sommes prêtées au cas

où le débiteur serait incapable envers ses engagements.

I.4. L'épargne

Selon le dictionnaire Vernimmen60(*), une épargne est un

choix d'allocation des revenus en différant la consommation dans le

temps ou en renonçant à la consommation immédiate

moyennant une rémunération par un taux d'intérêt.

On différencie généralement deux types

d'épargnes, notamment l'épargne à long terme et

l'épargne classique.

I.4.1. L'épargne classique

C'est un

moyen d'investissement des ressources financières souvent en faisant des

versements permanents ou non des fonds sur un compte donné avec des

retraits ou versements limités. En fonction du groupe cible, il existe

des comptes épargne pour enfants, jeunes, adultes, pensionnés,

etc.

I.4.2. L'épargne à long terme

C'est un investissement des ressources financières par

moyen d'un compte à terme, des obligations, d'une assurance

épargne, etc. sous un accord préalable avec la banque en ce qui

concerne la durée et le taux d'intérêt de

l'épargne.

I.4.3. Importance de l'épargne

L'agent épargnant s'abstient nécessairement de

consommer la totalité de ses revenus. Il a toujours un objectif d'avoir

un meilleur lendemain grâce aux fonds longuement accumulés et donc

susceptibles de permettre l'épargnant d'acquérir un bien ou

service considérable ou utile au moment opportun.

On peut formuler l'importance de l'épargne comme

suit :

- Indépendance financière dans l'avenir en

atteignant les objectifs de manière indépendante sans compter sur

un soutien externe;

- Sécurité sur les fonds à

épargner contre le vol ou perte de valeur;

- Conservation d'une base de financement future à

investir ultérieurement dans les affaires gérées par

l'entrepreneur lui-même;

- Satisfaction des besoins futurs comme prévisions

des solutions aux événements imprévus ou urgents ;

- Fixation des limites contre les dépenses non

souhaitées comme les exigences financières imposées par

les familles ou amis ;

- Appui pour la réalisation de la planification sur

l'avenir ;

- Etc.

Conclusion partielle

Dans ce chapitre, nous avons parlé sur l'histoire de la

banque où nous avons sommairement énoncé sa naissance, son

développement, certains des risques qu'elle court, etc. Ici, encore,

nous avons dégagé certains de ses rôles qui s'accroissent

au jour le jour selon le changement continuel des besoins de la

société humaine.

Avec ce chapitre, nous avons pu énumérer

certains types de crédits bien qu'il existe une infinité des

types de crédits classés selon la banque, la culture, la

région, selon le pays, etc.

Vu les éléments fondamentaux éclaircis

dans ce chapitre, il nous sera facile de bien mener une bonne réflexion

sur les deux chapitres à suivre qui seront consacrés à

l'analyse du dossier de crédit, approbation ou refus de financement et

les conséquences qui découlent de ces décisions.

CHAPITRE II. L'ANALYSE DE LA DEMANDE DES CREDITS PAR LA

BPR s.a., BRANCHE DE RUBAVU

II.1. Histoire de la BPR s.a.

L'histoire de la BPR s.a. se date du 197561(*) où, grâce aux

principaux acteurs62(*) de

ce projet notamment l'État suisse, l'État rwandais,

l'élite locale et la population rwandaise, on a implanté la

première banque populaire à NKAMBA63(*) dans la ville de l'ex-province

de Kibungo aujourd'hui dans le Province de l'Est. Dès lors, on a

rapidement érigé un bon nombre d'autres banques populaires

autonomes dans les différents sites du pays.

En 198664(*), les différentes banques populaires à

forme coopérative ont formé une union connue sous le nom de

l'UBPR en vue de favoriser l'union nationale des compétences. Par

décision de l'assemblée générale du 5 janvier 2008

qui s'est tenue à Murambi (Muhanga), l'UBPR qui opérait comme

banque coopérative, s'est dès lors transformée en une

seule banque commerciale dénommée BPR s.a. en vue de satisfaire

les besoins à la communauté avec les services qu'elle

n'était pas à mesure de fournir auparavant65(*).

Depuis le 12 juin 200866(*), une banque allemande Rabobank a acquis 35% du

capital de la BPR s.a. soit 4.877.581.000 Frw et celle-ci fut la

sixième67(*) banque

qui entre en partenariat avec cette grande banque après National

Microfinance Bank en Tanzanie (35%), United Rural Cooperative Bank of Hangzhou

en Chine (10%), Zambia National Commercial Bank en Zambie (46%), Banco Terra en

Mozambique (31%) et Banco Regional en Paraguay (40%).

Bien que la grande banque fournit l'assistance technique

nécessaire à la transformation de la BPR s.a. en vraie banque

commerciale68(*) avec son

idéologie historiquement coopérative, elle prouve deux

défis69(*)

majeurs : la connexion d'électricité et d'internet dans la

majorité de ses sous branches.

Jusqu'aujourd'hui70(*), la BPR s.a. a son siège à Kigali et

compte 18 branches, 109 sous branches et 61 guichets avec 574.624 petits

actionnaires.

Du point de vue financier71(*), la BPR s.a. a un actif total s'élevant

à 109.652.322.000 Frw, un capital ou total des actions s'élevant

à 14.765.843.000 Frw, des réserves s'élevant à

407.780.000 Frw, crédits octroyées de 68.527.957.000 Frw, des

provisions pour créances douteuses s'élevant à

3.932.553.000 Frw, des dépôts des clients de 86.173.753.000

Frw.

II.2. La mission de la BPR s.a.

D'après le Rapport annuel du 31 décembre

200872(*), la mission de

la BPR s.a. est toujours en totale cohérence avec la stratégie

originale de ses banques fondatrices. La seule différence remarquable

est que celle-ci est venue avec une approche nationale et l'extension des

produits bancaires en vue de bien fournir à sa clientèle une

gamme complète de produits.

A cet effet, elle renforce la mobilisation des ressources

financières locales par l'épargne personnelle afin de les

affecter aux besoins de crédits de la population. Enfin, elle

répond prioritairement aux besoins de crédits des personnes

à faibles revenus en vue de promouvoir le développement

socio-économique du pays.

La Banque Populaire du Rwanda s.a., comme toute autre

entreprise, a des objectifs tout au long de son existence

détaillés comme suit:

- développer l'épargne et le

crédit ;

- faciliter l'amélioration du bien être

économique et social de ses sociétaires ;

- améliorer le service à la communauté

tout entière tant urbaine que rurale en mettant un accent particulier

sur un large éventail de services financiers aux agriculteurs,

entreprises agro-industrielles, les PME, les particuliers, etc.

Pour atteindre ces objectifs, la BPR s.a. se base sur les

points suivants :

- Fournir aux sociétaires la possibilité de

placer leur fonds aux conditions définies par la politique de la BPR

s.a. ;

- Accorder aux sociétaires des crédits

remboursables selon des termes fixés dans le contrat de

crédit ;

- Permettre aux personnes à faible revenu une

sécurité de leur fonds ;

- Lutter contre l'usure et la spéculation dans le

domaine du crédit et de l'épargne ;

- Rendre des services financiers accessibles à toute la

population.

Enfin, être la première banque de détail

au Rwanda est sa vision.

II.3. Les ressources financières de la BPR

s.a.

II.3.1. L'épargne

A part les fonds propres, la source sure et moins

coûteuse que les sources externes de financement de la BPR s.a. est

l'épargne provenant des actionnaires et clients. Elle permet de faire

des crédits à des taux d'intérêts plus

intéressants et, enfin, contribue à la croissance continue de la

BPR s.a.

II.3.1.1. Les motifs de l'épargne d'un membre de

la BPR s.a.

Parmi les raisons de faire l'épargne nous pouvons

dégager les suivants :

- La sécurité de l'épargne des membres

contre le vol, contre l'incendie et contre les dépenses non

prévues ;

- L'acquisition des biens essentiels ou dépenses

incontournables dans un avenir incertain comme alimentation, santé,

éducation, etc.;

- La réalisation des projets à court, moyen ou

long terme ;

- L'accès au crédit et planification de

l'avenir.

II.3.1.2. Les formes d'épargne dans la BPR

s.a.

La BPR s.a. offre à ses membres une gamme de

possibilités d'épargner leur argent:

Dépôts à vue (DAV): C'est

un compte obligatoire à tout membre où on fait des

opérations de retrait et versement à tout moment et sans

préavis.

Dépôts à terme (DAT): Un

membre place son argent pour une durée déterminée

notamment 1 mois, 3 mois, 6 mois et 12 mois moyennant des

intérêts.

Epargne logement (EL): Moyennant des

intérêts de 4% par trimestre, ceux-ci s'accumulent pendant une

période d'épargne d'un an. Le crédit accordé dans

le cadre de l'épargne logement ne peut pas dépasser 4 fois

l'épargne réalisé majoré d'intérêts

courus et donc du capital déjà épargné.

II.3.2. Les fonds propres de la BPR s.a.

La BPR s.a. dans sa qualité de banque commerciale a des

fonds propres consistant en actions des sociétaires et des produits

provenant des intérêts sur crédits et divers services que

la BPR s.a. rend à sa clientèle.

Parmi ces divers services que la BPR s.a. rend à sa

clientèle, nous pouvons citer principalement les suivants:

1. Guichet mobile

C'est un système de versement, retrait ou de transfert

de fonds d'un client entre les branches sans qu'un client se rende à la

branche où il a ouvert un compte. Ce service est encore en attente et

sera mis en place d'ici peu de jours.

2. Comptes en devises

On peut procéder à l'ouverture des comptes en

dollars américains ou en Euros tout en bénéficiant de tout

service sur ces comptes au même titre que les détenteurs des

comptes en Francs rwandais.

De nos jours, seulement les comptes en dollars

américains ont été ouverts et, en plus, on ne fait pas de

crédits avec ces comptes.

3. Transfert de fonds à

l'étranger

Tout client de la BPR s.a. peut faire ses transactions avec

l'étranger par le moyen de transfert de fonds appelé SWIFT. Le

service responsable du siège facilite toutes les branches d'accomplir

ces transactions car la branche elle-même n'a pas l'autorité de

transférer des fonds à l'étranger.

4. Bancassurance

C'est un moyen que la BPR s.a. a implanté pour

faciliter ses clients en étant intermédiaire avec ceux qui

veulent assurer leurs crédits et garanties auprès des

sociétés d'assurance. Les fonds sont accordés annuellement

pour le renouvellement d'assurance et sont immédiatement

incorporés au capital à rembourser. Souvent, les garanties sont

assurées contre l'incendie.

5. Transfert d'argent en banque

On peut alimenter un téléphone mobile, acheter

de l'électricité, accéder à l'historique d'un

compte, etc. à partir du téléphone mobile sous une

couverture du réseau de télécommunication par un moyen

connu familièrement dans la BPR s.a. sous le terme

anglais « Mobile money banking ».

II.4. La BPR s.a. Branche de Rubavu

II.4.1. Histoire de la BPR s.a. Branche de Rubavu

La Banque Populaire de Rubavu a ouvert ses portes le 16 juin

1985. Cette banque a considérablement progressé et a pu

réaliser des services et activités tangibles tels que l'octroi

des crédits et l'épargne dans son secteur d'activité. Bien

qu'avec la guerre et le génocide de 1994 la banque a subi des pertes au

niveau des vies humaines des sociétaires, du personnel compétent

et les pertes des documents ou matériels bancaires, la banque a pu

redémarrer le 12/09/1996.

C'est pour cela que la banque connaît des

créances73(*)

difficilement recouvrables de 126.903.310 Frw d'avant et d'après la

guerre déjà provisionnées à 100% et classées

hors bilan comme une perte. En plus, on remarque des créances en

souffrances s'élevant à un montant de 185.734.876

provisionnées à 98.023.419 Frw. C'est avec ces deux

catégories qu'on recourt à la justice ou à l'affichage de

photo dans des lieux publics comme actions de recouvrement contre ces mauvais

débiteurs.

La BPR s.a. Branche de Rubavu a un nombre d'actionnaires

s'élevant à 42.658 et des clients s'élevant à

85.891 au 31 décembre 2008 et ces clients s'élèvent

à 97.549 au 30 septembre 2010.

Les clients et actionnaires de la BPR s.a. Branche de Rubavu

détiennent des dépôts s'élevant à

3.803.673.584 Frw au 31 décembre 2008 et 4.001.617.671 Frw au 31

décembre 2009.

Aujourd'hui, la banque connaît deux types de

sociétaires :

Les actionnaires: ce sont des

sociétaires qui avaient déjà des parts sociales dans la

banque jusqu'au 31 août 2007. Ils ont droit à l'élection

des membres des conseils et comités de décisions dans la BPR

s.a.

Les clients: Ce sont des sociétaires

qui sont devenus membres après la date du 31 août 2007 et ont tous

les droits sauf la participation aux élections ou aux dividendes.

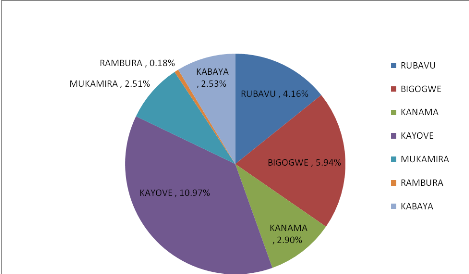

II.4.2. Localisation de la BPR s.a., Branche de Rubavu

La Banque Populaire du Rwanda s.a., Branche de Rubavu est une

branche située dans la province de l'ouest, ex province de Gisenyi, dans

le district de Rubavu. Son emplacement est localisable tout près du

marché de Gisenyi au bord de la route venant du marché de Gisenyi

vers la prison de Gisenyi. Elle consiste en sous branches et guichets

suivants :

Sous Branche de Rubavu, Bigogwe, Kanama, Nyakarera, Mukamira,

Rambura, Kabaya, Kivumu, Busasamana et les guichets de Mbugangari, Mudende,

Mushonyi, Boneza, Shyira, Rubona.

II.4.3. Structure organisationnelle

Vu que la restructuration de cette nouvelle banque est encore

en cours, certains des postes restent inoccupés comme celui de

l'informaticien, de l'assistant administrateur, etc. ou non encore bien

hiérarchisés.

Fig.1. Organigramme de la branche dans la BPR

.s.a.

Gérant de la Branche

Chargé des Risques de la Branche

Chef Comptable

Service Commercial

Assistant Administrateur

Auditeur Interne

Informati-cien

Unité d'Entretien et planton

Trésorerie

Sous Branches

Comptabi-lité

Comptabili-té des sous branches

Agent de Recouvre-ment

Agent de Crédit

Réceptionniste

Agent commercial

Source : BPR: Structure organisationnelle de la

branche

II.5. Analyse

de la demande d'un crédit

II.5.1. Terme du crédit

Le terme maximal de financement d'un projet varie en fonction

du type de crédit ou du cash flow périodique majoré du

revenu ordinaire de l'emprunteur. On considère le solde

périodique disponible pour amortir le montant demandé

surélevé des intérêts déjà courus. Si

le plan de remboursement prévu au projet de l'emprunteur montre que le

solde des revenus après le paiement de la tranche est assez

élevé, la BPR s.a. peut augmenter le montant de l'annuité

et réduire le terme du crédit. Néanmoins, le volume de

l'annuité ne doit pas excéder le revenu périodique

disponible et est fixé à 1/3 du salaire pour les

salariés.

La durée maximale de remboursement apparait dans le

tableau suivant :

Tableau n° 1. La durée et taux

d'intérêts du crédit

|

Objet

|

Terme

|

Taux

|

|

Avance sur salaire

|

Jusqu'à 2 ans

|

17 à 19

|

|

Agriculture et élevage

|

Jusqu'à 6 ans

|

17 à 19

|

|

Artisanat et petite industrie

|

Jusqu'à 2 ans

|

17 à 19

|

|

Construction et habitat

|

Jusqu'à 15 ans

|

17 à 19

|

|

Commerce

|

Jusqu'à 2 ans

|

17 à 19

|

|

Transport

|

Jusqu'à 3 ans

|

17 à 19

|

|

Equipement

|

Jusqu'à 2 ans

|

17 à 19

|

|

Lignes des crédits

|

Jusqu'à 11 mois

|

19 à 21

|

Source : Interview avec les analystes de la BPR s.a.,

Branche de Rubavu

II.5.2. Calcul des annuités

Dans la BPR s.a. Branche de Rubavu, on applique les

annuités dont les amortissements du capital sont constants dans les sous

branches non informatisées.

Par contre, les sous branches informatisées appliquent

des annuités constantes durant l'amortissement de l'emprunt.

II.5.3. Les garanties exigées dans la BPR s.a.

Le recours aux garanties étant une solution alternative

pour recouvrer le prêt en cas de non paiement faute d'incapacité,

la valeur de la garantie éligible doit couvrir au moins 125% de la

valeur du crédit74(*) et on peut même combiner divers types de

garanties.

Les garanties valides dans la BPR s.a.75(*) sont ici-bas

mentionnées :

1. Garanties personnelles ou solidaires

Elles sont constituées par la signature d'une ou

plusieurs personnes, de préférence membres de la banque, ou des

entreprises commerciales par des contrats de crédits. Elles sont

satisfaisantes aux emprunteurs prouvant une intégrité morale, une

solvabilité, de bons antécédents de crédit et une

capacité de remboursement tangible.

Pour être acceptables, l'analyste de la BPR s.a.

évalue la capacité de remboursement des garants car on recourait

à eux pour se faire rembourser au cas où le débiteur ne

parviendrait pas à honorer ses engagements.

Chaque avaliseur se tient individuellement garant du paiement

de la totalité du crédit et non de sa part seule.

2. Les hypothèques

La Politique des crédits76(*) prévoit ici des

garanties réelles consistant en biens immeubles (bâtiments ou

terrains) enregistrés et non hypothéqués ailleurs.

3. Le gage ou nantissement

Le gage, aussi appelé nantissement, est un contrat

par lequel un débiteur remet à un créancier un bien

mobilier corporel ou incorporel destiné à lui servir de

garantie77(*).

La Politique des crédits78(*) classe dans cette

catégorie les biens facilement réalisables notamment le

bétail et les biens meubles comme les véhicules, les

marchandises, appareils électroménagers, etc.

A cette rubrique, l'analyste de la BPR s.a. y localise

même les éléments purement incorporels comme cession des

créances ou comptes débiteurs, valeurs mobilières,

liquidités, effets de commerce, etc.

Tout véhicule ou moto pris en garantie doit être

muni d'une assurance omnium.

4. Les assurances

Les assurances couvrant divers emprunts, hypothèques et

meubles des emprunteurs sont donc considérées comme des garanties

importantes et valides au sein de la BPR s.a. L'intervention de l'assureur est

exigée suivant le montant à octroyer et la durée du

crédit. L'assurance peut rembourser le crédit, indemniser le

débiteur sur son hypothèque en cas d'incendie, de vent violent,

d'émeutes, de laves, d'inondation, etc.

II.5.4. Taux d'intérêt

Le taux d'intérêt que la BPR s.a. applique sur

les prêts accordés aux membres est fonction de l'objet de

financement, de l'intégrité de l'emprunteur ou de ses relations

avec la banque. Le taux d'intérêt n'est jamais, dans la BPR s.a.,

fonction du terme de crédit ou de la qualité de la garantie

offerte. Ce taux varie de 17% à 21% par an bien que les crédits

à conditions de faveur peuvent être même contractés

à 11% par an et ce taux peut chuter ou être haussé suivant

la hausse des prix sur le marché.

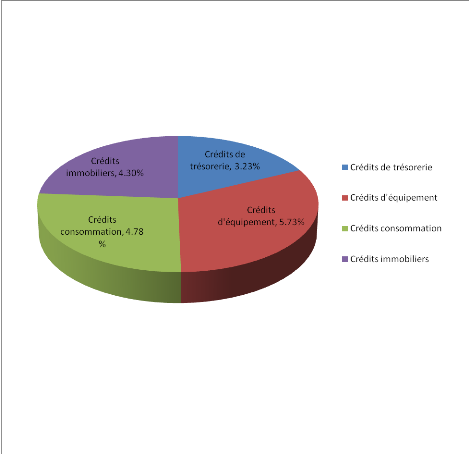

II.6. Classification des crédits

II.6.1. La classification des crédits selon la

destination

La situation des risques de la BPR

s.a. montre cinq types des crédits selon la destination mais nous

retiendrons quatre d'entre eux dans notre travail. Le cinquième type,

débiteur divers, n'est purement pas un type de crédit mais une

erreur sur un compte de dépôt du client qui consiste à

débiter un montant supérieur au solde disponible sur le compte du

client. Cette erreur engendre un solde débiteur dans le compte client

que la BPR s.a. classe dans la situation des risques79(*) sur la rubrique de

débiteur divers.

Ainsi donc, nous allons parler des types suivants selon le

format BNR :

- Crédit de trésorerie,

- crédit de consommation,

- crédit d'équipement et

- crédit immobilier.

1) Le

crédit de trésorerie

Dans la BPR s.a., un crédit de trésorerie est

tout crédit productif à caractère commercial et souvent à

court terme notamment les crédits à l'exportation, crédits

de campagne et de financement de stock, ligne de crédit et

crédits pour tout activité commerciale.

Il consiste en besoins de financement souvent pour une

entreprise en expansion manquant de fonds propres suffisants et donc recourt

aux capitaux étrangers. L'emprunteur doit s'assurer que sa

capacité d'exploitation étant amplifiée pourra faire face

au coût total de l'emprunt notamment le principal, les

intérêts et enfin dégager une marge

bénéficiaire raisonnable.

2) Le crédit d'équipement

La BPR s.a. classe sous cette rubrique tout crédit

productif à moyen ou long terme et à caractère non

commercial. Ainsi, tout crédit pour l'acquisition d'un équipement

productif ou pour financer l'artisanat, l'agriculture, l'élevage, achat

véhicule à usage productif, la pêche, l'industrie

extractive, etc. appartient à cette rubrique.

3) Le crédit immobilier

Le crédit immobilier est tout crédit

destiné à financer l'achat ou la construction de tout immeuble

qu'il soit un immeuble de rapport, résidentiel, commercial,

d'entreprise, etc.

Pour l'achat, la BPR s.a. fait un déblocage

immédiat du montant total consenti dès l'accord de financement

mais souvent on exige que l'immobilier soit aussi hypothéqué pour

le crédit.

Pour le cas de construction, la BPR s.a. fait le

déblocage en tranches ou en échelons suivant le rythme de

construction ou d'utilisation de fonds déjà libérés

à l'emprunteur.

4) Le crédit à la consommation

Ce crédit permet au bénéficiaire

d'augmenter le volume de ses dépenses de consommation. A cette fin, le

preneur du crédit peut généralement obtenir de la BPR s.a.

un emprunt échelonné sur une période

déterminée. La somme étant destinée à

être consommée, le bénéficiaire doit

évidemment disposer d'une autre source de revenus pour un remboursement

régulier du coût périodique qu'il s'est engagé

à rembourser. Ici donc on y inclut tout crédit non directement

productif et sans rapport avec les immobiliers. Ainsi, on y rencontre des

crédits minerval, des crédits pour soins de santé,

véhicule de promenade, crédit pour action sociale ou mutuelle de

santé, etc.

II.6.2. Classification selon la durée

Le crédit se caractérise non seulement par son

montant, mais par sa durée ou éloignement plus ou moins grand du

terme accordé pour son remboursement.

Le choix du terme dépend évidemment du besoin du

client sur base de ses revenus périodiques et de la prévision de

l'analyste de la BPR s.a. pour le maintien d'un niveau optimal de

dépôts au sein de l'institution. On distingue le crédit

à court, à moyen et à long terme80(*).

1) Le

crédit à court terme

Ce crédit est accordé aux entreprises ou aux

particuliers pour donner leurs activités ou cycle commercial une

souplesse désirable et elle est sans doute la forme la plus courante

dans la BPR s.a. Dans la BPR s.a., le crédit à court terme est

d'une durée plus ou moins égale à un an.

2) Le

crédit à moyen terme

Le crédit à moyen terme est un crédit

dont la durée varie d'un an à cinq ans selon la politique de

crédit de la BPR s.a.

3) Le

crédit à long terme

Dans la BPR s.a., le crédit à long terme est un

crédit dont la durée est supérieure à cinq ans et

est souvent lié aux crédits d'investissement ou crédits

immobiliers.

La durée éloignée du crédit dans

le futur est l'un des critères sur base duquel l'analyste de la BPR s.a.

doit être sûr de la provenance des fonds, de la nature des

garanties et des conditions d'octroi du crédit.

II.6.3. Classification selon les garanties

Selon les garanties liées au crédit, la BPR s.a.

distingue le crédit personnel et le crédit réel.

1) Le crédit personnel

Ce crédit n'est assorti d'aucune autre garantie que la

promesse de remboursement souvent verbale faite par le

bénéficiaire. Cette promesse doit être appuyée par

la capacité de remboursement de l'emprunteur et à la signature du

bénéficiaire s'ajoute, éventuellement, la signature d'un

tiers garant ou avaliseur.

2) Le crédit réel

Le crédit réel est garanti par un bien mobilier

ou immobilier, donné en gage ou hypothèque par le

bénéficiaire du crédit ou par un tiers.

Le crédit personnel est consenti en

considération de la personnalité du débiteur tandis que le

crédit réel trouve son apport dans des biens meubles ou immeubles

gagés ou hypothéqués au profit de la banque.

II.6.4. Classification selon le

bénéficiaire

Dans cette catégorie, la BPR s.a. distingue le

crédit privé lorsque l'emprunteur est une entreprise

privée ou un particulier et le crédit public si l'emprunteur est

l'Etat ou une collectivité publique.

II.7. Procédure d'analyse du dossier de

crédit

La politique de crédits de la BPR

s.a. met en place les principales étapes du processus d'analyse d'un

dossier de crédit :

II.7.1. Constitution du dossier

En général, le dossier de l'emprunteur comprend

les éléments suivants :

- Une copie de la carte d'identité de l'emprunteur pour

les particuliers ;

- Une lettre de demande de crédit;

- Une copie du projet à financer ;

- Les factures pro-forma indiquant les biens ou services

à acquérir ;

- Un rapport d'évaluation de la garantie par un

expert ;

- Les états financiers (bilan et compte d'exploitation)

pour les

commerçants ;

- Un cash flow prévisionnel détaillant

l'évolution du projet sur tout le

terme du crédit sollicité pour les projets

productifs ;

- Un certificat de la personnalité juridique s'il

s'agit d'une personne

morale ;

Ces documents commerciaux montrent l'actif, le passif, les

revenus et les dépenses de l'emprunteur.

II.7.2. Entrevue avec l'emprunteur

Tout membre qui désire un crédit au sein de la

BPR s.a. doit avoir un entretien avec un agent commercial et celle-ci est une

très grande occasion d'éclaircissements à l'un ou l'autre

interlocuteur.

L'agent commercial note toute information acquise de

l'emprunteur et cette information lui sera de base pour déterminer si le

risque du crédit est acceptable ou non dans sa proposition aux niveaux

de décision. En outre, des renseignements additionnels sont

récoltés par l'agent commercial durant sa visite

d'évaluation des garanties.

II.7.3. Visite et évaluation de la garantie

La visite de la garantie se fait par un agent commercial de la

part de la BPR s.a. et se fait, en plus pour un montant supérieur

à cinq millions de francs rwandais, par un expert approuvé par la

BNR. Dans la plupart des cas, la valeur de l'expert ne concorde pas à la

valeur de l'agent commercial et donc la BPR s.a. considère la valeur de

l'agent commercial pour deux raisons :

- l'agent commercial fait l'apparition initiale de la BPR

s.a. ;

- l'agent commercial déclare la valeur marchande de la

garantie tandis que l'expert évalue les matériaux de construction

de la garantie.

Au cours de la visite de la garantie par l'agent de la BPR

s.a., la BPR s.a. gagne l'occasion de mener une enquête approfondie

à propos des déclarations importantes déposées par

l'emprunteur lors de l'interview et ceci peut être favorable ou

défavorable envers l'emprunteur. Cette occasion peut aussi

révéler plusieurs des vices cachés de l'emprunteur qui se

bat quelquefois pour maintenir son asymétrie informationnelle.

II.7.4. Analyse du dossier de crédit

Au cours de la préalable entrevue, les informations

chiffrées ou textuelles indispensables à l'analyse approfondie

sont collectées par l'analyste de la BPR s.a. comme les états

financiers, la structure organisationnelle ou familiale du demandeur, etc. Il

s'ensuit ici d'analyser plus en détail les données

chiffrées pour quantifier et donner un sens aux activités

productives d'un emprunteur. A ce stade, l'agent commercial se sert souvent des

ratios.

Il existe une grande diversité de ratios qu'on met en

évidence à partir des états financiers et autres documents

ou informations déposées par le demandeur de crédit.

L'analyste choisit les ratios adéquats selon chaque type de

crédit et fait souvent recours aux ratios suivants pour analyser

diverses demandes de crédits :

Ratio de liquidité restreinte

L'analyste de la BPR s.a. fait recours à ce ratio si un

client est demandeur d'un crédit de trésorerie. Cet analyste

vérifie si le demandeur de crédit ne prouve pas de

difficultés en transformant rapidement les stocks en liquidité.

Pour être sûr de la disponibilité des liquidités au

moment propice, il mesure la capacité du demandeur à

régler ses engagements à court terme en se servant du ratio de

trésorerie à l'échéance qui exclut

l'élément un peu difficile à réaliser dans

l'immédiat : les stocks.

Il se calcule comme suit :

Actif à court terme - Stocks

Passif à court terme

La BPR s.a. compare donc l'ensemble des liquidités

aussitôt potentielles aux exigibilités potentielles et ce ratio

doit être égal ou supérieur à 1.

La participation de l'emprunteur

Cette participation doit être plus ou moins égale

à 20% de la totalité du capital à injecter dans un projet

à financer. Ainsi donc, l'analyste de la BPR s.a. mesure l'apport ou le

poids du demandeur de crédit au financement total du projet à

financer.

Indépendance financière de

l'emprunteur

L'analyste de la BPR s.a. met en évidence la nature des

capitaux déjà engagés ainsi que leur provenance. Ceci

permet à la BPR s.a. de sauver l'emprunteur au surendettement et devrait

au moins être égal à 51% pour que l'emprunteur soit

réputé propriétaire de l'affaire. La formule pour

l'évaluer l'indépendance de l'emprunteur dans la BPR s.a. est la

suivante :

Capitaux propres

Actif total

La marge bénéficiaire

Cette marge est mise en évidence par l'analyste de la

BPR s.a. en vue d'être sûr de la pérennité et

prospérité insurmontable de l'affaire du demandeur de

crédit et du pouvoir de générer des

bénéfices. Les bénéfices suffisants prouvent

à l'analyste que l'emprunteur est non seulement capable d'honorer ses

engagements financiers comme les remboursements éventuels des

crédits mais aussi de se réserver d'un résultat net pour

son projet.

La marge bénéficiaire brute se calcule comme

suit :

Bénéfice brut x

100

Ventes ou produits bruts

Il est préférable que cette marge

bénéficiaire soit supérieure à 10%.

II.8. La proposition de l'agent commercial sur le

dossier de

l'emprunteur

Dans la BPR s.a., l'analyse de la capacité de

remboursement constitue une étape capitale et incontournable sur le

dossier du demandeur de crédit. Selon la BPR s.a., l'octroi d'un

crédit est principalement basé sur la capacité de

remboursement du crédit, comme le démontre l'analyse du cash flow

et la garantie. L'intégrité de l'emprunteur, sa réputation

et ses antécédents de crédit sont aussi

évalués. Ceci inclut l'évaluation si le client n'a pas

d'autres prêts dans d'autres banques81(*). Ainsi, à partir des données tangibles

et souvent chiffrées, l'agent commercial prouve si les revenus actuels

et potentiels (cash flow) générés par les activités

de l'emprunteur sont suffisants pour couvrir les paiements en capital et

intérêt sur les prêts déjà

possédés majorés de l'emprunt en quête.

La proposition de l'agent commercial se base, en plus, sur des

états financiers de l'emprunteur, les faits constatés sur terrain

durant sa visite, le contenu du projet à financer et autres documents ou

informations d'origines variées où il met en évidence les

éléments suivants :

1. Le volume des recettes ou tout autre revenu comme salaires,

locations, intérêts, honoraires, etc. seulement apparents sur le

compte de dépôt de l'emprunteur dans la BPR s.a. ;

2. La stabilité des recettes, de l'emploi ou de toute

source de revenu susceptible d'être un moyen de remboursement du

crédit en quête ;

3. Toutes les dépenses familiales ou commerciales comme

nourriture, éducation, location, transport, vêtements, soins

médicaux, téléphone, services publics, impôts et

taxes, etc.;

4. Les tranches de capital et d'intérêts pour le

remboursement des dettes encours ou à contracter ;

5. Le volume du cash flow susceptible de liquider l'emprunt

attendu ;

6. La valeur et solidité de la garantie comme source

alternative de remboursement de l'emprunt;

7. Le volume des fonds propres et celui de fonds investis

mesurant l'indépendance de l'entrepreneur ;

8. La réputation de l'emprunteur envers les

institutions financières bancaires ou envers la

communauté ;

9. La compétence de l'entrepreneur en matière de

gestion d'un projet à financer envers les menaces attendues et

opportunités ;

10. La situation familiale, état civil, identification

de l'emprunteur comme situation conjugale (polygame,...), l'âge,

etc. ;

11. La légalité, faisabilité et analyse

financière du projet à financer ainsi que l'analyse des affaires

déjà existantes.

Ainsi, cette collecte de données met en évidence

toute donnée financière ou textuelle permettant la mise en