UNIVERSITE DE GOMA

« UNIGOM »

B.P : 204 GOMA

FACULTE DES SCIENCES ECONOMIQUES ET DE GESTION

ACCES AU FINANCEMENT PAR LES MICRO, PETITES ET MOYENNES

ENTREPRISES

A GOMA DE 2014 A 2016

RAPPORT DE STAGE EFFECTUE A

L'ESPACE DE RECHERCHE POUR ECONOMISTES

« Du 14 Novembre au 19 Décembre

2014 »

RAPPORT DE STAGE EFFECTUE A

L'ESPACE DE RECHERCHE POUR ECONOMISTES

« Du 14 Novembre au 19 Décembre

2014 »

Par : TSHIKAMA MUSORONGI Wassy

RAPPORT DE STAGE EFFECTUE A

L'ESPACE DE RECHERCHE POUR ECONOMISTES

« Du 14 Novembre au 19 Décembre

2014 »

Mémoire présenté et défendu en vue

de l'obtention du Diplôme de Licencié en Sciences Economiques

Option : Gestion

financière

Directeur :CT. Paul SENZIRA

NAHAYO

Encadreur : Ass2 Axel

BARENGEKE

Année académique :

2014-2015

EPIGRAPHE

- Mais, dit le roi, le grain a-t-il vraiment

germé ?

- Certainement, fit l'aveugle devin, la croissance n'est

pas aussi rapide que tu le désirerais. Ah ! que l'homme est

impatient !

Djibril TamsirNiane (Soundiata)

DEDICACE

A mes grands - pères

TSHIKAMA MWENDERWA et VISIKA PHILIPPE,

Je dédie ce mémoire.

REMERCIEMENTS

Le présent mémoire a

bénéficié des contributions enrichissantes que je

voudrais ici saluer.

Mes sincères remerciements vont tout d'abord à

l'endroit du CT Paul SENZIRA et à l'Ass2. Axel BERENGEKE,

qui ont accepté volontiers de diriger ce mémoire, et qui sont

invariablement restés disposés et disponibles pour apporter

leurs remarques, critiques et suggestions, dont le but était de

me transmettre les arcanes de la recherche scientifique.

Je voudrais également exprimer mes sentiments de

reconnaissance envers le bureau provincial de la Fédération des

Entrepreneurs du Congo dont l'appui m'a été déterminant

dans le contact des entrepreneurs de la ville de Goma.

Les encouragements, conseils et soutiens des chercheurs de

l'Espace de Recherche pour Economistes comme Nathan, MBEK'Her, Kazi, Ishara,

Jacques, Lebon, Denise, m'ont été d'un grand réconfort

tout au long de ma formation académique et de la rédaction de

ce mémoire. Qu'ils trouvent ici l'expression de ma profonde

gratitude.

Enfin, je voudrais dire ceci à ma famille dont mon

père Jean Pierre KAMAVU et ma mère Ernestine TAGHOYA , qui ont

toujours consenti beaucoup de sacrifices pour moi : « L'arbre que

vous avez planté commence à donner des fruits ; et ce

résultat est le vôtre. Je vous souhaite à tous longue

vie, afin que vous puissiez assez bénéficier du fruit de vos

efforts ».

LISTE DES FIGURES

Figure 1 : Cycle de vie des

entreprises

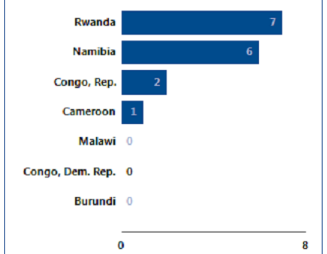

Figure 2 : Comparaison du niveau de

profondeur de l'information sur le crédit

Figure 3 : Bilan du système

bancaire de la République Démocratique du Congo

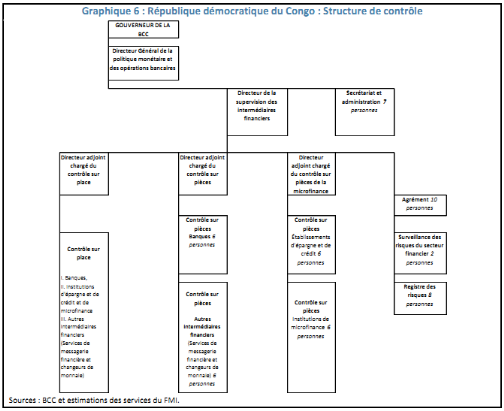

Figure 4 : Structure de contrôle

des institutions financières de la RDC

Figure 5 : Schémas de

démarche de recherche

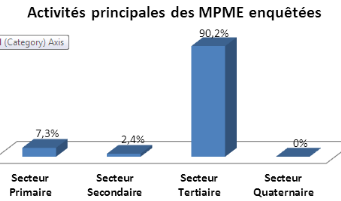

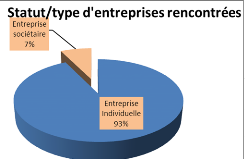

Figure 6 : Statut/Type d'entreprises

enquêtées

Figure 7 : Structure du passif stable au

démarrage

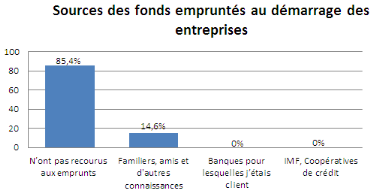

Figure 8 : Sources de fonds

empruntés au démarrage

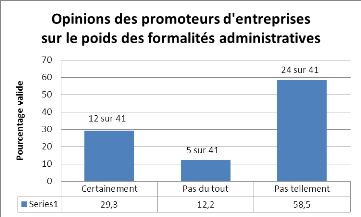

Figure 9 : Opinions des promoteurs

d'entreprises

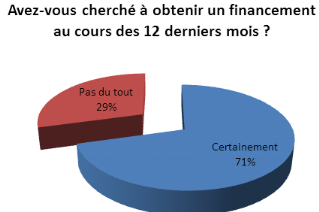

Figure 10 : Entreprises ayant

tenté de chercher un financement

Figure 11 : Satisfaction ou non dans les

démarches de recherche de financement

Figure 12 : Susceptibilité de

besoin en financement au cours des 12 prochains mois

Figure 13 : Type de financement

susceptible d'être demandé au cours des 12 prochains mois

Figure 14 : Sources possibles des

financements désirés

Figure 15 : Parcours professionnels

avant création de l'entreprise

LISTE DES TABLEAUX

Tableau 1 : Catégories et

critères d'entreprises selon le ministère de petites et moyennes

entreprises

Tableau 2 : Les réformes les plus

récentes de la Banque Centrale du Congo dans le domaine de

l'accès au financement en faveur des MPME de la RDC

Tableau 3 : Age de l'entreprise et nombre de

travailleurs utilisés dans les MPME

Tableau 4 : A qui recourent donc nos

entrepreneurs, en temps de besoin de financement

Tableau 5 : Analyse du profil des

promoteurs d'entreprises en ville de Goma

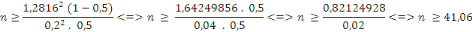

Tableau 6 : Calcul de la

régression : Tableau de la modélisation

économétrique

Tableau 7 : Les banques actuellement

opérationnelles en RDC

Tableau 8 : Processus de sélection

des MPME susceptible d'obtenir des financements des banques

Tableau 9 : République

Démocratique du Congo : recommandations principales (étendues)

LISTE DES SIGLES

ACB : Association Congolaise des Banques

ASBL : Association Sans But Lucratif

BAD : Banque Africaine de Développement

BCC : Banque Centrale du Congo

BM : Banque Mondiale

CADECO : Caisse Générale d'Epargne du

Congo

COOPEC : Coopérative d'Epargne et de

Crédit

FEC : Fédération des Entreprises du

Congo

FMI : Fonds Monétaire International

FPI : Fonds pour la Promotion de l'Industrie

IF : Institutions Financières

IMF : Institution de Micro Finance

INSS : Institut National de Sécurité Sociale

MPME : Micro, Petites et Moyennes Entreprises

KfW : Coopération Financière Allemande

OHADA : Organisation pour l'Harmonisation du Droit des

Affaires en Afrique

ONG : Organisation Non-Gouvernementale

PME : Petites et Moyennes Entreprises

PMI : Petites et Moyennes Industrie

SONAS: Société Nationale d'Assurance

MSME: Micros, Small and Medium Enterprises

RDC : République Démocratique du Congo

TPE : Très (Toutes) Petites Entreprises.

RESUME DU MEMOIRE

Accéder à des financements à la hauteur

de leurs ambitions entrepreneuriales est un casse-tête pour les

promoteurs d'entreprises de la République Démocratique du Congo

et de la ville de Goma. La coopération entre Institutions

Financières et MPME est souvent limitée par des

méthodologies de crédit pas totalement adaptées au

financement des MPME congolaises.

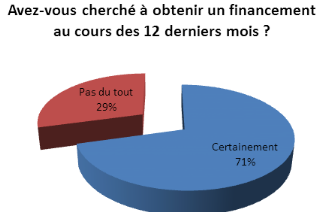

Cependant, les 90% d'entrepreneurs ayant obtenu un minimum de

satisfaction de leurs besoins en financement au cours des 12 mois passés

l'ont eu, non pas par l'entremise d'une quelconque agence

d'intermédiation financière (Banque, IMF, Coopec, etc). 17 sur 29

soit 58,6% d'entre eux avouent avoir recouru aux familiers, amis et

connaissances pour satisfaire leurs besoins en financement. Le facteur social

est donc largement à la base de l'accès au financement. Or, les

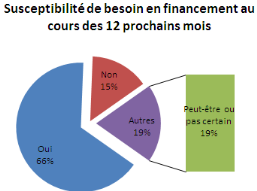

résultats d'enquêtes ont prouvé que plus de 66%

d'entreprises sont certaines de se voir prochainement en besoin de fonds, au

cours de 12 prochains mois. A qui recourront-elles ?

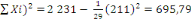

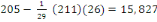

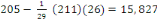

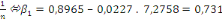

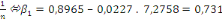

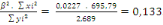

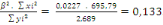

Enfin, le résultat du modèle

économétrique a démontré que lorsque l'âge de

l'entreprise augmente d'un an, la possibilité de se voir accéder

aux finances (quel qu'en soit l'origine : banques, IMF, Coopec, ou

familiers et amis/connaissances) augmente de 0,0227. Mais également, il

a été révélé que la variable

d'intérêt `'âge de l'entreprise'' explique à 13,3%

l'obtention d'un financement par l'entrepreneur.

Ce travail a chuté par la définition d'une

stratégie globale d'amélioration de l'accès des

entreprises au financement, tant au démarrage que dans la survie des

entreprises du Nord-Kivu. Elle consiste en la mobilisation des fonds publics et

l'implication de l'Etat provincial.

ABSTRACT

Reaching financings at the level of entrepreneurial ambitions

is a puzzle for enterprises promotersof the Democratic Republic of Congo and

Goma city. Cooperation between Financial Institutions and Micros, Small and

Medium Enterprises is often limited by methodologies of credit not completely

adapted to financing MSME.

However, the 90% of entrepreneurs having gotten a minimum of

satisfaction of their needs in financing during the 12 past months had it, not

by the intervention of any financial middleman (intermediate broker) such as a

Bank, Microfinance institutions, Cooperatives, etc). 17 on 29 either 58,6%

among them admit to resort to family members, friends and acquaintances to

satisfy their needs in financing. The social factor is therefore extensively to

the basis of the access to financing. However, the results of investigations

proved that more than 66% of enterprises are certain to see themselves here

soon in need of funds, during 12 next months. To whom will they resort to again

?

Finally, the result of the regression in econometric model

demonstrated that when the age of an enterprise increases of one year, the

possibility to see itself reaching finances (whatever origin of it: banks, MFI,

Savings Credit Cooperatives, or family members and acquaintances) increases

0,0227. But also, it has been revealed that the variable of interest '' age of

the enterprise '' explains to 13,3% the obtaining of a financing by the

undertaker.

This work ends by the definition of a global strategy of

improvement of the access of enterprises to financings, as long as to the

starting that in the survival of companies of the North-Kivu province. It

consists in the mobilization of public funds and the implication of the

provincial state in framings.

INTRODUCTION

Le marché du financement des Micro, Petites et Moyennes

Entreprises est presque inexistant en Afrique Subsaharienne et l'accès

au financement représente au loin la contrainte rencontrée par

les nombreuses MPME1(*) de

la République Démocratique du Congo. Ici, les taux

d'intérêts sont tellement élevés au point de

décourager les potentiels demandeurs de fonds pour les affaires. Dans

les banques commerciales, les taux débiteurs nominaux moyens et annuels

sont à 17% en Francs Congolais et 15% en United State Dollars par

an2(*).

Maintenant que souffle le nouveau vent de la

libéralisation d'entreprises publiques (orienté par la Banque

Mondiale) et de la promotion de l'initiative privée en République

Démocratique du Congo par l'amélioration du climat des affaires,

l'accès au financement demeure un des éléments

déterminants

pour l'innovation et la croissance, particulièrement

pour la création des entreprises et lors des premières

étapes de leur développement. Les contraintes financières

auxquelles doivent faire face les créateurs et dirigeants des Micro,

petites et moyennes entreprises sont en grande partie liées aux risques

et faiblesses qui les caractérisent, les institutions financières

accordant priorité aux clients corporate. Parmi les obstacles qui les

attendent se trouvent principalement : l'asymétrie d'information et

le manque d'accès, de garantie et de caution des crédits car

elles n'ont pas d'antécédents à faire valoir pour les

obtenir3(*). Pas surprenant

donc que 45% des firmes en Afrique citent l'absence de financement comme une

contrainte majeure4(*).

Pour le cas précis de la République

Démocratique du Congo, l'instabilité politique, les pillages

ainsi que les différentes guerres d'agression au pays et en Province du

Nord-Kivu en sont les causes premières. Ces interminables crises

à l'Est du pays couplées d'un manque criant des politiques

stratégiques plus techniques que bureaucratiques ont amplifiées

la fragilisation du système financier congolais.

Selon les résultats d'une étude à Kinshasa, une grande

frange des micros entrepreneurs ont pour principales sources de financement les

fonds propres et les crédits informels5(*). Ces mécanismes de financement sont cependant,

peu fiables, peu prévisibles, très limités et ne

garantissent pas de ce fait, l'épanouissement de ces entreprises vue la

modicité des sommes prêtées et des échéances

de remboursement très écourtées, voire des cautions et

garanties difficiles (ou simplement impossible) à trouver. En

conséquence, la plupart de MPMEs se développent lentement,

restent dans le secteur informel et sont très sensibles aux changements

de l'économie et du marché.

Il a pourtant été démontré au

cours des cinquante dernières années que les Petites et Moyennes

Entreprises sont des vecteurs principaux du développement des nations.

Qu'il s'agisse des pays industrialisés ou des économies

émergentes et celles en développement, elles constituent les

sources essentielles de la croissance économique, de dynamisme et de

flexibilité de l'économie des pays. Ce qui oblige qu'une

attention toute particulière soit accordée à celles-ci

pour leur promotion ainsi que leur épanouissement6(*) dans cet environnement

économique national sous la menace des politiques internationales de

mondialisation économique7(*).

En effet, contrairement à ce que s'imaginent nombreux

dirigeants politiques, les Petites et Moyennes Entreprises constituent des

unités motrices du tissu économique d'une région, ville,

ou pays, et peuvent contribuer au moins durablement au développement des

emplois, des revenus et même de la culture locale8(*), beaucoup mieux que ne le

peuvent les Sociétés Multinationales. Il y a donc matière

à réflexion, si l'on note qu'en RDC, l'épargne constitue

le moyen le plus risqué de perdre sa fortune en raison de faillites et

disparitions assez fréquentes de banques et IMF congolaises sans plus de

possibilité de se faire sauver par la Banque Centrale du Congo qui en a

pourtant la charge9(*).

Dans ce travail il sera question d'examiner la

problématique d'accès au financement des PME dans la ville de

Goma. Puisque la PME est, au loin, catalyseur du développement

économique de la RDC, Quelle proportion des demandes de financements des

Micros, Petites et Moyennes Entreprises ont-elles obtenues satisfaction

auprès des Agences d'intermédiation financière de

Goma, au cours des 12 mois passés ?

Quelle est l'échelle centésimale des Micros,

Petites et Moyennes Entreprises de la ville de Goma en besoin de financement au

cours des 12 prochains mois ?

Et en définitive, quelle corrélation

existerait-il entre l'âge de l'entreprise et ses possibilités

d'obtention du financement auprès d'une agence d'intermédiation

financière en ville de Goma ?

Partant de ces questions qui ont guidé notre

étude, trois hypothèses nous ont sautés aux yeux :

(1) Puisque que 45% des firmes en Afrique citent l'absence de

financement comme une contrainte majeure10(*), nous admettons que seuls moins de 5 MPME de Goma sur

10 auraient de même accès au financement. Cette hypothèse

tire sa formulation de l'asymétrie de l'information consistant

pour les agences de financement à considérer globalement que les

PME sont pleines de risques, souvent par manque d'informations fiables à

leur égard.

(2) En vertu du fait que la fonction financière dans

l'entreprise est pareille au coeur, ou l'argent comme du sang dans une

entreprise, nous préférons nous figurer que 100% des Micros,

Petites et Moyennes Entreprises établies en ville de Goma exprimerait un

besoin réel de financement au cours des 12 prochains.

(3) Considérant que globalement les agences

d'intermédiations financières congolaises s'imaginent les MPME

comme risque ; considérant également le niveau

généralement bas de capacité financière des banques

congolaises pour diverses raisons, nous avançons l'hypothèse que

l'âge des MPME n'influerait en rien sur les possibilités

d'obtention de financement auprès des offreurs de fonds oeuvrant en

ville de Goma.

Le but assigné à cette étude

consiste donc à contribuer à la diversification de

l'économie congolaise à travers le développement du

secteur privé et tout particulièrement en rendant possible son

accès (assez facile) au financement principalement à moyen et

long terme. Parce qu'en fait, le diagnostic montrera les grandes entreprises ne

rencontrent pas en ce domaine de difficultés spécifiques11(*). Dès lors, nos efforts

seront consacrés aux PME et TPE établies en ville de Goma et

s'étalera sur 2 ans soit de 2014 à 2016. Il nous parait

fondamental de préciser d'emblée que bien qu'un nombre important

de contraintes liées au climat des affaires inhibe encore

l'épanouissement des entreprises en RDC, il existe même

présentement des projets dignes de considération car relativement

rentable, mais qui ne peuvent accéder au financement. Il y a donc

rationnement du crédit.

La démarche suivie est assez classique. Elle s'est,

dans un premier temps, basée sur : (i) une approche inductive portant en

partie sur des entretiens avec les acteurs concernés, afin de recueillir

les appréciations des banquiers et celles des entrepreneurs12(*); (ii) la conception d'un

questionnaire de recherche pour outil de collecte de données ;

(iii) la définition d'un échantillon de recherche à tirer

aléatoirement et recueil des données sur le terrain ; et

enfin (iv) le traitement et analyse des résultats collectés.

L'approche a également été déductive, se

référant aux principes dégagés par les

expériences réussies dans d'autres lieux ainsi qu'aux «

bonnes pratiques » en la matière.

La principale difficulté à laquelle nous avons

été confrontées est la surcharge du travail dans le cadre

de nos activités professionnelles, alors qu'un mémoire de licence

nécessite un important investissement en temps. En plus, la mobilisation

des entrepreneurs à enquêter nous a été un

casse-tête car ils sont très souvent en déplacement. Il

nous a fallu plus de temps que prévu et donc plus de patience dans la

collecte de données.

Le Diagnostic de la situation en RDC (Chapitre premier) a

été effectuésà deux niveaux : le premier porte sur

l'examen de la demande de financement c'est-à-dire les projets et leurs

promoteurs, et le second concerne les dispositions des organismes financiers

c'est-à-dire les institutions financières à

caractère bancaire et non bancaire. Ces deux aspects étant

toutefois tributaires d'un phénomène plus global constitué

par le « climat des affaires ». Au Chapitre deuxième, nous

avons présenté la monographie de notre milieu d'étude - la

Ville de Goma. Le rappel de l'approche méthodologique de l'étude,

le traitement des données, les analyses et commentaires des

résultats, mais également d'un petit point sur la

vérification des hypothèses constitueront un dernier niveau de ce

travail de recherche.

Chapitre premier :

DIAGNOSTIC DE LA

SITUATION

Dans ce premier chapitre, il sera question de passer en revue

les besoins (demande) en financement des grandes entreprises, des petites et

moyennes entreprises (PME), des très petites entreprises (TPE) et enfin

des entreprises qualifiées de `sinistrées' par certains

économistes.

Section 1. LA DEMANDE DE

FINANCEMENT : Les promoteurs et leurs projets d'investissement

Il est vrai que dans le passé, le développement

du secteur privé a été d'emblée handicapé

par la nature centraliste du régime politique de la

2ème République que le pays a connu pendant un certain

temps ainsi que par l'image valorisante que l'administration coloniale avait

conféré à la fonction publique, phénomènes

qui eurent pour effet de dévaloriser les promoteurs d'entreprises. Il

existe cependant des opportunités incontestables dans un certain nombre

de secteurs. La République Démocratique du Congo est riche de

plusieurs ressources naturelles. Les potentialités sont

élevées dans l'activité forestière, l'agriculture

et l'élevage, la pêche, les mines et même les hydrocarbures,

etc.

Les filières économiques porteuses de croissance

dans le secteur secondaire sont également nombreuses à savoir :

l'industrie agroalimentaire, l'industrie du bois, l'industrie des

matériaux de construction, l'industrie métallurgique,

métallique, l'industrie chimique et les dérivés du

pétrole. Dans ce contexte, les choses ont évolué et la

mentalité entrepreneuriale a gagné du terrain. Mais les efforts

accomplis en ce domaine viennent buter sur l'obstacle de l'accès au

financement, bien que le pays ait gagné 18 places (159e)pour

ce qui est de l'obtention des prêts, selon le rapport sur

l'amélioration du climat des affaires en Afrique Centrale en

201413(*). Cela

résulte de ce que la fiabilité des droits légaux s'est

améliorée. Cependant, l'information sur le crédit n'existe

pas et aucun adulte n'est couvert ni par des registres publics ni par des

bureaux privés14(*). Même si le pays a gagné 11 places

pour la protection des investisseurs (147e), des efforts

doivent encore être faites. Mais de fait, les réglementations

politiques (gouvernementales) ont une forte incidence sur les entreprises tout

au long de leur cycle de vie. (Figure 1)

2 : 2

Sources : Rapport Doing Business 2014.

L'accès au financement est le

principal obstacle. Les entreprises sont nombreuses à se plaindre

de ne pas avoir accès à un système bancaire trop

axé sur les opérations commerciales à dénouement

rapide et insuffisamment préoccupé par la logique de

l'investissement qui appelle des financements à long terme. Par exemple,

dans la CEMAC, les crédits à long terme ont

représenté en moyenne 3 % de tous les crédits sur

la période 2002-2012. La majorité des crédits sont

orientés vers le financement du cycle d'exploitation et, pour une

part croissante, mais encore faible, vers des opérations à moyen

terme qui concernent des entreprises ayant déjà une bonne

visibilité financière et un vécu d'exploitation

permettant au créancier d'apprécier les risques d'accident ou de

défaut de paiement. La corruption arrive en

deuxième position des obstacles majeurs pour les investisseurs

développant des affaires en Afrique Centrale par le fait même

qu'il favorise l'insécurité juridique. Viennent ensuite,

les infrastructures inadéquates. Et la liste

s'allonge.

Il nous parait toutefois nécessaire d'introduire

d'emblée une distinction selon les catégories d'entreprises, tant

des différences importantes apparaissent.

On distingue quatre (4) catégories d'entreprises : Les

TPE, avec un effectif de moins de 5 personnes, les petites entreprises avec un

effectif de 5 à 50 employés, les moyennes entreprises avec un

effectif de 51 à 200 personnes et les grandes entreprises qui ont plus

de 201 employés. On pourra l'approfondir dans les colonnes qui

suivent.

§1. Les grandes

entreprises

Elles sont composées de quelques dizaines

d'entreprises souvent liées aux multinationales dont la majorité

est établie dans la ville minière de Lubumbashi. Ces entreprises

comprennent les filiales de groupes internationaux (principalement dans

l'exploitation pétrolière et celle minière), des

sociétés appartenant à des ressortissants

étrangers, d'anciennes sociétés d'Etat privatisées

et seulement quelques sociétés aux mains d'actionnaires

nationaux.

Dans l'ensemble, ces entreprises sont

considérées comme gérées par des dirigeants

professionnels, capables d'élaborer des projets crédibles et de

les mener à bien.

De ce point de vue, les demandes de financement

émanant des grandes entreprises (souvent filiales de grandes

multinationales) sont courtisées par toutes les banques, qui les

acceptent souvent sur base de simples "lettres de confort"15(*). Les Banquiers et

les dirigeants d'entreprises consultés par la mission estiment qu'on ne

peut donc dire que le financement de ce type d'entreprises connaitrait des

problèmes particuliers (mis à part les éléments

liés au climat des affaires). Dès lors, pour la suite des

développements, cette catégorie d'entreprises ne nous a pas (et

ne va plus nous) intéresser.

§2. Les [Micros] Petites

et Moyennes Entreprises (PME)

Au cours des 10 dernières années, une

étude a révélé que le nombre des Micro, Petites et

Moyennes Entreprises (mis ensemble) a presque doublé, passant de 100.000

à 234.000, avec un chiffre autour de 20 millions de dollars US16(*). Il s'agit notamment de MPME

structurées, notamment dans le secteur de service (boulangeries,

restaurants, pharmacies, distribution de biens importés) ou des petites

unités de production (peinture, yaourt ou jus de fruits). Certaines

appartiennent à des étrangers mais la plupart émanent de

nationaux. Ce sont elles qui ont le plus souffert des conflits et

éprouvent les plus grandes difficultés à mobiliser des

ressources pour relancer leur activité17(*).

Il est d'une importance capitale de clarifier le terme PME car

sa définition même pose un problème du fait qu'elle n'a pas

la même identité partout dans le monde. La définition de

PME change de critères d'un secteur à un autre et d'une

économie à une autre.

§2.1.

Définitions des PME en général

Plusieurs définitions ont été

proposées par différents pays et institutions du monde parmi

lesquels nous avons retenu quelques-unes :

o D'après la Belgique, la PME est

considérée comme toute entité économique qui

emploie de 1 à 50 personnes et dont le chiffre d'affaires ne peut pas

dépasser 40 millions d'euro ou le total du bilan ne peut pas

dépasser Vingt-sept millions d'Euro ;

o La France quant à elle, définit la PME comme

toute entreprise juridiquement et financièrement indépendante, au

sein de laquelle le dirigeant assume la responsabilité

financière, technique et sociale sans que ces éléments ne

soient dissociés ;

o Selon le bureau international du travail, les PME sont les

entreprises industrielles modernes qui occupent jusqu'à 50 personnes,

les unités familiales de 3 à 4 membres, les industries

villageoises, les associations des personnes, les sociétés

coopératives, et les personnes travaillant à leur tour dans les

cadres non structurées de l'économie. Le secteur comprend aussi

les petites entreprises exerçant des activités non

manufacturées à petite échelle dans la construction, le

transport, l'entretien et la réparation, le commerce, etc.

o Selon la banque mondiale, les PME sont des entreprises

engagées dans les activités comportant les difficultés

d'accès sous la forme d'infrastructures et de ressources humaines et qui

n'ont pas d'accès aux crédits des institutions

financières.

Remarquons que pour la Belgique, la définition des PME

se penche beaucoup plus sur l'aspect quantitatif tandis qu'en France et pour la

banque mondiale c'est l'aspect qualitatif qui est plus pris en compte. Le

bureau international du travail quant à lui combine les deux aspects

pour définir la PME.

§2.2. Définition d'une PME en RDC

La PME congolaise se définit suivant plusieurs

définitions formulées soit en fonction du capital financier, soit

de l'effectif employé, soit en fonction de la nationalité du

propriétaire ou du mode de gestion spécialisé. Nous avons

retenus quatre définitions suivantes :

? L'Office de Promotion de Petites et

Moyennes Entreprises Congolaises (OPEC) définit les PME comme les

entreprises agricoles, commerciales, industrielles et des services qui sont la

propriété des personnes physiques de nationalité

Congolaise ou des sociétés au capital détenu en

majorité par des personnes physiques ou morales de nationalité

Congolaise dans lesquelles toutes les fonctions de gestion, c'est-à-dire

administration, finance, production, commercialisation, approvisionnement sont

exercées par le chef d'entreprise18(*).

Il est souvent reproché à cette

définition d'avoir un caractère inapproprié et sommaire.

Cette définition met surtout l'accent sur la nationalité des

propriétaires qui ne doivent être que de nationalité

Congolaise, donc le législateur tend à réserver le secteur

des PME aux seuls entrepreneurs nationaux. Et, elle insiste sur la

concentration de la gestion au niveau du chef d'entreprise.

?Le décret-loi n° 086 du 10

juillet 1998, portant régime fiscale applicable aux PME en

matière d'impôt sur les revenus professionnels et d'impôts

sur le chiffre d'affaires à l'intérieur, définit la PME

comme toute entreprise quelle que soit sa forme juridique, qui emploie un

personnel de moins de 200 personnes et dont la valeur totale du bilan ne

dépasse pas 448 millions de francs Congolais19(*).

Cette définition, qui repose sur des critères

bien définis vient remédier au caractère sommaire et

inapproprié de la première. Elle ouvre les portes du secteur de

PME aux étrangers.

?Le code des investissements (de la RDC)

entend par PME, les entités économiques constituées soit

sous forme d'entreprises individuelle soit sous forme d'entreprise

sociétaire.

Sous la première forme, la propriété

revient aux personnes physiques et le chef d'entreprise est tenu d'assurer

lui-même les fonctions de gestion financière et administrative.

Sous la seconde forme, il s'agit de la société employant au moins

5 travailleurs20(*).

?La charte du PME de mars 200621(*) définit la PME comme

toute unité économique dont la propriété revient

à une ou plusieurs personnes physiques ou morales et qui

présentent des caractéristiques suivantes :

- Nombre d'emplois permanents de 1 à 200

personnes ;

- Chiffre d'affaires hors taxes compris entre 1 et 400 milles

USD ;

- Tenue d'une comptabilité selon le système

comptable en vigueur en RDC ;

- Valeur des investissements mise en place pour les

activités de l'entreprise inférieure ou égale à 350

milles USD ;

- Mode de gestion concentré ou ouvert à la

décentralisation.

Malgré tous les détails et précisions que

nous apporte cette dernière définition, il est reproché

une faiblisse à celle-ci : l'utilisation d'une monnaie

étrangère (Dollar Américain) dans le texte

définissant les PME en RDC.

§2.3. Classification

des PME

Il existe des Petites et Moyennes Entreprises du secteur

formel et celles du secteur informel :

§2.3.1. Les PME du secteur

formel

En RDC, il est un peu difficile de faire une distinction nette

entre entreprise structurée et non structurée, formelle et non

formelle en ce sens que toutes ces entreprises évoluent dans les

mêmes branches économiques. La seule différence est que

pour les PME formelles la comptabilité est solide, il y a

souvent un contrôle du pouvoir public. Elles sont officiellement

reconnues par le régime fiscal et l'administration du pays22(*).

Selon le Centre d'Actions pour Dirigeants et Cadres

d'Entreprises Chrétiennes en sigle CADICEC, les PME formelles sont des

entreprises dont l'activité exige un minimum d'organisation et un

personnel formé.

§2.3.2. Les PME du secteur

informel

La PME de ce secteur exerce des activités

économiques spontanées échappant en grande partie au

contrôle de l'administration, suivant des obligations légales non

recensées dans les statistiques nouvelles, bénéficiant

rarement des activités promotionnelles de l'Etat23(*). C'est dans ce secteur

qu'évoluent la majorité des PME Congolaises.

§2.4. Les

caractéristiques des PME

Les Petites et Moyennes Entreprises présentent un

certain nombre des caractéristiques que nous pouvons synthétiser

comme suit :

§2.4.1. Le dirigeant de la PME

Dans bien des cas, le dirigeant de la PME est son initiateur.

C'est dans le souci de pérenniser son oeuvre qu'il prend souvent seul la

direction de son entreprise. Pour arriver à bon port, il est

exigé à l'entrepreneur un certain nombre de qualité

à savoir : la probité, la maîtrise de soi, le

goût du risque, la capacité de compréhension, etc.

§2.4.2. La taille

En RDC, la taille de l'entreprise est déterminée

par l'effectif des employés et le chiffre d'affaires. Dans ce

petit tableau

ci-dessous, voyons la catégorisation :

Tableau n°1 : Catégories et

critères d'entreprises selon le ministère de petites et moyennes

entreprises24(*)

|

Catégories

Critères

|

Micro entreprise (Très Petites

Ese)

|

Petite entreprise

|

Moyenne entreprise

|

Grande entreprise

|

|

Nombre d'employés

|

1 à 5

|

6 à 50

|

51 à 200

|

201 à plus

|

|

Chiffre d'affaires en $ us

|

1 à 10.000

|

10.001 à 50.000

|

50.001 à 400.000

|

400.001 et plus

|

|

Valeur des investissements en $us

|

1 à 10.000

|

10.001 à 150 000

|

150.001 à 350.000

|

350.001 et plus

|

Sources : données de la charte des PMEA en RDC,

2006.

Dans ce tableau, il ressort clairement que toute entreprise

qui engage jusqu'à 200 travailleurs dont le chiffre d'affaires ne

dépasse pas 400.000 USD se trouve bel et bien dans la catégorie

de PME.

§2.4.3. Organisation et

gestion

Souvent, les Petites et Moyennes Entreprises ne

présentent pas une bonne organisation administrative ou de gestion.

L'essentiel des tâches de la gestion sont assurées par le

responsable lui-même ou une personne très proche de lui.

La création, la survie et la

croissance des Petites et Moyennes Entreprises sont intimement liées

à l'esprit de l''entrepreneur. Les PME posent de nombreux

problèmes de gestion parce que toute la gestion reste concentrée

auprès du seul chef de l'entreprise. Certaines sont ouvertes à la

décentralisation mais le pouvoir décisionnel revient au seul chef

initiateur de l'entreprise. Malheureusement.

Mais les contraintes fonctionnelles de la PME sont

légions :

ü Manque de financement adapté aux

réalités des PME dû au dysfonctionnement du

système bancaire et à l'absence d'une politique de

financement des PME ;

ü Concurrence déloyale provenant des ONG et ASBL

qui exercent les mêmes activités alors qu'elles ne sont

pas soumises aux mêmes obligations administratives et fiscales ;

ü Fiscalité et parafiscalité complexe

et asphyxiante ;

ü Tracasseries policières et administratives ;

ü Accès difficiles aux marchés publics

à cause des conditions difficiles d'accès aux marchés

& insuffisance des capacités de gestion.

§2.5. Les

différentes phases de financement d'une petite et moyenne entreprise

Les phases successives du cycle de création d'une

Petite et Moyenne entreprise ont des besoins croissants en capitaux alors que

les risques divers (technologiques, industriels, managériaux,

commerciaux) eux sont décroissants avec le temps25(*).

Les différentes phases sont les suivantes :

§2.5.1.

Amorçage (aussi appelé Seed stage) :

C'est la phase amont de la création. C'est la phase la plus intense en Recherche_Développement et aussi en recherche definancement. Durant cette phase les financements sont essentiellement en_apport personnel du (ou des) créateurs, ceci étant dû essentiellement aux asymétries d'information26(*). Une fois l'étape appelée « vallée de la mort » passée et que le potentiel de croissance de l'entreprise a été validé par son marché, alors d'autres financements pourront intervenir. Les subventions seraient essentiellement axées sur ce stade de développement car ce financement initial_aide les entreprises à survivre pendant cette difficile période et à obtenir d'autres financements pour

leurs projets. Voici un graphique montrant le niveau de partage

des informations sur le crédit, comparé entre pays.

Figure 2 : Comparaison du niveau de profondeur de

l'information sur le crédit27(*)

Source : Base de donnéeDoing

Business

Note : La hausse du score indique plus

de disponibilité de l'information sur le crédit soit en

provenance des registres de crédits, soit des bureau des crédits

en vue de faciliter la prise de décision sur l'octroi du crédit

et réduire ainsi l'asymétrie de l'information entre offreurs et

demandeurs du crédit. Si le registre de crédit ou le bureau de

crédit n'est pas opérationnel ou couvre moins de 5% de la

population adulte du pays, le score total de profondeur de l'information sur le

crédit est indexé 0. Et, c'est justement le cas de la

République Démocratique du Congo.

§2.5.2.

Création (phase start-up) :

L'entreprise est déjà_créée, financée à ce stade essentiellement par fonds propres, avec les créateurs, la famille et amis de créateurs,

et les fonds d'amorçage. Durant cette période la commercialisation peut débuter mais en général il y a également aussi encore beaucoup de

dépenses en Recherche - Développement.

La structure de l'entreprise est encore très légère prête à assumer des mutations rapides, très adaptable afin de pouvoir saisir toutes les opportunités qui se présenter à elle. La structure est également centrée autour du ou des fondateurs, point central, mais il faut déjà constituer les bases de l'évolu-tion de cette structure afin qu'elle puisse grandir rapidement.

Une fois que l'entreprise a franchi ce premier cap, elle a besoin d'une nouvelle injection de capitaux pour financer la croissance de ses moyens de production et de distribution, ainsi que la poursuite de ses efforts de R&D.

A_ce stade, le financement par emprunt n'est toujours pas une option envisageable du fait du besoin important en capitaux (en général elles ne distribuent pas de dividendes durant ces phases de développement) et donc de l'incompatibilité

des remboursements réguliers d'un emprunt bancaire.

§2.5.3.

Lancement (phase early stage):

La commercialisation commence. Les produits étant nouveaux, il faut ouvrir le marché, faire naitre le besoin. Dans

cette phase, l'entreprise s'adresse en

priorité aux consommateurs innovateurs

(les préconisateurs), c'est à dire aux consommateurs qui adoptent les produits nouveaux en premier. L'entreprise peut

ou ne pas avoir des concurrents.

Les coûts de production sont élevés, ce qui rend le produit assez cher. Durant cette phase, l'entreprise doit investir de manière importante dans des campagnes de publicité. Les besoins en capitaux sont toujours importants.

§2.5.4.

Croissance (phase later stage):

La phase de croissance est une phase risquée pour toute entreprise. En effet l'entreprise doit gérer sa croissance interne (augmentation conséquente de l'activité) mais également la croissance externe avec une concurrence qui s'intensifie, des besoins de financement en augmentation afin que l'entreprise puisse se développer et conserver ses parts de marché.

A ce stade, ce sont en général les fonds de capital développement qui prennent le relais du financement de ces structures car le potentiel du marché est déjà

vérifié.

§2.5.5.

Post-création :

L'entreprise innovante a atteint sa maturité, elle se confond à ce stade avec n'importe quelle PME, elle a d'ailleurs accès aux mêmes financements,

si elle en remplit les conditions minimum. En

général, les fonds de capital

investissement sortent et ce sont les

banques et les

fonds d'investissement qui prennent le relais au capital de ces sociétés. Cependant, Il peut y avoir des défaillances de certains acteurs, des étapes difficiles à combler. Ces défaillances

possibles du marché justifient

l'intervention de la puissance publique

dans

le financement de l'entrepreneuriat. Indépendamment de la mise en place de conditions cadres favorables à l'investissement en R&D et en innovation, les pouvoirs publics usent de différents types_d'instruments : prêts bonifiés, avantages fiscaux, aides publiques au capital-risque notamment.

Notez enfin, qu'en République Démocratique du

Congo, parce que les banques sont habituées à financer

uniquement des prêts à court terme en RDC, le crédit

d'investissement est presque inexistant. Pour les prêts à court

terme, les IF peuvent demander 35% à 50% de taux d'intérêt

annuel. Les entreprises de commerce peuvent y faire face. Mais tout engagement

au delà de 20% d'intérêt annuel serait suicidaire pour

une entreprise qui a besoin de financer l'investissement de sa

production. »Le service bancaire congolais est l'un des plus chers au

monde pour ses clients. Il n'existe pas de crédits à long terme

pour le financement des MPME en RD Congo. La durée maximale du

crédit est habituellement de 6 mois à 2 ans, et

exceptionnellement à 3 ou 4 ans. Selon les MPME et l'objet du

prêt, le taux d'intérêt commence entre 12% et 40% par an, et

peut atteindre jusqu'à 62,5% par an pour les IMF. Les IF insistent sur

les garanties des MPME qui représentent 150% à 200% de la taille

du crédit. Environ 40% à 60% de toutes les demandes de prêt

des MPME sont refusées.28(*)

§2.6. Rôles des

Petites et Moyennes Entreprises

Les PME sont des acteurs importants à la performance

économique et sociale des plusieurs pays du monde, elles permettent la

résolution des problèmes fondamentaux du développement par

l'intégration de la population au processus de développement

économique.

Après les années 70, à la suite des

échecs de la publicisation des économies africaines, la PME est

apparu comme un vecteur essentiel de croissance économique et comme un

relais indispensable de la grande unité29(*). Ce rôle moteur peut

être mieux compris au travers des impacts extérieurs qu'ont les

PME sur l'économie dans son ensemble.

§2.6.1. Rôle

économique des Petites et Moyennes Entreprises

A- Augmentation de la

consommation des ressources locales

La flexibilité des PME les rend aptes à utiliser

au mieux le peu de ressources locales dont elle peut disposer. Suite à

la faiblesse de leurs investissements, elles éprouvent des

difficultés d'importation des matières qui nécessitant

beaucoup de devise et de formalités administratives. Pour pallier

à cela, elles se tournent vers de sources internes d'approvisionnement

contribuant ainsi à réduire la dépendance à

l'égard des importations et à accroître le marché

intérieur.

B-

Création des foyers de richesses

L'existence et/ou la promotion des PME constitue pour l'Etat

une source importante de mobilisation de recettes publiques par le biais de la

fiscalité. Elle facilité également la mobilisation de

l'épargne privé. Non seulement, elle crée de nouveaux

biens par la voie de l'innovation en vue de la satisfaction des nouveaux

besoins crées par la publicité.

C-

Intégration industrielle et innovation technologique

Dans leur version de Petites et Moyennes Industries, les PME

contribuent significativement à l'essor de l'industrie et de

l'innovation technologique. Elles sont des vecteurs de diffusion des

connaissances, lesquelles deviennent ainsi accessibles et peuvent être

commercialisées par d'autres entreprises au travers de transferts de

technologie ou l'acquisition.

D-

Augmentation de la concurrence et la diversité sur le

marché

Grâce à leurs innovations, les PME fournissent

des nouveaux produits adaptés aux besoins des consommateurs sur le

marché. Ce qui crée une concurrence avec les anciens produits et

crée une diversité sur le marché. Cette situation motive

les entreprises existantes à améliorer la qualité de leur

produit ainsi que leur productivité en fin de rester compétitives

sur le marché. Ce qui implique logiquement une augmentation du PIB.

§2.6.2. Rôle social des

PME

A- Création d'emplois

et lutte contre le chômage

Les PME jouent un rôle économique majeur, elles

représentent 60% des revenus annuels en 201230(*) et constituaient à

elles seules, 80% de l'économie formelle de la RDC en 201331(*).

A en croire le chargé d'affaire de l'ambassade de

l'Allemagne, Horst Gruner, les PME occupent une place importante dans l'emploi

car générant l'essentiel de revenus des ménages et

participent activement à la croissance du pays et ainsi à la

réduction de la pauvreté.

En RDC, le secteur privé représente plus de 90%

du marché de l'emploi, à côté du secteur public. Il

est relativement plus créateur d'emplois et réduit le

chômage jusqu'à un certain pourcentage. La lutte contre le

chômage constitue la préoccupation des tous les pays du monde,

surtout ceux en voie de développement qui souffrent d'énormes

taux de chômage. Le pays a été victime de pillage des

années 90 et 91 et de retombée de la guerre, c'est ce qui a

occasionné la destruction des unités de production, un

départ massif des entrepreneurs, la fermeture des plusieurs autres

entreprises locales32(*).

Ce désinvestissement a conduit au chômage. C'est dans cet

environnement de dégradation du tissu économique que la

population s'est lancée dans la création des petites

unités de production, entre autre la création des PME formelles

et informelles pour tenter de se prendre en charge33(*).

B-

Contribution à la lutte contre la pauvreté

La pauvreté constitue aujourd'hui l'un des facteurs

incitatifs à la création des PME, lesquelles s'avère dans

une certaine mesure comme une stratégie de survie. Ainsi à ce

sujet, l'effort des PME ne peut faire l'objet de contestation car, elle arrive

tout de même à faire vivre la population Congolaise ne

fût-ce que satisfaire les besoins primaires (besoin alimentaire, besoin

vestimentaire, logement, etc.) au moyen des bénéfices qu'elle

génère et des flux de trésorerie attendues de l'ensemble

de ses opérations.

§2.7. Analyse de la demande de financement des PME

Ce sont les Petites et Moyennes Entreprises qui ont le plus

souffert des conflits et éprouvent les plus grandes difficultés

à mobiliser des ressources pour relancer leur activité. La

première question qui se pose est de savoir s'il existe une importante

demande, émanant de candidats promoteurs de PME, pour des projets

d'investissement.

Comme il est un secret de polichinelle que les projets des PME

ont souvent moins de chance d'être financé, on ne trouve presque

pas trace de leurs propositions à des financements. Toutefois, en se

référant aux opinions des acteurs du secteur (banquiers,

organisations professionnelles...), il y aurait des centaines de dossier chaque

année qui s'adresserait aux banques si l'accès au financent

était facilité et plus possible. Une étude, a d'ailleurs

démontré noir sur blanc que le secteur de Micro, Petites et

Moyennes Entreprises manifeste un grand besoin de financement estimé

à quelque 82%34(*).

Cependant, de l'avis des banques et des organisations

professionnelles, une grande partie de ces dossiers émanant des

promoteurs insuffisamment formés à l'esprit d'entreprise et

aux techniques de gestion, repose sur des données en matière

de débouchés et de caractéristiques des équipements

qui ne sont pas suffisamment soutenus ou plutôt étayées.

Là se comprend alors le problème majeur.

C'est que dans beaucoup de pays africains, vu leurs

caractéristiques, les projets émanant des PME ont besoin de

rencontrer un ensemble d'étapes et de critères, bien avant

d'être « bancable ». On peut retracer l'ensemble de la

chaîne représentant les diverses étapes par lesquelles doit

passer un futur promoteur (ou un entrepreneur déjà en

activité) pour mettre sur pied son projet, le

réaliser et ensuite en assurer le

succès. Il s'agit tantôt d'appuis

qualitatifs tantôt d'appuis en financement. On

peut alors identifier les éventuelles fonctions déjà

accomplies ou déceler des insuffisances de nature à inhiber

l'action de développement du secteur privé. Ces fonctions

s'exercent :

· En matière d'accueil et de guidance

initiale ;

· En matière de formation (à

l'entrepreneuriat, technique, aux techniques de gestion) ;

· En matière de montage des dossiers ;

· En matière de conseils relatifs au

financement35(*) ;

Dans ces domaines, la RDCongo s'avère peu doté.

Il y a certes, certaines activités de l'Agence Nationale pour la

Promotion des Investissements (ANAPI) qui visent se situer dans ce genre de

procédure. Mais, problème : elle semble axer ses efforts

vers le bien-être des grandes entreprises. Pour les PME, on ne trouve pas

(à l'exception de certaines interventions des Organisations Non

Gouvernementales du genre Espace de Recherche pour Economistes dans son

programme d'Académie d'entrepreneuriat ou du Cadre pour dirigeants

d'entreprises congolaises, CADICEC, et autres organisations) de dispositif de

formation et d'encadrement ex ante et ex post des promoteurs de

Petites et Moyennes Entreprises. De plus, il n'existe guère de

possibilités de mobiliser et de payer une expertise plus poussée

pour améliorer la qualité de ces dossiers de demande de

financement.

Bref, la République Démocratique du Congo doit

reconnaître des graves lacunes dans le processus d'appui aux Petites et

Moyennes Entreprises.

§3. Les Très

Petites [ou Toutes Petites ou encore Micros] Entreprises (TPE)

Cette catégorie comprend des petites unités de

production établies dans les villes, généralement, des

micro-entreprises dont certaines échappent à la

réglementation de l'administration (publique et fiscale)36(*). Parmi les TPE se distingue

alors ceux ouvrant dans le secteur privé traditionnel, essentiellement

centré sur l'agriculture de subsistance ou la petite agriculture

familiale et sur les services ruraux. Il y a ensuite plusieurs milliers de TPE

exerçant des activités de petit commerce, de petite restauration,

de maraîchage, de transformation de produits alimentaires (cas des

fromages, ou de saucisses, etc) et d'artisanat (cas de fabrication des briques

ou d'entreprises de garnissage, etc). Elles assurent la survie et l'insertion

ou la réinsertion dans la vie économique de familles et

d'individus marginalisés, en partie par les conflits37(*).

Incontestablement, il existe une demande de financement au

niveau des TPE qui peut également être estimés à

plusieurs centaines par an. On sait seulement que dans l'ensemble, les MPME ont

un besoin de financement estimé à 82%38(*). Toutefois, souvent les

promoteurs sont insuffisamment formés et leurs projets ne sont pas

adéquatement formulés39(*). Ici, on peut cependant relever l'action des Forums

sur l'accès au financement organisé en 2011 et en Juin 2012 par

l'Ambassade d'Allemagne en République Démocratique du Congo

grâce auxquels les entrepreneurs des MPME témoignaient en 2012

avoir réussis à obtenir 73% de crédit; et que 69% ont

bénéficié d'une formation en gestion ; 67% ont reçu

un enregistrement légal de l'entreprise et 35% ont adhéré

à un regroupement.

Il existe donc un support sur base duquel une action plus

étendue pourrait être menée ; et de tels projets

s'adressent à priori aux institutions de micro finance.

§4. Les entreprises

sinistrées

Il s'agit bien là d'une catégorie

spéciale d'entreprises, qui serait dans un certain nombre de cas, de

taille moyenne. En effet, la question de la réhabilitation des

entreprises sinistrées40(*) par la guerre est apparue comme devant

retenir l'attention. Il s'agit de dommages infligés par les guerres sous

forme de destructions, pillages, etc. qui n'ont pas

bénéficiés d'une quelconque indemnisation. Les

propriétaires de ces entreprises n'ont pu reconstituer des moyens

suffisants que pour remettre ces entreprises en état de marche. Il y a

là un potentiel qui avait précédemment fait la preuve de

capacités de gestion. Il y aurait donc lieu d'envisager de

réfléchir à la possibilité d'un appui à la

réhabilitation. Par hypothèse, celles qui n'ont pas encore

été réhabilitées ont rencontré des

problèmes d'accès au financement. Dès lors, si des

dispositions particulières ne sont pas arrêtées, leur

remise en état est peu vraisemblable.

Des exemples types de ces entreprises sinistrées sont

légions à l'Est du pays :

- Le domaine de KATALE ;

- La SOTRAKI

- La SOMIKIVU

- La Sucrerie de KILIBA

- Etc

Section 2. L'OFFRE DE

FINANCEMENT : Les dispositions des banques et Institutions de Micro

Finance

§0. Survol

Malgré l'essor de l'activité bancaire au

cours des trois dernières années, le secteur financier de

la RDC demeure assez embryonnaire. Il est principalement composé

de 18 banques commerciales (contre 11 seulement en 2008) qui,

toutefois, offrent une gamme limitée d'instruments financiers. Les

actifs du secteur bancaire ne s'élevaient qu'à 2,6 milliards

USD en début 2011 (3,6 milliards en 2013 selon le FMI) et seul 1% de

la population (2% en 2011 selon le FMI) avait accès aux services

bancaires contre 6% en moyenne en Afrique centrale41(*) et 5% en Afrique

Subsaharienne, ces chiffres étant en expansion rapide du fait de la

bancarisation des fonctionnaires, de l'expansion du réseau d'agences

bancaires dans les villes à l'intérieur du pays et de

l'introduction de services bancaires dématérialisés. Dans

ce contexte, l'accès au financement reste donc difficile, en particulier

pour les MPME. Le renouvellement et l'expansion de l'appareil de production ne

peuvent donc être assurés de manière satisfaisante dans ces

conditions. Les institutions de micro finance se développent assez

rapidement42(*).

Le secteur financier est composé de trois types

principaux d'acteurs : les coopératives d'épargne et de

crédit (COOPEC), les institutions de micro finance et les banques

commerciales. On remarque également l'émergence des Mobil

banking, tenue par les sociétés de

télécommunication [Orange-Monnaie, Tigo-Cash,

M-Pesa, Airtel-Money] et qui connaissent un essor

considérable tellement qu'ils arrivent en de moment de non confiance des

épargnants envers les banques commerciales étrangères et

locales mais aussi par ses possibilités d'atteindre les milieux les plus

reculés du pays. Aujourd'hui, le secteur bancaire congolais est

caractérisé par un nombre réduit de banques mais en

augmentation. Indépendamment des grandes banques de réseau telles

Ecobank ou les banques nigérianes, les 5 dernières années

ont connu une émergence significative d'acteurs du secteur de la micro

finance avec l'arrivée de ProCredit, Finca, et plus récemment

d'Advans Banque Congo, retrouvant la confiance des petits épargnants,

mais souvent encore restreinte aux villes de Kinshasa et de Lubumbashi.

L'offre de crédit demeure donc très

limitée et l'accès aux services financiers reste difficile pour

les Très Petites Entreprises (TPE) et les Petites et Moyennes

Entreprises (PME). Pourtant, la micro-finance est le secteur le plus dynamique

de l'économie congolaise. Ce secteur qui comptait 100 000 clients en

2007, en avait plus d'un million en 2013, dont 38% de femmes43(*).

Cependant, le paysage bancaire de la République

Démocratique du Congo n'est pas tout à fait florissant

malgré les nombreuses opportunités à la suite de la

faillite successive des banques congolaises. Telles la Nouvelle Banque de

Kinshasa, la Banque Privée du Congo ou encore de plusieurs autres

coopératives financières et Institutions de Micro finance

à caractère bancaire ou non bancaire. L'analyse actuelle a pu

démontrer en quelque sorte la faiblesse visible de la Banque Centrale du

Congo dans son rôle de :

· Garantir la stabilité monétaire et

financière dans le pays

· Contrôler la monnaie et le crédit dans

l'économie ;

· Assurer les relations financières avec

l'étranger ;

· Assurer le rôle du caissier de l'Etat ;

· Conseiller le gouvernement en matière

économique, financière et monétaire.

Seules les banques d'origine étrangère (souvent

succursales aux grandes banques internationales) ont pu s'enraciner dans

certaines villes de la République Démocratique du Congo, avec une

préférence dans la Capitale du Pays (Kinshasa) et la ville

minière de Lubumbashi ou encore dans la capitale de la riche province du

Nord-Kivu [Goma]. On peut citer l'exemple de la Rawbank, la Bank Of Africa,

FiBank, Standard Bank etc. Seul problème : la classe moyenne

semblait jusqu'il y a peu n'avoir placé que trop peu de confiance

à l'égard de ces banques et ce, jusqu'à la

déception des banques commerciales congolaises qui ont

déçu par leur faillite et dont les victimes n'ont

été indemnisées qu'en partie. Dans ce contexte

d'internationalisation de l'économie, on ne peut se douter de la

difficulté de la Banque Centrale du Congo à contrôler ces

multinationales, si l'on sait qu'elles peuvent à tout moment peser sur

l'économie au point de pouvoir, influencer les décisions

souveraines de la Banque Centrale du Congo.

Dans son rapport sur l'état de lieu de

l'économie congolaise en Mars 2007, la Fédération des

Entreprises Congolaises avait relevé 13 contraintes majeures auxquelles

se butaient le secteur bancaire en général en République

Démocratique du Congo44(*). Sur la liste figuraient :

1- Taux de pénétration bancaire très

faible avec moins de 0,5 % de la population bancarisée ;

2- Taille bilancielle du système bancaire

inférieure à 10 % du PIB :

3- Concentration des guichets bancaires dans les grandes

villes ; essentiellement Kinshasa et Lubumbashi45(*) ;

4- Financement de l'économie inférieure à

5 % du PIB contre 30 % en moyenne en Afrique Centrale ;

5- Trop grande limitation des possibilités de

crédit à un client (25 % des fonds propres) provisions sur

créances douteuses non déductibles de l'assiette

fiscale ;

6- Inexistence d'instruments de valorisation des fonds propres

des banques ;

7- Sous-capitalisation du secteur financier et

insuffisance des ressources à long terme ;

8- Banques agissant comme agents de l'Etat en

matière de perception de l'impôt et de saisies

judiciaires ;

9- Taux de dollarisation de l'économie à

plus de 70 % des transactions ; absence de billets de banques en CDF

à valeur faciale élevée ;

10- Emergence anarchique d'intermédiaires financiers

non bancaires ;

11- Réglementation de change trop contraignante et

contraire aux pratiques du commerce international ;

12- Insécurité juridique et judicaire

notamment sur les droits de propriétés ;

13- Tarification Banque Centrale excessive ; faible

diversité d'institutions de financement Sectoriel.

§1. Les obstacles auxquels

sont confrontés les IF dans le ciblage des MPME

Les directeurs et les cadres supérieurs des IF

relèvent que leur financement des Micro, Petites et Moyennes Entreprises

[MPME] fait face aux obstacles suivants46(*) :

· « Le manque d'information sur les activités

des PME » ;

· « La réticence des PME à rembourser

un prêt » ;

· « La gestion et situation financière opaque

des PME » ;

· « La demande de prêts des PME est

disproportionnelle à leur activité » ;

· « Les PME trompent à dessein

» ;

· « L'absence d'une culture financière

» ;

· « Les PME gardent trop d'argent en espèce,

ne mettent pas leur argent à la banque »;

· « L'absence de documents financiers audités

» ;

· « Une comptabilité non fiable

» ;

· « Les PME ont une demande très

diversifiée » ;

· « Le profil des PME ne convainc pas notre banque

» ;

· « Systèmes informatiques. Notre logiciel ne

fonctionne pas. »

Le manque d'information a été l'obstacle

principal identifié par les IF. Les problèmes d'information se

posent à trois niveaux différents :

o Avant d'attribuer un prêt : la banque n'a pas

d'informations fiables sur la solvabilité de la MPME.

o Une fois que le prêt est attribué : la banque

ne sait pas exactement comment les MPME utiliseront l'argent.

o Une fois que les MPME sont en mesure de

réaliser des retours sur investissement : la banque ne peut pas

évaluer le bénéfice.

Brève explication des directeurs des

banques et IMF [Entretien dirigé par KFW]

Certains directeurs expliquent que les MPME «

trompent à dessein », parce qu'elles pensent qu'elles

n'obtiendront pas de crédit si elles disent la vérité aux

IF. « Mais c'est parce qu'elles ne me disent pas tout qu'elles

n'obtiennent pas de crédit! Je suis très clair à ce sujet:

quelqu'un qui me trompe une fois, me trompera une seconde fois. » Par la

même occasion, il reconnaît que certains entrepreneurs «

trompent » parce qu'ils estiment que les banques ne sont pas

discrètes: « C'est notre faute. Parfois, il y a un manque de

professionnalisme. Un entrepreneur peut redouter que l'agent de crédit

dévoile ses secrets d'affaires à son concurrent. »

L'absence « d'une culture financière » fait

référence à la pratique de certaines MPME de contracter

plusieurs crédits auprès de différentes IF sans

réfléchir à la rentabilité et la

pérennité des activités à laquelle l'argent est

investi. Un directeur explique: « Le raisonnement des entrepreneurs est le

suivant: « Je dispose d'USD 20 000 alors je vais investir. » Mais

c'est absurde! Puis il dit: « mon camion a consommé tout mon

argent! » Ils ne comprennent pas qu'il doit réinvestir ses

bénéfices pour l'entretien des camions, avant d'investir son

argent ailleurs. »47(*)

§2. Structure et

performance du secteur financier congolais

Le système financier congolais est peu profond et

sous-développé, pour le rappeler. Le secteur financier congolais

comprend 18 banques agréées, une société nationale

d'assurance (SONAS) et l'Institut national de sécurité sociale

(INSS), 5 institutions spécialisées, 143 IMF et

coopératives, 59 institutions de transfert de fonds, 3 institutions de

monnaie électronique et 16 bureaux de change. Il n'existe ni

marché d'actions, ni marché de titres de

créance48(*).

§2.1. Secteur bancaire

et stabilité financière

Les banques représentent l'essentiel du secteur

financier (Graphique 1 ci-dessus). Les avoirs globaux des banques,

estimés à 3,6 milliards de dollars EU (soit environ 13 % du PIB

à la fin 2012), représentent environ 95 % des avoirs globaux du

système financier. Les dépôts bancaires représentent

la majorité des dépôts globaux (95 % des

dépôts du secteur financier), le solde étant détenu

par les IMF. Parmi les cinq plus grandes banques, quatre sont locales et une

autre est contrôlée par des holdings étrangères

(liées à des intérêts congolais). Le secteur est

concentré : à la fin 2012, les cinq plus grandes banques

détenaient près de 65 % des dépôts bancaires et plus

de 60 % du total des avoirs bancaires.

Les banques sont fortement dollarisées et leur

financement dépend beaucoup des dépôts à vue. Le

financement des banques est dominé par la collecte des

dépôts -- dont près de 90 % sont libellés en dollars

US et déposés sur des comptes à vue. Environ 94 % des

prêts sont en dollars US, de même que 45 % des découverts

(inférieurs à un an). Les clients sont principalement des

sociétés qui déposent leur fonds de roulement, les

prêts visant principalement les opérations quotidiennes et les

activités d'import/export. Les taux de rémunération

des dépôts et d'emprunt sont déterminés par les

évolutions des marchés mondiaux en dollars US, par le

risque-pays de la RDC et par les majorations au titre des frais

d'exploitation. L'État et les collectivités locales

détiennent des soldes significatifs dans certaines banques

(dépôts en dollars affectés aux investissements) et

empruntent également des fonds à quelques banques pour financer

les dépenses administratives.

Bilan du système bancaire de la

République Démocratique du Congo

3 : 2

Les transactions de correspondance avec les banques

associées à l'étranger représentent une part

significative des activités des banques. Ces comptes de correspondant

représentent plus de 25 % des avoirs des banques et plus de 98 % de

l'activité du marché interbancaire. Ils permettent aux banques

d'effectuer le règlement des transactions libellées en dollars

US, traduisant ainsi les efforts pour se couvrir contre les risques politiques

locaux et les risques de règlement.

Le crédit a progressé rapidement mais il reste

rare, à court terme et fortement concentré. Entre 2006 et 2013,

le crédit domestique a plus que triplé mais il n'a atteint que 11

% du PIB. En 2011, seuls 2 % des adultes avaient obtenu un prêt bancaire

(la moyenne en Afrique subsaharienne étant de 5 %; selon

l'étude Findex 2011 de la Banque mondiale) et seulement

4 % des adultes détenaient un compte dans une institution

financière formelle (la moyenne de l'Afrique subsaharienne étant

à 24 %; étude Findex 2011 de la Banque mondiale).

Le crédit à court terme (découverts et prêts dont

l'échéance est inférieure à deux ans)

représentait environ 68 % de l'ensemble des prêts à la fin

2012 tandis que le crédit à moyen terme comptait pour environ 21

%, soit une augmentation par rapport aux 16 % de 2008. Les cinq plus grands

emprunteurs de chaque banque représentaient près de 30% du

crédit octroyé fin 2012. Le secteur bancaire reste donc fragile,

bien en dépit des ratios de solvabilité apparemment

élevés.

§2.2. Secteur non

bancaire et stabilité financière

Le secteur de la microfinance a progressé rapidement

depuis 2011 mais il reste sous-développé49(*). À fin septembre 2013,

le bilan du secteur de la microfinance était proche de 222 millions de

dollars US pour plus d'un million de comptes ouverts, répartis à

60 % dans les coopératives d'épargne et de crédit et

à 40 % pour les IMF. La plupart des opérations primaires des

coopératives d'épargne et de crédit (COOPEC) et des IMF se

concentraient dans la partie orientale du pays. Elles suivent la

réglementation de la BCC, les agréments étant

accordés par la BCC et les normes réglementaires et prudentielles

étant également fixées par la Banque Centrale.

Le modèle économique du secteur de la

microfinance se concentre grandement sur les services d'épargne et de

crédit. Entre fin juin 2009 et juin 2013, les dépôts et les

prêts ont subi une significative croissance (pour atteindre 144 millions

de dollars US pour les dépôts et 113 millions de dollars US pour

les prêts), une tendance semblable à celle des banques. Les

dépôts et les prêts sont surtout libellés en dollars.

Le secteur de la microfinance a beaucoup de potentiel pour

soutenir l'inclusion financière, mais sa performance est insuffisante.

La rentabilité du secteur est très faible et seulement deux

institutions, qui représentent 3 % des actifs, étaient

opérationnellement autosuffisantes à la fin du mois de juin 2013.

Les difficultés opérationnelles et financières qui

touchent certaines COOPEC sont liées à de graves lacunes en

matière de gouvernance, de gestion financière et d'audit

interne. En outre, à la fin mars 2013, 37 institutions, majoritairement

inactives, ont été placées sous statut de liquidation

involontaire (34 COOPEC et 3 IMF) et, à la fin août 2013, 63

agréments avaient été retirés. À la fin

décembre 2013, huit des 23 IMF ont connu des difficultés pour

porter leurs fonds propres au niveau des obligations minimales.

L'analyse du secteur montre qu'une consolidation et un

renforcement du contrôle sont nécessaires. En outre, le fonds

national de la microfinance, une initiative de l'État visant à

intégrer la population vulnérable dans le secteur financier et

dotée d'un budget de 2,5 millions de dollars US, n'avait jusque

là pas démarré son activité jusque fin 2013.

La seule société publique d'assurance-dommages,

la SONAS, et l'Institut national de sécurité sociale (INSS) sont

tous deux dans une situation financière précaire :

o La SONAS [Société Nationale d'Assurance]

exerce un monopole public sur l'assurance-dommages et possède un large

réseau de 2.165 salariés. Elle n'est actuellement pas en mesure

de respecter les obligations fixées par l'État en matière

d'assurance (responsabilité civile automobile, transport maritime,

fluvial et aérien et assurance incendie pour certains

bâtiments)50(*). La

société ne produit pas d'états financiers fiables; un

audit entrepris par un cabinet international en 2012 a identifié une

insuffisance de fonds propres d'environ 211 millions de dollars US, ainsi que

de nombreuses lacunes opérationnelles. La loi devrait néanmoins

ouvrir le marché de l'assurance aux sociétés

étrangères et locales. L'avenir de la SONAS et le coût

budgétaire qui résulterait de sa liquidation ou de sa

restructuration demeurent encore à évaluer.

o L'INSS [Institut National de Sécurité Sociale]

offre une couverture très limitée (moins de 1,6 % de la

population active), les frais de gestion absorbent la majorité des

cotisations de sécurité sociale, qui sont parmi les plus

élevées en Afrique (7 % du salaire pour la retraite). L'INSS

fonctionne selon un modèle décentralisé basé sur 45

centres, dont les lacunes en matière d'organisation, d'informatisation

et de capacités de contrôle sont importantes. Des estimations

à la fin juin 2013 laissent entrevoir de grandes fragilités

à moyen terme, le déficit de cotisations face aux engagements

étant de 23,8 milliards de CDF en 2015 (environ 0,1 % du PIB de 2013) et

de 229 milliards de CDF en 2060 (1,4 % du PIB de 2013). Le passif

actuariel51(*) du

système de sécurité sociale est estimé à

28,3 % du PIB de 2013. Pour renforcer le système actuel, il serait

nécessaire d'agir rapidement pour rationaliser les coûts et

augmenter les cotisations de façon significative.

L'efficacité de la CADECO [Caisse

Générale D'épargne du Congo], de la SOFIDE

[Société Financière de Développement] et du FPI

[Fonds pour la Promotion de l'Industrie] est limitée et ces

entités représentent des risques budgétaires

significatifs, à cause principalement des lacunes en matière de

gouvernance, soulignant le besoin urgent de les restructurer (ou de les

liquider).

o La CADECO est une entreprise d'État qui fournit des

services financiers dans les zones rurales. Elle gère le paiement de 146

milliards de CDF de salaires et de 47 milliards de CDF d'impôts pour les

salariés des entreprises publiques (chiffres de 2012)52(*). La société est

en cours de restructuration mais les risques subsistent et des progrès

se font attendre. Les états financiers de la CADECO ne sont pas fiables,

les dépôts restent inaccessibles et elle n'a pas accès

à la chambre de compensation de la BCC depuis 1996.

o La SOFIDE est la société financière de

développement dont l'État détient une grande part et dont

le mandat est de promouvoir le financement à moyen et à long

terme des petites et moyennes entreprises (PME)53(*). Dans le cadre de ses efforts pour améliorer

le financement des PME en 2012, l'État a injecté 22 millions de

dollars US en capital et l'on prévoit 40 millions de dollars US

supplémentaires dans un avenir proche. À la fin septembre 2013,

la SOFIDE avait financé environ 63 projets de PME pour un montant de 20

millions de dollars US sous forme de prêts garantis de trois mois

à trois ans et demi à 15 % d'intérêt54(*). Les mécanismes de

surveillance sont fragiles et la SOFIDE ne dispose pas des contrôles

adéquats en matière de gestion du risque; une analyse

indépendante de sa situation financière s'impose. Une certaine

forme de collaboration avec le système bancaire pour renforcer le

financement des PME pourrait aussi en augmenter l'efficacité.

o Le FPI est le fonds créé en 1989 pour

promouvoir et financer les projets industriels. Il tire ses ressources des

taxes à l'importation (environ 72 millions de dollars US par an pour une

taxe sur les importations de 3 %). Il accorde des prêts à

l'agro-industrie, surtout à des échéances de trois

à cinq ans à 8-10 % d'intérêt et avec une

période de grâce de 12 mois. Le fonds n'est pas

contrôlé par la BCC et ne dispose pas d'outils de gestion du

risque ou d'audit. Une commission interne, créée en 2010 pour

restructurer le portefeuille, n'a pas encore été en mesure de

terminer sa revue de la qualité des actifs; mais déjà les

premières estimations indiquent que plus de 40 % des encours de

prêts à la fin 2012 (233 millions de dollars US) sont

restés en souffrance.

§3. Risques et

résilience du secteur bancaire : Vulnérabilités du secteur

financier en RDC

Le système bancaire congolais reste fragile bien que,

jusqu'à ce jour, il se soit révélé (en grande

partie) résilient55(*). La République Démocratique du

Congo est confrontée à de grandes sources de

vulnérabilité : externes (flambée des prix

alimentaires/effondrement des cours des matières premières et/ou

ralentissement de la croissance mondiale), budgétaires (dérapages

budgétaires) et/ou une perte de confiance (à cause de craintes

sur la sécurité, de l'instabilité politique et des

perturbations dues au processus de dédollarisation). Une baisse subite

des cours des matières premières a souvent des

conséquences significatives sur la croissance économique et les

finances publiques et, partant, sur le taux de change et l'inflation. Ce fut

d'ailleurs le cas pendant la crise de 2009.

La dollarisation fragilise aussi grandement le secteur

bancaire. Comme évoqué ci-dessus, les réserves

obligatoires et les autres obligations réglementaires sont

définies en monnaie locale alors que les dépôts sont

majoritairement libellés en dollars et à court terme tandis que

la BCC a une capacité très limitée d'apporter des

liquidités en dollars si des tensions sur le financement se font

jour56(*).

La crise bancaire de 2009 a illustré le fait que les

fluctuations des cours des matières premières ont des

conséquences rapides sur les bilans des banques et les perspectives

macroéconomique. Une baisse des cours mondiaux des matières

premières entrainerait un ralentissement de la production minière

et des investissements, aurait des répercussions sur les autres

secteurs économiques qui dépendent du secteur minier et

réduirait la capacité de ces secteurs d'assurer le service de

leur dette bancaire. Cela ferait aussi baisser les recettes fiscales et

pourrait pousser le gouvernement à essayer de relancer l'économie

et à monétiser le déficit accru, ce qui, comme cela s'est

déjà produit, alimenterait la dépréciation du CDF.

§4. Contrôle du

secteur financier et cadre règlementaire en RD Congo

Au cours des dernières années, la Banque

Centrale du Congo a fait des efforts significatifs pour améliorer le

cadre prudentiel et ses activités de contrôle mais elle est encore

confrontée à de grands défis. Les difficultés

principales sont associées à l'application d'une démarche

de contrôle fondée sur

laconformité plutôt que sur