|

FACULTÉ DES SCIENCES ÉCONOMIQUES ET

GESTION

DEPARTEMENT D'ECONOMIE

B.P. 1825

Lubumbashi

LES DETERMINANTS DE L'EPARGNE EN RDC, UNE ANALYSE

MACROECONOMIQUE

DE 1960 A 2020.

Par : AGANZE MASHEKA Ashile

Mémoire présenté et défendu en vue

de l'obtention du grade de licence en sciences économiques et de

gestion

Option : Economie monétaire

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Dirigé par : Dr MUMBA

JACQUES

|

|

Par TSHILANDA MUKUNA Olga

Mémoire présenté et

défendu en vue de l'obtention du grade de licencié en

Santé Publique

Option : Hospitalière

Directeur : MALONGA KAJ

Françoise

Professeur Ordinaire

Codirecteur : MATUNGULU

Charles

Assistant

Par TSHILANDA MUKUNA Olga

Mémoire présenté et

défendu en vue de l'obtention du grade de licencié en

Santé Publique

Option : Hospitalière

Directeur : MALONGA KAJ

Françoise

Professeur Ordinaire

Codirecteur : MATUNGULU

Charles

Assistant

NOVEMBRE 2O22

UNIVERSITE DE LUBUMBASHI

FACULTÉDES SCIENCES ÉCONOMIQUES ET

GESTION

DÉPARTEMENTD'ÉCONOMIE

B.P. 1825

Lubumbashi

LES DETERMINANTS DE L'EPARGNE EN RDC, UNE ANALYSE

MACROECONOMIQUE

DE 1960 A 2020.

Par : AGANZE MASHEKA Ashile

Mémoire présenté et défendu en vue

de l'obtention du grade de licence en sciences économiques et de

gestion

Option : Economie monétaire

Directeur : KWESELE CHOMACHOMA

Bruno

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Dirigé par : Dr MUMBA

JACQUES

|

|

Professeur

Par TSHILANDA MUKUNA Olga

Mémoire présenté et

défendu en vue de l'obtention du grade de licencié en

Santé Publique

Option : Hospitalière

Directeur : MALONGA KAJ

Françoise

Professeur Ordinaire

Codirecteur : MATUNGULU

Charles

Assistant

Par TSHILANDA MUKUNA Olga

Mémoire présenté et

défendu en vue de l'obtention du grade de licencié en

Santé Publique

Option : Hospitalière

Directeur : MALONGA KAJ

Françoise

Professeur Ordinaire

Codirecteur : MATUNGULU

Charles

Assistant

ANNEE ACADEMIQUE 2021-2022

ÉPIGRAPHE

« La supériorité des occidentaux

tient, en dernière analyse, au capitalisme, c'est-à-dire à

la longue accumulation de l'épargne. C'est l'absence de capitaux qui

rend les peuples sujets. »

JACQUES BAINVILLE

IN MEMORIUM

Nous adressons nos remerciements à nos bien aimé

qui ont participé dans notre évolution personnelle et qui sont

partis tôt alors qu'on avait encore besoin de rester avec eux, il s'agit

donc :

Du Colonel RICHARD MUKULUMANYA, un oncle, un

ami, un confident qui a participé activement dans nos études, son

apport en conseil et en matériel nous a été d'une grande

utilité, il serait pour nous un honneur de vous voir au jour de ma

défense mais la nature en a décidé autrement, mais partout

où vous êtes je vous souhaite un bon repos éternel.

BERNARD ET IMMACULÉE ENDOTO, votre

amour a vaincu vous qui disiez que vous mourez un même jour chose qui

arriva, merci car de votre vivant vous avez été là

à nous encourager à faire de mieux en mieux pour être le

meilleur, tout ce que vous étiez dans notre vie a participé

à ce que nous sommes devenus aujourd'hui, merci pour vos conseils et

pour tout ce que vous avez été dans nos vie, nous ne vous

souhaitons qu'un bon repos éternel.

SCHOLASTIQUE BUHENDWA et JOËLLE ENDOTO,

Mes tantes vous m'avez toujours encouragé et vous avez toujours cru en

moi, cette confiance a été pour un sujet de motivation, merci

parce qu'à vos côtés j'ai appris à donner la

meilleure version de moi-même. Que vos âmes reposent

éternellement en paix.

DÉDICACE

A ma famille, celle qui m'a doté d'une éducation

digne, son amour a fait de moi ce que je suis aujourd'hui :

Particulièrement à mon père

MASHEKA BUHENDWA MANDELAet ma mère FURAHA

KAKUMBA JACQUELINE, pour le goût à l'effort qu'ils ont

suscité en moi, de par leurs rigueurs. Et m'inculper le sens de la

responsabilité, de l'optimiste et de la confiance en soi face aux

difficultés de la vie. Vos conseils ont toujours guidé les pas

vers la réussite. Que Dieu vous préserve, vous accorde

santé, bonheur, quiétude de l'esprit et vous protège du

tout mal.

REMERCIEMENTS

Nous voici au bout du tunnel après 5ans de travail

arrachant, tout n'a pas été rose comme ça paraît,

car ce qui se voit est toujours comparable à la partie visible de

l'Iceberg, il y a eu des temps difficiles, du vent et marée mais c'est

avec la patience et l'assiduité que nous sommes parvenus à ce qui

était jadis un rêve. Aujourd'hui à la porte de sortie de

l'université il serait ingrat de notre part de partir sans dire un mot

de remerciement à tout celui qui a contribué d'une manière

ou d'une autre dans notre formation universitaire et surtout dans la

réalisation de ce travail.

Ainsi nos remerciements s'adressent en premier lieu à

l'Éternel Dieu tout puissant et à son fils Jésus Christ

pour sa grâce, sa bonté et surtout pour la vie qu'il maintient en

nous car il est le maître de tout esprit, maître des temps et des

circonstances.

Nous adressons en particulier nos sincères

remerciements à nos parents PAPA MASHEKA BUHENDWA MANDELA et

MAMAN FURAHA KAKUMBA JACQUELINE qui ont toujours été

là pour nous, c'est par des sacrifices incommensurables qu'ils ont

réussis à financer nos études depuis l'école

maternelle et nous voici aujourd'hui à la fin des études

supérieures, puisse le seigneur vous bénir et vous garder

longtemps sur terre.

Nos remerciements s'adressent au corps académique et

professoral de la faculté des sciences économiques et de gestion,

car c'est par un travail laborieux qu'ils ont fait de nous qui étions

autre fois profane en la matière, économiste en diplôme et

en aptitude intellectuelle.

Nos remerciements s'adresse également à son

excellence Monsieur le ministre des finances le professeur associé

KWESELE CHOMACHOMA d'avoir accepté de diriger ce

travail, c'était un moment agréable pendant lequel nous avons eu

à profiter de sa large expérience, merci aussi et surtout

à son collaborateur le CT MUYEMBE SABULONI Joseph, car

en bon éducateur et formateur il nous a transmis tout ce qu'il

possédait ce pourquoi ce que nous sommes devenus c'est sa fierté,

merci encore pour sa permanence et surtout pour ses remarques pertinentes qui

nous ont été d'une importance capitale dans la réalisation

de ce travail.

Je dis merci aux membres de ma famille et à tous mes

amis et connaissances, à tout celui qui a été là

pour nous, cette liste n'est pas exhaustive mais nous pouvons quand même

cité : le couple DAVID ET SIFA HAMULI, LE PASTEUR KAIKO, LE

COUPLE GEROME ET ESTHER, à MODESTE AKON B, à ESTHER

KUDJIRABWINDJA, à l'IR BENJAMIN, à ISHARA BISIMWA, à

DELPHIN MUNYOMO, à ma tante BRIGITTE ENDOTO, à mon oncle et

conseiller DETI MUSHAGALUSA, au couple BLAISE ET IGUETTE MUSHAMUKA, au couple

ARSENE ET CLARISSE ENDOTO, JOSUE BUTOTO, à SEBASTIEN NGUYA, HADASSA

LATIFAH, PIVOT KASONGO, à mon église FEPACO

NZAMBE MALAMU pour l'encadrement spirituel et à toute la L2

économie UNILU.

TABLE DES MATIERES

ÉPIGRAPHE

I

IN MEMORIUM

II

DÉDICACE

III

REMERCIEMENTS

IV

LISTE DES TABLEAUX

VIII

LISTE DES GRAPHIQUES

IX

O. INTRODUCTION GENARALE

- 1 -

I. PHENOMENE

OBSERVE

- 1 -

II. QUESTION DE

DÉPART

- 2 -

III.

HYPOTHÈSE DE DÉPART

- 2 -

IV. REVUE DE

LITTÉRATURE

- 2 -

V. THÉORIES

EXPLICATIVES DU SUJET

- 3 -

VI.

PROBLEMATIQUE

- 5 -

VII.

HYPOTHÈSES

- 5 -

VIII.

MÉTHODE ET TECHNIQUE DE RECHERCHE

- 6 -

1. Méthode

- 6 -

2. Technique

- 6 -

IX. DELIMITATION DU

SUJET

- 6 -

A.

Délimitation spatiale

- 7 -

B.

Délimitation temporelle

- 7 -

X. SUBDIVISION DU

TRAVAIL

- 7 -

CHAPITRE I : ANALYSE CONCEPTUELLE ET

PRÉSENTATION DU CHAMPS EMPIRIQUE

- 8 -

SECTION 1 :DE L'ANALYSE DU CONCEPT

ÉPARGNE

- 8 -

1.1.

DEFINITION

- 8 -

1.2. CLASSIFICATION

DE L'EPARGNE

- 9 -

1. EPARGNE

INTERIEURE

- 9 -

SECTION 2 : PRESENTATION DE

L'ENVIRONNEMENT MACROÉCONOMIQUE ET FINANCIER DE LA RDC

- 13 -

2.1. ENVIRONNEMENT

MACROECONOMIQUE

- 13 -

2.1.1. CROISSANCE DU PIB

- 13 -

2.1.2. BALANCE COMMERCIALE

- 15 -

2.1.3. TAUX D'INVESTISSEMENT

- 16 -

2.1.4. FACTEURS DE BONNE

GOUVERNANCE

- 17 -

2.1.3. TAUX D'INFLATION

- 20 -

2.2. ENVIRONNEMENT FINANCIER

- 22 -

2.2.1. PRESENTATION DU SYSTEME

FINANCIER

- 22 -

2.2.2. ANALYSE DES QUELQUES INDICATEURS

FINANCIERS

- 25 -

Chapitre II. : L'ANALYSE

THÉORIQUE ET EMPIRIQUE DE L'EPARGNE

- 28 -

SECTION 1 : DE L'ANALYSE

THÉORIQUE

- 28 -

1.1. L'APPROCHE

KEYNÉSIENNE

- 28 -

2. La

Théorie de l'effet de démonstration (d'imitation) Et de l'effet

De Mémoire

- 31 -

1.2 L'APPROCHE NEOCLASSIQUE

- 37 -

1.3 L'ÉCOLE

AUTRICHIENNE :

- 45 -

1.4 LE MODELE A DOUBLE DÉFICIT DE

CHENERY ET STROUT

- 46 -

1.5 COMPILATION DES ECOLES (CLASSIQUES ET

KEYNÉSIENNES) EN CE QUI CONCERNE LE TRIANGLE DE L'ÉPARGNE,

INVESTISSEMENTS ET PRODUCTION

- 47 -

SECTION 2 : L'ETAT DE LA QUESTION OU

LA REVUE DE LITTERATURE EMPIRIQUE

- 49 -

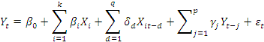

CHAPITRE III : ANALYSE MACRO ECONOMETRIQUE

DES DÉTERMINANTS DE L'ÉPARGNE

54

SECTION 1. : DEMARCHE METHODOLOGIQUE

ET PRESENTATION DE DONNEES

54

3.1.1. CHOIX ET PRÉSENTATION DU

MODÈLE

54

3.2. PRESENTATION DES DONNEES

55

3.2.1. Variable dépendante

(S)

55

Le taux d'épargne est un facteur important

dans l'explication du développement de beaucoup des pays, notamment ceux

d'Asie de l'Est comme la Chine, le Singapour, l'Inde, ... En effet,

l'épargne finance l'investissement, celui-ci à son tour permet

d'accroître la production et de générer des revenus. La

hausse des revenus améliore le bien-être collectif et engendre le

développement.

55

SECTION 2. : ANALYSE ET TRAITEMENT DE

DONNEES

57

a) Analyse de la stationnarité des

variables

57

b) Etude de la causalité entre les

variables

58

3.2.3. Les tests de

Post-estimation du modèle

65

SECTION 3 : IMPLICATION ECONOMIQUE DES

RESULTATS

66

SECTION 4 : DISCUSSIONS DES

RÉSULTATS

67

SECTION 5 : SUGGESTIONS ET

RECOMMANDATIONS

68

CONCLUSION

GÉNÉRALE

70

BIBLIOGRAPHIE

71

I.

OUVRAGES

71

II. ARTICLES ET

RAPPORTS

71

III. THESE ET

MEMOIRE

72

ANNEXES

74

LISTE DES TABLEAUX

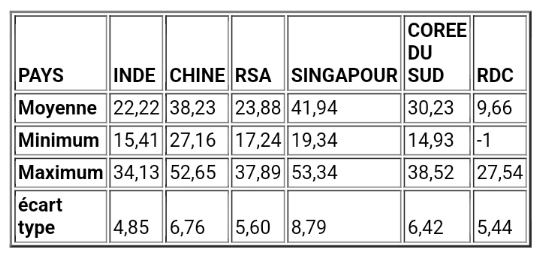

Tableau n°1 : Taux d'épargne de la RDC et des

quelques pays émergents en 1970-2009....01

Tableau N°2 : Grille de

lecture........................................................................48

Tableau N°3 : Résultats synthétiques du test

de racine unitaire : ADF..........................56

Tableau N°4 : Résultats du test de causalité

au sens de Granger.................................57

Tableau N°5 : Résultats du test de

cointégration aux bornes......................................60

Tableau N°6 : Résultats de l'estimation du

modèle ARDL à correction d'erreur..............60

TableauN°7 : Résultats des tests diagnostiques

du modèle ARDL estimé......................64

LISTE DES GRAPHIQUES

Tableau N°1 : Evolution su taux de croissance de

PIB..........................................14

Tableau N°2 : Evolution de la balance commerciale de

la RDC (1960-2020)...............15

Tableau N°3 : Evolution du degré de

liberté d'entreprendre en RDC..........................18

Tableau N°4 : Evolution du degré de

liberté d'investir en RDC................................19

Tableau N°5 : Evolution du degré de

liberté fiscale..............................................19

Tableau N°6 : Evolution du taux

d'inflation.......................................................21

Tableau N°7 : Evolution du taux

d'intérêt.........................................................25

Tableau N°8 : Evolution du taux

d'épargne.......................................................26

Tableau N°9 : Expression de la fonction de la

consommation Keynésienne..................30

Tableau N°10 : La fonction de l'épargne

Keynésienne..........................................30

Tableau N°11 : Fonction de consommation en tenant

compte de revenu permanant.........41

Tableau N°12 : La décomposition de la

théorie du cycle de la vie en trois périodes.........43

O. INTRODUCTION GENARALE

La notion de l'épargne fait partie des notions

fondamentales de l'économie, car elle constitue l'un des moyens

efficaces du financement de l'investissement par l'intermédiaire des

banques, or là où on investit efficacement on crée de la

valeur et on accumule du capital et ainsi on peut s'attendre à la

croissance. Ce pourquoi comprendre les déterminants de l'épargne

est fondamentale pour des nombreuses questions économiques (lissage de

la consommation dans le temps, investissement, décisions de politique

monétaire, etc.).

I. PHENOMENE OBSERVE

Nous avons observé qu'à ce jour, Le

système financier en RDC est relativement petit, largement dominé

par les Banques et très concentré. Le total des actifs financiers

s'élève à 24,7% du PIB (2021) et les actifs des banques

composent 97%. Il y a 15 banques réparties en trois Types : locales

(4), panafricaines (9) et internationales (2).Environ 90% des crédits

sont Localisés dans deux des 26 provinces, Kinshasa et Haut-Katanga. Le

financement de l'économie par le secteur bancaire est très

faible. La RDC figure parmi les 10 pays du monde au plus faible ratio

crédit/PIB soit près de 7,5% à fin 2020 contre une moyenne

mondiale de 147,6%. Il faudrait souligner que l'épargne est

gérée par le système Bancaire dont la mission principale

reste de collecter l'épargne et octroyer le crédit. Le taux

d'épargne détermine la vitesse de croissance du stock du capital

productif1(*)

Tableau n°1 : Taux d'épargne de la

RDC et des quelques pays émergents en 1970-2009.

Source : Tristan MANSESA Épargne et bien

être en RDC,2013.

En RDC, Le taux d'épargne est très faible

comparativement aux pays émergents, soit une moyenne de 9,66% du PIB

avec un écart type de 5,44%. Le taux d'épargne le plus

élevé est de l'ordre de 27,54% du PIB réalisé en

1996. Alors que Singapour a une moyenne de 41,94% et un écart type de

8,79. Il est suivi par la Chine qui enregistre une moyenne de 38,23% du PIB

avec un écart type de 6,77% du PIB. Ces deux pays ont un taux

d'épargne maximum supérieur à 50% du PIB, soit 53% pour

Singapour et 52,65 % pour la Chine. Ce qui montre une forte

préférence pour le futur dans ces deux pays. La Corée du

Sud vient juste après la Chine avec un taux d'épargne moyen de

30,23% du PIB avec un écart type de l'ordre de 6,42% du PIB, un taux

d'épargne maximum de 38,52% du PIB et un minimum de 14,93. La

République Sud Africaine a une moyenne de 23,88% du PIB avec un

écart type de 5,6% du PIB, un taux d'épargne maximum de l'ordre

de 37,89% du PIB et a réalisé le taux le plus faible de l'ordre

de 17,24% du PIB. Enfin, vient l'Inde avec une moyenne de 22,22% du PIB et un

écart type de 4,85% du PIB. Le taux le plus élevé de

l'Inde est de l'ordre de 34,13% du PIB avec un minimum de 15,41% du PIB. Les

taux d'épargne minimum de chaque pays émergent est

supérieur à la moyenne de la RDC pour la période 1970

à 2009.La RDC a donc une forte préférence pour le

présent.

II. QUESTION DE

DÉPART

Notre observation telle qu'agencée ci haut a

suscitée dans notre esprit une question majeure et c'est cette

dernière qui a été à l'origine de ce travail, cette

question est donc :« Quelles sont les causes du niveau

d'épargne en RDC» ?

III. HYPOTHÈSE DE DÉPART

A l'heure actuelle, on estime que seule 10 % de

l'épargne (près de 1,5 milliards de dollars) de la population

congolaise dépose auprès des institutions financières leur

épargne, c'est-à-dire qu'environ 90 % de l'épargne est

conservée « sous le matelas » dans les foyers dans

le cadre de l'épargne intérieure il faudrait aussi dire que cette

dernière est secondée par l'épargne extérieure vue

qu'elle est vraiment faible En conséquence, une part considérable

de l'épargne est mise à l'écart du circuit

économique et n'est pas disponible pour les investissements des

entreprises de production privée , ce qui constitue un choc sur

l'investissementdomestique2(*) .

IV. REVUE DE

LITTÉRATURE

Pour cette thématique, plusieurs chercheurs ont

tenté avant nous cette aventure d'expliquer les déterminants de

l'épargne et ils avaient aboutis à certaines conclusions. Comme

la démarche l'exige, en cette partie du travail scientifique nous avons

l'obligation de sélectionner quelques travaux que nous trouvons

indispensable envie de dire leur conclusion empirique pour qu'à la fin

nous puissions voir ce que nous allons apporter comme nouveauté à

la science. Ainsi :

En Australie, l'étude réalisée par

THORNE ET CROPP EN (2009) intitulé Épargner

demain : Les habitudes d'épargne et de dépenses des

Australiens a révélé que le taux de croissance du revenu,

les termes de l'échange, le taux d'intérêt réel et

le taux d'imposition sont les principaux déterminants de

l'épargne des ménages.

Dans une étude sur les déterminants de

l'épargne des ménages en Chine utilisant les données en

panel, YUJI ET WAN (2006) ont trouvés que le taux de

croissance du revenu, le taux d'intérêt réel et le taux

d'inflation impactent sur le niveau d'épargne.

Au Pakistan, le revenu, le taux de croissance

économique et le taux d'intérêt réel ont un impact

significatif et positif sur l'épargne de ménages, alors que le

taux d'inflation exerce un impact négatif (MOSHIN ET ALII,

2006).

En Philippines le revenu, l'éducation, le taux

d'inflation, la croissance démographique sont des variables qui

affectent significativement l'épargne des ménages

(BARSALES ET MAPA, 2003).

En République Démocratique du Congo, dans une

étude sur le comportement de l'épargne en RDC, MANSESA

(2010) a spécifié et estimé un modèle

linéaire général il a révélé que le

revenu par habitant, le taux d'intérêt nominal et le taux de

change sont les principaux déterminants de l'épargne en RDC. Le

taux d'inflation et le taux de croissance du PIB ne sont pas significatifs.

V. THÉORIES EXPLICATIVES DU

SUJET

La théorie économique n'est pas restée

unanime face l'épargne car elle constitue l'une des thématiques

Les plus importantes de cette science, comme nous le savons c'est en cette

partie du travail qu'il faudrait montrer le fondement théorique de ce

sujet, Ainsi dit, chaque école avait sa conception de l'épargne.

Pour les classiques Les auteurs classiques,

ils considèrent que la propension à épargner dépend

du taux d'intérêt : si le taux d'intérêt

augmente, alors les ménages ont tout intérêt à

épargner car laisser leur argent dormir sur un compte est

rémunérateur. Les ménages diminuent donc leur consommation

pour épargner et ainsi maintenir leur patrimoine. C'est ce que l'on

appelle : l'effet de substitution3(*) .

A l'inverse, si le taux d'intérêt augmente,

l'agent sait qu'il pourra avoir d'avantage d'argent dans le futur car il a des

placements. Il va donc davantage chercher à consommer. C'est ce que l'on

appelle : l'effet revenu.

De son côté, John Stuart Mill

montre que l'accroissement de l'épargne conduit les individus

à augmenter leur capital ; mais pour cela, il faut que le taux

d'intérêt soit avantageux puisque l'attente d'un investissement

futur peut être longue4(*).

Keynes montre que l'investissement est

créateur d'épargne : si l'Etat décide de faire des

travaux, il passe commande auprès d'entreprises qui investissent dans

les biens d'équipements nécessaires ; de cette façon,

l'activité s'accroit, tout comme les revenus, ce qui entraîne

l'augmentation de l'épargne et de la consommation (puisque

l'épargne suit le niveau de revenu, plus l'investissement de

départ est important, plus l'épargne augmente)5(*) .

Knut Wicksell considère l'existence de

plusieurs taux d'intérêt. Il définit un premier taux, le

taux d'intérêt naturel, que l'on peut assimiler au taux de profit

qui est instable et dépend largement de la conjoncture

économique. Il définit ensuite un taux d'intérêt

monétaire qui dépend des comportements bancaires d'octroi de

crédit et de la politique monétaire pratiquée par la

banque centrale. Si taux d'intérêt naturel est supérieur au

taux d'intérêt monétaire, la rentabilité du capital

s'améliore par rapport au coût du crédit ce qui

génère un effet de levier favorable à l'investissement qui

engendre un besoin d'épargne pour être financé. Ici, c'est

l'investissement qui est à l'origine de l'épargne.

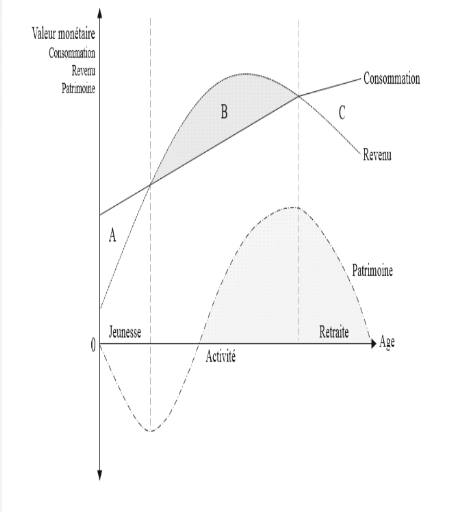

La théorie du cycle de vie,

initialement formulée par Ando-Modigliani [1963] et Modigliani-Brumberg

(1954) se situe, comme la théorie du revenu permanent, dans la tradition

néoclassique de l'affectation inter temporelle des revenus. Elle se

réfère donc également à la rationalité du

consommateur, qui adopte un comportement prospectif d'optimisation.

Néanmoins, l'approche est ici plus directement

macroéconomique : au niveau agrégé, la théorie

du cycle de vie affirme que le taux d'épargne moyen des ménages

dépend avant tout des variables démographiques.

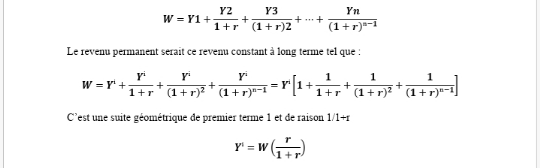

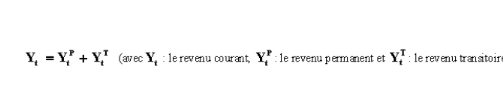

Milton Friedman revient sur les

prémisses de la théorie keynésienne et la notion de revenu

réel. Il considère en effet qu'il faut considérer le

revenu courant, qui se divise en deux parties : un revenu transitoire et

un revenu permanent. Le revenu transitoire est un revenu aléatoire

(primes, etc.) qui n'influencerait pas la consommation des individus. Le revenu

permanent est une anticipation par les consommateurs des revenus provenant

à la fois de leur travail et de la richesse accumulée. Le revenu

permanent est un revenu inter temporel. Dans la théorie de Milton

Friedman, les ménages consommeraient une part constante de leur revenu

permanent. La fonction de consommation serait proportionnelle au revenu

permanent, la propension à consommer et le taux d'épargne

constants Cette dernière propriété interroge sur les

explications des comportements d'épargne 6(*)

VI. PROBLEMATIQUE

Au vu du phénomène observé qui nous a

étalé la situation del'épargne en RDC depuis son

indépendance jusqu'à 2020, ce qui suscite en nous une question

majeure autours de la quelle vas se concentrer notre travail, il s'agit donc

de :« Quels sont les déterminants du niveau de

l'épargne en RDC » ?

VII. HYPOTHÈSES

Les éléments qui déterminent le niveau de

l'épargne en RDCsont les suivantes :

H1 : Une inflation

permanentequi déterminenégativement le niveau de l'épargne

en RDC, et qui en soit perturbe les anticipations des agents

économiques.

H2 :Faiblesse des revenus des

agents économiques qui ne permettent même pas de subvenir à

leurs besoins existentiels.

H3 : Taux

d'intérêts qui ne permettent pas de se prémunir contre

l'inflation. Celle-ci érode la valeur de l'épargne en monnaie

nationale déposée auprès des intermédiaires.

H4 :

l'épargne extérieure notamment l'aide publique au

développement et l'investissements directs étrangers qui

déterminent possiblement le niveau d'épargne à travers

l'entrée massive de capitaux étrangers.

VIII. MÉTHODE ET TECHNIQUE DE RECHERCHE

1.Méthode

La méthode étant la démarche à

suivre pour parvenir à une fin escomptée ou à un

résultat attendu,cela fait à ce que dans le cadre de Notre

travail nous avonsfaits recours à la méthode

économétriquetoute en restant dans une

approchehypothético-déductive de Karl Popper vu

que c'est l'approche recommandée en macroéconomie, ainsi elle

consisteraà :

-Formuler les hypothèses des

recherches ou soit les réponses provisoires qui avaient pour source la

revue de littérature théorique ou soit empirique ou enfin notre

bon sens suivant l'observation réalisée,

-Confronter ces hypothèses aux

réalités du terrain ou soit prendre ces réponses

provisoires retenues lesquantifier et le traiter au travers un modèle

économétrique envue de trouver des résultats

chiffrés ou quantifiés pour apporter notre appréciation

sur base des lois économétriques.

-Enfin la validation ou le rejet des

hypothèses tout en faisant une discussion scientifique qui vas consister

à comparer nos résultats à ceux d'autres chercheurs qui

ont tentés cette aventure avant nous.

2. Technique

Dans le cadre de notre travail nous allons utiliser la

technique documentairealors queSelon GRAWITZ M.7(*), la technique documentaire

consiste en une fouille systématique de tout ce qui est écrit

ayant une liaison avec le domaine de recherche. Il s'agit des ouvrages, des

mémoires, des rapports, et des notes de cours ainsi que des sites web,

etc.c'est à dire aller dans la bibliothèque pour nous

référer aux travaux de nos prédécesseurs et

chercher tout ce qui sera nécessaire dans la rédaction d'une

littérature digne d'un scientifique et qui contribuera au bon

déroulement de notre travail.

IX. DELIMITATION DU

SUJET

Naturellement une étude scientifique sérieuse

doit avoir un cadre spatio-temporel dans lequel devra graviter les

investissements du chercheur. C'est ainsi que dans l'élaboration du

présent travail, il nous est capital de définir le cadre

spatio-temporel limitatif pouvant nous permettre de mieux cerner les causes qui

déterminent l'épargne.

A. Délimitation spatiale

Il importe de souligner que notre étude couvrira

l'espace de la République démocratique du Congo dans son ensemble

pour analyser l'évolution de l'épargne et regarder les

différents éléments qui déterminent son niveau.

B. Délimitation temporelle

Le présent travail posera ses repères temporels

sur la période allant de 1960, qui marque l'indépendance et la

liberté dans la gestion après le départ du colon jusqu'en

2020, une longue période pour mieux cerner l'évolution et donner

notre point de vue partant des éléments qui viendront du terrain.

X. SUBDIVISION DU TRAVAIL

Hormis l'introduction et la conclusion générale,

notre travail est subdivisé en trois chapitres Libellés comme

suit :

· Le premier chapitre portera sur analyse conceptuelle et

présentation du champempirique ;

· Le deuxième chapitre sera consacré au

l'analyse théorique et empirique de l'épargne ;

· Le troisième chapitre nous éclaira.

CHAPITRE I : ANALYSE

CONCEPTUELLE ET PRÉSENTATION DU CHAMPS EMPIRIQUE

L'épargne étant la partie du revenu mis à

l'écart pour répondre efficacement à un imprévu qui

peut subvenir à n'importe quel moment de la vie, elle mérite

alors d'être étudié avec vigueur et sérieux car elle

représente la réserve pour un ménage, une capacité

à s'auto financer pour une entreprise et la différence positive

entre ressources et emploi pour un Etat. La science économique n'est pas

restée unanime face à la problématique de

l'épargne, elle l'a examinée en long et en large, ce pourquoi ce

chapitre aura pour but principal de détailler l'épargne et ses

déterminants et voir comment le génie de l'économie par le

biais de ces savants l'a théorisée et faite d'elle l'une des

thématiques importantes de l'économie.

SECTION 1 :DE

L'ANALYSE DU CONCEPT ÉPARGNE

1.1. DEFINITION

Définir l'épargne n'est pas l'objet de ce

travail, néanmoins nous allons passer en revue quelques

définitions en vue d'avoir un même entendement. La première

définition est celle de Keynes, pour qui l'épargne est

l'excédent du revenu disponible sur la consommation (Keynes, 1936). Elle

peut être conçue également comme la fraction du revenu qui

n'est pas dépensée par l'achat des biens et services (BEGG ET

ALI, 2005). L'épargne peut représenter la fraction de revenus

thésaurisée, placée, voire investie dans le but de

disposer d'un pouvoir d'achat plus important dans le futur (BAREL ET ALI,1997).

Pour BURBIDGE ET DAVIES, (1999), l'épargne d'un ménage est la

différence entre ses actifs et ses dettes. Enfin, BOSWORTH, BURTLESS ET

SABELHAUS (1991) ont, défini l'épargne comme étant la

différence à deux points dans le temps de la richesse d'une

famille.8(*)

Faisant la synthèse de toutes ces définitions

nous ressortir l'épargne comme étant une mise en réserve

d'une partie du revenu disponible pour répondre efficacement à un

besoin futur (achat d'un immobilier, d'une voiture, faire étudier son

enfant à l'étranger), ou soit répondre à un

aléa de la vie qui relève de l'imprévu c'est-à-dire

pour motif de précaution (incendie, accident, financer sa retraite).

Nous remarquons qu'épargner un acte de bravoure qui nécessite une

renonciation à son revenu et qui doit être

récompensée par le taux d'intérêt.

1.2. CLASSIFICATION DE L'EPARGNE

Pour un pays, l'épargne totale disponible est

égale à la somme de l'épargne intérieure et de

l'épargne étrangère.

1. EPARGNE INTERIEURE

L'épargne intérieure est ventilée en deux

à savoir épargne gouvernementale ou du secteur public et

épargne intérieure privée (l'épargne des

ménages et l'épargne des entreprises).

1.1 Epargne publique

L'épargne publique est une épargne

constituée par l'Etat, c'est-à-dire le gouvernement et les

entités décentralisées. Elle est essentiellement

constituée de l'épargne budgétaire qui résulte de

tout surplus de recettes publiques sur la consommation publique ; laquelle se

définit comme les dépenses gouvernementales courantes auxquelles

s'ajoutent les dépenses d'investissements en équipement militaire

(Malcolm G, 1990).

Dans le cas contraire où il y a un déficit

budgétaire, l'Etat désépargne ou encore emprunte

l'épargne privée. Au cas où l'épargne privée

ne parvient pas à financer le déficit budgétaire, l'Etat

recourt à l'épargne étrangère. A notre avis, le

recours à l'épargne étrangère n'est pas toujours

une bonne chose dans la mesure où les détenteurs de cette

épargne influencent son affectation parfois à des fins autres que

celles qui avaient suscitées le besoin d'un financement.

1.2 Epargne des ménages

L'épargne des ménages correspond à la

part de leurs revenus qui n'est pas destinée à la consommation

immédiate. Cette épargne peut être placée

auprès d'une institution financière ou thésaurisée,

c'est-à-dire conservée par l'épargnant et non

réintroduite dans le circuit économique qui l'avait

générée.

La structure de l'épargne des ménages dans les

pays en développement a tendance à être

irrégulière, avec de fréquents mouvements de balancier

entre épargne et désépargne, et avec une

préférence pour les instruments d'épargne très

liquides et accessibles (Deaton, 1990).

1.2.1 Epargne libre et individuelle

Celle-ci est subdivisée en deux catégories qui

sont l'épargne spontanée » ou volontaire et l'épargne

contractuelle.

A. Epargne spontanée ou volontaire

A.1. Epargne réelle

Les agents économiques détiennent des actifs

réels pour se prémunir contre des aléas du futur. Les

actifs détenus par les ménages sont entre autre les stocks des

marchandises comme les céréales, les matériaux de

construction ou le cheptel, qui sont acquis comme richesses et souvent

achetés ou vendus afin de préserver les habitudes de

consommation.

Le choix d'actifs non financiers comme instruments

d'épargne dépend de divers facteurs. Certains actifs comme le

cheptel, les bijoux, etc. ont une valeur symbolique ou servent d'indicateurs du

statut et ou de la richesse. Le choix peut aussi résulter d'une

décision de placement raisonnée dans un contexte combinant risque

élevé, environnement financier incertain et difficulté

d'accès aux instruments financiers adéquats (CNUCED,

2007).9(*)

A.2. Epargne financière

L'épargne financière est une épargne

placée auprès d'une institution financière. Celle-ci peut

être une institution formelle (une banque par exemple), informelle (le

cas des tontines ou gardes fonds) ou d'une institution semi-formelle

(institution de micro finance). On retrouve également dans cette

catégorie les actions et les obligations. L'existence de ces

éléments permet le bon fonctionnement du marché financier.

Ce type d'épargne n'existe pas en RDC. L'incitation à

épargner va permettre l'augmentation du taux d'épargne en RDC et

par là le bon fonctionnement du marché financier.

A.3. Epargne thésaurisée

Dans le sens commun, la thésaurisation peut

désigner une accumulation d'actifs accompagnée de leur retrait

des circuits de l'économie. De manière spécifique, elle

décrit une accumulation de la monnaie hors du système

financier.

La thésaurisation peut se faire en monnaie nationale ou

en devises. Il y a thésaurisation en devises si la monnaie nationale est

instable. Ainsi, les agents économiques vont détenir des devises

pour conserver leur pouvoir d'achat. Pour le cas de la RDC, les agents

économiques utilisent le plus souvent le dollar américain pour

conserver leur pouvoir d'achat. Ainsi, on parle de l'effet dollarisation parce

que le dollar se substitue à la monnaie nationale. Ceci traduit la loi

de « Gresham à rebours ». Lorsque la monnaie nationale est

relativement stable, la thésaurisation se fait

généralement en monnaie locale. La thésaurisation est

stérile tandis que l'épargne est productive car celui qui

épargne permet à d'autres d'investir.

Il y a plusieurs causes qui font que les agents

économiques thésaurisent, parmi lesquelles on peut citer :

la méfiance de certains agents économiques vis-à-vis des

institutions financières, le manque d'informations des populations

vis-à-vis des instruments d'épargne et les habitudes des agents

économiques qui préfèrent garder l'argent chez eux au lieu

de le placer auprès d'une institution financière.

B. Epargne contractuelle

Dans cette forme d'épargne se classent les assurances.

Le système d'assurance permet aux ménages assurés de se

sentir à l'abri de certains imprévus notamment en ce qui concerne

l'assurance-maladie, l'assurance-vie, ... Il y a également le

système de sécurité sociale pour ce qui concerne

l'épargne retraite.

Il sied de noter à ce niveau que ces instruments ne

sont pas très développés en RDC et au Bas-Congo, notre

champ d'étude. Le montant des indemnités de retraités est

tellement insignifiant que les ménages ne se fient pas trop à

cette forme d'épargne. Si une catégorie d'agents pratique cette

forme d'épargne c'est parce qu'ils sont quelque peu forcés

à payer d'autant que le retrait se fait à la source.

1.3 Epargne des entreprises

L'épargne brute des entreprises correspond à

leur capacité d'autofinancement, c'est-à-dire à leur

bénéfice net après impôt à laquelle s'ajoute

l'amortissement (sommes mises de côté pour reconstituer le capital

technique). Cette épargne dépend de l'évolution de la

rentabilité des entreprises10(*).

La plupart des pays en développement sont

caractérisés par un dualisme économique, notamment par la

coexistence des secteurs formel et informel. Seulement un petit nombre

d'entreprises dans ces pays évoluent dans le secteur formel de

l'économie tandis qu'un grand nombre d'entreprises évoluent dans

le secteur informel. Les entreprises du secteur informel comptent beaucoup sur

leurs bénéfices non distribués pour financer non seulement

leur fonds de roulement, mais aussi leurs nouveaux investissements car

l'accès aux services financiers adéquats s'avère difficile

(CNUCED, 2007).

2. ÉPARGNE EXTÉRIEURE

L'épargne étrangère vient en secours de

l'épargne intérieure dans le cas où cette dernière

n'arrive pas à satisfaire les besoins de l'économie.

L'épargne étrangère prend deux formes essentielles

à savoir l'épargne officielle étrangère (aide

publique au développement) et l'épargne étrangère

privée que l'on peut ventiler en deux éléments. Le premier

élément est l'emprunt commercial ou consolidation de la dette.

Les emprunteurs des pays en développement, les pouvoirs publics inclus,

acceptent de rembourser les prêts (le principal et les

intérêts y afférents) conformément aux

échéances fixées. Le deuxième élément

c'est l'investissement direct étranger qui représente une

dotation en capital.

2.1. Aide publique au développement

(APD)

D'après Severino, l'aide publique au

développement est une dépense publique au bénéfice

des pays ou territoires en développement, ayant pour intention le

développement et qui est accompagnée de conditions

financières favorables (Kako, 2011). Elle constitue un instrument de

redistribution régionale de ressources publiques.

2.2. Investissements de portefeuille

Les investissements de portefeuille comprennent la

participation aux capitaux propres des entreprises étrangères,

l'achat des obligations de résidents étrangers et les prêts

bancaires.

2.3. Investissement direct étranger

Contrairement aux investissements de portefeuille qui

n'entraînent pas un contrôle sur l'activité financée,

l'investissement direct étranger (IDE) implique une influence de

l'investisseur. Selon l'OCDE, l'IDE est une activité par laquelle un

investisseur résidant dans un pays obtient un intérêt

durable et une influence significative dans la gestion d'une entité

résidant dans un autre pays. Cette opération peut consister

à créer une entreprise entièrement nouvelle ou, plus

généralement, à modifier le statut de

propriété des entreprises existantes (par le biais de fusions et

d'acquisitions). Sont également considérés comme

investissements directs étrangers, d'autres types de transactions

financières entre des entreprises apparentées, notamment le

réinvestissement des bénéfices de l'entreprise ayant

obtenu l'IDE, ou d'autres transferts en capital ». Le niveau minimum

à partir duquel le contrôle est effectif, a été

défini par le FMI à 10% des actions ordinaires ou des droits de

vote de l'entreprise. Lorsque le chiffre est inférieur à 10%, il

s'agit d'investissements de portefeuille11(*)

SECTION 2 :

PRESENTATION DE L'ENVIRONNEMENT MACROÉCONOMIQUE ET FINANCIER DE LA

RDC

Dans ce chapitre, Il sera question de présenter

l'environnement macroéconomique et financier au sein duquel

évoluent les agents économiques. Pour ce faire, nous allons nous

appuyer sur certains indicateurs, notamment le PIB, les taux d'investissement

et d'épargne, le taux d'intérêt, le taux d'inflation, les

ratios de masse monétaire sur le PIB, la balance commerciale et les

facteurs de bonne gouvernance. Les données utilisées dans ce

chapitre proviennent de la BCC et de la Banque Mondiale et couvrent la

période allant de 1960 à 2020.

2.1. ENVIRONNEMENT

MACROECONOMIQUE

Dans cette section nous présentons quelques indicateurs

économiques qui permettent de mieux cerner l'environnement

macroéconomique au sein duquel évoluent les agents

économiques.

2.1.1. CROISSANCE DU PIB

Ce point va nous aider à montrer comment le PIB

à évoluer en RDC depuis son accession à

l'indépendance jusqu'en 2020, car comme nous renseigne la

théorie, le PIB est l'unité de mesure de la production d'un pays,

ainsi tout pays sérieux se voit chargé de cette lourde

tâche de stimuler la production, l'encourager, l'encadrer et la soutenir,

puisqu'on ne peut parler de la croissance que quand la production est durable,

continue, et soutenue. Et quand un pays atteint le haut niveau de la croissance

il est à même de répondre efficacement aux deux grands

fléaux qui sont le chômage et l'inflation.

L'économie congolaise connait des fluctuations

importantes dues notamment à la dépendance du pays

vis-à-vis de l'étranger et des exportations des produits

primaires qui ne représentent qu'une faible valeur ajoutée.

Après l'indépendance, le PIB par habitant de la RDC a

régressé, de 450 dollars en 1960 pour atteindre 80 dollars en

2000. Cette situation est due à la mauvaise gestion du pays qui se

traduit par des mauvaises politiques économiques. A titre d'exemple, le

30 novembre 1973 fut décrétée la zaïrianisation,

c'est-à-dire le transfert de la propriété des entreprises

étrangères à certains opérateurs économiques

nationaux avant de les nationaliser. Cette décision a

découragé les initiatives privées et détruit le

tissu industriel puisque la plupart des entreprises concernées avaient

quelques temps après, fait faillite12(*).

Nous présentons ci-dessous l'évolution du taux

de croissance du PIB.

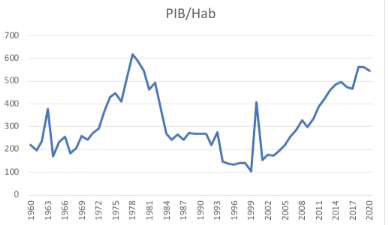

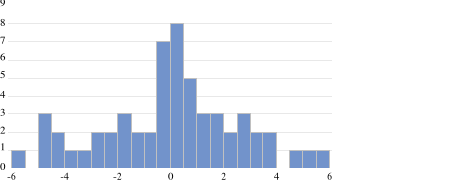

Graphique N°1 : Evolution du taux de

croissance du PIB

Source : données tiré dans le rapport de la

banque mondiale

La lecture du graphique nous renseigne que l'environnement

macroéconomique de la RDC a été caractérisé

par la dépression économique au cours des années 90. En

effet, pendant toutes ces années, le taux de croissance du PIB

était négatif, sauf en 1995 où il a été de

l'ordre de 0.7%. Le taux le plus négatif a été

observé en 1991, 1992 et 1993 avec respectivement -8.4% ; -10.5% et

-13.5% à la suite notamment des pillages de 1991 et 1993 ayant

entraîné des faillites de beaucoup d'entreprises notamment

privées. Dans un tel environnement, l'épargne privée ne

peut être mobilisée, encore moins celle de l'Etat qui provient

essentiellement de l'excèdent budgétaire. En conséquence

de mauvaises performances économiques vont être

enregistrées, le revenu par habitant n'avait cessé de baisser

pour atteindre 80 dollars en 2000. Ainsi, le pouvoir d'achat de la population

s'est fortement réduit et leur propension à épargner.

Toutefois, un retournement de la tendance est observé à partir de

l'année 2002 où, pour la première fois après

plusieurs années, le taux de croissance du PIB est redevenu positif.

A l'amorce de la période de 2002 à fin

décembre 2019, et comme toutes choses restant égales par

ailleurs, la situation économique de la R.D.C est

caractérisée par l'orthodoxie de la politique économique

et des performances imputables aux effets des réformes engagées

qui ont permis d'importants investissements dans le secteur minier qui porte la

croissance.

Cette période constitue un tournant décisif pour

l'économie congolaise, avec l'amélioration des taux de croissance

économique, atteignant un pic de 9,5% en 2014, associée à

une baisse sensible des volatilités des prix intérieurs et une

relative amélioration de l'environnement des affaires. Ladite croissance

s'est ralentie à près de 2,5% du PIB en 2016, suite à la

baisse sensible des cours des matières premières occasionnant

ainsi la réduction des revenus des entreprises minières. Entre

2017 et 2019, ce taux de croissance est passé respectivement à

3,7% ; 5,8% et 4,6% occasionné par l'augmentation sur le

marché international des cours de certaines matières dont le

cobalt13(*).

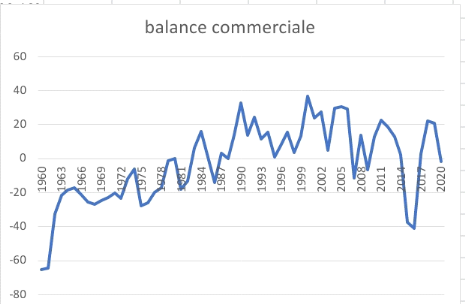

2.1.2. BALANCE COMMERCIALE

La balance commerciale d'un pays est égale à la

différence entre les exportations des biens et services et ses

importations en biens et en services. Avec la mondialisation toutes les nations

utilisent la politique d'ouverture qui leurpermettent d'élever la

productivité globale du pays en se concentrant sur les ressources dans

les secteurs où l'économie dispose d'un avantage absolue et

comparatif. Les succès enregistrés, à l'exportation comme

dans l'industrialisation, par les pays d'Asie de l'Est, servent à

justifier l'efficacité d'une telle stratégie14(*).

Comportement du solde de la balance commerciale

Nous présentons dans le graphique ci-après

l'évolution de la balance commerciale en pourcentage du PIB de la RDC de

1960 à 2010.

Graphique N°2 : Evolution de la balance

commerciale de la RDC (1960-2020)

Source : données tiré dans le rapport de la

banque mondiale

L'excédent du compte courant à trois

significations. Il peut signifier l'investissement extérieur net,

l'épargne non investie dans le pays et enfin, il correspond à la

différence entre produit national et dépenses nationales.

La balance commerciale de la RDC est très

déficitaire c'est-à-dire la RDC importe plus qu'elle exporte.

L'excédent commercial le plus élevé est de l'ordre de 5,98

réalisé en 1999 ; 4,76 en 1993 et 3,75 en 1997 et les

déficits les plus profonds sont -18,81 et -18,75 atteints respectivement

dans les années 2010 et 2011. Le déficit moyen

s'élève à -3,17 avec un écart type de 5,53. Le

déficit commercial est concentré autour de sa moyenne. Ceci

apparaît comme une caractéristique de l'économie

congolaise. Le graphique montre que depuis 2000, la balance commerciale se

détériore jusqu'atteindre -18,8% en 2010.

Durant toute la décennie d'après 2010, la RDC a

connu une croissance, et elle a jouit de cette période pour redresser

tant soit peu la situation du solde de sa balance commerciale bien qu'elle soit

généralement déficitaire suite à une

dépendance excessive de l'extérieur mais les efforts restent

cependant louables, bien que au cours de l'année 2020 la terre

entière a été attaquée par la covid19 et dont

l'économie de la RDC n'est pas restée unanime face à ce

fléau.

Il apparait évident d'améliorer cet indicateur

car, un solde positif de la balance commerciale S'interprète comme un

afflux des capitaux dans le pays. Cet afflux permet l'accroissement du revenu

et donc de l'épargne.

2.1.3. TAUX

D'INVESTISSEMENT

L'environnement macroéconomique de la RDC est peu

attractif à l'investissement, justifiant ainsi, la mauvaise performance

de l'économie congolaise qui s'est traduite également par un taux

d'investissement très faible et connaissant une évolution

négative.

Pendant la période 1964-2005, le taux d'investissement

privé a été en moyenne égal à 8% du PIB et

celui d'investissement public a été seulement de 3.99% en moyenne

avec un minimum respectif de 1.4% et 0.1% durant la période

d'observation. Ces résultats ont été très mauvais

puisque le minimum du taux d'investissement moyen requis pour réaliser

une croissance économique robuste et durable est de 15%15(*) .

Comme nous l'avons constaté, le taux d'investissement

privé est caractérisé par des fortes oscillations. La RDC

a enregistré de taux d'investissement inférieur à 2%. Ce

qui peut être justifier par les mauvaises politiques économiques

menées par les autorités congolaises Car le pays n'est pas

doté d'infrastructures susceptibles d'attirer les investissements tant

privés qu'étrangers. Or nous savons que c'est celui-ci qui permet

la production et cette production crée le revenu et donc finance

l'épargne.

2.1.4. FACTEURS DE BONNE

GOUVERNANCE

Il est vrai que l'augmentation des quantités du capital

et du travail a un impact positif sur la croissance, mais faudra-t-il encore la

rendre possible : c'est la thèse de l'économie

institutionnelle.

Cette thèse suppose que les économies

développées sont des économies qui disposent des

institutions efficaces qui permettent la bonne gouvernance : droits

individuels respectés, contrats sécurisés, administration

efficace, institutions politiques démocratiques. Cette bonne gouvernance

est présentée comme une solution permettant de

générer la confiance nécessaire à la croissance

économique16(*).

Dans le cadre de ce travail, nous présentons

respectivement les degrés de liberté d'entreprendre, d'investir,

de financement et enfin le degré de liberté fiscale comme

composantes d'une bonne gouvernance.

2.1.4.1. Degré de liberté d'entreprendre

Le degré de liberté d'entreprendre montre

à quel niveau les investisseurs sont en mesure de créer une

entreprise, d'obtenir des licences et comment ils peuvent se comporter ou

encore ce qui peut arriver en cas de faillite. Il est calculé sur base

de dix facteurs regroupés en trois catégories, à

savoir : création d'une entreprise, obtention d'une licence et

fermeture d'une entreprise. Les procédures à effectuer pour

commencer une affaire (Nombre, jours, coût et capital minimum) ; les

procédures d'obtention d'une licence (Nombre, jours et

coût).Enfin, les procédures pour fermer une affaire (jours,

coût et taux de rétablissement)17(*).

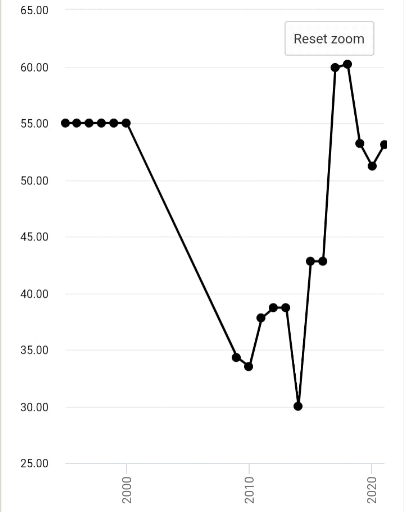

Graphique N°3 : Evolution du degré de

liberté d'entreprendre en RDC

Source : Données publié par le magazine

perspective monde, usherbrokeUniversity Canada

Comme nous Pouvons voir sur ce graphique, pour l'ensemble de

la période 1995-2012, la RDC enregistre une moyenne annuelle de 47,4. Il

s'avère que la liberté d'entreprendre en RDC n'est pas garantie

à cause notamment des plusieurs contraintes qui prévalent sur

cette économie. Parmi les contraintes nous pouvons citer l'imposition

élevée des bénéfices. L'Etat prélève

35% des bénéfices des entreprises. Ce pourcentage est très

énorme et décourage les entrepreneurs à entreprendre.

C'est en 2000 qu'on enregistre le plus haut niveau du degré de

liberté d'entreprendre, soit 55% mais cela est suivi d'une chute

drastique. C'est en 2010 qu'on enregistre le plus bas niveau (33,5). Le

changement enregistré entre la première et la dernière

année est de 30%.

2.1.4.2. Degré de liberté d'investir

L'évaluation de la liberté d'investir dans un

pays est établie sur base des lois et procédures mises en place

pour encourager l'investissement étranger. La préoccupation

majeure de cette mesure est de savoir s'il y a une différence de

traitement des investisseurs nationaux et étrangers ? Existe-t-il

des restrictions d'accès aux devises étrangères, aux

transferts de capitaux et aux investissements étrangers dans certains

secteurs ? (Fondation héritage, 201218(*)).

Il y a sept éléments ci-après qui entrent

dans le calcul du degré de liberté d'investir : le

traitement national d'investissements étrangers, le code

d'investissement étranger, la restriction à la

propriété terrienne, la restriction d'investissements sectoriel

des exportations sans compensation juste, la liberté de commander les

devises et du contrôle de capital.

Un degré proche de 100% signifie que les

investissements peuvent être faits avec peu de limites.

Graphique N°4 : Evolution du degré de

liberté d'Investir en RDC

Source : données publié par le magazine

perspective monde, usherbrokeUniversity canada

Pour l'ensemble de la période 1995-2012, la RDC

enregistre une moyenne annuelle de 22%. Ceci signifie qu'il y a trop de

restrictions à l'investissement en RDC. Le territoire congolais n'est

pas doté d'infrastructures susceptibles d'attirer les investisseurs tant

privés qu'étrangers. Or ce sont les investissements qui peuvent

relever le niveau du revenu des habitants et donc permettre aux ménages

d'accéder à un bien-être supérieur à travers

l'épargne qui va résulter de la hausse de revenu.

2.1.4.3. Degré de liberté fiscale

Cet indicateur mesure la pression fiscale dans un pays. Pour

cela, il prend en compte à la fois du taux maximum d'impôt sur le

revenu (par individu et par entreprise) et la part des recettes fiscales dans

le PIB (Fondation héritage, 2012). Un degré proche de 100

signifie que le fardeau fiscal est faible : les individus et les

entreprises ont peu d'impôts à payer.

Graphique N°5 : Evolution du

degré de liberté fiscale.

Pour l'ensemble de la période 1995-2012, la RDC

enregistre une moyenne annuelle de 61,7%. Il ressort de ces chiffres que la RDC

fait quelques efforts pour réduire les tracasseries fiscales. Mais

l'idéal est que ce taux soit très proche de 100%. Il est donc

nécessaire que l'Etat continue son action sur la baisse de l'impôt

notamment l'impôt sur le bénéfice qui à ce jour

reste très élevé. Car d'après Keynes « la

baisse des impôts stimule l'économie ». C'est en 2010 qu'on

enregistre le plus haut niveau 74% et c'est en 1995 qu'on enregistre le plus

bas niveau 50,9%. Le changement enregistré entre la première et

la dernière année est de 42%.

2.1.4.4. Degré de liberté

financière

Le degré de liberté financière

évalue le niveau d'intervention des autorités publiques au niveau

du système bancaire et financier. Il est une mesure d'efficacité

d'opérations bancaires aussi bien qu'une mesure d'indépendance et

d'interférence du gouvernement dans le secteur financier19(*).

Il y a cinq facteurs qui permettent le calcul du degré

de liberté financière. Il s'agit de l'ampleur du règlement

des services financiers par le gouvernement, le degré d'intervention de

l'Etat aux banques et autres sociétés financières,

l'ampleur du développement du marché financier, l'influence du

gouvernement sur l'affectation du crédit et la franchise à la

concurrence étrangère.

Un degré proche de 100% signifie que le gouvernement

intervient peu dans le domaine financier. L'indépendance de la Banque

Centrale est donc étendue. Le gouvernement se limite alors à

assurer le respect des contrats ou à prévenir la fraude. Cette

indépendance ne se décrète pas, ou plus

précisément, l'indépendance et la

crédibilité d'une Banque Centrale ne sont pas uniquement une

affaire des statuts, elles se construisent et sont largement

déterminées par l'existence d'un environnement favorable20(*).

Pour l'ensemble de la période 1995-2020, on enregistre

une moyenne annuelle de 22%. En d'autres termes, la Banque Centrale du Congo

n'est pas indépendante du pouvoir public. C'est en 1998 qu'on enregistre

le plus haut niveau, 30% ; et c'est en 2000 qu'on enregistre le plus bas

niveau 10%. Le changement enregistré entre la première et la

dernière année est de 33%.

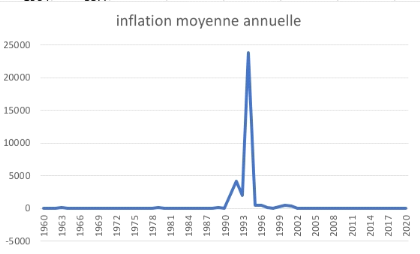

2.1.3. TAUX D'INFLATION

La lecture du graphique ci-dessous nous renseigne que les

années 90 ont été caractérisées par

l'hyperinflation. L'inflation est faible seulement en 1998. L'hyperinflation a

atteint quatre chiffres en 1994 avec un taux annuel de l'ordre de 9797%. Cette

situation provient du financement de déficits budgétaires par la

planche à billets. En effet, à la fin des années 80, on

assiste à une chute drastique de la production du cuivre suite à

la vétusté des équipements. Celle-ci a occasionné

une baisse importante des recettes de l'Etat puisque la Gécamines

contribuait à près de 70% au budget de l'Etat congolais. En

conséquence, le budget de l'Etat a accusé d'importants

déficits qui furent financés par la planche à billets

étant donné que le gouvernement avait peu de possibilités

pour s'endetter aussi bien à l'extérieur qu'à

l'intérieur du pays. Ce n'est qu'à partir de la décennie

2000, qu'on assiste à une baisse du taux d'inflation.

Le graphique ci-dessous montre l'évolution du taux

d'inflation de 1964 à 2020

Graphique N°6 : Evolution du taux

d'inflation

Source : données tiré dans le rapport de la

banque mondiale

L'hyperinflation avait entraîné une forte

instabilité macroéconomique entrainant la faillite de plusieurs

entreprises notamment celles du secteur privé. D'abord les entreprises

avaient réalisé d'énormes pertes du fait que toutes

n'avaient pas pu intégrer la dépréciation monétaire

dans leurs coûts de revient, notamment les anticipations d'inflation

future, ce qui entraîna une érosion monétaire.

Ensuite, l'hyperinflation avait eu pour conséquence

d'exacerber les contraintes de financement des entreprises, car ces entreprises

ont eu du mal à constituer des ressources pour s'autofinancer puisque la

valeur monétaire s'érode au jour le jour. Cette érosion

monétaire a entraîné la dollarisation de l'économie

car les agents économiques n'avaient plus confiance en la monnaie

nationale.

A l'amorce de la période de 2002 à fin

décembre 2019, période pendant laquelle l'inflation a

été maintenue suite à une politique monétaire voire

budgétaire orthodoxe. En effet en l'absence des chocs extérieurs

importants, le cadre macroéconomique est demeuré stable.

L'évolution du taux d'inflation se présente comme suit : 15,8% ;

4,4% 21,3% ;18,2% ;27,6% ;53,4% ;9,8% ;2,7% ;1,1% ;0,5% ;0,8% ;26% ;53% ;7,2%

et 4,4%. Le marché de change était également

caractérisé par une stabilité structurelle. Il sied de

souligner qu'à la suite de l'avènement de la crise sanitaire

mondiale causée par la pandémie de Covid-19, l'économie

congolaise est affectée à l'instar d'autres pays de la

planète et des mesures conjoncturelles sont en train d'être prises

progressivement pour juguler les méfaits de ladite crise et permettre

aux entreprises de se maintenir21(*).

En définitive, l'environnement économique dans

lequel évoluent les agents économiques en RDC n'est pas stable.

Un tel environnement n'est pas favorable à l'épargne car les

épargnants ont besoin d'être rassurés que leurs

épargnes sont protégées. Dans ces conditions on ne peut

pas booster l'économie nationale. Il faudra donc l'assainir en vue

d'espérer une forte mobilisation de l'épargne intérieure

et donc trouver de quoi financer l'économie congolaise.

2.2. ENVIRONNEMENT

FINANCIER

L'analyse de l'environnement financier est importante parce

qu'elle permet de voir dans quelle mesure les agents économiques

épargnent. Cette épargne est dirigée dans le secteur

financier formel, dans le secteur financier informel ou dans le secteur

financier semi formel. Nous commençons par présenter le secteur

financier formel et informel congolais et analyser ensuite les

différents indicateurs.

2.2.1. PRESENTATION DU SYSTEME

FINANCIER

2.2.1.1. Système financier formel

Les banques sont le principal type d'établissements

financiers du secteur formel engagé dans la mobilisation de

l'épargne en Afrique22(*). En RDC, ces banques sont généralement

concentrées dans les grandes agglomérations et il y a peu

d'agences dans les zones rurales. Le système bancaire congolais est

demeuré embryonnaire avant et après l'accession du pays à

l'indépendance. Depuis 2007, le nombre ne cesse d'augmenter avec le

volume de leurs dépôts, portefeuille crédits et guichets

pour atteindre aujourd'hui 15 banques agréées et reconnues par le

gouvernement congolais23(*).

Le secteur financier formel ne mobilise pas une grande

épargne à cause du seuil minimum élevé fixé

pour les dépôts, du temps nécessaire pour effectuer les

opérations et de la lourdeur de l'administration. En outre, la plupart

de ces banques se concentrent dans la ville province de Kinshasa et

possèdent des succursales dans quelques grandes villes comme Lubumbashi,

Bukavu, Goma, Kisangani, Beni, Butembo, Matadi, Likasi, Kasumbalesa, Fungurume,

etc.

En outre, l'environnement financier de la RDC ne permet pas de

mobiliser l'épargne des ruraux et semi-ruraux et pourtant ces derniers

représentent 54% de la population totale de la RDC en 2021 comme

présenté dans le rapport annuel de la banque mondiale de 2021.

Développer le système financier par l'atteinte

de toutes les couches de la population s'avère indispensable pour

mobiliser l'épargne en milieu rural et semi-rural et, donc, relever

l'épargne nationale. C'est dans ce milieu rural et semi-rural que le

système financier informel et semi-formel prend de l'ampleur.

2.2.1.2. Secteur de micro finance

Dans ce secteur, le seuil de dépôt est faible, et

tourne au tour de 1000 francs congolais et permet de remédier au

problème de parrainage des clients que pose le secteur financier formel.

En vue de mieux mobiliser l'épargne dans ce secteur, les institutions de

micro finance ont adopté une stratégie porte à porte,

fonctionnant sous forme de gardes fonds en vue de réduire la distance

entre l'épargnant et la caisse d'épargne.

Le secteur de micro finance est spécialisé dans

la fourniture des services aux ménages et aux petites entreprises qui

n'ont pas accès aux services du secteur formel. La micro finance a

notamment pour rôle de réduire la pauvreté24(*).

Les organismes de micro finance se protègent en partie

contre les risques en recourant aux interlocuteurs et aux méthodes du

secteur financier informel, par exemple, en utilisant le mécanisme du

crédit collectif25(*). Elle met les personnes non plus en face d'individu

mais plutôt en face d'une institution. Parmi les institutions de micro

finance, on peut citer les caisses d'épargne et de crédit.

2.2.1.3. Système financier informel

Le concept de finance informelle renvoie à des

pratiques d'épargne et de crédit qui ne sont pas obligées

de respecter un cadre ou un schéma fixe.

Le secteur financier informel offre un large éventail

d'instruments d'épargne qui va de la simple collecte des

dépôts jusqu'à d'importants groupements ou clubs

d'épargne autogérés. On classe dans ce secteur le

phénomène de « garde fonds » et les tontines. A la

différence du secteur de micro finance, dans ce secteur les relations

entre les débiteurs et les créanciers sont des relations

personnelles. Non seulement ils se connaissent, le plus souvent, mais les

opérations financières qu'ils font ensemble ne sont pas

simplement liées à leurs activités économiques,

elles sont encastrées dans leurs relations sociales26(*).

2.2.1.3.1. Gardes fonds

Les habitants d'un quartier peuvent se décider de

mettre leur argent en sécurité auprès d'une personne en

qu'ils ont confiance. Cette personne s'engage à restituer ces versements

à une date ultérieure convenue d'avance ou encore à la

demande de l'épargnant. Elle ne verse pas d'intérêt sur ces

dépôts, et elle n'est pas rémunérée pour le

service de sécurité qu'elle rend.

2.2.1.3.2. Tontiniers ou banquiers ambulants

Ici, les versements sont identiques, effectués d'une

manière régulière et les épargnants sont

remboursés en totalité à une date connue d'avance. Le

collecteur de l'épargne remet souvent à chacun de ses clients une

carte établie à son nom, précisant son adresse et

contenant autant de cases que de versements prévus.

A chaque versement, il signe jusqu'à

l'échéance, normalement si toutes les cases sont remplies, le

tontinier rembourse à ses clients les versements effectués

diminués d'une case qu'il garde pour lui et qui est la

rémunération du service de sécurité qu'il a rendu

à chacun.

2.2.2. ANALYSE DES QUELQUES

INDICATEURS FINANCIERS

Dans cette section, il est question d'analyser

l'évolution des trois indicateurs financiers. Il s'agit du ratio M2/PIB,

du taux d'intérêt et du taux d'épargne.

2.2.2.1. Ratio M2/PIB

Le M2 est un agrégat monétaire qui regroupe les

moyens de paiements utilisables dans une économie(M1) et les placements

à vue effectués sur livrets à taux

réglementé27(*) .Le ratio M2/PIB permet de mesurer le poids du

secteur financier congolais dans lequel évoluent les agents

économiques.

En observation cet agrégat nous constatons que le

secteur financier congolais est sous développé. En effet, le

ratio M2/PIB est resté faible durant la période 1960 à

2010, il est généralement en dessous de 20%, sauf en 1983 et 1984

où il atteint respectivement 25,80% et 20,83%. Dans les pays où

le système financier est assez développé, ce ratio

dépasse 50% et atteint parfois 100%.

Ainsi nous disons que plusieurs facteurs sont à la base

du sous-développement du secteur financier en RDC, parmi lesquels on

peut citer : les politiques de contrôle monétaire direct et

l'instabilité macroéconomique.

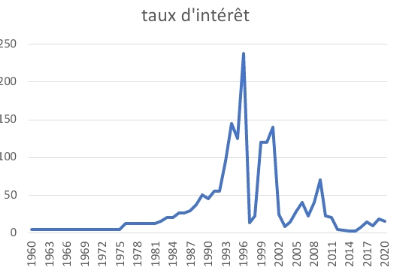

2.2.2.2. Taux d'intérêt

Les taux d'intérêt sont demeurés

très faibles, ceci pour permettre notamment à l'Etat de se

financer au moindre coût. En outre, face à l'hyperinflation, il a

été difficile de voir s'ajuster régulièrement les

taux d'intérêt nominaux au niveau de celle-ci.

Graphique N°7 : Evolution du taux

d'intérêt

Source : données tiré dans le rapport de la

banque mondiale

Le graphique ci-dessus montre que le taux

d'intérêt est resté relativement stable pendant la

période 1964-1977. De 1979 à 1993 nous constatons une

augmentation tendancielle avec une moyenne de 26.2%. De 1994 à 2004 on

assiste à des taux nominaux très élevés qui

atteignent 238% en 1996 avec une moyenne de 88.091%.

Malgré le niveau relativement élevé des

taux nominaux, ceux-ci restent largement en dessous des taux d'inflation. Les

taux d'intérêts réels sont restés négatifs

pendant toute la période 1986-2004 ; ce qui entraîne la

désintermédiation financière et les intermédiaires

ont travaillé à perte. C'est la répression

financière.

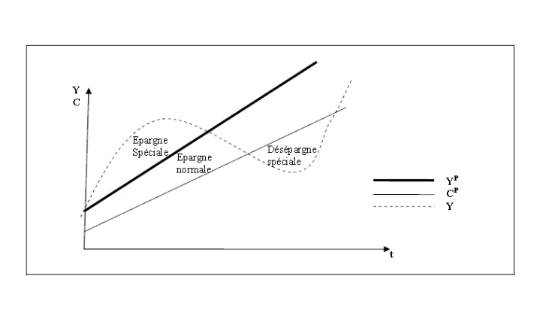

2.2.2.3. Taux d'épargne

Le taux d'épargne national est le ratio de

l'épargne nationale sur le produit intérieur brut.

La lecture du graphique ci-dessous montre que le taux

d'épargne est très faible en RDC. Il était négatif

en 1998 à cause probablement de la guerre qui a sévit dans le

pays.

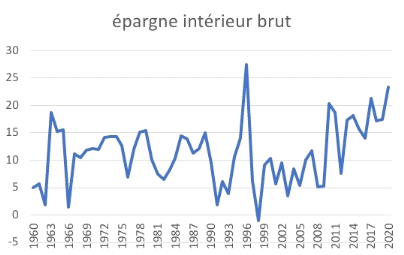

Graphique N°8 : Evolution du taux

d'épargne

Source : données tiré dans le rapport de la

banque mondiale

Nous constatons que de 1960 à 1990 le taux

d'épargne fluctue au tour de 11.11% du PIB. Entre 1990 et 1993, on

assiste à une baisse du taux d'épargne, de 9.35% à 3.98%

du PIB, en passant par un taux très bas de l'ordre de 1.83% du PIB en

1991. Entre 1994 et 1996, on observe des taux d'épargne se situant

au-dessus de 10%, le taux le plus élevé étant de 27.54% en

1996. Enfin, de 1997 à 2009, on constate un faible taux

d'épargne, celui-ci fluctue autour de 5,75% du PIB.

Le taux d'épargne moyen est de l'ordre de 9,67% du PIB

entre 1960 et 2009 avec un écart type de 5,49. Le taux d'épargne

le plus élevé est atteint en 1996 avec un pourcentage de 27,54.

Et le bas record est de -1% et 0,64% réalisés respectivement en

1998 et en 2006. Cette situation peut être expliquée notamment par

la guerre qu'a connue le pays en 1998 et par l'organisation des

élections de 2006.

Plusieurs facteurs peuvent expliquer cette faible mobilisation

de l'épargne en RDC, parmi lesquels nous pouvons citer la

répression financière dont nous venons de parler

précédemment. En effet, puisque les taux d'intérêts

créditeurs ne permettent pas de se prémunir contre l'inflation.

Celle-ci érode la valeur de l'épargne en monnaie nationale

déposée auprès des intermédiaires financiers. Pour

faire face à cette situation, la banque centrale a fini par autoriser

l'ouverture des comptes d'épargne libellés en dollars.

Une autre cause de l'insuffisance d'épargne est la

faiblesse des revenus des agents économiques qui ne permettent

même pas de subvenir à leurs besoins existentiels. Le seuil

minimum fixé par les banques et le dualisme financier,

c'est-à-dire la coexistence du secteur financier formel ou semi formel

et le secteur financier informel peuvent également justifier cette

faible mobilisation de l'épargne.

Dans ces conditions, l'offre de crédit ne peut

être que faible et par conséquent le niveau de la production. Car

c'est par le crédit que les entreprises financent le plus souvent leurs

équipements et donc accroissent la capacité de production.

Chapitre II. :

L'ANALYSE THÉORIQUE ET EMPIRIQUE DE L'EPARGNE

SECTION 1 : DE

L'ANALYSE THÉORIQUE

Les Keynésiens et les classiques ont des approches

méthodologiques et conceptuelles différentes dans leur

démarche de formulation de la fonction de consommation et

d'épargne.

- Chez les Keynésiens, la variable explicative de

l'épargne est le revenu courant, qu'il soit absolu ou relatif alors que

les néoclassiques lui préfèrent le patrimoine entendu au

sens de la richesse.

- Les Keynésiens déduisent le comportement de

l'épargne à partir des données macroéconomiques

pendant que les néoclassiques partent de l'analyse

microéconomiques des fonctions individuelles de consommation des

ménages à l'agrégation macroéconomique.

1.1. L'APPROCHE

KEYNÉSIENNE

Elle va se développer dans deux directions :

- Le revenu courant de Keynes établit en fonction de la

loi psychologique28(*)

fondamentale un parallélisme entre les fluctuations du revenu et celles

de la fonction de consommation ;

- Le revenu relatif et l'effet de mémoire. DUESENBERRY

va plutôt mettre en exergue le phénomène de

l'égalisation inter temporelle des utilités et l'idée

d'interdépendance des consommations fondée sur l'effet de

démonstration ou d'imitation. Pour BROWN, le passé n'intervient

plus de façon discontinue par le biais du plus haut revenu jamais

atteint, mais de façon continue par la consommation de la période

précédente.

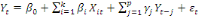

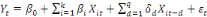

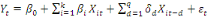

1. La Théorie Du Revenu Absolu

Selon Keynes, lorsque le revenu augmente, la consommation

s'accroît, mais dans des proportions moins importantes parce que les

ménages épargnent une part croissante de leur revenu au fur et

à mesure que celui-ci s'accroît (l'épargne est une fonction

croissante du niveau de revenu). Un ménage qui reçoit le SMIC

peut difficilement épargne. La plus grande partie du revenu sera

consacrée à la consommation. En revanche un ménage gagnant

10 fois le SMIC pourra plus facilement épargner, on peut même

penser qu'il serait étonnant qu'il dépense la totalité de

son revenu.

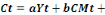

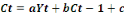

+cY(t) +cY(t)

C est consommation de l'ensemble des ménages, Y est le

revenu des ménages et c est la proprension marginale à consommer

comprise entre 0 et 1. Co est la consommation incompressible.

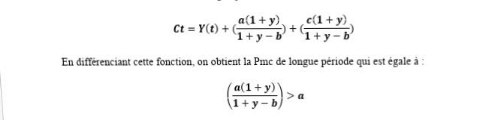

La propension moyenne est ici :   elle est donc décroissante quand le revenu augmente. elle est donc décroissante quand le revenu augmente.

La proprension marginale est ici :   , c'est une constante la relation entre consommation et

revenu exprime la tendance à consommer, la propension à

consommer. Cette propension peut être calculer en moyenne ou/et à

la marge. La propension moyenne à consommer le revenu c'est le rapport

de la consommation des ménages à leur revenu. La propension

marginale à consommer c'est le rapport de la variation de la

consommation entrainée par celle du revenu à cette variation du

revenu. La fonction keynésienne de consommation est

généralement exprimée de la façon suivante parce

que la propension marginale à consommer c est supposée être

constante (en réalité Keynes fait l'hypothèse que la

propension marginale à consommer aurait tendance à diminuer avec

la hausse du revenu) : , c'est une constante la relation entre consommation et

revenu exprime la tendance à consommer, la propension à

consommer. Cette propension peut être calculer en moyenne ou/et à

la marge. La propension moyenne à consommer le revenu c'est le rapport

de la consommation des ménages à leur revenu. La propension

marginale à consommer c'est le rapport de la variation de la

consommation entrainée par celle du revenu à cette variation du

revenu. La fonction keynésienne de consommation est

généralement exprimée de la façon suivante parce

que la propension marginale à consommer c est supposée être

constante (en réalité Keynes fait l'hypothèse que la

propension marginale à consommer aurait tendance à diminuer avec

la hausse du revenu) :

L'analyse de Keynes repose sur quatre idées :

- La consommation est principalement fonction du revenu

réel beaucoup plus que le revenu nominal.

- La propension marginale à consommer (part d'un

éventuel supplément du revenu qui sera affecté à la

consommation) est positive et inférieure à un en vertu de la loi

psychologique fondamentale16(*) qu'il énonce ainsi : « en

moyenne et pour la plupart de temps, les hommes tendent à

accroître leur consommation à mesure que les revenus croissent

mais non d'une quantité aussi grande que l'accroissement des revenus

». Ainsi une hausse (resp. Baisse) du revenu entraîne un

accroissement (resp. Baisse) plus marquée de l'épargne.

- La propension moyenne à consommer (fraction du revenu

dépensé qui est égale au rapport de la consommation totale

au revenu) est inférieure à la propension marginale à

consommer

- La fonction de consommation est stable à court terme.

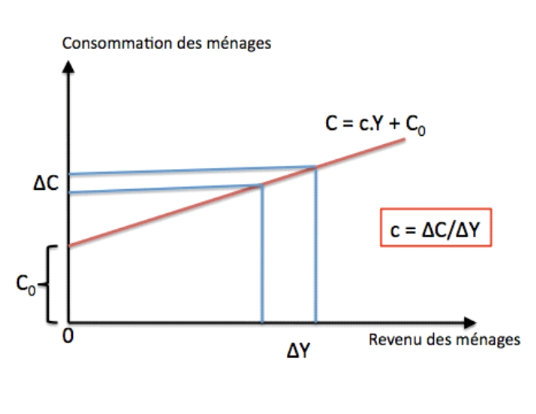

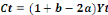

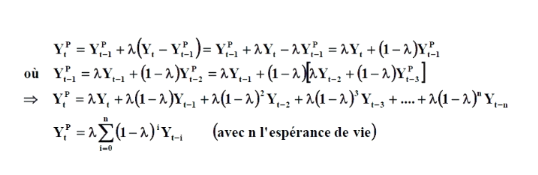

Graphique N°9 : L'expression de la

fonction de la consommation keynésienne

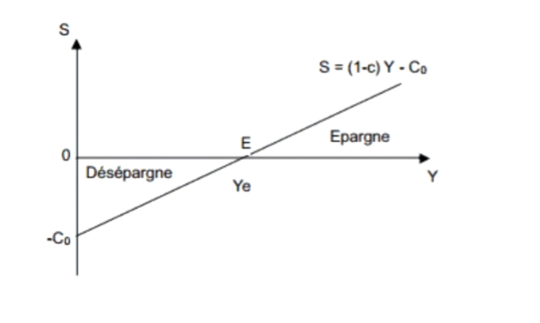

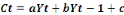

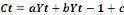

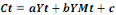

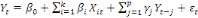

La Fonction Keynésienne Epargne :

Puisque le revenu a une double utilisation, à savoir la

consommation et l'épargne (Y = C + S), la fonction de consommation peut

également être exprimée par la fonction d'épargne.

Keynes définit l'épargne (S) comme une renonciation à

l'acte de consommer et non commeun transfert de consommation vers le futur.

Graphique N°10 : la fonction de

l'épargne Keynésienne

La fonction de consommation devient alors :

Il se dégage les caractéristiques

suivantes :

- Même si le revenu (Y) est nul, il existe un montant

positif de consommation Co appelé consommation incompressible. Cette

consommation autonome n'est pas fonction de revenu ;

- Lorsque la PMC 1 i.e. ( > Y2), l'épargne dans ce

cas est négative. Toute valeur du revenu comprise entre 0 et Y1

correspond à la zone de désépargne ;

- Lorsque la PMC = 1 i.e. (C1 = Y1) au point E,

l'épargne est nulle ;

- Lorsque la PMC < 1 (pour toute valeur de revenu

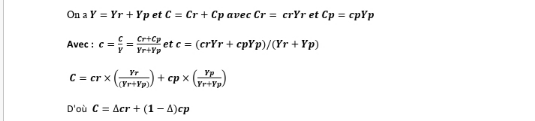

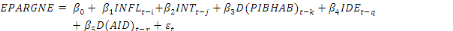

supérieur à Y1), l'épargne est positive et cela veut dire