57

TITRE 2 : Politique monétaire et dette

publique

« Et quand l'endettement public d'un pays

atteint un tel niveau que sa soutenabilité budgétaire en est

potentiellement menacée, la politique monétaire doit

nécessairement être associée étroitement à la

gestion de la dette publique et à la politique budgétaire »

(C. Goodhart, 2012).

Ce qui nous intéresse dans cette partie est de

comprendre en quoi le surendettement des États constitue un grand danger

pour la stabilité économique et financière et pourquoi la

politique monétaire ne peut rester neutre face à la crise des

dettes souveraines. Après avoir replacé la dette publique en

rapport avec les autres grands agrégats économiques dont les

anticipations, l'inflation, le crédit et les taux

d'intérêt, nous aborderons dans une deuxième partie la

question phare à l'heure actuelle en Europe et dans le monde, qui est

celle de savoir comment les banques centrales doivent gérer les

problèmes de surendettement des États.

Ce qui rend cette question cruciale est que dans

l'État des choses, la politique monétaire a usé de toutes

ses armes pour enrayer la crise économique actuelle et que, si celle-ci

vient à tout de même perdurer, la situation deviendrait

extrêmement critique. Alors le recul des dettes publiques devient un

élément déterminant du retour au calme.

I. Conséquences d'une crise des dettes

souveraines : Pourquoi les autorités monétaires doivent-elles

réagir ?

Nous ne reviendrons pas dans cette partie sur la gestion

actuelle de la crise européenne des dettes souveraines par la BCE

étant donné que nous l'avons déjà largement

expliquée dans la partie 1. Nous ne nous bornerons pas non plus à

détailler les situations particulières de chaque pays ni les

origines de leur endettement, cela n'est pas le sujet de notre mémoire.

Cependant, quelques précisions générales pourront

être apportées à ces sujets par le graphique qui suit cette

introduction ainsi que dans la première sous-section.

Nous nous concentrerons surtout sur les dimensions

macro-économiques du surendettement des États et sur leur

importance en fonction du type de politique monétaire.

Nous pourrons nous rendre compte, à la suite de cette

étude, que la séparation des objectifs de stabilité

budgétaire et de politique monétaire n'est plus aussi

légitime qu'avant au regard de la situation actuelle.

58

1. La dette publique et l'objectif de stabilité des

prix : quelle relation ?

Le niveau de l'endettement des États peut avoir des

effets considérables sur l'inflation et cela de différentes

manières. Cette section présente une vue d'ensemble des

mécanismes le plus fréquemment mentionnés par lesquels la

dette publique et la politique budgétaire peuvent mettre en péril

l'objectif de stabilité des prix de la politique monétaire.

Avant toute chose, rappelons au lecteur que le recul des

dépenses publiques est toujours associé à une baisse de la

demande globale, laquelle engendre un phénomène du recul de

l'activité économique notable (production, chômage,

consommation. Nous rappelons aussi qu'un déséquilibre

budgétaire structurel qui ne peut être financé par les

marchés sera avec de fortes chances financé par l'impôt, ce

qui engendrerait le même phénomène de récession.

1.1. Dominance budgétaire et risque pour la

stabilité des prix

Derrière ce thème, la conclusion importante

soulevée est celle de l'importance de l'indépendance

monétaire par rapport à la politique budgétaire pour la

réalisation de l'objectif de stabilité des prix. Mais aussi,

prise sous un autre angle, cette discussion permettra une meilleure mesure des

dangers liés à l'excès d'assistance des autorités

monétaires aux Etats en cette période d'incertitude.

59

Définition de la dominance monétaire et

budgétaire : Sargent et Wallace (1981).

« On parle de domination monétaire quand les

autorités monétaires se consacrent entièrement au

contrôle de l'inflation, alors que les autorités

budgétaires ajustent la politique des finances publiques pour rester

solvables sous condition d'un flux exogène de seigneuriage ».

« La domination budgétaire, à l'inverse,

suppose que la politique monétaire soit soumise à la contrainte

de fournir un revenu de seigneuriage suffisant à l'État pour

assurer sa solvabilité. »

Si la politique monétaire est très

engagée dans le soutien des États en situation de graves

déséquilibres budgétaires, les conséquences peuvent

être résumées comme suit :

Le jugement des agents sur la crédibilité de la

politique monétaire tend à se dégrader et les

anticipations d'inflation à se désancrer. Ainsi, le soutien

appuyé de la politique monétaire aux États aurait pour

conséquence d'engendrer des anticipations de hausses substantielles de

l'inflation proportionnelle à l'ampleur des dettes publiques et du

niveau de l'aide et donc des risques de phénomène de très

forte inflation qui ne serait dès lors plus contrôlable par les

autorités monétaires.

De plus, le fait que les agents assimilent la politique en

place à de la dominance budgétaire aurait pour effet de rendre

inefficace toutes politiques budgétaires et monétaires ce qui

pourrait être extrêmement dommageable en période de crise

économique profonde comme celle que nous avons connu.

Enfin, les agents auraient tendance à

soupçonner les politiques de chercher justement à créer de

l'inflation dans le but de diminuer la charge réelle des dettes

souveraines. En effet, avec des taux d'imposition inchangés, l'inflation

créée se traduirait par une taxation supplémentaire de

tous les agents économiques de la zone concernée. D'ailleurs,

l'histoire montre que les politiques ont déjà eu recours à

de l'inflation volontaire dans le but de diminuer les coûts de leur

dettes.

Même si la dominance monétaire

prévaut, l'excès d'endettement peut rendre inefficace la

politique monétaire :

Aujourd'hui, le suivi de la situation des dettes souveraines

en Europe constitue la principale source de fluctuation sur les marchés

financiers, tel que, malgré une politique monétaire qui s'active

à la maîtrise des taux d'intérêt sur ces dettes, la

moindre annonce à un effet amplificateur important sur la chaîne

de réaction des agents.

Aussi, l'exemple de la Grèce reste ancré dans

les mémoires et les agents contiennent leurs dépenses, anticipant

des hausses probables du niveau des taxes et du niveau des prix. La

60

consommation en est réduite, l'investissement aussi,

alors même que la politique monétaire compte sur ces variables

pour sortir de la crise.

1.2. L'état des finances publiques comme

principale source des anticipations et des ajustements des prix

Une autre approche dite FTPL (Théorie

budgétaire du niveau des prix) née dans les années 90 est

très intéressante à souligner dans le cadre de notre

étude. Elle permet de redonner son importance à la politique

budgétaire dans la formation des anticipations et aussi dans une

certaine mesure, de rendre compte des interactions pouvant exister entre la

politique monétaire et la politique budgétaire.

Cette théorie avance que la politique

budgétaire constitue, bien au-dessus de la politique monétaire,

l'une des principales sources d'anticipations et d'inflation même dans

les pays où les banques centrales sont indépendantes. Les

mécanismes soulevés par cette approche sont les suivants :

- L'inflation anticipée se fonde sur la base des

anticipations quant à la variation du solde

budgétaire. L'anticipation d'une baisse du solde

implique des anticipations d'inflation. - Les entreprises déterminent

leurs prix majoritairement sur la base d'anticipations des

déficits publics futurs.

- Les marchés financiers anticipent l'inflation sur la

base de l'évolution des dépenses publiques et fixent les taux

d'intérêt sur les obligations en conséquence.

- Les marchés financiers ont donc un rôle dans

la maîtrise des niveaux d'endettement publics.

- Lorsque les agents économiques ont surestimé

les niveaux des dépenses publiques futures, ils profitent d'un effet

richesse

- La politique monétaire n'intervient pas dans ce

mécanisme et l'État peut accumuler des déficits

librement.

Cette approche de l'inflation met en évidence une

conclusion importante : celle qu'il est nécessaire de

contraindre les gouvernements dans la gestion de leurs finances afin

d'éviter de se retrouver à nouveau face à des risques de

défaut des États, sachant les graves conséquences que cela

entraîne en ce qui concerne le fonctionnement des marchés

financiers mais aussi de l'économie réelle.

En soutien de cette approche, une récente étude

de la Banque de France montre que les différences de taux sur les bons

du trésor entre les pays de la zone EURO sont fortement

corrélées avec l'évolution anticipée des rapports

endettement/PIB.

Par ailleurs, sur la base d'une étude empirique, des

économistes de la Banque du Japon ont montré que le niveau de la

dette publique d'un état par rapport à son PIB constitue,

à partir d'un certain seuil, un frein à la

croissance économique. Cette situation pousse les prix à la

61

baisse avec ce que cela engendre comme effets néfastes.

Les auteurs concluent donc à l'existence d'interactions négatives

entre ces deux variables.

1.3. Implications

Dans tous les cas, les situations de surendettement des

États sont très nocives pour les économies surtout

lorsqu'elles sont intégrées. Les politiques budgétaires

doivent être menées de manière prudente et responsable, ce

qui aura pour avantage de protéger les pays contre des chocs pouvant se

produire. Les États garderaient alors une marge de manoeuvre

contra-cyclique. Si ces obligations sont vérifiées, la politique

monétaire n'aura à aucun moment besoin d'intervenir pour soutenir

les États.

Cependant, en cas de crise des dettes souveraines comme c'est

le cas actuellement, les enjeux économiques et financiers, dont ceux du

maintien de la stabilité des prix, sont si important que la politique

monétaire ne peut pas rester neutre et doit agir activement pour

empêcher le défaut d'un État, lequel précipiterait

l'ensemble de la zone dans une crise sans précédent.

Enfin, un accompagnement des États dans leur

rétablissement, peu importe dans quelles mesures, doit absolument

s'accompagner d'un engagement effectif de ces derniers dans le

réajustement de leur situation budgétaire. Car dans le cas

inverse, le scénario sus décrit de dominance budgétaire

(dont l'hyperinflation) voire de défauts en cascade se

réaliseraient.

2. Dettes publiques, rationnement du crédit et taux

d'intérêt

2.1. Dette publique, canal du taux

d'intérêt et stabilité financière, un

rappel.

Nous avons déjà précisément

décrit dans la Partie 2 Titre 1 de ce mémoire l'importance que

jouent les prix des obligations souveraines dans la formation des primes de

risque et des taux d'intérêt pour l'ensemble des titres du

marché obligataire.

Nous rappelons donc que le prix du financement sur ce

marché (le taux d'intérêt) est calculé sur la base

du taux dit « sans risque » qui est le taux associé aux

obligations publiques. Alors, une augmentation soudaine de ces taux engendre

à la fois une baisse des financements accordés à

l'économie, une dégradation des bilans des agents ayant

accumulé des titres obligataires, et par extension un recul global du

volume d'activité. De plus, les phénomènes de contagion

font que sur ces marchés, la cession urgente de ces titres engage une

crise de confiance qui approfondit les instabilités

(phénomène pro-cyclique) et mettent en grande difficulté

les intermédiaires financiers qui ne peuvent plus assurer le respect de

leurs contrats. Les fortes interconnexions entre les participants du

marché font que l'ensemble de l'économie se retrouve

touchée. En définitive, si on ne prend en compte que ces

considérations,

62

l'augmentation durable des charges d'intérêt sur

les dettes souveraines va engendrer l'accentuation des risques de défaut

souverain.

C'est ce scénario catastrophique qui justifie que

depuis le début de la crise, les banques centrales utilisent des

politiques non conventionnelles comme le « credit easing » contre la

hausse des taux d'intérêt et rachètent des grands volumes

d'obligations publiques.

2.2. Déficit publique et canal du

crédit

Ce qui nous intéresse surtout dans cette section,

c'est de mettre en avant l'impact négatif du surendettement des

États sur le fonctionnement du système bancaire et vice versa.

Le premier constat est que le secteur bancaire en Europe

semble avoir beaucoup souffert depuis le début de la crise des dettes

souveraines puisqu'il n'assure plus son rôle principal. L'explication de

ce phénomène est dû en grande partie à la forte

interdépendance qu'il existe en Europe entre les États et le

secteur bancaire d'une part et le secteur bancaire et le marché d'autre

part. Nous pouvons résumer les choses comme suit :

- La banque centrale est le prêteur en dernier ressort,

mais le sauvetage des banques ne peut se faire que par les États (par

nationalisation généralement). Or, des Etats trop endettés

ne peuvent pas assumer de telles opérations et, en situation de crise,

les probabilités de faillite des banques touchées sont beaucoup

plus grandes.

- Selon la même approche, si le secteur bancaire est

frappé durement par une crise naissant sur les marchés, il ne

pourra plus assurer le financement des gouvernements ni celui des agents

privés ( Cf. PARTIE 2 - TITRE 1 - I. 1.). Les difficultés du

secteur bancaire aggravent alors celles des finances publiques.

- Les banques détiennent à leur bilan de

grandes quantités de dettes souveraines. L'occurrence d'une crise de la

dette, qui fait chuter la valeur des obligations d'État en même

temps que leur valeur de marché, déséquilibre le bilan des

banques qui n'ont d'autre choix que de rationner le crédit pour essuyer

les pertes sur ces titres.

Les propositions de création d'un système

européen de gestion des crises bancaires pourraient permettre en partie

d'éviter de tels événements de rationnement des

crédits. Cependant, ces propositions ont jusqu'à aujourd'hui

été rejetées.

63

3. Dette publique et risque de crise institutionnelle en

Europe Et si l'Europe se disloquait ?

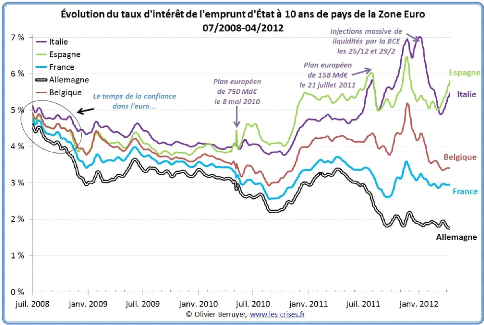

Depuis 2010, des différences marquées se font

entre les pays sur les marchés obligataires. Certains pays comme la

Grèce, l'Espagne, le Portugal et l'Italie se voient imposer des taux

très importants donc bien supérieurs à ceux de l'Allemagne

ou de la France. Ces divergences, auxquelles s'ajoute le grand coût

économique des politiques de rigueur budgétaire imposée

à ces pays par la zone euro ont pour effets à la fois d'accentuer

l'hétérogénéité entre ces pays mais aussi

d'accentuer le mal-être des populations qui souffrent de la

récession engendrée par de telles politiques et tendent à

nourrir des rancunes contre l'administration européenne et à

voter pour des partis nationalistes.

II. Le rôle de la politique monétaire

dans le désendettement publique

Il est indéniable que la stabilité des prix

doit rester la priorité des banques centrales. Cependant, il faut

prendre en compte que la stabilité budgétaire joue un rôle

capital dans la réussite de cette mission comme nous avons pu le montrer

dans la section précédente.

Un arbitrage assez difficile doit alors être fait par

la banque centrale entre l'ancrage de sa politique sur la stabilité de

l'inflation qui devient de plus en plus incertaine à mesure que les

dettes publiques prennent de l'ampleur, ou la prise en considération

dans sa politique d'un objectif de stabilité budgétaire. Dans ce

derniers cas, de nombreuses questions se pose sur les caractéristiques

et les implications d'une telle collaboration.

Il faudrait dès lors déterminer une politique

monétaire qui permette à la fois de maintenir la stabilité

des prix et de réduire les coûts de refinancement des Etats

surendetté. C'est l'objet de cette deuxième section.

1. Le rôle de la politique monétaire dans

l'assainissement budgétaire : de nouvelles perspectives

Suite à nos précédentes remarques, on peut

affirmer que la stabilité des finances publiques des États est un

élément crucial pour la stabilité économique et

financière. Mais aussi elle est une des principales sources d'inflation.

De plus, aussi longtemps qu'une situation budgétaire intenable

perdurera, les tentatives de retour à la stabilité en Europe

seront illusionnées.

64

La plus grande urgence à l'heure actuelle est que les

États membres de la zone euro réduisent leur niveau d'endettement

et engagent des mesures durables et économiquement soutenables dans

cette voie. Cela passera par des politiques dites de rigueur. Notons qu'on ne

discutera pas là la légitimité de telles politiques, nous

nous tenons à exposer la marche qui est actuellement

préconisée par les institutions européennes.

Mais encore, il semble bien évident que la politique

monétaire ait aussi un rôle important à jouer dans cet

assainissement budgétaire en permettant aux États de pouvoir

continuer à se financer à des coûts

modérés.

Ici, l'arbitrage entre assistance et neutralité est

difficile pour la banque centrale puisque sa crédibilité est en

jeu et il faut absolument éviter que la coordination entre les deux

politiques ne soit assimilée à de la dominance budgétaire.

(Cf. définition I.)

Mais aussi, l'engagement des États à lutter

activement contre leur surendettement va être crucial et les

agents économiques ajustent leurs décisions en fonction de la

crédibilité qu'ils accordent à cet engagement.

Les gouvernements devront alors déterminer un programme de

désendettement précis et sur plusieurs années.

C'est cette question de la coordination que nous cherchons

à traiter ici sur la base de récents travaux qui ont fait suite

à la crise des dettes souveraines.

Nous pouvons résumer ce thème en deux

différents débats :

? Comment approcher les conditions d'arbitrage par la

banque centrale entre coûts du sauvetage et coûts du défaut

souverain ? Cette question peut aussi s'interpréter en termes

de choix entre l'adoption d'une dominance monétaire dite «

douce » comme aux États-Unis ou au Japon et l'adoption

d'une dominance monétaire « dure » comme en Europe (Cf. O.

Jeanne)

? Face à la crise des dettes souveraines, la

banque centrale doit-elle agir immédiatement pour assurer le maintien du

financement des États ou au contraire doit - elle agir sous condition

que les gouvernements aient sérieusement entrepris des politiques de

réduction des déficits ?

Différents auteurs tels que N. Kocherlakota, T.

Hellebrandt, A. Posen, M. Tolle, Leigh et O. Jeanne étudient ces

questions et leurs travaux permettent déjà d'avoir quelques

éléments de réponses à ces questions.

En ce qui concerne la deuxième question, les

principaux arguments discutés sont les suivants :

? O. Jeanne soulève le fait que,

malgré des niveaux de dettes plus importants au Japon et aux

États-Unis qu'en Europe, ces premiers n'ont pas directement

été frappés par une crise de confiance sur la valeur de

leur dette souveraine tandis que, en Europe les turbulences sont encore fortes

et persistantes. L'adoption d'une politique monétaire

65

plus douce dans ces premiers pays pourrait alors en être

la cause ou du moins une des causes.

? Selon T. Hellebrandt, A. Posen, et M.

Tolle, entre autres, la probabilité de succès de

l'assainissement budgétaire et sa crédibilité aux yeux des

agents économiques (dont le marché) augmentent avec l'engagement

ex-ante de la politique monétaire à accompagner la mise en oeuvre

de la politique de rigueur. i.e. avec l'assouplissement ex-ante de la politique

monétaire.

? Leigh et al. (2010) prouvent à

partir d'une étude statistique que la probabilité de

réussite de l'assainissement dépend du degré

d'accompagnement des politiques en début du programme, soit une fois

celui-ci établi et engagé.

? Certains auteurs pensent au contraire que la politique

monétaire ne doit pas agir ex-ante mais ex-post car cela aurait pour

effets :

- De réduire la pression sur les États afin

qu'ils engagent sérieusement les politiques de rigueur

nécessaires.

- Qu'une fois engagée dans l'accompagnement des

États, la politique monétaire perde momentanément sa

capacité à ancrer les anticipations et cela tant que les

politiques d'assainissement n'auront pas fait leurs preuves aux yeux du public.

Par extension, la perte de crédibilité aurait une influence

directe sur la stabilité des prix et sur le niveau de marché des

taux obligataires.

- Les conséquences d'un engagement fragile des

gouvernements ex-post seraient désastreuses.

2. Démonstration de T. Hellebrandt, A. S. Posen et M.

Tolle (2012)

L'objectif de l'étude :

Ces auteurs étudient plus en détail les

résultats des interactions possibles entre la politique monétaire

et la politique budgétaire en fonction du degré d'accompagnement

des politiques d'assainissement par la banque centrale. Leurs analyses

s'étendent sur deux périodes et concernent des pays où la

banque centrale est indépendante et donc crédible.

La méthode retenue:

? Afin de juger de l'impact des politiques monétaires

sur la probabilité de réussite des politiques de rigueur

en fonction de la date de début de l'accompagnement, les

auteurs calculent : les variations moyennes des taux d'intérêt

directeurs des banques centrales sur l'année d'assainissement et sur

l'année précédent l'assainissement. Puis ils

66

comparent ces valeurs entre elles au regard des cas de

réussite de l'assainissement et des cas d'échecs.

? Afin de juger de l'impact des politiques

monétaires d'accompagnement sur le degré de

crédibilité des politiques de rigueur, les auteurs

observent les différences entre les taux de rendements sur les

obligations des États concernés par l'assainissement et les taux

de rendement d'actifs considérés comme exemptés de

risque.

Les résultats :

? Concernant le lien entre l'assouplissement

monétaire ex-ante et la probabilité des politiques de rigueur

:

Lorsque le programme d'assainissement est d'une certaine

ampleur, les résultats montrent que la réussite de ces programmes

semble être en grande partie déterminée par le degré

d'accompagnement ex - ante de l'Etat par la politique monétaire i.e.

dès l'année précédente ou dès la mise en

place du programme.

? Concernant le lien entre l'assouplissement

monétaire et la crédibilité des politiques

d'assainissement :

Les auteurs remarquent que les politiques budgétaires

jugées comme étant les plus crédibles sont souvent

accompagnées de politiques monétaires très engagées

durant l'année d'assainissement. Il semblerait même que plus

l'accompagnement est prononcé, plus l'implication des politiques

budgétaires dans les programmes est forte voire plus ambitieuse.

Les conclusions des auteurs :

En plus de ces observations, il semble clair que l'heure est

à la coordination entre politique monétaire et budgétaire

en ces moments difficiles. Le soutien qu'apporteront les autorités

monétaires aux gouvernements sera un élément

déterminant pour la sortie de crise.

La BCE a d'ailleurs engagé une marche dans ce sens

lorsqu'on considère ses récentes décisions.

Il faudra toutefois réaliser de plus amples

études en ce qui est des avantages que l'on pourrait tirer du maintien

d'une politique monétaire stricte en terme d'incitation à la mise

en place de politiques de rigueur crédibles.

Enfin, cette étude ne fait pas état de l'impact

que peut avoir l'ampleur des chocs sur cette dynamique de collaboration comme

l'implication d'interactions négatives entre les deux politiques ou

l'existence de non linéarité dans les réactions du

marché.

67

3. Présentation du modèle proposé par O.

Jeanne (2012) : Une approche intéressante des arbitrages potentiels

entre défaut et assistance

L'objectif de l'étude :

O. Jeanne cherche à simuler les conséquences de

l'arbitrage par la politique monétaire entre laisser les États

faire défaut et les assister (i.e. monétisation de la dette

publique).

Cette question peut aussi s'interpréter en termes de

choix entre l'adoption d'une dominance monétaire dite «

douce » (ou préventive) comme aux États-Unis ou au

Japon et l'adoption d'une dominance monétaire « dure » comme

en Europe. L'auteur définit la première comme une politique

visant à responsabiliser les gouvernements dans la gestion de leurs

finances et la deuxième comme une politique monétaire qui dans

les cas extrêmes autoriserait le défaut de l'État.

Observations historiques (recadrage de

l'étude) et considérations théoriques :

? L'observation de données empiriques :

L'auteur constate d'abord en comparant les ratios de dette des

États par rapport à leur PIB, que la situation des finances

publiques aux États-Unis, au Japon et au Royaume-Uni est à

l'origine bien plus mauvaise que la moyenne des pays européens et est

à peu près équivalente à celle de la Grèce,

du Portugal ou de l'Irlande.

? Classement des pays par type de politique :

en second lieu il met l'accent sur la différence de politiques

monétaires entre ces premiers pays d'une part et celle retenue par la

BCE en notant que cette dernière est caractérisée par un

très fort engagement dans la recherche d'une dominance monétaire

maximale. De ce point de vue, celle-ci aurait donc tendance à

tolérer plus facilement le défaut que ses homologues Anglo-Saxons

ou Nippons qui adoptent des politiques monétaires plus flexibles en

fonction de l'ampleur des chocs frappant l'économie.

? A propos de l'effet des taux d'intérêt

sur la dette publique :

- La thèse « nordiste » soutient que ces

écarts de taux d'intérêt sur les dettes à risque

sont positifs et même souhaitables dans la mesure où ils incitent

les gouvernements à la prudence dans la gestion de leurs finances.

- La thèse « sudiste » soutient que ces

« spreads » sont au contraire négatifs et conduisent à

l'aggravation de la situation budgétaire des États

déjà très endettés.

? Les décisions de monétiser

la dette publique par le maintien de taux d'intérêt très

faibles doit être une décision réfléchie et

mesurée sur la base d'un arbitrage entre les avantages et les

inconvénients de cette décision. Pour aider à

réaliser cet arbitrage, les travaux de

68

Davig, Leeper et Walker (2010) permettent de chiffrer les

implications des niveaux d'endettement sur le niveau d'inflation et/ou de

fiscalité.

Le modèle:

· Modèle à deux périodes

représentant le court terme et le long terme.

· La banque centrale définit son taux d'inflation

cible (0% dans le modèle).

· Les agents sont neutres au risque, ce qui implique que

le taux d'intérêt du marché obligataire reste constant.

· L'État cherche à financer ses

dépenses entre les deux périodes mais n'est cependant pas certain

que ses recettes à venir permettront de couvrir sa dette.

· Si le gouvernement est insolvable à la

période 2, la banque centrale a le choix entre le laisser faire

défaut ou le secourir.

· Le public ne connait pas à l'avance le choix

que fera la banque centrale.

· Le public évalue la probabilité que la

banque centrale laisse l'État faire défaut et se sert de cette

évaluation pour formuler leurs anticipations. Soit ì

cette probabilité.

· Les variables expliquées sont l'ajustement

budgétaire, le défaut, et l'inflation. En cas de crise de

solvabilité en période 2, deux situations sont possibles :

· La banque centrale empêche l'État

de faire défaut en monétisant sa dette ce qui crée de

l'inflation

· La banque centrale laisse l'État faire

défaut avec une probabilité calculée en fonction des

niveaux de son solde budgétaire et l'inflation reste nulle

Les résultats du modèle concernant

l'arbitrage entre défaut et inflation :

L'auteur fait varier l'équilibre de son modèle

en réajustant la valeur du paramètre ì

(probabilité d'abandon) et trouve des valeurs probables

d'équilibre pour les variables ajustement budgétaire,

défaut, et d'inflation.

L'auteur montre que la domination monétaire dure peut

réduire la probabilité d'ajustement budgétaire en rendant

sa réalisation moins probable. De plus, il semble d'après les

estimations

69

du modèle, qu'une telle politique serait associable, et

contrairement à ce à quoi on pourrait s'attendre, à une

plus forte probabilité d'inflation.

L'approche soutient par ailleurs que l'assistance des

autorités monétaires permettrait dans une certaine mesure une

meilleure soutenabilité de la politique de rigueur et donc influencerait

sa réussite.

L'auteur conclue que ces travaux peuvent servir de base cognitive

mais doivent être encore beaucoup approfondis dans les années

à venir.

4. Mots de conclusion

Jusqu'à présent, et comme nous avons pu le

montrer en PARTIE I- TITRE 2, les anticipations d'inflation en zone euro et aux

Etats-Unis sont restées stables malgré l'activisme des banques

centrales. Il semble que les agents économiques comprennent la

nécessité d'adopter des politiques extraordinaires pour

stabiliser l'économie et semblent aussi comprendre l'enjeu que

représente le surendettement des Etats.

Cependant, les études et les discussions actuelles

mettent en avant le danger que représenterait le financement de

politiques budgétaires dont les entreprises d'assainissement sont

fragiles et peu crédibles.

Les études ont aussi montré que cet

accompagnement des politiques budgétaires par la politique

monétaire était une condition très importante pour leur

réussite.

Enfin, il faut conclure qu'il y a de grandes chances que la

crise persistante que connait l'Europe depuis 2008 perdurera, voir s'aggravera,

tant qu'une politique efficace de gestion des dettes publiques n'aura pas

été trouvée.

70

TITRE 3 : Vers un modèle

amélioré de politique monétaire : La sous -

optimalité de la règle de Taylor pour conduire une politique

monétaire optimale

De nombreux économistes, notamment ceux issus du

courant des nouveaux keynésiens soutiennent que le cadre de

décisions retenu par les banques centrales est très incomplet ce

qui explique leur incapacité à faire face aux

déséquilibres graves qui affectent les marchés. Selon

certains d'entre eux, la « grande modération » de ces

dernières années est plus due à des facteurs réels

qu'à l'optimalité des règles de politique

monétaire. Au contraire, une règle jugée trop

écartée des grandes variables de l'économie réelle

a engagé dès les débuts de l'adoption du ciblage de

l'inflation, des travaux théoriques critiques qui ont retrouvé

aujourd'hui de leur intérêt.

Peu importe ce qui se dit, ces travaux s'entendent cependant

tous à placer parmi les missions principales de la banque centrale celle

de la recherche de la stabilité des prix, condition cruciale du

bien-être économique. Les divergences se font dans le choix des

autres objectifs à prendre en compte et notamment dans la reformulation

de la règle de Taylor afin de l'augmenter de certaines variables

explicatives et de la reconnecter ainsi avec la réalité des

dynamiques macroéconomiques.

De nombreux modèles tentent d'analyser

l'efficacité d'une telle modification de la règle de

décision sur le choix des agents et l'équilibre

macroéconomique et attirent tout au moins l'attention surtout dans ce

contexte difficile avec les incertitudes qu'il soulève.

Nous allons présenter dans cette partie les

différentes critiques adressées à la politique

monétaire, leurs fondements et les propositions d'évolution du

modèle de référence retenu jusqu'alors par les banques

centrales.

Il s'agira dans une première partie de présenter

les critiques sur la position qu'assignent les banques centrales aux variables

économiques dans l'échelle d'importance à la base de leurs

décisions.

Dans une deuxième partie, nous présenterons

certaines analyses qui remettent en question certaines des hypothèses

servant de base à l'orientation des politiques monétaires.

Enfin, dans une dernière partie nous

présenterons brièvement les quelques modèles

macroéconomiques récents qui permettent de donner des pistes pour

l'élargissement du mandat des banques centrales

71

I. Les grands « oublis » de la politique

monétaire

1. L'absence de la microéconomie bancaire dans

l'analyse du canal du crédit

Les banques sont le complément nécessaire des

marchés de capitaux. Comme nous avons pu le voir

précédemment, elles permettent le financement des agents ne

pouvant pas avoir recours au marché, elles aident à minimiser les

problèmes d'aléa moral, elles sécurisent l'épargne

publique, elles financent les Etats entre autres. Cela fait d'elles un

élément important dans le processus de transmission de la

politique monétaire.

Pourtant, l'analyse microéconomique des banques a perdu

beaucoup de sont intérêt dans les modèles macro

économiques depuis une trentaine d'années. Les banques sont

résumées à leur fonction de prêteur avec une

activité suivant une marche linaire laquelle consiste à accorder

des prêts sous contrainte de capital, de taux de refinancement et de

volume des dépôts. La légitimité du canal du

crédit a par ailleurs souvent faire l'objet de critique ces

dernières décennie. Ces considérations limitatives du

secteur bancaire s'expliquent par la prédominance des marchés

financiers dans le financement de l'économie, lesquels ont connu un

développement explosif depuis les années 30. Les volumes de

capitaux qui s'y échangent sont énormes en comparaison des

capitaux qu'engage l'activité bancaire. La pensée prévoit

même la disparition progressive des banques avec l'augmentation de

l'efficience à venir des marchés financiers.

Cependant, la récente crise relance les discussions sur

à ce sujet. Et l'Europe réaffirme sa dépendance au secteur

bancaire qui reste une des sources principales de financement des

économies. Avec les deux crises quasi-simultanées qui ont

frappé l'Europe, le canal du crédit a été et est

encore très défaillant. La politique monétaire de la BCE,

malgré son fort engagement, ne parvient pas à rouvrir les vannes

du crédit.

Une des raisons de ce blocage est, comme non l'avons

précisé dans notre développement (PARTIE 1 - II - 4.),

dû en partie au surendettement des agents privés. Mais il n'y a

pas que cela, de nombreux intellectuels s'accordent à dire que le

comportement microéconomique des banque à été trop

longtemps ignoré et que cela aura eu une part de responsabilité

importante dans l'ampleur de la récente crise et dans sa persistance.

Afin de traiter le sujet du rôle de la

microéconomie bancaire dans l'ajustement macroéconomique, il nous

faut comprendre entre autres comment les décisions des banques ont

évolué en considération de l'expansion des marchés

financiers, mais aussi dans quelles mesures ces stratégies

différent en fonction des caractéristiques de chaque banque et

enfin quels sont aujourd'hui les liens entre la politique monétaire et

les décisions bancaires.

Au final, la question sera de savoir comment

réintroduire la dynamique décisionnelle des banques dans les

modèles DGSE servant de base à la décision des

autorités monétaires, mais aussi prudentielle.

72

1.1. La structure du canal du

crédit

Une première distinction importante à faire

entre les activités d'intermédiation financière est de

considérer qu'il existe en réalité deux types de canal

crédit communément appelé « the narrow credit channel

» (canal stricte du crédit) et « the broad credit channel

» (canal large du crédit).

Les effets qu'aura la politique monétaire sur le volume

des crédits octroyée vont dépendre de l'importance

relative des canaux.

? Le « narrow credit channel »

correspond aux activités traditionnelles des banques.

L'influence que pourra avoir la politique monétaire sur l'offre de

crédit dépendra surtout du niveau des taux d'intérêt

directeurs, des réserves règlementaires exigées et du prix

de ces réserves. En cas de durcicement de la politique monétaire,

l'offre de crédit diminue ou les taux des crédits augmentent et

influence la demande de crédit à la baisse. Les banques peuvent

se refinancer sur les marchés obligataires mais à coût plus

élevé.

Par extension, la contraction du crédit met à

mal la consommation et l'équilibre financier des entreprises etc.

L'efficacité de ce canal de transmission est

limitée et discutable pour trois principales raisons qui auront pour

effet de limiter l'influence des politiques monétaires :

- La non-substituabilité des dépôts

bancaires et des actifs obligataires (certificats de dépôt) n'est

pas vérifiée. Kashyap et Stein (94) précise notamment que

seules les

banques de petites tailles peuvent transmettre la politique

monétaire via ce canal.

- La non-substituabilité des prêts bancaire et du

marché n'est pas toujours vérifiée

- Ce canal néglige l'ampleur des interactions à

l'heure actuelle entre les banques et les marchés

? Le « broad credit chanel » Le

canal large du crédit n'engage pas que les banques mais aussi tout les

activités visant à octroyer du crédit au secteur

privé. Le fonctionnement de ce canal à été

largement étudié dans la littérature avec les travaux

d'auteurs comme Bernanke, Meyer, Gertler, ou Jensen et Meckling. L'idée

est que les décisions de financement des entreprises ne se base pas

majoritairement sur la qualité de l'emprunteur laquelle est juger en

fonction de ses résultat économique, du niveau de leur fonds

propres, de la cotations boursière de ces fonds et des primes de risque

appliqué sur les obligations qu'il émet, de la valeurs des

garanties qu'ils proposent. Ce financement est d'autre par soumis à des

problèmes d'asymétrie d'information lesquels impliquent des

coûts de contrôle plus ou moins importants. Alors, la

manière dont fonctionnent ce canal est à peu prêt la

même que celle du canal des bilans (cf. PARTIE, II). La politique

monétaire va influencer le volume de crédit accorder en impactant

la valeur des bilans des agents économique de telle sorte qu'une hausse

des taux d'intérêt fera par exemple baisser la

73

valeur de l'actifs des emprunteurs qui devront se financer

à plus haut coût. C'est dernier feront alors un arbitrage dans le

sens d'un financement interne plutôt qu'externe si cela est possible.

Ainsi le volume de crédit diminue.

1.2. Le rôle du capital bancaire dans les

décisions de financement

Le capital bancaire est une variable déterminante du

comportement des banques, surtout en période d'instabilité durant

lesquelles les exigences des régulateurs et des créanciers sont

plus contraignante.

Le capital bancaire constitue un signal pour les investisseurs

sur la santé de la banque et est donc un des déterminants du prix

du risque conditionnant les échanges entre la banque et le marché

(ex : augmentation en capital, emprunts, émission de produits

financiers). Cela implique que pour les banques les plus petites ou les moins

capitalisées, l'accès aux fonds financiers reste très

limité. Et c'est ces contraintes qui incitent ces dernières

à financer des projets plus risqués en échange d'un taux

élevé de rémunération, à adopter des leviers

de dépôt plus important que les autres banques ou à prendre

des positions plus risquées sur les marchés financier. Mais le

cas des banques contraintes peut être généralisé

à l'ensemble des intermédiaires financiers soumis à

régulation prudentielle. De nombreux travaux ont été

réalisés en la matière et rejoignent le sujet de savoir

dans quelles proportions les banques soumises à réglementation

peuvent-elles participer à la formation de crises financière et

à leur contagion. Ces travaux réintroduisent la

microéconomie bancaire et replace les banques comme gestionnaire de

portefeuille dont le but principal est de maximiser leur profit sous contrainte

de coûts. Les récents modèles proposés permettent

aussi d'intégrer les apports de la théorie sur les choix

d'investissement. On peut citer parmi les travaux récents

réalisé sur ce sujet, les modèles de Holmstrom B. et

Tirole J. (97) et de Rochet (2004).

Cette approche de la microéconomie bancaire nous

intéresse dans le cadre de ce mémoire car elle permet de rendre

compte de la complexité de la dynamique de décisions des banques

et replacent alors les décisions de la politique monétaire parmi

d'autres variable explicatives du comportement de crédit des banques.

Par ailleurs, ils ont l'avantage de prendre en compte les activités de

placements financiers des banques.

Chocs exogènes sur les marchés, contraintes

en capital des banques et activité de crédit :

- Le cout du capital est encore plus élevé en

période d'incertitude. C'est en partie pourquoi l'effet des politiques

de quantitative easing sur la relance du crédit reste limité. Le

cout du capital réglementaire relatif aux nouveaux prêt est trop

élevé comparé au bénéfice attendu de son

utilisation, surtout en période de taux d'intérêt faible et

de faible demande pour les crédits.

De nombreuses études théoriques et empiriques

démontrent l'existence du lien entre la réglementation en capital

et la sensibilité de l'offre de crédit aux chocs exogènes.

Les études

74

actuelles tendent à décrire et à

modéliser le comportement de crédit des banques en période

d'instabilité en retenant comme variable explicative la contrainte

réglementaire, l'évolution du prix des actifs, la taille de la

banque, et le degré de concurrence sur le secteurs bancaire.

1.3. Développement des marché financiers

et nouveau modèle de gestion bancaire

Dans une autre mesure, la politique monétaire doit

prendre en compte dans son analyse des canaux de transmission le fait que les

banques soit aujourd'hui très intégrés et active sur les

marchés financiers de telle sorte que leur activité primaire soit

relativement moins importante qu'auparavant mais aussi que ces dernières

présentent la même sensibilité aux chocs financiers que les

autres participants au marché sinon une plus grande sensibilité

du fait qu'elle soit en plus contrainte sur ses réserves. Dans la PARTIE

II -I, nous avons pu donner plus de précision sur ce

phénomène d'interdépendance entre le secteur bancaire et

financier. Il faudrait alors préciser la politique monétaire en

fonction de ces considérations.

1.3. Conclusion

La politique monétaire, autant que l'analyse strictement

économique, doit revoir leur façon d'intégrer le secteur

bancaire dans les modèles macro-économiques afin de rendre compte

des grands changements stratégiques des banques depuis la « boom

» des marchés financiers. Des travaux récents comme ceux de

Hale et Santos ou de Marques Ibanez et Scheicher (2010) peuvent

compléter ces observations.

Des propositions là encore se tourne vers la

détermination d'une règle de Taylor « augmentée) qui

prendrait en compte pour évaluer l'efficacité à un moment

donné du canal du crédit sur la base du calcule des leviers

d'endettement privé par rapport au PIB ou encore l'évolution des

prix de l'immobilier entre autres.

Aussi, Goodhart (2007) pose l'intérêt de

réaliser des études statistiques et empiriques sur visant

à évaluer les effets des variations des taux

d'intérêt directeur sur le comportement de prise de risque des

banques.

2. L'importance cruciale des frictions sur le marché

du travail dans la transmission des politiques économiques

On peut aisément citer comme une des causes du blocage

économique depuis 2008, le fait que l'envolée du chômage

induit par la crise des subprimes mais aussi des dettes souveraines en Europe a

largement fait reculer le niveau de la demande dans tous les secteurs

d'activité et a

75

donc entrainé le cercle vicieux de la

désinflation avec les risque de déflation au bout du tunnel.

On a souvent tendance à voir le chômage comme une

conséquence de la récession plutôt que comme une cause.

L'analyse des nouveaux keynésiens redonne au marché du travail

une importance capitale dans la formation de l'équilibre

économique et en font un outil majeur de sa performance.

Les études visent à intégrer dans la

règle de politique monétaire, la pleine considération des

conséquences économiques de l'occurrence de «

frictions » sur le marché du travail, cela afin

d'optimiser la règle de décision.

La Fed à d'ors et déjà, et cela depuis

2012 ajouté de façon explicite à ses objectifs celui de la

lutte contre « l'écart de chômage » au lieu de l'output

gap. En Septembre 2012, le FOMC déclare que les politiques de

quantitative-easing ne s'arrêteront pas temps que les perspectives en ce

qui concerne le marché du travail ne se seront pas

améliorées.

La grande innovation que représenterait la prise en

compte du fonctionnement du marché du travail aux cotés de

l'inflation dans une même règle serait bien sûr celle de

donner des moyens d'intervention directs à la politique monétaire

sur la formation de l'équilibre macroéconomique. Politique

monétaire et économie réelle seraient alors «

réconciliés ».

Les partisans de cette approche considèrent le

marché du travail comme l'une des principales sources d'inflation et de

formation des anticipations. Cela représenterait donc une avancée

économique majeure.

Notre approche consistera d'abord à présenter le

fonctionnement du modèle DMP (Diamond, Mortensen et Pissarides) et de

ses extensions afin de comprendre l'importance des frictions sur le

marché du travail dans la formation de l'équilibre

macroéconomique. Dans un second temps, nous préciserons la

relation entre dynamique du marché du travail et inflation, enfin, nous

nous intéresserons aux résultats obtenus par Ravenna et Walsh

(2009) sur la base de leur modèle DSGE augmenté du marché

du travail.

Parmi les auteurs ayant travaillé sur ce sujet on peut

citer : Blanchard et Galí (2007, 2010) ; Trigari, (2004) ; Moyen et

Sahuc (2005) ; Christoffel et Linzert (2010) ; Christoffel et al. (2006) ;

Gertler et al. (2008). Tous ces auteurs s'accordent sur un point qui est celui

de reconnaître l'importance des frictions et des rigidités

salariales comme variables explicatives de la propagation des chocs ainsi que

des modes de négociation des salaires.

2.1. Les fondamentaux d'une approche NK -DMP (nouveaux

keynésiens - DMP) :

? Des frictions peuvent naître sur le marché du

travail, qui engendrent à la fois une augmentation du taux de

chômage mais également des emplois vacants. Cela

implique

76

qu'une simple évaluation du taux de chômage est

insuffisante à rendre compte de l'état effectif du marché

du travail. Une mesure du ratio postes vacants/chômage

identifie l'ampleur de ce phénomène. Ainsi, on peut

constater selon l'étude de Walsh (2014) que ce ratio a fortement

diminué depuis le début de la crise des subprimes. La forte

augmentation du chômage n'a pas donné lieu à une

augmentation de postes vacants (faillite, fermetures, délocalisations

...).

? Le taux d'intérêt a un effet direct sur

la demande de travail. En effet, sans passer par les canaux

usuellement considérés, il existe un canal par lequel une baisse

du taux d'intérêt a un effet sur la valeur actualisée des

bénéfices attendus par les entreprises pour un certain nombre

d'employés. Dans le cas d'une baisse des taux, cette valeur va augmenter

et inciter l'entrepreneur à embaucher plus de main d'oeuvre puisque

celle-ci est relativement moins couteuse.

? La consommation est une fonction croissante de la baisse des

frictions sur le marché du travail : cela est vrai si l'on

considère non seulement l'augmentation des revenus distribués aux

ménages, mais aussi le fait que les ménages prennent en

considération dans leurs décisions l'état de la

conjoncture sur le marché du travail et anticipent son évolution.

La santé de ce marché (existence de frictions) est alors une

variable explicative de la fonction du bien-être social.

? La courbe de Phillips est croissante

? Les prix et les salaires sont considérés comme

fixes à court terme (voire à moyen terme) dans ces

modèles, ce qui va être la cause de certaines frictions que nous

verrons un peu plus bas.

? Les conditions de la négociation salariale jouent un

rôle déterminant dans l'équilibre

macroéconomique.

2.2. Un modèle d'appariement du marché

du travail (DMP) inséré dans un modèle DSGE

néo-keynésien (NK - DMP) :

Le modèle de base DMP permet de comprendre l'effet des

frictions dit « d'appariement » sur le salaire et le chômage

d'équilibre. Ces frictions naissent de l'imperfection informationnelle

sur ce marché qui implique que la demande et l'offre de travail sont en

partie déconnectées c'est pourquoi la pleine utilisation des

capacités productives est rarement assurée. Ces imperfections

peuvent avoir différentes origines comme les coûts à la

mobilité, l'absence de T.I.C efficace, la congestion entre les acteurs

etc. Cela explique la persistance du chômage et d'emplois vacants.

77

Une hypothèse importante de ces modèles

est qu'il existe des coûts d'appariement autant pour les employeurs que

pour les offreurs de telle sorte qu'un arbitrage bénéfices -

coût intervient à un moment donné. Il s'agit des

coûts d'appariement (ex : entretiens, carburants, communication,

formation de rappel etc.)

La résolution du modèle DMP nous donne les

salaires et taux de chômage d'équilibre en fonction des conditions

spécifiques au marché étudié. La dynamique

d'équilibre fait dépendre le nombre de travailleurs de la

période 2 à celle de la période 1, ainsi qu'à la

destruction d'emplois à la période 1 et des appariements pour la

même période. Notons que la valeur de chaque variable

dépend des arbitrages coût - profitabilité

mentionnés plus haut.

Une des évolutions proposées à ce

modèle est celle de Hall (2005) d'y introduire le degré de

rigidité des salaires en fonction de la force de négociation des

parties au contrat de travail. Une telle proposition sous-entend que, sauf en

cas d'indexation des salaires nominaux sur l'inflation, il n'est pas toujours

vérifié que les salaires réels restent constants dans le

temps. Ce qui remet en cause l'approche conventionnelle retenue pour les

modèle DSGE.

2.3. Dynamique du marché du travail et

inflation

Mis à part les interprétations traditionnelles

de la courbe de Phillips, quelques précisions ont été

faites sur la relation entre marché du travail et inflation. En voici

quelques-unes.

L'étude de Blanchard et Gali (2007) s'intéresse

à l'influence des rigidités des salaires réels sur le

niveau d'inflation. Leur principale conclusion est la suivante : la

rigidité des salaires réels complique les problèmes

d'arbitrage de la banque centrale entre stabilisation de l'inflation et de

l'écart de production potentielle. Cela est dû au fait que ces

rigidités rendent l'inflation partiellement inerte ce qui a dès

lors pour effet d'accentuer les effets inflationnistes et

déflationnistes, ou du moins de les ancrer. De telles rigidités

peuvent être la conséquence de politique d'indexation des

salaires.

Dans la même idée, Ravenna et Walsh (2009)

trouvent que la volatilité de l'inflation et de l'output gap sont

diminuées lorsque le marché du travail est plus flexible.

Ces derniers arrivent à construire un modèle qui

permet de résumer dans une relation entre inflation et

écart de chômage (chômage effectif - chômage

potentiel) le fonctionnement traditionnel des modèles

néo-keynésiens standards avec existence d'un marché du

travail caractérisé par des frictions de type DMP.

78

2.4. Efficacités des modèles NK-DSGE

pour la conduite de la politique monétaire : Résultats des

simulations du modèle Ravenna et Walsh (2009)

? La non-prise en compte des frictions sur le marché du

travail dans les décisions de politique monétaire (dans les

modèles DSGE utilisés) implique des politiques sous-

optimales et des pertes potentielles pouvant être grandes

en termes de bien-être social.

? Le marché du travail ne doit pas être

administré.

? Les pertes en bien-être social dépendent de

l'écart du chômage de telle sorte qu'un marché du travail

trop réglementé ou soumis à de nombreuses frictions est un

effet négatif sur les ménages.

? La volatilité de la consommation est en partie

expliquée par le climat d'incertitude créé par une

augmentation de l'écart de chômage.

? La présence de frictions sur le marché du

travail rend les agents neutres au genre de politique monétaire,

discrétionnaire ou ancrée.

D'autres modèles dans la même lignée sont

attribuables entre autres à : Sala, Söderström, et Trigari

(2008) ; Blanchard et Galí (2008) et Thomas (2008).

3. L'existence de fortes non-linéarités dans les

réactions des agents

Les réactions des agents ne sont en

réalité ni homogènes ni linéaires. Les

modèles macroéconomiques courants peinent notamment à

décrire les non-linéarités qui peuvent subvenir dans des

périodes de crise et d'instabilité. Pourtant, en ce qui concerne

les comportements de consommation ou d'investissement notamment, il semble

évident que ces derniers ne répondent pas, dans la crise que nous

traversons, à une logique purement linéaire. Ces

non-linéarités comportementales s'appliquent aussi bien, comme

nous l'avons vu précédemment, aux banques et aux agents du

secteur financier...

C'est alors, qu'un important travail reste à faire pour

identifier les déterminants de cette volatilité des

agrégats économiques, cela sûrement par l'utilisation de

modèles dynamiques et de techniques de simulation. Ces modifications

imprévisibles de la structure de décision sont importantes

à prendre en compte dans le cadre de la politique monétaire dans

la mesure où cela permettra à la politique monétaire

d'avoir une meilleure compréhension de la cognition des

différents types d'intervenants sur les marchés et ainsi

d'optimaliser sa règle de décision. Ainsi, sa prise en charge des

crises sera plus efficace mais aussi le retour à la stabilité

économique sera plus durable.

79

Keynes mentionnait ce qu'il appelle des « instincts

animaux » pour invoquer des décisions irrationnelles et

déconnectées des réalités économiques prises

par les agents dans certaines situations.

La principale explication de ces dérives

comportementales est à chercher dans l'impact psychologique de

l'incertitude sur les agents (incertitude quant à l'avenir, aux prix

futurs des actifs, aux niveaux des salaires, à la reprise

économique etc.). Par exemple, les banques centrales ont rendu les

conditions d'investissement bien plus profitables à l'heure actuelle

qu'avant le déclenchement de la crise. Le résultat attendu

conformément aux modèles de base retenus était un retour

plus ou moins rapide des activités économiques. Pourtant, il

semble que la structure décisionnelle des investisseurs s'est

modifiée avec l'incertitude générée par la crise de

telle sorte que l'ordre de priorité des variables qu'ils retiennent pour

leurs décisions semble avoir changé. La question est alors de

savoir dans quelle mesure.

Une autre dimension importante à prendre en compte

concerne l'interaction entre les agents économiques. Ces états de

doute sont contagieux puisque les agents sont intimement liés entre eux.

Dans le cas de la finance par exemple, la cession par un agent de taille

importante d'un grand volume d'actifs influence tous les investisseurs qui

voient un signal négatif dans cette action, sans pour autant que ces

craintes soient justifiées. Mais encore, la chute des cours, qui tombent

souvent en dessous de leur valeur fondamentale, approfondit le climat

d'incertitude, la recrudescence des problèmes d'asymétrie

informationnelle, le blocage des financements et par extension le recul de

l'activité réelle sans pour cela, qu'à aucun moment,

l'excès de panique n'ait été justifié.

Une chose qui semble peu contestable en ce qui est de

l'analyse des comportements des agents financiers, est que l'hypothèse

d'efficience des marchés financiers souvent retenue par les

modèles DSGE doit être rejetée au profit de tentatives de

modélisation des problèmes liés à l'inefficience

informationnelle. De très nombreux travaux sont déjà

disponibles sur ce sujet en ce qui concerne les marchés mais aussi la

structure de décision des banques et des entreprises en fonction des

questions d'asymétrie informationnelle. Faut-il encore arriver à

en faire un bilan exploitable dans les modèles DSGE.

F.Mishkin précise que puisque le principal objectif

final de la politique monétaire est celui de maximiser le

bien-être social, elle se doit alors d'évoluer avec la structure

des préférences des agents économiques.

Les travaux entre autres de Gertler et Karadi (2009) et Curdia

et Woodford (2009) donnent quelques précisions sur ce sujet.

80

II. Autres considérations sur la pertinence des

fondamentaux de la politique monétaire

1. Discussions autour du ciblage de l'inflation : Quel taux ?

Quelle cible ?

1.1. Le ciblage de l'inflation

La récente crise nous a montré que le

problème du "zero lower bond", qui, à force de la mise en oeuvre

des politique non conventionnelles, pouvait être un problème

sérieux en ce sens qu'il implique un fort interventionnisme des banques

centrales (voir développement partie 1-II - 4. et Partie 2, I. 3.).

Certains économiste se demande s'il ne serait pas plus sage de revoir

à la hausse la cible d'inflation afin d'éviter que ce

problème ne contraigne la politique monétaire à l'avenir.

Ainsi, par exemple, Blanchard, Dell, Ariccia et Mauro (2010) proposent

d'augmenter cette cible de 2 à 4 % pour l'Europe.

L'idée derrière cette proposition est qu'en cas

de nouvelles instabilités, les anticipations d'inflation ancrées

sur un niveau plus élevé, laissent une plus grande marge de

manoeuvre aux banques centrales afin de contrer l'endiguement d'une crise

potentielle ou d'un choc de demande par exemple, en influençant les taux

d'intérêt réels de long terme voire en les rendant

négatif en cas de nécessité. Par extension, ces critiques

impliquent que la politique monétaire doit être stricte sur une

cible d'inflation supérieure très proche des 2% si elle ne change

pas cette cible à la hausse. Les discussions entre participants du FOMC

semblent aussi tendre vers une révision à la hausse des cibles

d'inflation.

Paul Samuelson et Robert Solow proposent même de

tolérer le dépassement de cette cible jusqu'au seuil de 5%.

Cependant, différentes critiques peuvent

être formulées contre cette proposition :

- Une cible à 4 % pourrait affecter négativement

les décisions des ménages et des entreprises. Comme le soutient

l'organisation Greenspan, afin de ne pas affecter les comportements

fondamentaux des agents, la cible ne doit pas dépasser le niveau des 3

%.

- L'augmentation engendrerait une perte mesurable de la

crédibilité et de l'utilité même de la mission des

banques centrales dont le comportement serait même assimilable à

un comportement discrétionnaire.

- Une cible d'inflation plus haute engage un plus grand risque

de réalisation d'une spirale inflationniste.

81

- Une telle mesure ne serait

bénéfique qu'en cas de crises économiques graves qui sont

par expérience très peu fréquentes. Tandis que les

coûts d'une telle mesure pourraient se mesurer jour après jour.

1.2. Le ciblage du niveau des prix

De nombreux travaux actuels reviennent sur le choix de la

cible d'inflation de la politique monétaire. Ces travaux

soulèvent la question de savoir si une cible de niveau des prix ne

présenterait pas plus de bénéfices qu'une cible

d'inflation en ce sens qu'elle permettrait de mieux ancrer les anticipations

d'inflation des agents et aussi éviter les coûts potentiels

liés au phénomène de « dérive du niveau des

prix » sur une période longe. Notre objectif est de faire un bilan

des bénéfices et des désavantages qui pourraient

résulter du ciblage du niveau des prix plutôt que de celui de

l'inflation. Cela sur la base des récentes études

réalisées sur ce sujet.

Qu'est -ce que le ciblage du niveau des prix ?

La banque centrale base sa cible sur la définition d'un

sentier de croissance du niveau des prix correspondant à une moyenne

corrigé des observations passées. Sa mission sera alors de

maintenir le niveau des prix sur cette cible en réagissant de

façon ex-post à ses variation sur l'année en faisant

modifiant sa cible d'inflation de façon à annuler les effets des

écart sur l'année échue.. La grande différence avec

le ciblage actuel de l'inflation, c'est que cette dernière adopte une

approche prospective. Elle vise à ce que l'inflation moyenne de long

terme ne dépasse pas un certain seuil et elle ne réagira pas pour

corriger les écarts d'inflation effective d'une année à

l'autre.

Avantages du ciblage du niveau des prix

? Une des premières remarques que nous pouvons faire

est que la cible du niveau des prix diminue les incertitudes sur les prix

futurs et permet donc un meilleur ancrage des anticipations de l'ensemble des

agents économiques (syndicats, entreprises, investisseurs). Elle diminue

donc les frictions pouvant exister sur le marché du travail et celles

liées à la déconnection dans la fixation des prix ex -

ante par les entreprises.

? De plus, elle permet d'éviter la perte

éventuelle de richesse liée aux fluctuations imprévisibles

du niveau d'inflation.

? Aussi, un grand avantage du ciblage du niveau des prix

réside dans le fait qu'il sécurise les termes des contrats

conclus pour un long terme de telle sorte à ce que les valeurs

réelles anticipées du prix du contrat soient toujours

égales à leur valeur actuelle. D'autre part, elle permet aux

parties d'un contrat d'avoir recours de manière moins fréquente

à des produits d'assurance et autres produits financiers de

couverture.

82

Howitt (2001) affirme d'ailleurs que l'effet des incertitudes

entourant les prix est déterminant dans la formation de l'inflation via

ce canal des contrats.

? Svensson, Woodford, Gavin et Prescott entre autres soutiennent

que ce type de ciblage a pour effet de produire moins de volatilité du

PI3 que la cible d'inflation

Inconvénients du ciblage du niveau des prix

I.Fisher en 94 et d'autres études sur le sujet,

soulèvent les aspects négatifs que peuvent avoir ce type de

ciblage :

? Pourrait produire une volatilité plus grande du PI3 que

la cible d'inflation en cas d'occurrence de chocs inattendus sur les prix

? Rendrait l'utilisation des politiques monétaires non

conventionnelles inutilisables en cas d'atteinte du « zero lower bond

» pendant un choc

? Le fait de maîtriser plus fermement les niveaux des prix

pourrait non seulement les déconnecter de leur évolution

naturelle avec la dynamique du PIB dans le temps

? Mais aussi, faire perdre au prix leur fonction d'indicateur sur

le marché

Il semblerait alors que le ciblage du niveau des prix

présente bien des intérêts, cependant un arbitrage doit

être fait entre ses bénéfices et ses coûts en

comparaison à ceux de la cible d'inflation.

La banque du Canada, dans une publication sur le sujet en

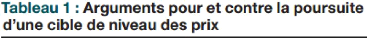

Septembre 2009, sur la base de l'analyse de S. Ambler, précise les

avantages et les inconvénients du recours au ciblage du niveau des prix

dans le tableau qui suit :

83

Source : S. Ambler - Banque du

Canada

2. Le retour de la théorie discrétionnaire de la

politique monétaire

La politique discrétionnaire vise à fixer le taux

d'intérêt période après période en fonction

de la conjoncture économique. Cela implique que la banque centrale

réagit « sur le tas » et librement.

Elle ne s'engage pas à suivre une cible d'inflation

quantifiée pour l'avenir. Il n'y a donc pas d'ancrage ou de pilotage des

anticipations sous les formes qu'on expérimente depuis la mise en place

de la politique monétaire actuelle.

84

La politique dite soumise à une règle ou «

commitment » est celle de la politique actuelle. Elle est

prévisible puisqu'elle fixe le niveau des taux d'intérêt en

suivant une règle précise (la règle de Taylor). Elle

permet ainsi une grande maîtrise des anticipations d'inflation des agents

économiques.

Ce qui a justifié jusqu'alors l'ancrage de la politique

monétaire sur une règle ainsi que la grande transparence des

orientations stratégiques, c'est le souci du maintien de la

crédibilité de la banque centrale. Cette

crédibilité est jugée indispensable afin de garder la

confiance des agents économiques, de piloter les croyances des agents et

donc de garantir la stabilité des prix, et par extension de

l'activité économique.

Les deux politiques ont leurs arguments.

Les nouveaux Keynésiens, qui ont toujours

prôné l'approche discrétionnaire, profitent de cette

période d'instabilité et de l'échec des impulsions de la

politique monétaire actuelle, pour réengager le débat sur

l'intérêt de chaque approche avec en tête la croyance

qu'une politique de type discrétionnaire bien formulée

permet d'obtenir de meilleurs résultats en terme de bien-être

social sans pour autant perdre en crédibilité. Il est

donc intéressant dans le cadre de ce mémoire et au vu du biais

d'inefficacité avéré de la politique monétaire en

Europe, de nous pencher sur cette approche.

Notons que, sans pour autant s'auto-qualifier de politique

discrétionnaire, la Fed et la banque d'Angleterre agissent pourtant en

tant que tel lorsqu'elle décide d'intervenir directement dans la

politique budgétaire en achetant des bons du trésor ou encore en

fixant clairement un conditionnement de leur politique sur des objectifs autres

que l'inflation comme celui du niveau du PIB ou celui du de chômage.

Selon l'approche de Clarida, Gali et Gertler (99), qui est

partagée par tous les auteurs de ce courant, la principale critique

formulée contre la politique discrétionnaire qui est celle de sa

crédibilité ne tient pas : Une politique

discrétionnaire n'est pas moins crédible qu'une politique

engagée si elle est menée selon une marche logique et

modérée.

En effet, l'idée étant que les anticipations des

agents, au lieu d'être solidement ancrées par la règle,

vont s'établir dans la même logique économique que celle de

la banque centrale. Donc les agents seront aussi capable d'anticiper assez

justement, au regard de la conjoncture économique, les réactions

de la banque centrale qui choisi d'adopter une politique

discrétionnaire. On parlera de « time consistent equilibrium

».

Pour aller encore plus loin, les travaux récents de

l'école des nouveaux Keynésiens permettent dans ce cadre de

formuler des modèles de prévision macroéconomique

détaillés et certains planchent sur l'élaboration d'une

nouvelle règle de politique monétaire qui serait sensible

à la conjoncture. Ce courant réaffirme l'importance d'adapter la

politique monétaire aux défis économiques. L'idée

derrière cette intention sera celle de formuler un « mode

d'emploi

85

normatif » pour la politique monétaire

contenant sûrement des valeurs probables des paramètres

du modèle différents en fonction des défis à

surmonter.

Y aurait-il des modèles de politiques

monétaires de crise et des modèles de politiques

monétaires de stabilité par exemple ?

Les travaux doivent encore être approfondis dans ces

domaines. Cependant, on peut noter que cette approche n'est pas

dénuée de sens au regard à la fois de l'utilisation

d'instruments inédits pour contrer la crise récente et la rude

bataille que mènent encore les autorités monétaires pour

stabiliser les économies à leur niveau potentiel.

Le cadre réglementaire dans lequel la politique

discrétionnaire doit évoluer est défini comme suit

:

? La politique monétaire ne doit pas chercher à

fixer le niveau de l'output au-delà de son niveau potentiel au risque

d'engendrer une forte inflation et une perte notable du bien-être social.

Cette leçon peut être tirée des erreurs du

keynésianisme ancien.

? Lorsque la banque centrale affirme la prédominance de

l'objectif d'inflation et bénéficie d'un statut

indépendant, le biais inflationniste lié à la politique

discrétionnaire diminue.

Aussi, certaines simulations menées par ces trois

auteurs ainsi que par des auteurs comme Walsh et Ravenna (2009) entre autres,

permettent d'évaluer les bénéfices à tirer de

l'adoption d'une politique discrétionnaire en termes de rapport entre

bien-être social et la perte sociale.

86

|