1.3. Vérification des effets réels de la

politique monétaire

En théorie simple : regarder les inflexions de la

politique monétaire puis les effets qui en découlent sur la

production, l'emploi et les prix. En pratique, très compliqué et

a donné lieu à des débats sans fin, connus comme le

problème d'identification.

1.3.1. Le problème de l'identification

Les premiers travaux pensaient avoir résolu le

problème de l'identification en montrant que la masse monétaire

et le crédit évoluaient de concert avec une légère

avance de phase pour la monnaie.

Certains économistes en on conclut que la politique

monétaire était un facteur important du cycle économique.

Cette affirmation pose toutefois plusieurs problèmes.

Premièrement, la masse monétaire est un mauvais

indicateur de la politique monétaire. La monnaie est un agrégat

naturellement procyclique (mécanisme du cycle : investissement ->

crédit -> monnaie). Si l'investissement augmente à la fois la

production et la monnaie alors on observe un lien entre monnaie et production

mais pas un lien causal. Les deux variables ont une cause commune :

l'investissement. Image de Friedman : la production d'épingles à

nourrice augmente en expansion sans que l'une cause l'autre.

29

De plus, la monnaie échappe au contrôle de la

Banque Centrale au moins à court-terme en raison des fluctuations de

l'offre et de la demande de monnaie.

L'offre : les banques prêtent plus en période

d'expansion et peuvent couper le crédit en récession. Le ratio

crédits/base monétaire n'est pas fixe mais varie avec le cycle.

Il chute en période de crédit crunch (resserrement du

crédit).

La demande : les entreprises et les ménages demandent

plus de monnaie en période haute d'activité mais encore une fois

la relation dépend peu du taux d'intérêt. La relation LM

qui relie la demande de monnaie au taux d'intérêt est instable

à court-terme. Le graphique précédent l'illustre avec les

fluctuations de la vitesse de circulation de la monnaie.

Il existe donc une double perturbation côté offre

et côté demande qui empêche la Banque Centrale de fixer la

masse monétaire. La politique monétaire ne peut donc être

jugée sur la base des fluctuations de la masse monétaire. Une

masse monétaire qui s'accélère (ralentit) ne signifie pas

nécessairement que la politique monétaire est expansionniste

(restrictive).

Le problème de fond est que la monnaie est en partie

endogène : l'activité économique influence les

fluctuations de la monnaie. On ne peut donc évaluer l'impact de la

politique monétaire sur les fluctuations économiques en observant

les évolutions de la monnaie. Le problème d'identification est un

problème d'endogénéité.

Le taux d'intérêt semble un meilleur indicateur

mais n'est pas non plus exempter d'endogénéité. En

théorie une baisse des taux d'intérêt fait réagir

positivement la production et baisser le chômage. Il y'a donc bien un

lien qui va du taux d'intérêt vers l'activité. Mais on sait

également que la Banque Centrale a tendance à baisser ses taux

quand le chômage augmente, d'où l'ambiguïté sur le

sens de causalité.

Pour conclure définitivement sur les effets

réels de la politique monétaire, cette dernière devrait

ressembler à une expérience naturelle, c'est à dire ne

devrait pas réagir de façon systématique à

l'état de l'économie. Ce qui n'est évidemment pas possible

: les Banques Centrales veulent baisser les taux dès qu'une

récession s'annonce.

30

1.4. Les canaux de transmission de la politique

monétaire 1.4.1. Le canal du taux d'intérêt

Mécanisme : baisse du coût de

refinancement des banques=> baisse du coût de crédit =>

hausse des dépenses.

Mécanisme LM : Ms=Md=L1(Y) + L2(i).

La Banque Centrale maîtrise Ms. Si Ms augmente, la demande de

monnaie doit augmenter => le taux d'intérêt baisse ce qui

relance les dépenses.

En réalité, la Banque Centrale maîtrise mal

la masse monétaire et contrôle parfaitement le taux

d'intérêt à court-terme. La séquence

précédente peut donc être simplifiée !

Il reste toutefois un problème potentiel dans la

transmission. La politique monétaire contrôle le taux de

court-terme nominal. Or l'investissement dépend du taux

d'intérêt réel de long-terme.

Comment se passe la propagation, d'une part entre le taux nominal

et le taux réel, et d'autre part entre le taux court et le taux long

?

Passage du taux nominal au taux réel: r = i - ira. Si i

augmente, r augmente à anticipation d'inflation donnée. De plus,

la hausse de i présage une baisse de l'inflation, ce qui amplifie

l'effet sur le taux réel.

Le passage du taux de CT au taux de LT : la courbe des taux

d'intérêt. La séquence des taux rangés par

maturité constitue la courbe des taux.

Les taux longs sont des taux de marché et reflètent

les anticipations de taux

courts futurs.

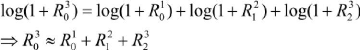

Exemple : passage du taux court (1 mois) au taux long (3 mois).

Sans incertitude sur les taux futurs, condition de non arbitrage :

31

Approximation :

Avec incertitude sur les taux futurs :

Les taux longs sont donc égaux en moyenne à la

somme des taux courts. La propagation aux taux courts est bonne.

Le contrôle des taux à plus longue

échéance devient moins fiable au fur et à mesure que

l'échéance augmente et que les anticipations de taux futurs

prennent une place croissante dans la formule.

La hausse avant la récession combat l'inflation au prix

d'une récession. La baisse rapide qui suit tente de stabiliser le PIB.

Tant que la courbe des taux est croissante, les banques peuvent emprunter

à CT et prêter à LT. Le renversement de la courbe

entraîne une marge négative pour les banques et freine

considérablement le crédit.

Cela traduit une baisse future anticipée des taux

courts. C'est ce qui se passe quand le marché anticipe une

récession: l'effet balancier du taux monétaire explique

l'inversion. La hausse des taux en fin d'expansion est transitoire.

On a parlé de l'écart entre le taux nominal et

le taux réel, ainsi que celui entre le taux à CT et celui

à LT. Il reste une troisième distinction importante, celle entre

les taux fixes et les taux variables. Elle doit être reliée aux

spécificités du marché du crédit et à la

structure du bilan des agents en termes de niveau d'endettement.

(14)

1.4.2. L'action directe sur le crédit (canal du

crédit)

Mécanisme : hausse du coût de refinancement des

banques => hausse du rationnement du crédit => baisse des

dépenses

14 Alexis DIRER : La politique monétaire

française, Mars 2012, page 36

Les ventes d'actif en détresse, vont faire monter les

taux d'intérêt alors que l'économie est déjà

en récession. Car dans cette situation le défaut de coordination

de la finance est à son maximum

32

Ce canal met en scène les banques. Les banques sont

parfois amenées à rationner le crédit aux entreprises et

aux particuliers (rationnement quantitatif plutôt que hausse des taux).

Cela se produit parce que les agents n'ont pas suffisamment de fonds propres ou

parce que les banques elles-mêmes ont fait des pertes dans le

passé.

Une contraction monétaire en augmentant le taux

d'intérêt réduit l'investissement des entreprises. C'est le

canal du taux d'intérêt déjà vu (ou canal LM). Mais

elle peut également amener les banques à intensifier le

rationnement du crédit plus effet indirect de la récession sur

les fonds propres des agents = accélérateur financier.

Le canal du crédit de la politique monétaire permet

d'expliquer pourquoi:

· De très faibles variations des taux

d'intérêt peuvent conduire à de larges mouvements des

dépenses: l'investissement mais aussi les variations de stock.

· Le poids des politiques monétaires restrictives

est principalement supporté par les entreprises les plus

dépendantes du crédit bancaire.

Gertler et Gilchrist (1994) comparent le comportement de

stocks des petites et moyennes entreprises et celui des grandes entreprises

à la suite d'une restriction de la politique monétaire et

trouvent un effet différentiel sensible.

1.4.3. Le canal du taux de change

Mécanisme d'économie ouverte en présence

de mobilité des capitaux et de taux de change flexible (cas du

modèle Mundell-Flemming). En cas de mobilité des capitaux, les

investisseurs arbitrent entre les titres domestiques et étrangers.

Mécanisme : une hausse du taux d'intérêt

rend les actifs libellés en monnaie nationale plus attractifs. Les

rentrées de capitaux qui s'ensuivent provoquent une appréciation

du taux de change nominal. Avec des prix relativement rigides, il s'ensuit une

perte de compétitivité externe, et une

détérioration du compte courant qui affecte d'autant plus le

niveau d'activité que l'économie est ouverte. Ce canal est

relativement bien documenté.

Taux de change fixes ou taux de change variable

?

Les Banques Centrales doivent décider si elles laissent

fluctuer le taux de change ou si elles le fixent sur la valeur d'une autre

monnaie. Quelle politique aboutit à la meilleure politique macro ?

33

Un taux de change fixe implique une perte d'autonomie de la

politique monétaire si la mobilité des capitaux est

élevée (triangle d'incompatibilité). Les variations du

taux d'intérêt ne servent qu'à ajuster la valeur externe de

la monnaie. Le bénéfice est une moindre volatilité du taux

de change et par là même des prix et du PIB. Dans une

économie très ouverte (généralement petite)

où la part des importations dans le PIB est importante, cette option est

préférable.

Les gains et les bénéfices sont inverses pour un

taux de change variable. La Banque Centrale préfère utiliser

directement la politique monétaire pour stabiliser l'économie

plutôt que le taux de change.

1.4.4. Le canal du prix des actifs

Mécanisme : baisse du coût de refinancement des

banques => hausse du prix des actifs=> accroissement des dépenses.

Il existe un mécanisme de transmission monétaire qui suit deux

étapes.

? 1ère étape. La baisse des taux

d'intérêt en réduisant le coût de l'endettement

entraîne

une hausse du prix des actifs financiers et immobiliers. A

contrario, une politique monétaire restrictive peut déclencher

une dynamique baissière. Plus effets indirects via l'impact de la baisse

de la demande sur les profits et les cours boursiers.

? 2ème étape : l'effet de richesse

qui influence la dépense des ménages. Prenons le cas

d'une

politique monétaire expansionniste. Une hausse du prix des actions et de

l'immobilier se répercutera d'autant plus sur la consommation que:

o La hausse des prix des actifs est perçue comme

permanente,

o La richesse n'est pas trop concentrée au sein des

ménages (même si la propension à consommer la richesse est

égale à l'unité à long-terme, les ménages

riches ont plus tendance à étaler les effets sur la consommation

d'un surcroît de richesse)

Il ne faut pas surestimer la portée du canal passant

par le marché des actions. 80% des ménages les moins riches

détiennent seulement 4% du total des actions => pour la plupart des

ménages les effets richesses n'ont que peu d'impact sur leurs

possibilités de consommation.

34

SECTION DEUXIEME : NOTIONS SUR L'INFLATION 2.1.

La définition de l'inflation

Change d'un pays à l'autre également. La BCE

utilise comme référence l'indice des prix à la

consommation alors que la Reserve fédérale utilise depuis 2000

l'inflation sous-jacente (core inflation) qui exclut de l'indice des prix

l'énergie et les biens alimentaires qui sont des biens dont le prix est

sujet à de fortes variations temporaires. Cet indice est par

conséquent plus stable et informative que l'indice des prix complets et

semble pour les Etats-Unis (mais apparemment moins pour l'Europe) un meilleur

prédicteur de l'inflation de moyen terme. Cela contribue à

expliquer la différence de politique monétaire.

Pourquoi les Banques Centrales visent une inflation faible ?

L'inflation ne doit pas être trop élevée en raison de :

> L'incertitude pour les agents économiques augmente

avec le niveau moyen d'inflation. Effets néfastes des variations

surprise de l'inflation sur le système financier, le marché des

biens et sur le marché du travail : distord les prix, les salaires et

les taux d'intérêt réels. Travaux de Fisher (1933) sur la

dépression des années 30 (plus récemment Bernanke et

Gertler, 1999).

> Les coûts psychologiques. Gabaix: le harassement

à recalculer perpétuellement les prix relatifs, stress financier

en cas d'illusion nominale = explications de l'impopularité de

l'inflation

> évite une trop grande variabilité.

L'inflation ne doit pas non plus être trop faible :

> Rigidité à la baisse des salaires nominaux

(Akerlof, Dickens et Perry, 1996 The Macroeconomics of Low Inflation) :

environnement dans lequel les entreprises font face à des chocs

individuels. Certaines augmentent les salaires, d'autres devraient baisser les

salaires. Si les salaires nominaux sont rigides à la baisse, il faut de

l'inflation pour suppléer cette défaillance.

> Risque de déflation / trappe à

liquidité

> Biais dans la mesure de l'indice des prix (effet «

Boskin »)

|