|

REPUBLIQUE DEMOCRATIQUE DU CONGO

ENSEIGNEMENT SUPERIEUR ET

UNIVERSITAIRE

INSTITUT SUPERIEUR D'INFORMATIQUE ET

DE

GESTION

I.S.I.G.

B.P. 841 Goma

isiggoma@yahoo.fr

DEVELOPPEMENT

ISIG

INFORMATISATION DE LA GESTION

DES OPERATIONS BANCAIRES AU

SEIN D'UNE INSTITUTION

FINANCIERE BANCAIRE

« Cas de l'UNION DES BANQUES CONGOLAISES

- Agence de

Goma »

Par

Michel Moïse ISAMUNA NSWENABA

Travail de fin de cycle présenté pour

l'obtention du titre d'Ingénier Technicien en Informatique de

Gestion.

Directeur : Prof. Dr. MUTABAZI NGABOYEKA

Co-directeur : Ass. BENGEYA MACHOZI

ANNEE ACADEMIQUE 2003-2004

EPIGRAPHE

« Je puis tout par Christ qui me fortifie.

»

Philipiens 4 :13

« Si j'ai trouvé grâce à tes

yeux Seigneur, distingue-moi »

Exode 30 :18

DEDICAOE

Le secours me vient du Seigneur qui a créé

le ciel et la terre. A mon Seigneur Dieu pour tous les bienfaits et pour la

grâce, je te bénirai jours et nuits ;

A mes parents Israël ISA MUNA Minkiolu Nkilesiwal et

Josée EKWALAN-KWI pour votre amour, affection et sacrifices. Je vous

suis reconnaissant pour tous ce que vous faites pour me faire grandir et

m'instruire.

A mes frères et soeurs Josué, Grâce,

Jaël, Rachel, Elisé et Déborah ISA MUNA ; Que ce

présent travail vous soit un exemple.

A mes oncles, tantes, cousins et cousines pour m'avoir

encouragé dans les études malgré les méandres de la

vie et pour vos multiples conseils ;

A mes compagnons de lutte : Kristian Muteba, Tila

Mushengezi, Mme Yuma Bora, Faida Magendo, Pierrine Masikini, Nelly Riziki,

Jean-Claude Manyoha, Jules Masembe, Pemba Kabongo pour le courage et l'amour

que nous avions durant tout ce temps de vie estudiantine ;

A mon cher ami Bashige Zigabe Adolphe, qui a rendu

l'âme une semaine avant notre défense. Que son âme repose en

paix.

A toute personne qui m'a soutenu d'une manière ou

d'une autre,

Je dédie ce travail.

= Michel Moïse ISAMUNA NSWENABA=

REMERCIEMENTS

Au terme de ce travail qui témoigne notre formation

universitaire au cycle de graduat, nous tenons à remercier toutes les

personnes qui ont contribué d'une manière ou d'une autre à

sa réalisation.

Notre gratitude va tout droit à l'endroit des

autorités académiques ainsi qu'au corps enseignant de l'Institut

Supérieur d'Informatique et de Gestion (ISIG-GOMA) pour le

dévouement et le savoir qu'ils ont bien voulus nous transmettre.

Nos remerciements s'adressent particulièrement au

Prof. MUTABAZI NGABOYEKA qui a accepté de diriger ce travail, à

l'assistant Déo BENGEYA MACHOZI qui, malgré ses lourdes

tâches nous a codirigé ; et à l'Ir. Eurasme KAKULE MILANDO

pour ses conseils et sa consultance en matière d'analyse du

système d'information.

Nous ne pouvons pas passer sous silence le service rendu

par le Gérant et le Gérant-Adjoint de l'UBC qui nous ont

facilité la tâche en mettant à notre disposition les

données nécessaires.

Nos remerciements s'adressent également à tous

les encadreurs de la JCC (Jeunesse Chrétienne Combattante) pour leur

soutien spirituel et moral.

Nous remercions aussi les familles Josée SEBUHARARA,

Christian MABUNDU et à Jocelyne KARUBI pour l'assistance et le soutien

nous accordé.

Enfin, nous remercions tous nos camarades et amis :

Vévé Dufina, David Mudilo, Maguy Esanga, Cathy Kuyena,

Jéremie, Patrick Cibacimba, Hyacine Ntwali, Mitterand Kaboyi, Kaloba Yan

gala, Fanny Simwe ra y, Addé Mushonga, Ghyslain Bikuba, Amina Kanzake,

Kabebwa SADA Sydonie, Justine Kambere, Kennedy Kapendo, Amani Dufina, Francis

Vagheni, etc. pour leur appui et leur assistance tout au long de ce

cycle.

SIGLES ET ABBRE VIA TIONS

AB : Automatisé Batch

AC : Automatisé Conversationnel

ADO : ActiveX Data Objet

BD : Base des Données

Bx_D : Bordereau de dépôt ou de versement

Bx_R : Bordereau de retrait

CC : Commission de Crédit

Cpte ou Cte : Compte

CR : Caisse Retrait

CT : Court Terme

CUEG : Centre Universitaire Extension de Goma

CV : Caisse Versement

DG : Direction Générale

GD : Guichet Dépôt

GR : Guichet retrait

GV : Guichet Versement

ISIG : Institut Supérieur d'Informatique et de Gestion

LAN : Local Area NetWork

MA : Manuelle

MAJ : Mise à Jour

MCD : Modèle Conceptuel des Données

MCF : Modèle Conceptuel des Flux

MCT : Modèle Conceptuel des Traitements

MECREGO : Mutuelle d'Epargne et de Crédit

MLD : Modèle Logique des Données

MLT : Modèle Logique de Traitement

MOT : Modèle Organisationnel de Traitement

MPD : Modèle Physique des Données

N° : Numéro

OP : Ordre de Paiement

Ops : Opération

PF : Procédure fonctionnelle

RLE : Réseau Local d'Entreprise

SE : Système d'exploitation

SI : Système d'Information

SII : Système d'information Informatisé

SIO : Système d'information Opérant

SOFIDE : Société Financière

UBC : Union des Banques Congolaises

ULT : Unité Logique de Traitement

V&T : Virement et Transfert

Visa RC : Visa Remise Chèque

VP : Visa-Position

|

« Informatisation de la gestion des opérations

bancaires dans une institution financière bancaire : Cas de l'Union des

Banques Congolaises. »

|

- 1 -

|

INTRODUCTION

0.1. Etat de la question

La science économique s'est toujours

préoccupée d'observer le comportement des hommes dans

l'affectation des ressources en vue de satisfaire leurs besoins. A cet effet,

ils recourent couramment aux entités économiques ayant pour but

de faciliter les échanges et de veiller à la circulation des

moyens de paiement. Ces entités sont les institutions financières

telles que les banques et institutions financières non bancaires.

Les banques ne nous aident pas à disposer de l'argent

à notre guise mais elles font du commerce d'argent, leur cycle

d'activité allant de la collecte des dépôts à

l'octroi des crédits, au recouvrement des crédits à

l'échéance et se termine par le remboursement des

dépôts1.

Notre travail s'intitule « Informatisation de

la gestion des opérations bancaires dans une institution

financière bancaire, cas de l'Union des Banques

Congolaises (UBC en sigle) ».

Nous ne prétendons pas être le premier à

vouloir aborder les contours ou les aspects de la gestion au sein des

institutions financières dans la mesure où beaucoup de nos

prédécesseurs s'y sont intéressés. Il s'agit de

:

Jospin MALIGHE : Dans son travail intitulé

« Suivi automatisé d'une mutuelle d'épargne et de

crédit, cas de la MECREGO 2001-2002 »2 . Il part de

l'hypothèse selon laquelle pour éviter les risques d'erreur et de

retards dans la prise de décision, la MECREGO devrait automatiser le

domaine de la comptabilité.

MWEZE NGEZA : Dans son travail intitulé

« Suivi automatisé des mouvements des crédits dans une

institution financières non bancaire, cas de la MECREGO

»3. Elle soutient l'hypothèse selon

1 Michel KASHALA, Cours des opérations de

banque et de bourse, G2 Sciences économique, CUEG Goma, 2001,

Inédit

2 Jospin MALIGHE, Suivi automatisé d'une mutuelle

d'épargne et de crédit, cas de la MECREGO 2001- 2002, TFC

ISIG Goma, Inédit, 2002

3 MWEZE NGEZA, Suivi automatisé des mouvements

des crédits dans une institution financières non bancaires, cas

de la MECREGO, TFC ISIG Goma, Inédit, 2002

|

« Informatisation de la gestion des opérations

bancaires dans une institution financière bancaire : Cas de l'Union des

Banques Congolaises. »

|

- 2 -

|

laquelle la tenue manuelle des fiches des prêts à

partir desquelles on suit les remboursements des prêts fait par des

membres emprunteurs serait à la base d'une lourdeur dans la

bureaucratie, mais aussi des erreurs et omissions lors des calculs.

Compte tenu de l'importance des opérations bancaires

à effectuer, le présent travail tâchera de doter l'UBC d'un

nouveau SI informatisée lui permettant d'enregistrer les mouvements des

différentes opérations mais aussi de permettre une meilleure

exploitation des comptes en vue d'une optimisation de sa gestion.

0.2. Problématique

L'Union des Banques congolaises, UBC en sigle, est une

institution financière bancaire jouant un rôle important dans la

société congolaise. Elle finance l'économie en collectant

l'épargne de ses clients et en donnant des crédits à ceux

qui en ont besoin moyennant des intérêts et des garanties bien

définies. Elle travaille essentiellement sur base de confiance.

Cette institution se veut être crédible et ne

tient en aucun cas perdre la confiance auprès de ses clients. Elle est

donc tenue à maintenir une gestion efficace des différentes

opérations vis-à-vis des comptes de ses clients. Ces

opérations permettent à la banque de pouvoir s'approvisionner en

différentes ressources.

En outre, l'efficacité de la gestion bancaire est

liée à celle des informations relatives à son

exploitation. La maîtrise de la gestion informationnelle facilite la

production des rapports traduisant le degré d'exploitation de

l'activité bancaire. Les enregistrements des mouvements des

différentes opérations de banque et d'exploitation des comptes,

permettent au gestionnaire de la banque de prendre des décisions

rationnelles.

L'UBC faisant l'objet de notre étude, possède

comme toute autre institution financière une structure informationnelle

conséquente lui permettant d'organiser toutes les opérations

bancaires prévues. Cependant étant donné qu'elle n'a pas

encore informatisé sa gestion, la gestion des opérations bancaire

est faite de façon purement manuelle. Il se remarque ainsi des

redondances

|

« Informatisation de la gestion des opérations

bancaires dans une institution financière bancaire : Cas de l'Union des

Banques Congolaises. »

|

- 3 -

|

d'enregistrements, des erreurs fréquentes lors de la

tenue des différents documents, aussi une lenteur en terme de temps dans

la production et l'élaboration des différents rapports

d'exploitation bancaire.

A titre d'exemple, sur demande de la hiérarchie se

trouvant à Kinshasa, les différents rapports d'exploitation et

états financiers relatives aux mouvements de fonds du mois d'Octobre,

Novembre et Décembre 2003 n'ont pus être prêts qu'en

début du mois de Mars 2004.

Aussi, quelques questions se posent :

Comment peut-on produire en temps records les états

financiers concernant l'exploitation régulière des comptes de

l'UBC pendant une période donnée afin de prélever les

indicateurs d'évaluation des mouvements des fonds tout en

réduisant, voir annihiler les erreurs de calculs qui surviennent

à la suite de la gestion manuelle ?

Comment épauler le service de comptabilité qui

s'occupe de centraliser les différents mouvements journaliers entre les

clients et la banque ainsi que l'exploitation des comptes afin de produire les

documents de synthèse à soumettre à la hiérarchie

?

0.3. Hypothèses

L'actuelle structure de gestion des opérations

bancaires au sein de l'UBC serait inefficiente et inefficace compte tenu de

l'importance des opérations à effectuer, surtout que cette

gestion est faite manuellement. L'informatisation de la gestion des

opérations de banque rendrait la gestion de l'UBC efficace et

efficiente.

A notre humble avis, l'enregistrement direct des

données, leur traitement, leur analyse ainsi que le choix d'une

application écrite en Visual Basic 6.0 utilisant une base des

données Microsoft Access permettrait de produire à temps les

différents rapports d'exploitation et documents de synthèse, de

centraliser les flux financiers et d'avoir connaissance des différentes

opérations enregistrées sur un compte.

Notre application tacherait d'obtenir des indicateurs

d'amélioration de la qualité de gestion des comptes bancaires et

d'appréciation sur les

|

« Informatisation de la gestion des opérations

bancaires dans une institution financière bancaire : Cas de l'Union des

Banques Congolaises. »

|

- 4 -

|

mouvements des fonds par comptes et par type d'opération

bancaire, l'évolution des fréquences d'exploitation etc.

0.4. Objectifs et Délimitation du

sujet

Notre travail a comme objectif de produire en temps voulu :

a) Les états suivants :

La situation relative aux mouvements des fonds concernés

par type d'opérations bancaires

Le tableau d'exploitation

la situation de chaque compte

l'extrait et relevé des comptes

différents bordereaux etc.

b) Les documents de synthèse relatifs à

l'exploitation et à la gestion des opérations bancaires.

En outre, notre étude portera particulièrement

sur la gestion des opérations de banque tout en nous intéressant

à la tenue des comptes bancaires mouvementés par les

différentes opérations. Nous nous limiterons ainsi aux

opérations de banque suivantes: les opérations de virement,

opération en espèces, opérations de crédit,

opérations de placement et opération d'ouverture et de

clôture des comptes.

Ces opérations sont enregistrées par l'UBC/ agence

de Goma qui a constitué notre champ d'investigation.

Dans le temps, nous nous intéresserons à une

période de deux ans, allant de 2003 à 2004.

0.5. Choix et intérêt du

Sujet

Le choix de ce sujet a été motivé par les

difficultés rencontrées souvent dans l'élaboration des

rapports d'exploitation bancaire périodique. Aussi, nous y avons

trouvé un intérêt particulier pour essayer

d'éradiquer les quelques anomalies dans le processus

d'élaboration des rapports

d'exploitation. Si nous avons choisi ce

sujet, c'est pour essayer de faciliter l'encodage des informations provenant de

l'exploitation ou de la gestion des

|

« Informatisation de la gestion des opérations

bancaires dans une institution financière bancaire : Cas de l'Union des

Banques Congolaises. »

|

- 5 -

|

opérations bancaires précitées, de les

manipuler rapidement afin de produire des indicateurs nécessaires

à la prise de décision en matière de gestion des

opérations de banque.

L'UBC trouvera ainsi un moyen efficace dans l'informatisation

de la gestion des opérations de banque afin de satisfaire ses objectifs.

Elle parviendra à l'aide d'une application écrite en Visual Basic

6.0 et d'un matériel adapté à produire automatiquement et

avec moins d'erreur les rapports d'exploitation et documents de

synthèse.

0.6. Méthodes et Techniques

Nous avons fait recours à la méthode MERISE

qui a permis l'analyse du système d'information. Cette

méthode nous a conduit à analyser le système d'information

existant sur base duquel nous avons eu à concevoir le système

d'information futur.

Les techniques complémentaires utilisées sont :

· L'interview libre : cette technique nous a

permis de comprendre l'organisation et le fonctionnement du service comptable,

service qui centralise tous les mouvements relatifs à l'exploitation des

comptes et des flux financiers de l'UBC ;

· La technique documentaire : Cette technique

nous a aidée à consulter différents documents comme les

TFC, ouvrages, mémoire, archives et notes des cours. Nous avons eu le

temps de parcourir les documents qu'utilise l'UBC en ce qui concerne la gestion

des opérations de banque.

0.7. Difficultés

rencontrées

Lors de l'élaboration de ce travail, nous nous sommes

heurtés à un certain nombre des difficultés lors de la

récolte des données notamment :

- Le manque d'une documentation nécessaire pouvant nous

aider à enrichir

d'avantage ce travail,

- L'accessibilité difficile aux données qui a

été marquée par des rendez-vous non respectés. Le

peu de données qui était disponible nous a été

donné avec retard et avec beaucoup de réticences.

|

« Informatisation de la gestion des opérations

bancaires dans une institution financière bancaire : Cas de l'Union des

Banques Congolaises. »

|

- 6 -

|

Pour contourner ces difficultés, nous avons usé de

la patience, d'humilité et raffermi notre volonté d'aboutir aux

conclusions de notre analyse.

0.8. Subdivision du travail

Hormis l'introduction et la conclusion, ce travail comprend deux

grandes parties à savoir :

Cadre théorique et le Système d'Information

Organisationnel (SIO) : qui comprend trois chapitres à savoir :

Cadre Théorique : qui explique les aspects

théoriques en rapport avec le sujet.

Cadre d'étude : il est centré sur la

présentation de l'Union des Banques congolaises, UBC en sigle.

L'analyse du système d'information Existant : il

est question dans ce

chapitre de mener une analyse du SI préétabli au

sein de l'UBC,

Le Système d'Information Informatisé (SII) : qui

comprend deux chapitres à savoir :

L'Etude du Système d'information Futur : ce

chapitre est consacré à un apport du remède aux failles

constatées dans le SI existant. Réalisation de

l'application : il présente d'une part les éléments

nécessaires permettant la réalisation et la

matérialisation de l'application informatique du SI futur, et d'autre

part l'application elle- même.

- 7 -

« Informatisation de la gestion des opérations

bancaires dans une institution financière bancaire : Cas de l'Union des

Banques Congolaises. »

1ère PARTIE :

CADRE THEORIQUE ET

SYSTEME D'INFORMATION

ORGANISATIONNEL

|

« Informatisation de la gestion des opérations

bancaires dans une institution financière bancaire : Cas de l'Union des

Banques Congolaises. »

|

- 8 -

|

CHAPITRE I. CADRE THEORIQUE

La banque constitue l'une des branches économiques les

plus méconnues, tant par ses utilisateurs que par la plupart de ses

employés. Selon l'usage que l'on en fait, elle apparaît comme une

gardienne de dépôts, une distributrice des crédits ou une

conseillère privilégiée. Mais pour le banquier comme tout

chef d'entreprise, la gestion consiste à maximiser sa rentabilité

à court terme et/ou à long terme en minimisant ses

risques4.

1.1. Activités bancaires

Dans sa forme actuelle, l'activité bancaire peut

s'analyser en quatre fonctions principales à savoir5 :

1. L'intermédiation : qui consiste à

collecter les disponibilités (épargne et dépôts) de

certains agents économiques pour les prêter à d'autres,

2. La gestion des moyens de paiement : les banques

en créant la monnaie (scripturale) doivent en assurer la circulation, ce

qui suppose le traitement des chèques, de virements, des effets de

commerce, la tenue des comptes, avis de prélèvement,

etc.6.

3. Les services financiers et divers : qui

regroupent la location des coffres, les services de caisse (retraits ou

dépôts d'espèce), le service de change, les

opérations de bourse, les conseils aux particuliers comme les

entreprises ou commerçants

4. L'intervention sur les marchés : les

banques interviennent sur le marché monétaire, inter bancaire et

financier pour équilibrer leur trésorerie (en se procurant les

ressources ou placer les excédents de liquidités), mais aussi

pour en tirer des profits directs.

Les banques commerciales étant des entreprises dont les

fonctions principales consistent à recevoir de l'argent et à en

prêter sous forme de crédit,

4 SIMON C. J. , Les banques, ed. de la

découverte, Paris 1994, P. 57

5 Idem P. 58

6 Idem, P. 65

- 9 -

« Informatisation de la gestion des opérations

bancaires dans une institution financière bancaire : Cas de l'Union des

Banques Congolaises. »

pour leu propre compte7 , leur cycle

d'activités se résume par le schéma suivant :

Collecte de dépôts Octroi des prêts

Remboursement des dépôts Recouvrement des

prêts à

l'échéance

1.2. Les Moyens d'actions des

banques

Les moyens d'actions des banques sont constitués des

éléments ci-après :

Les Fonds Propres : ceux-ci comprennent le capital social et les

réserves.

Les Dépôts reçus du public : on distingue

:

Les dépôts à vue : pour ce cas de

dépôt le banquier est tenu à leur restitution dès la

première demande. Ces intérêts ne sont pas producteurs

d'intérêts.

Les dépôts à préavis : ils

créent dans le chef du déposant l'obligation de donner un

préavis pour disposer de son argent ;

Les dépôts à terme : le client ne

peut demander la restitution qu'au terme convenu.

Les Emprunts : les banques se procurent également des

moyens d'actions par des emprunts. Elles émettent

généralement des bons de caisse lorsqu'elles font des emprunts

à court terme. Notons que les banques peuvent aussi obtenir des avances

sur leurs comptes auprès des institutions d'émission ou

auprès d'autres banques sous forme de « call money ».

1.3. Les autres opérations

Le compte est un état comptable sur lequel est inscrit

l'ensemble des opérations effectué entre la banque et son

client8 ; et, en son sens dérivé, le compte bancaire

est un compte de tiers tenu par un banquier9.

Débit Crédit

41 Le Client

a. Tenue de compte par la banque

Les remises, versements sous toutes les formes sont inscrites au

crédit (les espèces sonnantes, chèques, virements

reçues, payement reçu, etc. ).

Les retraits par différents moyens sont par contre

inscrits au débit (chèques émis, frais divers etc.). Les

différentes opérations sont enregistrées au moyen des

pièces comptables et le client est informé de certaines

opérations par des avis de débit et de

crédit10. L'ensemble des opérations effectuées

est repris sur un relevé ou extrait de compte.

Notons que l'UBC gère les types de comptes

suivants11 : Compte à vue

Compte à préavis

Compte à terme fixe

Livrets de dépôt et comptes en monnaie

étrangère : étant régi par un règlement

propre à lui, les comptes livrets de dépôt ne seront pas

concernés dans notre analyse. Il en de même pour ceux en monnaie

étrangère.

8 KAMBALE MBAKULIRAH, Cours des opérations

de banque et de bourse, G2 Gestion-ULPGL, Inédit, 2001-2002

9 NGUYEN C. et allii, Lexique des droits des

affaires zaïrois, ed.

10 Bernet-Rollande L., Principes et techniques

bancaires, ed. Dunod, Paris, 1999, P. 26

11 Idem

b. Les opérations en espèces

Constituées des opérations ordinaires

effectuées par les clients pour faire fonctionner un compte. Il s'agit

de (du) :

Versement ou dépôt ;

Retrait

c. Le virement bancaire

Formule de virement :

Le virement se compose de deux volets. Le premier est remis

à la banque pour exécution. Le second volet constitue une copie

que le client conserve, éventuellement signée par le guichetier

comme preuve de réception de l'ordre de paiement.

Le virement global :

Lorsque le titulaire désire effectuer plusieurs

paiements en même temps en faveur de différents

bénéficiaires, il a la possibilité de remplir une seule

formule de virement global. Celle-ci reprend le montant total de l'ensemble des

virements. Le numéro de compte et le nom, le prénom ainsi que

l'adresse du bénéficiaire y sont remplacés par la mention

« divers bénéficiaires. » Seule cette formule

doit porter la date ainsi que la signature du donneur d'ordre. On y joint les

ordres de virement relatifs aux paiements particuliers à effectuer aux

divers bénéficiaires. Le virement est aussi une opération

locale.

Dans cette opération, nous distinguons les virements

reçus et les virements envoyés.

- Les virements reçus

constituent la compensation reçue ;

- Les virements envoyés se

composent des virements directs et indirects.

d. Les ordres de paiement et les chèques 1- Ordre

de paiement

L'ordre de paiement est un écrit par lequel un client

donne instruction à sa banque d'exécuter une opération de

virement, de transfert ou autres pour son compte.

Il est un moyen de paiement qui ne devient libératoire

qu'après avoir vérifié si l'avoir en compte le couvre

totalement. Il est toujours sauf exception dûment autorisé par la

Direction et payable en compte12.

2- Le chèque bancaire

Le chèque bancaire qui consiste pour une agence

à délivrer à un de ses clients un chèque payable

aux caisses d'une autre agence ou à ses propres caisses est

appelée « émission de chèque bancaire en francs

congolais. »13

Le chèque est d'abord un instrument de retrait de

fonds. Il est ensuite une monnaie un peu particulière : comme la monnaie

métallique et les billets de banque, le chèque permet de payer

n'importe quelle dette.

Il en résulte une simplification des règlements

puisque le débiteur n'est pas obligé de s'approvisionner en

billets de banque et que le créancier n'a plus à les mettre en

sûreté. Ainsi, les risques de perte ou de vol d'argent liquide

sont diminués.14

1.4. Les opérations de

Crédit15

Crédit, terme utilisé pour désigner des

transactions en nature ou en espèce effectuées en contrepartie

d'une promesse de remboursement dans un délai généralement

convenu par avance. Le cédant devient alors un créancier et le

cessionnaire un débiteur. Crédit et dette sont donc des termes

qui décrivent une même opération considérée

de deux points de vue opposés.

Il est possible de distinguer les crédits en fonction

de leur durée, de leur objet, de la garantie exigée en fonction

du prêt accordé, de l'identité du créancier ou du

débiteur : il existe des crédits au jour le jour, à court

terme (de trois mois à deux ans), à moyen terme (de deux ans

à cinq ans) et à long terme ; les crédits à la

consommation sont accordés aux particuliers pour leur consommation

personnelle, les crédits d'investissement, représentés par

des obligations émises par les entreprises, sont utilisés par les

entreprises pour financer l'acquisition d'installations et d'équipements

; un crédit hypothécaire (voir Hypothèque) est

composé de prêts garantis par des terrains ou des

12 Sources : Directives de l'UBC/Agence de Goma.

13 Idem

14 MARIE - ANNE DE COCKBORNE, Tout sur le

chèque et ses infractions, Edition de VECCHI, Paris, p.8.

15 Encyclopédie Encarta, Collection Microsoft

2002.

bâtiments ; les crédits bancaires sont

accordés par les banques et prennent la forme de prêts,

d'opérations d'escompte ou de découvert de compte ; le

crédit international est accordé à certains États

par d'autres États, par les ressortissants de pays étrangers ou

les institutions financières internationales telles que la Banque

internationale pour la reconstruction et le développement. (BIRD) ; la

dette publique est composée de crédits accordés à

l'État, représentés par les obligations émises par

les autorités publiques.

CHAPITRE II. CADRE D'ETUDE

2. 1. PRESENTATION DE L'UBC 2.1.1-

HISTORIQUE16

La première banque qui s'est installés au Congo

dans le temps était la Banque du Congo Belge, filiale de la

Société Générale de Belgique avec comme

siège Bruxelles en 1909.

D'aucuns n'ignorent que la notion de la banque n'est pas

immuable, c'est-à-dire, inchangeable dans l'espace parce qu'en effet,

elle varie de pays à pays suivant les fonctions qui sont imposées

aux institutions financières par les besoins des particuliers et des

milieux dans lesquels ils exercent leurs activités.

L'Union des Banques Congolaises fut créée en

1920 avec les statuts des Sociétés à portefeuille

(c'est-à-dire, celles qui participent à la création

d'autres société, celles qui achètent les titres

émis par d'autres sociétés) à l'initiative de la

Banque Bruxelles Lambert sous la dénomination de Crédit

Général du Congo (CREGECO) qui deviendra en date du 23 août

1929, la Banque Belge d'Afrique (BBA en sigle).

Le Crédit Général du Congo ouvre ses

portes en 1920 et il reprendra, en 1924, les quatre agences de la Banque

Bruxelles Lambert à Kinshasa, Lubumbashi, Matadi et Kisangani. Ces

agences avaient été ouvertes en 1923.

En 1929, les activités du Crédit

Général du Congo passèrent à la Banque Belge

d'Afrique qui devait les gérer comme banque commerciale.

En juin 1949, la BBA se dotera d'une nouvelle forme juridique

en devenant une société congolaise par action à

responsabilité limitée. De ce fait, le siège social de

Bruxelles sera transféré à Kinshasa.

En date du 17 octobre 1971, la Banque Belge d'Afrique changera sa

raison sociale pour prendre la dénomination d'Union Zaïroise de

Banques (UZB en sigle).

16 Archives de l'Union des Banques Congolaises - Goma

Retenons que son capital initial de zaïres 1.200.000

passera en 1980 à zaïres 2.500.000, répartis en 704.000

actions. En avril 2000, le capital sera fixé en francs congolais

21.495.553 représenté par 704.000 actions. 17

L'Union de Banques Congolaises compte 13 agences, à

savoir : Kinshasa (siège social, boîte postale 197 Kinshasa I),

Boma, Bukavu, Goma, Lubumbashi, Kolwezi, Mwene-Ditu, Kisangani, Isiro, Bunia,

Butembo, Beni, MubjiMayi.

L'agence de Goma a été créée le

1er mars 1950. L'UBC est l'une des banques de dépôts

que compte le Congo, avec comme numéro d'identification nationale

A04904F et celui du registre de commerce 071.18

Comme toutes les institutions financières bancaires,

l'UBC a aussi des correspondants étrangers avec lesquels elle traite les

opérations de transfert, virement et remise documentaire. Ces

correspondants sont les suivants :

- La Banque Bruxelles Lambert (BBL) ;

- La Banque Commerciale du Rwanda (BCR) ;

- La Banque Commerciale de Burundi (BANCOBU)

;

- La Banque Nationale de Paris (BNP) et

- La DRESDNER BANK/Allemagne.

L'Union de Banques Congolaises/agence de Goma atteint le

siège social par moyen de téléphone sans fil et par

correspondance.

Elle occupe dans le système bancaire congolais la

quatrième place suivant l'ordre d'important si l'on prend comme

critère de classification le volume des dépôts et se classe

après la Banque Commerciale Congolaise (autre fois Banque du Congo), la

Banque Congolaise de Commerce Extérieur (Banque du Peuple, anciennement

appelée « Société Congolaise de Banques »), la

Banque de Kinshasa et la Banque Internationale pour l'Afrique.19

2.1.2- OBJECTIFS

Dans la mission de collecter l'épargne et de distribuer

les crédits à ceux qui en ont besoins moyennant un

intérêt, les banques ne jouissent guère de

17 Source : Archives de l'UBC/Agence de Goma.

18 Source : Archives de l'UBC, Règlement

général des opérations, édition 1992.

19 MAMBI MULUMBA, Les banques commerciales face

aux mutations structurelles de l'économie zaïroise,

édition Saint Paul, Kinshasa, 1983, p.21

monopole. Elles rencontrent la concurrence d'organismes

officiels et privés qui au moyen de leurs capitaux propres, par

l'émission d'obligations ou de bons de caisse, participent au

financement de certains secteurs de l'économie.

L'Union de Banques congolaises a pour objectifs de :

· Fournir aux clients des renseignements et les assister

techniquement et financièrement ;

· Mobiliser les ressources financières publiques et

privées à l'intérieur et à l'extérieur du

pays ;

· Promouvoir le développement par les

activités économiques et sociales.

Pour atteindre ses objectifs, l'UBC exerce les fonctions de :

Traiter avec les clients dans l'utilisation de leurs ressources

en vue de l'intégration économique ;

Financer les activités de ses clients par son capital

propre et par les fonds provenant d'emprunts sur les marchés

financiers.

Cette institution a atteint le maximum de ses objectifs en

République Démocratique du Congo en 1996, c'est-à-dire

qu'elle recevait des dépôts à vue et à terme et

octroyait des crédits à court terme et à moyen terme

conformément à la réglementation de la République

Démocratique du Congo en matière bancaire.

Cette réglementation lui donnait le pouvoir de

gérer une somme ne dépassant pas trois millions de francs

congolais ou son équivalent en devises, c'est-à-dire, lorsqu'il y

avait dépassement du plafond, cette somme devrait être

encaissée dans son compte à la Banque Centrale à Goma.

Cette somme était comptabilisée dans le compte réserve et

souvent utilisée pour les marchés intermédiaires.

2.1.3- RESSOURCES

Les ressources d'une banque proviennent essentiellement, d'une

part, des capitaux qui leur appartiennent appelés capitaux propres et

d'autre part, des dépôts d'argent qui leur sont confiés

appelés capitaux étrangers renfermant les dettes à long,

moyen et court terme.

2.1.3.1- Les ressources financières de

l'UBC

Les ressources financières de l'Union de Banques

Congolaises proviennent de :

a) Moyens propres : Ceux-ci proviennent de :

- Du capital propre : ce dernier

est utilisé pour les immobilisations, parfois pour le crédit

à long terme et de façon générale comme garantie

pour les dépôts.

- D'autres capitaux propres : Les

réserves ou bien les bénéfices réservés en

vertu des dispositions légales, des prescriptions statutaires

émanant des décisions de l'assemblée

générale des actionnaires.

b) Capitaux étrangers :

- Des emprunts : l'UBC émet

des obligations comme le fait toute société qui a besoin des

fonds. Elles donne des obligations) à quiconque désire

prêter moyennant un intérêt.

- Des dépôts de clients

: ces dépôts sont utilisés par l'UBC dans les affaires

et constituent la principale ressource de toute banque.

Ce sont les fonds des tiers comprenant les

dépôts à vue et à terme, les avoirs des

correspondants banquiers et les soldes créditeurs des comptes courants.

Ces derniers représentent des dépôts effectués par

des industriels ou des commerçants pour les besoins de leurs

affaires.

c) Les ressources d'exploitation :

Ces ressources proviennent des services rendus par l'UBC

à ses clients, notamment : les commissions, les frais de transfert, les

intérêts perçus sur les crédits etc. L'UBC/GOMA

compte 210 clients pour la période allant de 2003-2004. Il y a trois

sortes des dépôts de clients :

d. Les dépôts à vue

:

Ces derniers sont enregistrés dans les comptes à

vue ou comptes des dépôts à chèques. Il s'agit des

dépôts effectués par les clients de la banque avec

l'intention de pouvoir en disposer de nouveaux.

Les retraits peuvent s'opérer à tout moment sans

préavis, c'est-à-dire, sans avertissement préalables. De

ce fait, la banque ne peut placer ces dépôts qu'à

très court terme. Elle ne peut pas immobiliser durant une longue

période ces capitaux, les remboursements peuvent y être

exigés à tout moment.

L'intérêt que la banque accordera aux

déposants sera très faible. Les déposants peuvent disposer

de leur argent par des chèques et des virements

(prélèvement de l'argent en compte du client pour l'apporter sur

un autre compte pour paiement). Chaque changement apporté à la

situation des comptes à vues ou chèque à vue est

notifié au titulaire du compte de dépôt par l'envoie d'un

extrait de compte qui indique :

- Le solde antérieur de

l'opération qui vient d'avoir lieu ;

- Le solde actuel.

e. Les dépôts à terme fixe

:

Les retraits ne peuvent s'opérer qu'à des

échéances fixes et convenues à l'avance : retrait à

telle date ou à chaque fin du mois ou encore fin de trimestre.

Les dépôts à terme fixe permettent

à la banque d'utiliser mieux de l'argent et de prêter à

plus long terme. C'est pour ce motif que la banque accorde aux déposants

un intérêt plus élevé. Pour ce genre des

dépôts, la banque prévoit « la clause de toute

reconduction », c'est-à-dire, si le titulaire ne notifie pas

au banquier clairement et précisément avant

l'échéance du terme son désir de mettre fin au placement,

ce dernier est reconduit automatiquement pour un nouveau terme identique.

f. Les dépôts à préavis

:

Dans ce cas, les déposants ne peuvent opérer et

retirer qu'après avoir donné un préavis à la

banque.

Le client, avant de retirer l'argent logé dans son

compte, envoie un préavis au banquier ou avis d'avance

pour dire : à tel jour, je passerai pour le retrait de mon argent.

En outre, plus le préavis est court, plus l'intérêt

accordé est petit et plus le préavis est long, plus

l'intérêt est grand.

2.1.3.2- Les ressources humaines de l'UBC

Ces ressources proviennent du recrutement du personnel et de

leur formation, du calcul des appointements et de l'exécution des

décisions de la direction en ce qui concerne les mutations et les

promotions.

A chaque emploi, correspond une catégorie. L'effectif

actuel du personnel à l'UBC/agence de Goma est 23 personnes.

2.2. ORGANISATION STRUCTURO-FONCTIONNELLE DE L'UBC

2.2.1- Organigramme

Un organigramme est un moyen précis permettant de

décrire les cadres de la structure et leurs rapports

d'autorité.

Toute entreprise doit avoir ainsi un organigramme pour bien

déterminer les fonctions et tâches de chacun de ses agents. Pour

ce qui est de l'Union des Banques Congolaises, nous avons la structure suivante

:

Organigramme de l'UBC20

DIRECTION GENERALE

GERANT

GERANT ADJOINT

SECRETAIRE DE DIRECTION REGIONALE

Phonie

|

Service

|

|

Service

|

|

Import

|

|

Service

|

|

CAISSE

|

|

VISA

|

|

ExporT

|

|

Portefeuille

|

Service

- Virement

- Transferts

Service

Comptabilité

Secrétariat

Caisse

Recouvrement

Caisse

Paiement

Position

Remise

Cheques

Portefeuille Escompte

Portefeuille

Recouvrement

20 Source : archives de l'UBC/Agence de Goma,

Année 2003.

Expédition & Classement

des courriers

2.2.2- Attributions des tâches

A- Le rôle de la Direction régionale de

l'UBC

La Direction régionale est chargée de diriger,

d'organiser et de concevoir le système de gestion de la banque.

B- Attributions du Gérant

A l'UBC/agence de Goma, comme dans toutes les banques, il y a un

gérant secondé par son adjoint. Parmi ses attributions, nous

citons les plus importantes :

a) Superviser tous les services :

b) Attirer les fonds :

c) Analyser les bilans des sociétés qui

sollicitent les crédits :

d) Déterminer la durée et le montant des

crédits

Pour ce qui est du Gérant - Adjoint, il seconde et

remplace le Gérant en cas d'absence et s'occupe de la gestion du

personnel.

C- Les services opérationnels de l'UBC

Nous pouvons citer les services oeuvrant dans cette institution

financière

bancaire :

a) Service de Visa :

En ce qui concerne ce service, l'identification et le

positionnement sont combinés en son sein.

Le service visa est une porte d'entrée aux clients

pour toutes les banques et c'est un guide qui oriente les clients voulant

entretenir des relations avec la banque.

b) Service portefeuille :

Ce service centralise tous les documents commerciaux qui

procurent l'argent. C'est le patrimoine financier d'une banque.

Ces documents sont : la lettre de change, le billet à

ordre, les chèques etc. Nous distinguons deux sortes des portefeuilles

:

commerce avant l'échéance.

Portefeuille - recouvrement : fait

le recouvrement des créances pour les comptes des tiers moyennant

perception d'une commission. La banque accepte aussi des traites qui attendent

l'échéance pour paiement.

c) Service de caisse :

Caisse versement : la banque

reçoit tous les versements en espèces qui s'effectuent

quotidiennement aux guichets ;

Caisse retrait : ce service s'occupe

des retraits d'espèces demandées par les clients aux guichets.

d) Service de courrier :

S'occupe de la réception et de l'envoi des courriers aux

clients et aux autres tiers.

d) Virement et transfert :

Ce service s'occupe des opérations internes et externes de

la banque.

f) Comptabilité :

Centralise les opérations d'enregistrement des faits

comptables et vérifie les

différents documents sur base desquels les

écritures sont passées.

Ce service s'occupe aussi du contrôle de toutes les

informations relatives aux comptes des clients.

g) Economat : Ce service fait les achats des

matériels et des fournitures de bureaux.

h) Charroi automobile :

Effectue les diverses courses de services de la banque ainsi que

la maintenance des véhicules.

i) Personnel :

Ce service organise le recrutement des agents de la banque et

leur accorde des prêts et avances. Il vérifie aussi les

présences et s'occupe de la paie des agents.

j) Service d'import - Export :

Facilite les opérations des clients voulant importer et

exporter leurs marchandises.

k) Service de classement général : Fait

le classement de toutes les correspondances et dossiers de la banque.

l) Service de phonie :

Ce service facilite la communication des agences entre elles :

il transmet et reçoit les messages ainsi que les instructions de

différents services de la banque et du monde extérieur.

CHAPITRE III. ANALYSE DU SYSTEME

D'INFORMATION EXISTANT

Par définition, le SI est un ensemble

d'éléments divers (hommes, machines, règles, etc.)

chargés de stocker et de traiter les informations relatives au

système opérant afin de les mettre à la disposition du

système de gestion.

Le SI Existant permet de suivre la réalisation des

objectifs dans une entreprise à tous les niveaux et dans toutes les

principales fonctions de celle-ci.

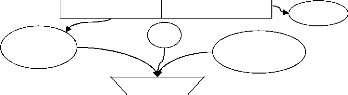

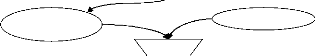

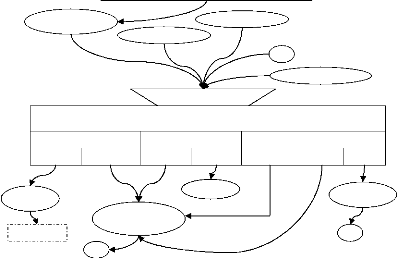

3.1. Le Modèle Conceptuel des Flux

(MCF)

Pour tenter de réduire la complexité de

modélisation d'une entreprise et surtout d'obtenir les tailles de

projets maîtrisables, on cherche à la découper en domaines

d'activité. Ce découpage permet aux concepteurs de

déterminer ce qu'ils vont faire.

On élaborera ainsi le diagramme des Flux puis le

Modèle conceptuel des Flux.

A

Client

F

Comptabilité

E G

Remise fonds

B

Portefeuille escompte

Visa -

position

Visa remise

chèque

Rapports

E

Caisse -

dépôt

K

G

Caisse -

Retrait

M

K

C

Gérance

D

Planifie et coordonne

Rapports

Commission

de crédit

M

A

C

Virement et

transfert

Guichetier

Direction

général

B

D

Courrier

Correspondant

F

3.1.1. Construction du Diagramme des flux

3.1.2. Matrice des flux

|

Guichetier

|

Client

|

CC

|

CR

|

CV

|

Visa

RC

|

Cpté

|

Courrier

|

Gérance

|

Correspondant

|

DG

|

VP

|

V&T

|

Portefeuille

Escompte

|

|

Guichetier

|

|

|

|

|

|

|

|

|

22

|

|

|

23

|

27

|

|

|

Client

|

5 et 19

|

|

|

|

7

|

9

|

|

|

|

|

|

3

|

|

1

|

|

CC

|

|

|

|

|

|

|

|

|

30

|

|

|

|

|

25

|

|

CR

|

|

6

|

|

|

|

|

11

|

|

|

|

|

|

|

|

|

CV

|

|

8

|

|

|

|

|

12

|

|

|

|

|

|

|

|

|

Visa RC

|

|

|

|

10,18

|

|

|

|

|

|

|

|

|

|

|

|

Cpté

|

|

|

|

|

|

|

|

|

13

|

|

|

|

|

|

|

Courrier

|

26

|

28

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Gérance

|

21

|

20

|

30

|

|

|

|

|

|

|

|

14

|

|

|

|

|

Correspondant

|

|

|

|

|

|

|

|

|

|

|

|

|

16

|

|

|

DG

|

|

|

|

|

|

|

|

|

15

|

|

|

|

|

|

|

VP

|

|

4

|

|

|

|

|

|

|

|

|

|

|

|

|

|

V&T

|

|

|

|

|

|

|

|

29

|

|

17

|

|

|

|

|

|

Portefeuille Escompte

|

|

2

|

24

|

|

|

|

|

|

|

|

|

|

|

|

|

Légende

|

|

|

|

1. Réponse à la demande

2. Demande de crédit

3. Demande renseignement

4. Renseignement fourni

5. Demande d'ouverture de compte

6. Remise des fonds

7. Versement

8. Bx de versement

9. Remet chèque

|

10. Renseignement sur chèque

11. Mouvement compte

12. Mouvement compte

13. Rapports

14. Rapports

15. Planifie et coordonne

16. Paiement/ envoie des fonds

17. Virement / Transfert

18. Renseignement sur chèque

|

19. Ordre de paiement

20. Attribution numéro de compte

21. Décision sur ouverture de compte

22. Dossier d'ouverture de compte

23. Ouverture compte

24. Document sur ouverture de crédit

25. Décision sur crédit

26. Remet courrier reçu

|

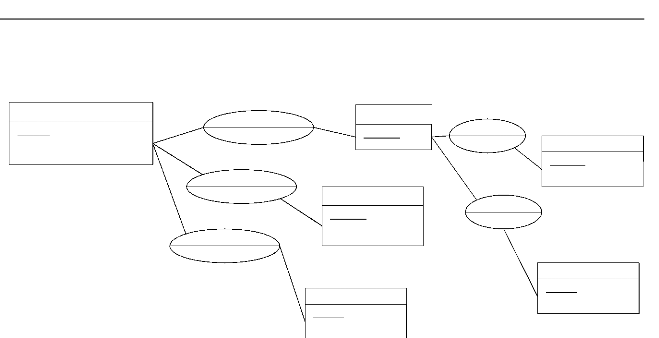

Client

Documents

Demande exécution

Pièces justificatives

Opérations bancaires

Comptabilité

Gérance

Courrier pour clients

Virement/Transfert

Envoi des fonds

Donne rapport

Rapports

Correspondants

Direction générale

Courrier

27. Dépose les OP déposées

28. Dresse le courrier

|

29. Tient informer d'un Virem. / Transf. Reçu

30. Dossier d'ouverture crédit

|

31. Décision sur ouverture crédit

|

3.1.3. Construction du Modèle Conceptuel des Flux

Net

3.2. MODEL ISA TION ORGANISATIONNEL DES

TRAITEMENTS

Le MOT défini l'organisation que l'on met en place pour

atteindre les objectifs décrits au niveau conceptuel en proposant des

choix de solutions afin de permettre à l'utilisateur d'opter pour l'une

d'entre elle.

On précisera alors les postes de travail, une

chronologie des opérations ainsi que le degré d'automatisation

des différentes procédures. Notons qu'ici on définit le

« qui », le « où » et le « quand ».

3.2.1. Règles d'organisation

1. L'UBC ouvre ses portes tous les jours (du lundi au vendredi)

de 8 heures à 16 heures, sauf le samedi où toutes les

activités s'arrêtent à 12 heures ;

2. Les demandes d'ouverture de compte sont adressées

au Chef d'Agence et déposées au guichet de la banque tous les

jours pendant les heures de service. Ces dernières sont

étudiées et une fois les conditions sont remplies, la demande est

acheminée auprès du Gérant pour l'attribution d'un

numéro de compte ;

3. Les dépôts des fonds se font au guichet de la

caisse dépôt ;

4. Pour tout retrait, le client se présente au guichet

caisse retrait muni de son chéquier ou des documents autorisant le

retrait des fonds. On analyse les documents, s'il est authentique, on remettra

l'argent au client ;

5. A la fin de chaque mois la comptabilité

prélève le frais de tenue de compte

6. Après enregistrement de l'opération, on

établit d'un extrait de compte. Mais dans le cas d'un versement, un

bordereau de dépôt est émis au déposant ;

7. la demande d'ouverture de crédit est

déposé au guichet de la banque et acheminée au

gérant pour analyse. Dans le cas om la demande est favorable, on

vérifie la liquidité avant de donner l'ordre d'octroi.

8. Pour effectuer un virement, le client doit soit adresser

soit déposer son ordre de paiement au guichet de la banque. Le

guichetier vérifiera si toutes les mentions sont

complétées. Si tel est le cas, il enregistre l'OD, puis la

transmet au chef de service de transfert et virement qui autorisera le

paiement.

9. avant d'exécuter toute autre opération

bancaire, le guichetier devra vérifier l'authenticité des

documents lui présenter, puis il élaborera des documents

attestations la passation de l'opération.

3.2.2. Tableau des procédures fonctionnelles du SI

Existant

Les opérations sont caractérisées par un

ou plusieurs évènements qui la déclenchent par

synchronisation, un opérateur logique, une période et un poste de

travail grâce à la mise en action d'un responsable.

La procédure peut être manuelle ou automatique

partiellement ou totalement. Notre SI Existant découpé en

processus donne lieu aux tableaux suivants :

Tableau 1. Processus « Ouverture de compte

»

|

PF

|

DEROULEMENT

|

ACTIONS

|

NATURE

|

POSTE DE TRAVAIL

|

|

DEBUT

|

DUREE

MAX

|

LIEU

|

RESPONSABLE

|

RESSOURCE

|

|

PF1

|

8h<t<14h

|

X'

|

Réception de la demande d'ouverture de compte

|

M

|

Réception

|

Réceptionniste

|

Réceptionniste

|

|

PF 2

|

8h<t<14h

|

X'

|

Etude du Dossier

|

M

|

Bureau Agence

|

Chef d'agence

|

Chef d'Agence

|

|

PF3

|

8h<t<14h

|

60'

|

Dactylographie des renseignements clients

|

M

|

Secrétariat

|

Secrétaire

|

Secrétaire

|

|

PF 4

|

8h<t<14h

|

X'

|

Enregistrement du client

|

M

|

Gérance

|

Gérant

|

Gérant

|

|

PF 5

|

8h<t<14h

|

X'

|

Attribution du numéro de compte

|

M

|

Gérance

|

Gérant

|

Gérant

|

Tableau 2. Processus « Retrait »

|

PF

|

DEROULEMENT

|

ACTIONS

|

NATURE

|

POSTE DE TRAVAIL

|

|

DEBUT

|

DUREE

MAX

|

LIEU

|

RESPONSABLE

|

RESSOURCE

|

|

PF6

|

8h<t<14h

|

X'

|

Réception client

|

M

|

Guichet Retrait

|

Caissier Retrait

|

Caissier Retrait

|

|

PF7

|

8h<t<14h

|

X'

|

Vérification chèque

|

M

|

Guichet Retrait

|

Caissier Retrait

|

Caissier Retrait

|

|

PF8

|

8h<t<14h

|

X'

|

Recherche Fiche du client

|

M

|

Guichet Retrait

|

Caissier Retrait

|

Caissier Retrait

|

|

PF9

|

8h<t<14h

|

X'

|

Vérification du solde client

|

M

|

Guichet Retrait

|

Caissier Retrait

|

Caissier Retrait

|

|

PF10

|

8h<t<14h

|

X'

|

Elaboration bordereau

|

M

|

Guichet Retrait

|

Caissier Retrait

|

Caissier Retrait

|

|

PF1 1

|

8h<t<14h

|

X'

|

Remise de l'argent

|

M

|

Guichet Retrait

|

Caissier Retrait

|

Caissier Retrait

|

|

PF12

|

8h<t<14h

|

X'

|

Enregistrement de l'opération

|

M

|

Guichet Retrait

|

Caissier Retrait

|

Caissier Retrait

|

Tableau 3. Processus « Versement »

|

PF

|

DEROULEMENT

|

ACTIONS

|

NATURE

|

POSTE DE TRAVAIL

|

|

DEBUT

|

DUREE

MAX

|

LIEU

|

RESPONSABLE

|

RESSOURCE

|

|

PF13

|

8h<t<14h

|

X'

|

Réception client + argent

|

M

|

GD

|

Caissier dépôt

|

Caissier dépôt

|

|

PF14

|

8h<t<14h

|

X'

|

Recherche de la fiche du client

|

M

|

GD

|

Caissier Dépôt

|

Caissier Dépôt

|

|

PF15

|

8h<t<14h

|

X'

|

Elaboration du bordereau de dépôt

|

M

|

GD

|

Caissier dépôt

|

Caissier dépôt

|

|

PF16

|

8h<t<14h

|

X'

|

Enregistrement versement dans le registre

|

M

|

GD

|

Caissier Dépôt

|

Caissier Dépôt

|

Tableau 4. Processus « Virement »

|

PF

|

DEROULEMENT

|

ACTIONS

|

NATURE

|

POSTE DE TRAVAIL

|

|

DEBUT

|

DUREE

MAX

|

LIEU

|

RESPONSABLE

|

RESSOURCE

|

|

PF1 7

|

8h<t< 16h

|

X'

|

Réception de l'ordre de paiement

|

M

|

Service Virement

|

Chef svce Virement

|

Chef svce Virement

|

|

PF1 8

|

|

|

Analyse de l'Ordre de paiement

|

M

|

Service Virement

|

Chef svce Virement

|

Chef svce Virement

|

|

PF1 9

|

|

|

Transmission ordre de paiement

|

M

|

Service Virement

|

Chef svce Virement

|

Chef svce Virement

|

|

PF20

|

`'

|

`'

|

Recherche fiche client

|

M

|

Service Virement

|

Chef svce Virement

|

Chef svce Virement

|

|

PF21

|

`'

|

`'

|

Vérification de la situation client

|

M

|

Service Virement

|

Chef svce Virement

|

Chef svce Virement

|

|

PF22

|

|

|

Autorisation de virement

|

M

|

Service Virement

|

Chef svce Virement

|

Chef svce Virement

|

|

PF23

|

`'

|

`'

|

Enregistrement de l'opération

|

M

|

Service Virement

|

Chef svce Virement

|

Chef svce Virement

|

Tableau 5. Processus « Demande de crédit

»

|

PF

|

DEROULEMENT

|

ACTIONS

|

NATURE

|

POSTE DE TRAVAIL

|

|

DEBUT

|

DUREE

MAX

|

LIEU

|

RESPONSABLE

|

RESSOURCE

|

|

PF24

|

8h<t<14h

|

X'

|

Réception de la demande de crédit

|

M

|

Commission de

crédit

|

Gérant

|

Gérant +Membres de

la CC

|

|

PF25

|

`'

|

`'

|

Ouverture et Analyse de la demande

|

M

|

Commission de

crédit

|

Gérant

|

Gérant +Membres de

la CC

|

|

PF26

|

`'

|

`'

|

Vérification liquidité

|

M

|

Commission de

crédit

|

Gérant

|

Gérant +Membres de

la CC

|

|

PF27

|

`'

|

`'

|

Elaboration note de crédit

|

M

|

Commission de

crédit

|

Gérant

|

Gérant +Membres de

la CC

|

|

PF28

|

|

|

Enregistrement crédit

|

M

|

Commission de

crédit

|

Gérant

|

Gérant +Membres de

la CC

|

|

PF29

|

`'

|

`'

|

Octroi crédit

|

M

|

Commission de

crédit

|

Gérant

|

Gérant +Membres de

la CC

|

Tableau 6. Processus « Clôture des

opérations »

|

PF

|

DEROULEMENT

|

ACTIONS

|

NATURE

|

POSTE DE TRAVAIL

|

|

DEBUT

|

DUREE

MAX

|

LIEU

|

RESPONSABLE

|

RESSOURCE

|

|

PF30

|

14h<t<16h

|

X'

|

Réception des documents issus du traitement des

opérations

|

M

|

Comptabilité

|

Comptable

|

Comptable

|

|

PF31

|

14h<t<16h

|

X'

|

Catégorisation d'opération

|

M

|

Comptabilité

|

Comptable

|

Comptable

|

|

PF32

|

14h<t<16h

|

X'

|

Journalisation

|

M

|

Comptabilité

|

Comptable

|

Comptable

|

|

PF33

|

14h<t<16h

|

X'

|

Elaboration des états financiers

|

M

|

Comptabilité

|

Comptable

|

Comptable

|

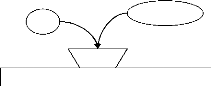

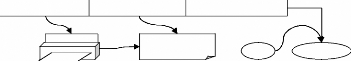

3.2.3 Diagramme d'enchaînement des

procédures

Ce diagramme est principalement forme des opérations

qui se succèdent sans interruption. Les évènements entrant

déclenchent l'opération, de cette dernière résulte

les autres après décomposition de l'opération en

procédure fonctionnelle.

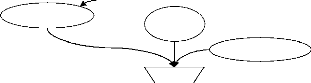

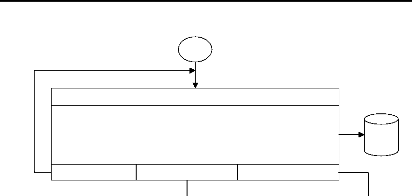

Formalisme Utilisé21

Evénements déclenchants

Conditions d'exécution

Désignation de l'opération

Règle d'émission

Evénement résultat

21 DIONISI D., L'essentiel sur Merise,

éditions Eyrolles, Paris, 1998

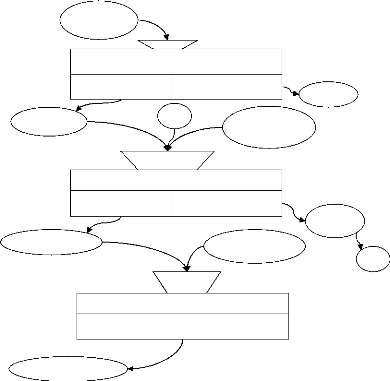

3.2.4. Construction du diagramme d'enchaînement des

procédures

|

Durée

|

Processus « Ouverture de compte »

|

Nature

|

Poste de

travail

|

|

|

M

|

|

|

Dde Ouverture Client présent

compte

Et

|

|

PF1

|

Réception demande ouverture de compte

|

|

|

Toujours

|

|

|

|

|

|

|

Dde reçue

|

|

|

|

Dossier ouvert c Chef Agence

a b dispo

|

M

|

|

|

(a et b et c) ou d

|

|

|

PF2

|

Etude du Dossier

|

d

|

|

OK

|

PAS OK

|

|

Dossier

|

|

|

|

Dossier refusé

accepté

|

|

|

|

Secrétaire dispo

|

|

M

|

|

|

Et

|

|

PF3

|

Dactylographie coordonnées clients

|

|

|

Toujours

|

|

Coordonnées

dactylographiées

|

|

|

|

|

|

Registre dispo

|

|

M

|

|

|

Et

|

|

PF4

|

Enregistrement du client

|

|

|

Toujours

|

|

|

|

Client enregistré

|

|

|

|

|

M

|

|

|

Gérant dispo

|

|

Et

|

|

PF5

|

Attribution numéro de compte

|

|

|

Toujours

|

|

|

|

Numéro de

compte attribué

|

|

Durée

|

Processus « Retrait des fonds »

|

Nature

|

Poste de

travail

|

|

|

M

|

|

|

Client présent Chèque présenté

|

|

Et

|

|

PF6

|

Réception du client

|

|

|

Toujours

|

|

|

|

|

Client reçu

|

|

|

|

|

|

M

|

|

|

Guichetier dispo

a b c

|

|

(a et b ) ou c

|

|

|

|

PF7

|

Vérification du chèque

|

|

|

OK

|

PAS OK

|

|

|

|

|

|

Chèque refusé

|

|

Chèque accepté

|

|

|

|

|

N° de Compte

|

|

M

|

|

|

Et

|

|

PF8

|

Recherche Fiche du client

|

|

|

Toujours

|

|

Fiche du client

trouvé

|

|

|

|

|

|

Processus

|

|

M

|

|

|

Versement

|

|

|

Et

|

|

|

|

PF9

|

Vérification Solde Client

|

|

|

Suffisant

|

Insuffisant

|

|

Retrait refusé

Solde Suffisant

|

|

|

|

M

|

|

|

Caissier dispo

|

|

|

Et

|

|

PF10

|

Elaboration Bordereau de retrait

|

|

|

|

Toujours

|

|

|

|

Bordereau de

retrait élaboré A

|

|

|

M

|

|

|

A Liquidité dispo

|

|

Et

|

|

PF1 1

|

Remise de l'argent

|

|

|

Toujours

|

|

|

|

Argent remis

|

|

|

M

|

|

|

Registre dispo

|

|

|

Et

|

|

PF12

|

Enregistrement de l'opération

|

|

|

Toujours

|

|

|

|

Opération de

retrait enregistrée

|

|

Durée

|

Processus « Versement des fonds »

|

Nature

|

Poste de

travail

|

|

|

M

|

|

|

Client présenté Argent présenté

|

|

Et

|

|

PF13

|

Réception Client

|

|

|

Toujours

|

|

|

|

|

|

Client reçu

|

|

|

|

|

M

|

|

|

N° de Compte

|

|

Guichetier dispo

|

|

Et

|

|

PF14

|

Recherche Fiche du Client

|

|

|

Toujours

|

|

|

Fiche trouvée

|

|

Liquidité conforme

|

M

|

|

|

Et

|

|

PF15

|

Elaboration Bordereau de versement

|

|

|

|

Toujours

|

|

|

Bordereau

élaboré B

|

|

|

|

B Registre dispo

|

|

M

|

|

|

Et

|

|

PF16

|

Enregistrement Bordereau

|

|

Toujours

|

|

|

|

Bordereau enregistré

|

|

|

Durée

|

Processus « Paiement »

|

Nature

|

Poste de

travail

|

|

|

M

|

|

|

OP déposé

|

|

Et

|

|

PF17

|

Réception de l'Ordre de paiement

|

|

|

Toujours

|

|

|

|

|

OP reçue

|

|

|

|

|

|

M

|

|

|

Guichetier dispo

a b c

(a et b ) ou c

|

|

|

|

PF18

|

Analyse de l'Ordre de Paiement

|

|

|

OK

|

PAS OK

|

|

OP non conforme

OP accepté

|

|

|

M

|

|

|

Et

|

|

PF19

|

Transmission de l'Ordre de Paiement

|

|

|

|

Toujours

|

|

|

|

OP Transmis C

|

|

|

|

C Fiche client trouvée

|

|

M

|

|

|

Et

|

|

PF20

|

Vérification situation du client

|

|

Suffisant Insuffisant

|

|

Situation

suffisante

|

OP refusée

|

|

|

|

Chef de service

dispo

Et

|

|

M

|

|

|

PF21

|

Autorisation de paiement

|

|

Toujours

|

|

Paiement

autorisé

|

|

|

|

|

|

|

M

|

|

|

Et

|

|

PF22

|

Enregistrement de l'opération

|

|

Toujours

|

|

|

|

Opération

enregistrée

|

|

Durée

|

Processus « Demande de crédit

»

|

Nature

|

Poste de

travail

|

|

|

M

|

|

|

Dde de crédit

présenté

Et

|

|

PF23

|

Réception demande de crédit

|

|

|

Toujours

|

|

|

Dde reçue

|

|

|

|

M

|

|

|

Gérant dispo

|

|

|

Et

|

|

PF24

|

Analyse de la demande

|

|

|

|

OK

|

PAS OK

|

|

|

|

Dossier refusé

D

|

|

Dossier accepté

|

|

|

|

|

|

M

|

|

|

D

|

|

|

Et

|

|

PF25

|

Vérification liquidité

|

|

OK PAS OK

|

|

Liquidité suffisante Crédit en attente

|

|

|

|

|

|

|

M

|

|

|

Guichetier dispo

|

|

Et

|

|

PF26

|

Elaboration note de crédit

|

|

Toujours

|

|

Note de crédit

élaboré

|

|

|

|

|

|

M

|

|

|

Et

|

|

PF27

|

Enregistrement crédit

|

|

Toujours

|

|

Crédit

|

|

|

enregistré

|

|

|

|

|

|

M

|

|

|

Client présenté

|

|

|

|

Et

|

|

PF28

|

Octroi crédit

|

|

Toujours

|

|

Crédit

|

|

|

octroyé

|

|

Durée

|

Processus « Clôture des opérations

»

|

Nature

|

Poste de

travail

|

|

|

|

|

M

|

|

|

Documents

|

prêts

|

|

Et

|

|

PF29

|

Transmission des documents comptables

|

|

Toujours

|

|

|

|

|

E

Documents

transmis

|

|

|

M

|

|

|

Comptable

E dispo

|

|

Et

|

|

PF30

|

Réception des documents

|

|

|

Toujours

|

|

|

|

|

|

Documents reçus

|

|

|

|

|

M

|

|

|

Et

|

|

PF31

|

Catégorisation des opérations

|

|

|

Toujours

|

|

Opérations

catégorisées

|

|

|

|

|

|

Calcul des totaux

|

|

M

|

|

|

Et

|

|

PF32

|

Journalisation

|

|

|

Toujours

|

|

|

Journalisation faites

|

|

|

|

M

|

|

|

Soldes vérifiés

|

|

|

Et

|

|

PF33

|

Elaboration Etats financiers

|

|

|

|

Toujours

|

|

|

|

Etats financiers

élaborés

|

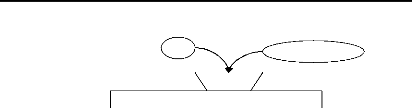

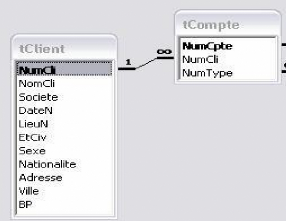

3.3. MODELE CONCEPTUEL DES

TRAITEMENTS

La description conceptuel permet de représenter la

finalité du système et sa raison d'être cela en s'appuyant

sur ses objectifs et les réalités externes qui le contraignent.

Les fonctions sont décrites, à ce niveau, indépendamment

de la manière dont elles seront réalisées. On

représente donc ici le « quoi » du système.

Le MCT permet de structurer les opérations sur le seul

critère de l'enchaînement logique. Une opération sera

exécutée après l'autre si elle a besoin, pour «

fonctionner », des résultats de l'autre22.

3.3.1. Concepts utilisés

Evénement : est un fait survenu dans

l'environnement du Système d'Information et qui apporte de mouvement

à celui-ci. Un intervalle de temps peut ou ne pas s'observer entre la

perception du fait et sa prise en considération par le Système

d'Information.

Synchronisation : Une synchronisation d'une

opération est le fait qu'une suite d'événements

contributifs doit être réalisée selon une proposition

logique traduisant les règles de gestion pour l'activation afin que

l'opération soit déclenchée.

3.3.2. Règles de gestion

1. Pour approuver un compte à l'UBC, on doit dresser une

demande écrite, ensuite on l'analysera et enfin, le client aura une

réponse.

2. Si cette réponse est favorable, le demandeur

procède au paiement de frais d'ouverture de compte qui s'en suivra par

l'enregistrement des coordonnées du client ;

3. Les versements et les retraits des fonds peuvent être

effectués sur un compte selon sa nature et les circonstances ;

4. Tout dépôt est soldé par

l'élaboration du bordereau de dépôt, tandis que pour le

retrait ou le dépôt qui a pour effet de mouvementer un compte on

élaborera un extrait de compte;

22 André P., VAILLY A., Op. Cit, P.

26

5. Toute demande d'ouverture de Crédit doit subir une

analyse ; si cette analyse est satisfaisante on vérifie la

liquidité afin de pouvoir octroyé le montant demandé par

le client et on enregistre les coordonnées sur la demande et/ou l'octroi

du crédit ;

6. Le virement doit être précédé

d'un ordre de paiement qui sera, dès sa réception analyser. Dans

le cas où les conditions sont remplies, on vérifie la

liquidité en compte du client, si son compte est déficitaire, on

peut ne pas passer l'opération, si tel n'est pas le cas on effectue le

virement. Dans le cas contraire, le virement est refusé ;

7. Toute opération à passer doit respecter les

normes bancaires prévu par l'UBC, cela du point de vue des documents

utilisés et des modes d'exécution.

8. Tous les documents sur les opérations passées

pendant la journée sont envoyés à la comptabilité

pour être journalisé.

Demande d'ouverture

de compte

N° compte +

fiche attribuée

3.3.3. Construction du MCT Processus « Ouverture

de compte »

Demande

refusée

Analyse de la demande d'ouverture de compte

Ok

Demande

acceptée

Pas OK

Frais

payé

et

Enregistrement nouveau client dans le registre

Toujours

Client

enregistré

Fiche client

disponible

et

Attribution numéro compte

Toujours

Demande

retrait

Montant

disponible A

Vérification de la situation en compte

Disponible

a

Chèque présenté

(a et b) ou c

b

Pas disponible

Demande

en attente

c

Processus « Versement »

Client

présenté

et

Argent

présenté

Elaboration Bx_D

Toujours

Bx _D

élaboré

et

Fiche client

trouvée

Enregistrement versement

Toujours

Versement

effectuer

Processus « Retrait »

Chèque

acquitté

Et Elaboration Bx_R

A

Toujours

Bx _R

élaboré

et

Fiche client

trouvée

Enregistrement du retrait

Toujours

Retrait

enregistré

Processus « Demande de Crédit

»

Demande de

crédit

Etude du dossier

Refusé

Disponible

Pas disponible

En

attente

Liquidité dispo

B

EA

Conforme Non conforme

Demande

acceptée

c

a b

EA

Eléments du

contrat validé

(a et b)ou c

Frais payé

B

Et Octroi crédit

Toujours

Crédit octroyé

Ordre de

paiement

Analyse de l'ordre de paiement

Conforme

Non conforme

Refusé

OD validé K Fiche client

a c b

présenté

(a et b)ou c

Vérification liquidité

Disponible

Pas disponible

En

attente

Liquidité dispo