|

___________________________________________________________________________

Marché Mondial des Oléagineux

Préparé par :

Mr MATALLAH Med Assed Allah

Analyste des marchés

___________________________________________________________________________

Sommaire

Introduction

- 6

-

Partie1 : Les Fondamentaux des

Oléagineux

Les Principales huiles alimentaires

- 8

-

1.1 L'Huile de palme

- 8 -

1.2 L'Huile de soja

- 8 -

1.3 L'Huile de colza

- 8 -

1.4 L'Huile de tournesol

- 9 -

1.5 L'Huile de sésame

- 9 -

1.6 L'Huile de coprah

- 9 -

1.7 L'Huile d'olive

- 9 -

1.8 L'Huile végétale

- 9 -

1.9 Les Tourteaux

- 10 -

L'huile de Palme

- 11

-

1. Généralités sur la

culture du palmier à huile

- 11 -

2. Situation économique d'huile de

palme

- 14 -

3. La valeur nutritive d'huile de palme

- 31 -

4. Usage d'huile de palme

- 35 -

L'huile de Soja

- 39

-

1. Généralités sur la

culture de la graine de soja

- 39 -

2. Situation économique de la graine

de soja et ses produits

- 44 -

3. Valeur nutritive de la graine de

soja

- 64 -

4. Utilisation de la graine de Soja

- 66 -

L'huile de Colza

- 68

-

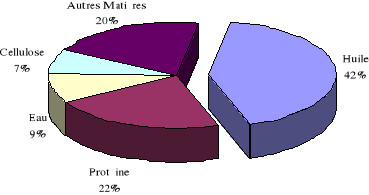

1. Généralités sur la

culture de Colza

- 68 -

2. Situation économique de la graine

de colza et ses produits

- 74 -

3. La valeur nutritive de la graine de

colza et ses dérivés

- 91 -

4. Utilisation de la graine de colza et ses

dérivés

- 94 -

L'huile de Tournesol

- 96

-

1. Généralités sur la

culture de tournesol

- 96 -

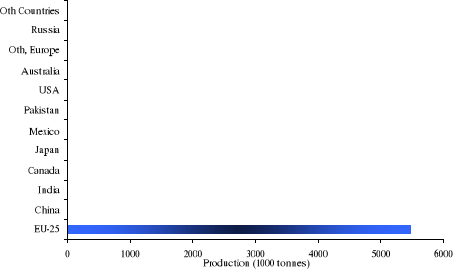

2. Situation économique de graine de

tournesol

- 101 -

3. Valeur nutritive de la graine de

tournesol et ses dérivés

- 119 -

L'huile d'Olive

- 121

-

1. Généralités sur la

culture d'olivier

- 121 -

2. Situation économique d'olive et

ses dérivés

- 130 -

3. Utilisation et valeur nutritive d'olive

et ses dérivés

- 139 -

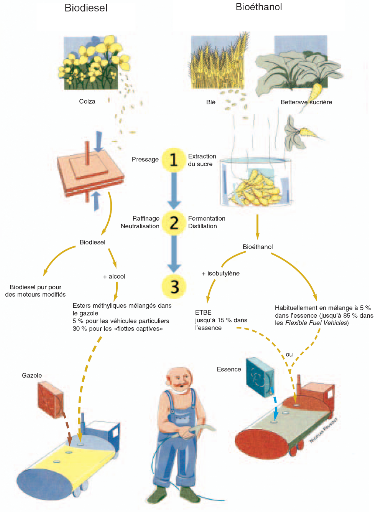

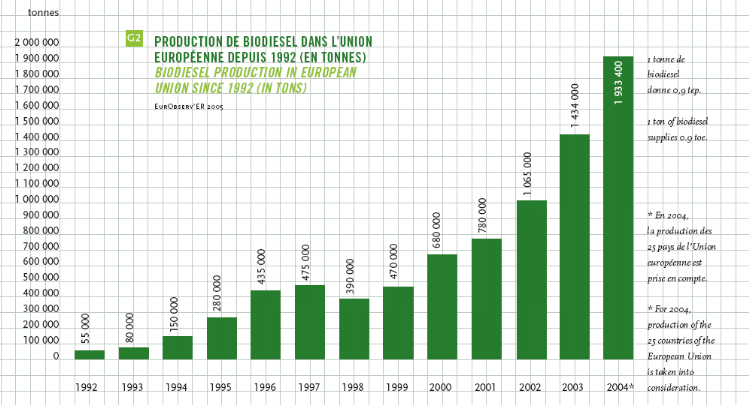

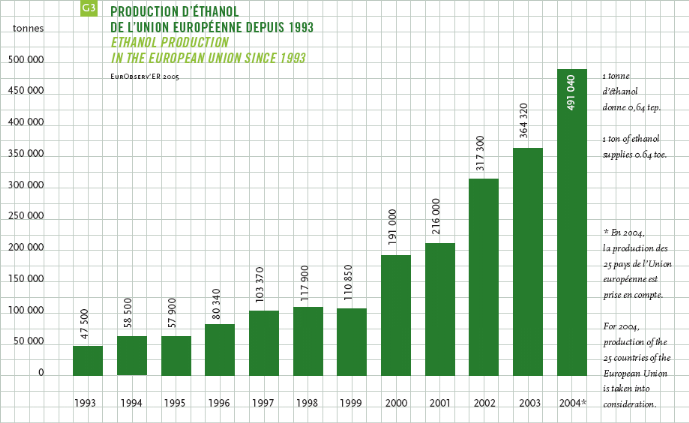

Le Biocarburant

- 141

-

1. Historique

- 141 -

2. C'est quoi le biodiesel ?

- 142 -

3. La Technologie de Biodiesel

- 143 -

4. Situation économique de

Biocarburant

- 145 -

5. Quelques caractéristiques du

biocarburant

- 154 -

6. Organisme de Biodiesel

- 158 -

Le Port de Rotterdam

- 161

-

1. Historique du port de Rotterdam

- 161 -

2. Géographie

- 162 -

3. Economie

- 162 -

4. Le port de Rotterdam et les graines

oléagineuses

- 171 -

5. Projection pour l'année 2020 par

le port de Rotterdam

- 178 -

Partie 2 : L'Affrètement Maritime

Les Navires

- 180

-

1. Architecte navale

- 180 -

2. Types de bateaux

- 182 -

3. Principaux pays constructeurs des

navires

- 184 -

Le Commerce International

- 186

-

1. Importance de l'affrètement sur

le commerce extérieur

- 186 -

3. Transport de marchandise

- 187 -

2. Catégories

d'affrètement

- 187 -

4. Contrats

- 187 -

5. Quelques termes usuels du jargon

maritime

- 187 -

6. Transport maritime

- 188 -

7. Conteneurs et les portes conteneurs

- 188 -

8. Offre des bateaux

- 188 -

9. Caractéristiques des bateaux de

marchandise

- 189 -

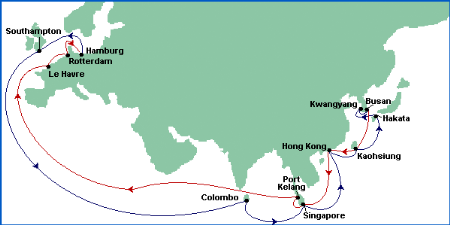

10. Principaux lignes d'affrètement

dans le monde

- 189 -

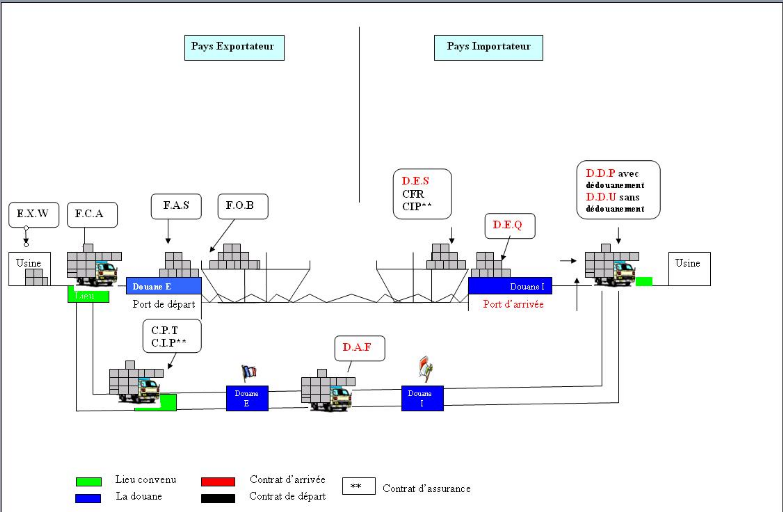

Les Incoterms

- 190

-

1. Définition

- 190 -

2. Structure des incoterms

- 190 -

3. Les termes

- 193 -

4. But des incoterms

- 194 -

5. Différents types d'incoterms

- 194 -

6. Utilisation recommandée des

incoterms

- 199 -

7. Dédouanement

- 199 -

8. Terminologie

- 199 -

9. Quelques sources d'informations

- 200 -

Partie 3 : Les Marchés à Terme

Les Marchés à terme

- 202

-

1. Historique du marché à

terme

- 202 -

2. Nature du risque du marché en

agriculture

- 203 -

3. Définition du marché

à terme

- 204 -

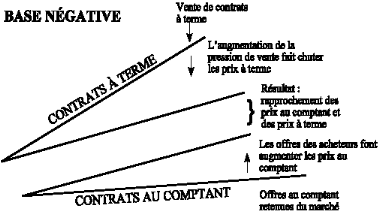

La Base

- 208

-

1. Définition de la base

- 208 -

2. Base appliquée aux

céréales et aux oléagineux

- 208 -

3. Marchés de frais financiers

- 208 -

Les Options

- 213

-

1. Eléments constitutifs de

l'option

- 213 -

2. Options sur contrats à terme

négociées en bourse

- 214 -

3. Droits et obligations liés aux

options

- 214 -

4. Négociation des contrats

- 214 -

5. Détermination de la valeur de la

prime

- 215 -

6. Décroissante temporelle

- 216 -

7. Catégories d'options

- 216 -

8. Disposition d'une option

- 216 -

9. Fonctionnement des options

- 217 -

La Couverture par Contrats à

Terme et Options

- 218

-

1. Contreparties sur les marchés de

contrats à terme et options

- 218 -

2. Vente de couverture - bovins vivants -

baisse de prix

- 218 -

3. Vente de couverture - bovins vivants -

hausse de prix

- 219 -

4. Achat de couverture - orge pour

éleveur - hausse de prix

- 220 -

5. Achat de couverture - maïs - grain

pour éleveur - hausse de prix

- 221 -

6. Vente de couverture - maïs - baisse

de prix

- 222 -

7. Vente de couverture - maïs - Hausse

de prix

- 223 -

8. Vente de couverture - soja - baisse de

prix

- 224 -

9. Vente de couverture - soja -hausse de

prix

- 225 -

10. Vente de couverture - orge -baisse de

prix

- 226 -

11. Vente de couverture - orge - hausse de

prix

- 227 -

12. Vente de couverture - Canola - baisse

de prix

- 228 -

13. Vente de couverture - Canola - hausse

de prix

- 229 -

14. Gestion du Risque de Change

- 230 -

Les Contrats du Marché au

Comptant

- 235

-

1. Principales étapes d'une

opération sur le marché au comptant

- 235 -

2. Aperçu et évaluation des

principaux types de contrats

- 236 -

3. Bourses et Spécifications des

futurs Contrats des oléagineux

- 239 -

4. Spécifications des Options sur

Contrats à terme

- 246 -

La Volatilité et la

Saisonnalité

- 254

-

1. Volatilité

- 254 -

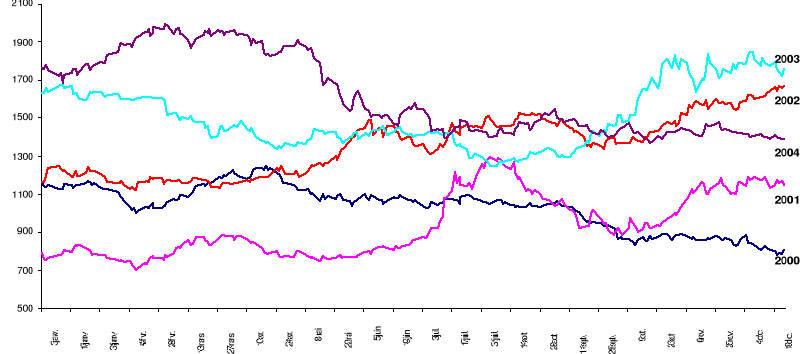

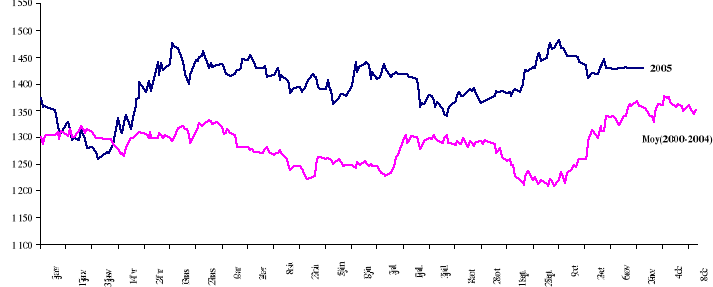

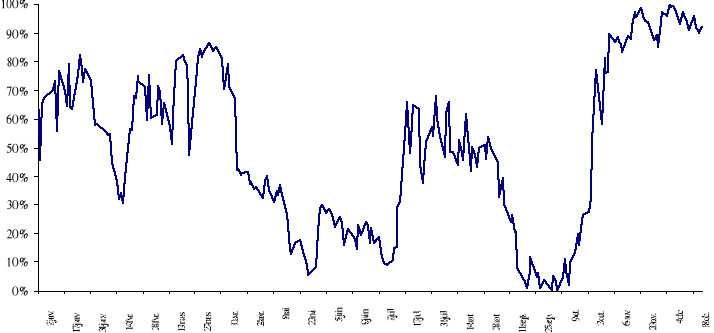

2. Saisonnalité

- 256 -

Récapitulation et quelques

notions

- 271

-

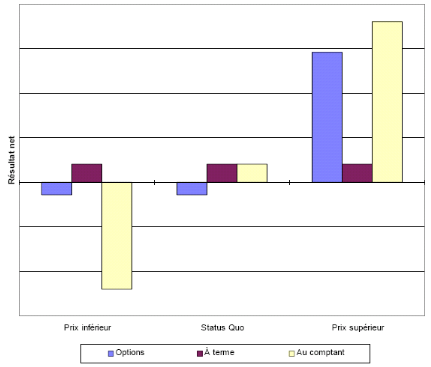

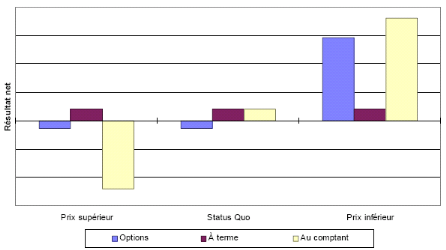

1.1 Protection contre une baisse des prix

des marchandises

- 271 -

1.2 Ouverture d'une position vendeur sur le

marché à terme

- 271 -

1.3 Achat d'une option PUT

- 271 -

1.4 Livraison différée

- 271 -

1.5 Contrats à prix minimum

- 272 -

1.6 Comparaison avec les marchés au

comptant

- 272 -

1.7 Protection contre la baisse des prix

des intrants

- 272 -

1.8 Comparaison avec les marchés au

comptant

- 273 -

1.9 Gestion des risques - les

premières étapes

- 273 -

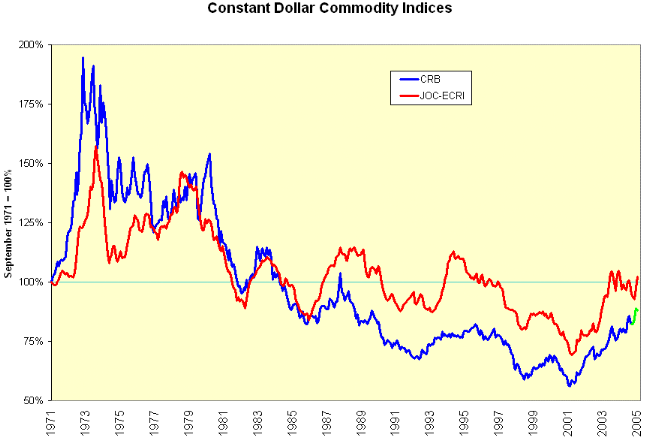

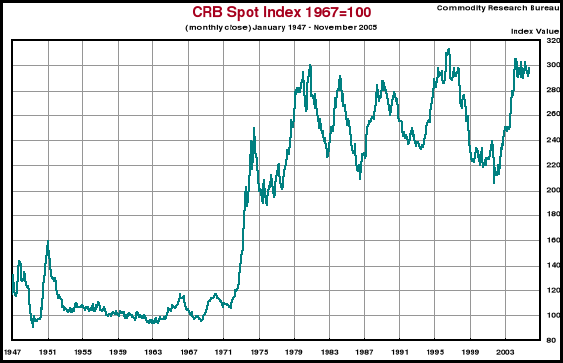

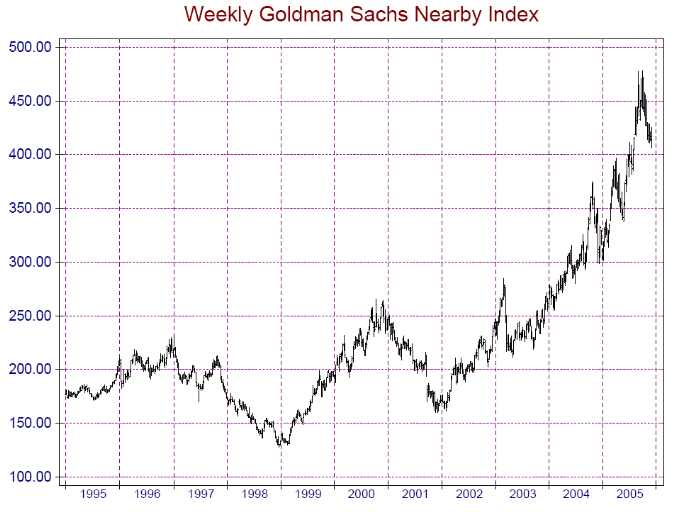

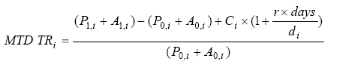

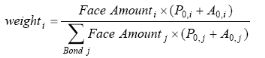

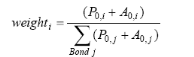

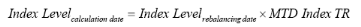

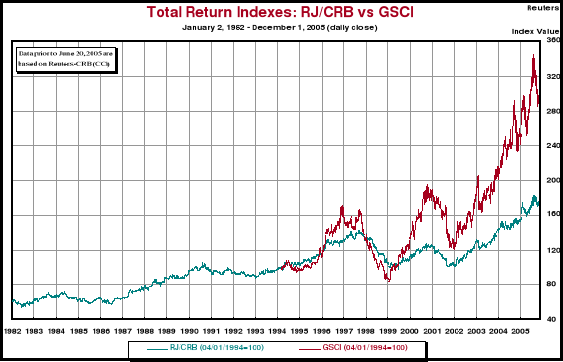

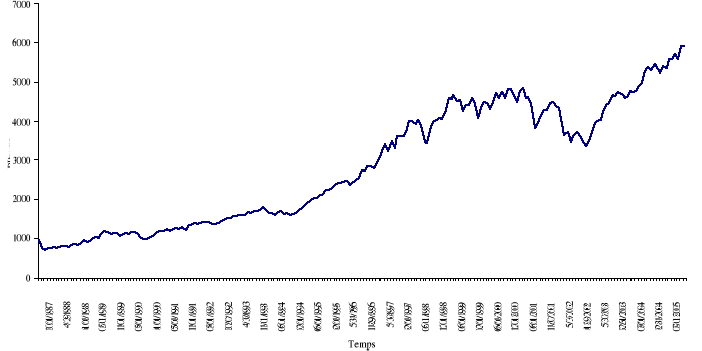

Les Indices des Matières

Premières

- 277

-

1. Définition d'un indice

- 278 -

2. Différence entre un indice et un

pourcentage

- 278 -

3. Les différents types d'indice

- 278 -

4. Quelques exemples d'indice

synthétique

- 279 -

Les Participants dans les

marchés à terme

- 312

-

1. Historiques

- 312 -

2. CFTC (Commodity Futures Trading

Commission)

- 312 -

3. Participants dans le marché

- 314 -

4. Quel est un Fonds de hedging ?

- 317 -

5. Les caractéristiques Clefs de

Fonds de hedging

- 319 -

6. Faits de l'Industrie de Fonds de

hedging

- 319 -

7. Stratégies de Hedging

(Protection)

- 320 -

8. Les bénéfices de Fonds de

placement à risque

- 320 -

9. Quel est un Fonds de Fonds de hedging

?

- 324 -

10. Stratégies des Options

- 324 -

Partie 4: L'Analyse technique

L'Analyse technique

- 326

-

1. Prévision des cours de bourse

- 326 -

2. C'est quoi l'analyse

technique ?

- 326 -

3. Choix d'une échelle

- 329 -

4. Comment pratiquer l'analyse

technique

- 329 -

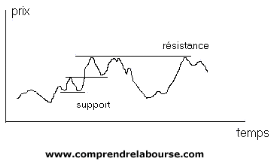

5. Notions de support et de

résistance

- 330 -

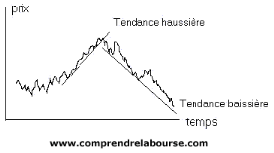

6. Notions de tendance, moyenne mobile

- 333 -

7. Figures de l'analyse technique

- 338 -

Les Indicateurs techniques

- 347

-

1. Différents types d'indicateurs

techniques

- 347 -

2. Analyse technique comparative des

différents marchés

- 351 -

3. Etre sélectif

- 353 -

4. Analyse technique au quotidien

- 354 -

L'Analyse technique et les Options

- 357

-

1. Les options : des contrats à

fort effet de levier

- 357 -

2. Démarrage de tendance

haussière : achat de Calls

- 358 -

Les Annexes

- 360

-

Annexe 1 Associations mondiales des

Oléagineux

- 360 -

Annexe 2 Maisons de Trade des

Oléagineux

- 365 -

Annexe 3 Présentation des

principaux pays producteurs des oléagineux

- 367 -

Introduction

Le terme « oléagineux »

désigne un ensemble de produits agricoles qui,

une fois transformés ou triturés, donnent des huiles qui sont

recherchées sur tous les marchés

mondiaux. La demande de produits à base d'oléagineux se

répartit entre la consommation humaine

(principalement les huiles pour friture et assaisonnement)

et l'alimentation animale (tourteaux).

Toute analyse du secteur mondial des oléagineux doit

impérativement prendre en compte l'existence de trois sous

marchés étroitement liés entre eux, il s'agit du

marché des graines, des huiles végétales et

des tourteaux. Ces deux derniers sont des produits liés dont la

répartition ne dépend pas des choix des triturateurs. Mais de la

composition spécifique de chaque graine qui fournit

industriellement des quantités pratiquement fixe d'huile et de

tourteau.

Le marché mondial des oléagineux a connu un

développement spectaculaire au cours des 30 dernières

années aussi bien au niveau de la production des graines, des huiles et

des tourteaux que des échanges mondiaux.

Le secteur mondial des oléagineux, dont la production

s'est multipliée par 9 depuis 1964, devrait continuer sur sa

lancée et prendre une ampleur encore plus grande à moyen terme.

Cette progression mondiale répond à une demande accrue d'huile

végétale avec une consommation mondiale de 143.0

millions de tonnes pour l'année 2005/06 comparé avec

l'année 1990/91 qui ne dépasse pas les 81.8 millions de tonnes.

Cette demande qui s'explique par la hausse des revenus, la croissance

démographique, le boom de l'utilisation de biodiesel et des

considérations relatives à la salubrité des aliments qui

nécessitent l'élimination des farines animales dans les rations

des animaux d'élevage. On note aussi de fortes hausses dans les

échanges mondiaux d'oléagineux, d'huiles végétales

et de tourteaux, qui dépassent en volume les échanges mondiaux de

blé ou de maïs.

Les oléagineux les plus consommables dans le monde

sont : soja, palmier à huile, colza, tournesol,

olive, noix de Coco...etc. Les principaux pays producteurs des

oléagineux dans le monde on commence par les premiers producteurs de

l'huile de palme qui sont : la Malaisie et

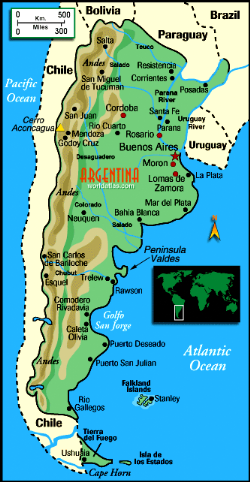

l'Indonésie ; le soja est produit par : les Etats-Unis, le

Brésil et l'Argentine ; le colza est produit par

: la Chine, l'Inde, l'Union Européen et le Canada ; Le

tournesol : la Russie, l'Ukraine et l'Argentine.

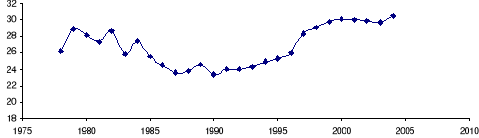

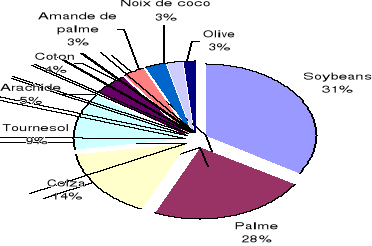

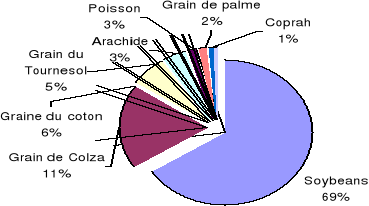

La production mondiale de l'huile de soja a atteint 32.57

millions de tonne comparativement avec l'huile palme qui est de 32.50 millions

de tonne en Sept/Oct 2004/2005, et pour la première

fois a dépassé la production de l'huile de soja, par un

écart de 0.4 millions de tonnes. Selon les projections la production de

l'huile de palme serait de 34.9 millions de tonne

comparée à 34.5 millions de tonne pour l'huile de soja pour

Oct/Sept 2005/2006.

L'étude de ces marchés est d'autant plus

importante tant que l'Algérie constitue un pays

importateur des oléagineux.

C'est dans ce contexte que s'inscrit notre travail. Nous avons

ainsi opté pour étudier la situation des marchés des

oléagineux dans le monde et pour ce faire, nous avons organisé

ce document de la façon suivante. Dans une première partie, nous

rappelons les fondamentaux des oléagineux c'est-à-dire la

culture, la situation économique, les principaux producteurs,

les consommateurs et les prix des oléagineux dans le monde afin

d'étudier la situation et l'évolution des

marchés des oléagineux au cours du temps. La deuxième

partie présente l'affrètement maritime et le transport des

matières premières. La troisième partie, constitue

le coeur de ce document, présente le marché à terme. Ce

dernier est un marché où les

règlements se font à une échéance

ultérieure, et prévue à l'avance de celle

où les transactions sont conclues. La quatrième partie vise

à étudier le marché à terme par

l'analyse technique. Cette dernière est une technique de description de

l'évolution des prix dans les marchés à

terme.

Partie 1

Les Fondamentaux des Oléagineux

La culture des oléagineux (le soja,

la graine de coton, l'arachide, le tournesol, le colza, le coprah et le palmier

à huile) remonte aux origines de l'agriculture. On retrace la culture du

soja en Chine et au Japon à plus de 5 000 ans. Les premières

instances attestées d'utilisation du lin proviennent du Sud de la

Mésopotamie, où cette plante était cultivée 5 000 ans avant J.-C. Dans les millénaires qui ont

suivi, le lin s'est répandu dans toute l'Europe, en Afrique, en Asie et,

enfin, en Amérique du Nord. On ajoute aussi un arbre portant de l'huile

dans ses et qui devient important vue sa production mondiale. Le secteur

mondial des Oléagineux, dont la production s'est multipliée par

9 depuis 1964, devrait continuer sur sa lancée et prendre une ampleur

encore plus grande à moyen terme.

Chapitre 1

Les Principales huiles

alimentaires

Les huiles alimentaires sont extraites à partir des

plantes oléagineuses. Ces dernières sont des plantes qui

fournissent des matières grasses (de l'huile).

- soit à partir de leurs graines, comme le colza, le

Soja, le noyau de palme ou le tournesol ;

- soit à partir de leurs fruits comme la palme et

l'olive.

Il existe d'autres plantes qui fournissent aussi de l'huile,

mais qui sont cultivées à moins grande échelle

: c'est le cas des noix, des noisettes et des amandes. Certaines plantes

oléagineuses ne servent pas à l'alimentation : c'est le cas du

lin qui donne une huile industrielle, utilisée dans la fabrication des

peintures.

Toutes ces plantes ont une autre propriété qui

intéresse les éleveurs de nos pays : après

l'extraction de l'huile de la graine, il reste un résidu qui est

très riche en protéines. Ce résidu s'appelle «

tourteau » ; les tourteaux sont utilisés pour nourrir les

bétails.

1.1 L'Huile de palme

Arbre et Fruit

de palmier à huile

L'huile de palme, solide à température ambiante

est obtenue à partir du fruit d'une espèce de palmier africain.

De goût et parfum légers, elle convient bien pour tous les usages,

de la friture à la préparation de vinaigrettes. Très

populaire dans les cuisines asiatiques, cette huile possède 79 % de gras

saturés. Le palmier à huile génère un rendement

à l'hectare au-dessus de la moyenne (jusqu'à 10.000

litres/hectare/année). Si on le plantait sur seulement 12 % de la

surface totale de l'Afrique, on pourrait remplacer le besoin mondial actuel en

pétrole par la récolte annuelle de cette huile

végétale.

1.2 L'Huile de soja

Plante et Graines

de Soja

Huile légère, jaunâtre et onctueuse

extraite des gousses de soja. Très utilisée en Amérique

pour la fabrication de margarine et de shortening elle s'emploie surtout

à froid, comme assaisonnement. Son parfum neutre en fait

une principale composante des huiles mélangées, dites

«végétales». Elle contient seulement 15% de

gras saturés et contient des acides gras qui permettraient de

contrôler le cholestérol sanguin.

1.3 L'Huile de colza

Champ et Graines

de Colza

La plus utilisée au Canada c'est le Canola. Nom de

commerce de l'huile de Colza. Cette huile possède la plus faible teneur

en gras saturés (6%). Elle aurait pour effet de diminuer le taux de

cholestérol sanguin en plus d'avoir des effets bénéfiques

sur le cerveau. Sans goût, elle convient aussi bien pour la cuisson, les

vinaigrettes que pour les pâtisseries, mais dégage une odeur

désagréable à haute chaleur.

1.4 L'Huile de tournesol

Fleur et Graines de Tournesol

Extraite des graines de tournesol, cette huile jaune

pâle à la saveur délicate convient

aussi bien pour les sautés, la confection de

vinaigrettes et la préparation de mayonnaises que pour les fritures

douces. Souvent utilisée pour la confection de margarines, cette huile

est fortement recommandée par les

diététiciens en raison de la

forte proportion d'acides gras essentiels qu'elle contient.

De plus, son contenu élevé en gras poly insaturés et

faible en gras saturés en fait un choix santé.

1.5 L'Huile de

sésame

Plante et Graine

de Sésame

Très populaire dans la cuisine orientale, cette huile

extraite des grains de sésame se distingue par son goût riche et

délicat de noisettes grillées. Disponible en plusieurs

variétés, elle est surtout utilisée pour les salades, les

grillades et comme assaisonnement. Son point de fumé élevé

se situe à plus de 230 °C mais attention: à haute chaleur,

elle dégage une odeur désagréable. L'huile de

sésame est essentiellement composée de gras insaturés.

1.6 L'Huile de coprah

Cocotier et Noix de Coco

Aussi appelée « huile de noix de coco »,

cette huile obtenue à partir de la chair de la noix de

coco est solide à température ambiante. Très

utilisée dans l'industrie alimentaire pour la confection de chocolat, de

crèmes glacées et de margarines, et comme huile de cuisson, on la

retrouve aussi dans l'industrie cosmétique où elle entre

notamment dans la composition de savons. Son contenu en gras saturés est

très élevé.

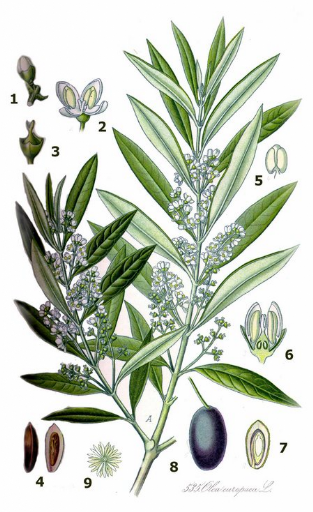

1.7 L'Huile d'olive

L'huile d'olive est la matière grasse extraite des

fruits de l'olivier lors de la trituration dans un moulin à huile.

L'huile d'olive est uniquement utilisée à

des fins de consommation alimentaire du fait même de sa définition

: huile produite exclusivement à partir d'olives pour la consommation

humaine.

Arbre et Fruit d'Olive

1.8 L'Huile

végétale

Nom de commerce donné à un mélange

d'huiles d'origines végétales dont la principale composante est

souvent l'huile de Colza ou de Soja. Bien que ce mélange d'huiles offre

l'avantage d'un bon équilibre des acides gras, il contient parfois des

huiles saturées comme l'huile de coprah et l'huile de palme.

1.9 Les Tourteaux

Les tourteaux sont les résidus solides obtenus

après extraction de l'huile des graines ou des fruits oléagineux.

Ce sont les co-produits (sous-produits) de la trituration, c'est-à-dire

l'industrie de fabrication de l'huile.

Les tourteaux sont utilisés en alimentation animale.

Ils constituent la 2ème classe d'aliments la plus importante

après les céréales. En effet ils représentent la

principale source de protéines en alimentation animale.

Tableau : Caractéristiques

physiques de quelques huiles

(Source : MPOB, 2005).

|

|

Point de fusion (°C)

|

Densité

|

Viscosité (cSt)

|

Indice de cétane

|

|

Gasoil

|

-12

|

0,83

|

4,2

|

48/52

|

|

Huile de Tournesol

|

-15

|

0.94

|

66

|

30/33

|

|

Huile de Lin

|

-24

|

0.93

|

45-50

|

|

|

Huile de Colza

|

< 2

|

0.91

|

98

|

32/36

|

|

Huile de son de Riz

|

-5 à -10

|

0.91

|

|

|

|

Huile de Maïs

|

-18 à -10

|

0.90

|

65 - 72

|

|

|

Huile d'Olive

|

0

|

0.91

|

84

|

|

|

Huile de Ricin

|

-10

|

0.96

|

625 - 1041

|

|

|

Huile de Sésame

|

- 4 à - 16

|

0.91

|

72

|

|

|

Huile de Pin

|

*

|

0.94

|

19

|

|

|

Huile de Soja

|

- 15

|

0.91

|

57-76

|

36/39

|

|

Huile de Palmier

|

37 à 40

|

0.92

|

-

|

38/40

|

|

Huile d'Arachide

|

2 à 13

|

0.94

|

84

|

39/41

|

|

Huile de Palmiste

|

26 à 28

|

0.92

|

-

|

|

|

Huile de Coco

|

21 à 25

|

0.92

|

-

|

|

Chapitre 2

L'huile de Palme

1.

Généralités sur la culture du palmier à huile

1.1 Historique

Dans l'Asie du Sud-Est le palmier a d'abord été

planté dans les jardins botaniques de Bogar à Java en

Indonésie en 1848, en 1911, les premiers palmiers (Deli Dura) ont

été plantés en Malaisie comme plantes d'ornement et c'est

en 1917 que les premières plantations commerciales ont été

faites à la plantation « Tennamaran estate » dans

l'état de Sélagor.

1.2 Origine

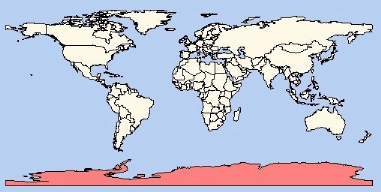

Le palmier à huile est originaire de l'Afrique de

l'Ouest, où les palmiers à huile sauvages sont encore

récoltés et leur huile obtenue par des méthodes

traditionnelles dans les villages. Il y a longtemps qu'il est utilisé

comme source alimentaire. Des preuves archéologiques de son utilisation

remontent à 5000 ans. De nos jours des variétés

améliorées sont largement dans les pays humides tropicaux

d'Afrique, d'Amérique Latine et d'Asie du Sud-Est.

1.3 Conditions climatiques

La culture du palmier à huile nécessite

certaines conditions climatiques. Ces dernières sont les

suivantes : un climat tropical humide avec des

températures qui varient entre 24 °C et 32 °C toute

l'année, beaucoup de soleil et une pluie abondante

et régulière (environ 2000 mm de précipitation par an).

Ces derniers sont des conditions idéales pour la culture du palmier

à huile.

1.4 Espèce plus

utilisée

L'espèce la plus cultivée est un hybride

entre Dura & Pisifera (D*P), connue sous le nom de

Tenera. En pépinière, les graines de palmier sont minutieusement

choisies et germinées dans des conditions contrôlées. Les

graines germinées sont en suite transférées dans des sacs

agricoles et resteront en pépinières pendant encore 12 à

15 mois avant d'être transférées en plein sol dans les

plantations.

1.5 Récolte

Les plus recherchés dans le palmier à huile sont

les grappes (fruit) pour l'extraction d'huile. Une fois

les grappes sont mûres, le ramassage ce fait, tous les 10

-14 jours pendant la vie économique du palmier.

Le poids moyen de chaque grappe est d'environ

15 à 25 Kilos suivant l'âge et le type de palmier,

un pourcentage de 23/25 % d'huile par grappe est normal.

1.6 Données de base sur le palmier à

huile

Nom commun : Palmier à

huile, Elaeis

Nom latin : Elaeis

guineensis Jacq. Syn. Elaeis guianensis

Steud.

Famille :

Arecaceae.

Catégorie : palmier

monoïque (arbre).

Port : érigé, stipe

unique.

Feuillage : persistant, grandes feuilles

pennées.

Floraison : toute l'année en

panicules.

Couleur : crème.

Croissance :

moyenne.

Hauteur : 12-16 m.

Plantation :

printemps.

Multiplication : semis à chaud au printemps

après trempage.

Sol : drainé, fertile, frais, acide

ou neutre.

Emplacement : soleil.

Zone : 11,

tropicale humide.

Origine : Afrique.

1.7 Autres espèces

E. dybowskii Hua

E. macrophylla A.Cheval.

E. madagascariensis Beccari

E. melanococca Gaertn.

E. montana Page ex Steud.

E. nigrescens A.Chevalier

E. occidentalis Sw. syn. Calyptrogyne occidentalis M. Gomez syn.

Calyptronoma occidentalis (Sw.) H.E.Moore

E. odora Trail

E. oleifera (Kunth ) Cortes syn. Alfonsia oleifera Kunth. ;

E. pernambucana Lodd.ex G. Don ;

E. spectabilis

Lodd.ex Sweet ;

E. ubanghensis A.Chevalier ;

E. virescens A.Chevalier.

Ce tableau résume les caractéristiques du palmier

à huile.

Tableau : Données de base sur le

palmier à huile

(Source :

www.wikipédia.com,

2004).

|

Données de base sur le palmier à

huile

|

|

Genre de fruit

|

Tenera (D×P)

|

|

Origine

|

Afrique

|

|

Croissance

|

50-70 cm/an

|

|

Circonférence du tronc

|

355 cm

|

|

Couleur de feuille

|

Vert

|

|

Production de la feuille

|

24-30 an

|

|

Longueur de feuille

|

6-8 m

|

|

Maturité du fruit

|

Rouge jaunâtre

|

|

Temps passé en pépinière

|

12- 15 mois

|

|

Age du palmier à la première récolte

|

30 mois après plantation

|

|

Densité à la plantation

|

136-160 palmiers/hectare

|

|

Nombre de grappes

|

8-12 grappes par an

|

|

Fruits par grappes

|

1000-3000

|

|

Poids de la grappe

|

15-25 Kg

|

|

Taille et forme du fruit

|

5 cm - ovale

|

|

Poids du fruit individuel

|

10 gm

|

|

Amande par fruit

|

5 - 8 %

|

|

Mésocarpe par fruit

|

85 - 92 %

|

|

Huile par mésocarpe

|

20 - 50 %

|

|

Huile par grappe

|

23 - 25 %

|

|

Production d'huile

|

3,5 - 5 tonnes/hectare/an

|

Figure : Plantation du palmier à huile

(vue en haut).

1.8 Aspects religieux

L'huile de palme, de par son origine végétale

est parfaitement compatible avec toutes les croyances religieuses

aussi bien l'Islam que le Judaïsme, ainsi que toutes les

produits qui en sont dérivés, qu'ils soient alimentaires ou

chimiques. Dans ces sociétés, les graisses d'origine

végétale sont très prisées dans l'alimentation,

mais leur importance dans les produits oléo chimiques est moins

évidente. Si on y pense un peu, on réalise rapidement que les

acides gras, par exemple sont utilisés dans les savons, les

crèmes pour la figure, le rouge à lèvres et

autres produits cosmétiques qui sont appliqués directement sur

la peau et donc partiellement absorbés. De même, les agents

plastiques d'origine animale ou végétale sont utilisés

dans les films plastiques et emballages alimentaires, les détergents

sont utilisés pour laver les vêtements et la vaisselle,

les bougies sont utilisées pour décorer les tables et

ainsi de suite. Il est inévitable que de petites particules de leurs

composants aillent se mêler aux aliments qu'ils sont supposés

protéger.

2. Situation économique

d'huile de palme

2.1 Pays producteurs d'huile de

palme

Les pays les plus producteurs d'huile de palme sont par ordre

décroissant : Malaisie, Indonésie, Nigeria, et Côte

d'Ivoire. La Malaisie constitue la grande part de la production mondiale avec

une production de 13.9 millions de tonnes en 2005.

L'huile de palme est un bon marché et extrêmement

polyvalente: utilisée dans de nombre de produits alimentaires comme la

margarine, les confiseries et les plats pré cuisinés,

elle entre aussi dans la composition de produits à lessive et de

cosmétiques.

Plus de 80 % de la production mondiale provient de

Malaisie et d'Indonésie. Alors que la Malaisie a d'ores sont

déjà converti la plupart de ses forêts en plantations.

L'Indonésie fait tout pour rattraper et dépasser sa

rivale, aux dépens de ses forêts tropicales, uniques au

monde. La surface dévolue aux palmiers à huile en

Indonésie a sextuplé depuis 1985, une progression

qui ne semble pas près de ralentir.

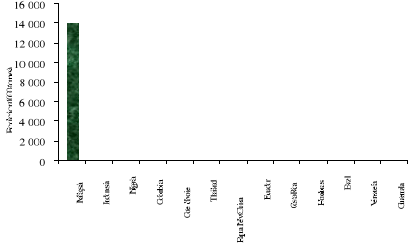

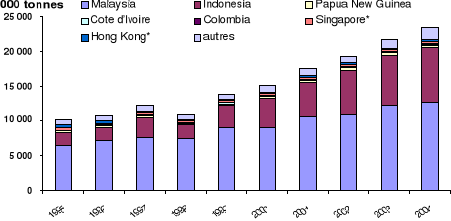

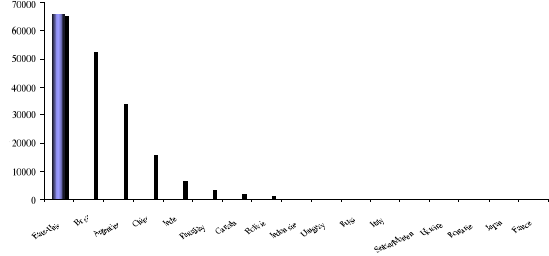

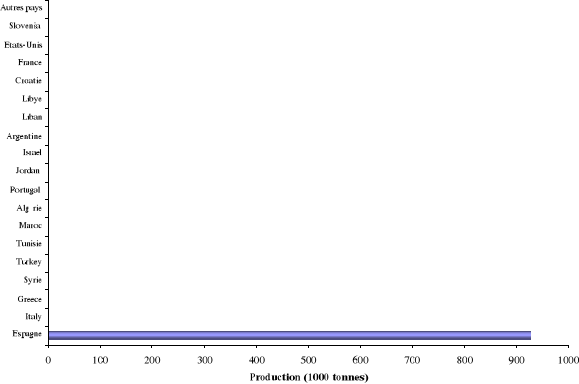

L'Histogramme suivant représente la production mondiale

d'huile de palme en 2004

Figure : La production mondiale de l'huile de

palmier

(Source : MPOB, 2005).

Colombie

Malaisie

Indonésie

P. N Guinée

Nigeria

Côte d'Ivoire

14

12. 5

0, 8

8

11, 4

0. 34

0. 35

0. 07

0. 27

0. 2

0. 6

Production

Exportation

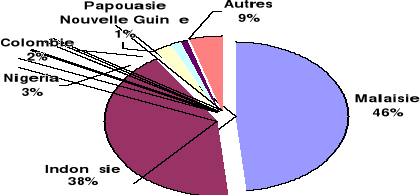

Figure : Répartition de la

production et l'exportation mondiale de l'huile de palme en millions de tonnes

(Source: MPOB, 2005).

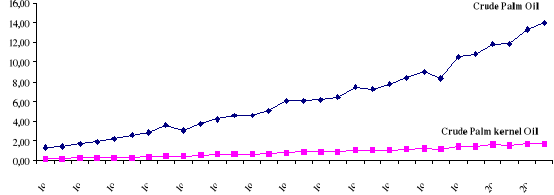

Figure : Evolution de la production mondiale

de l'huile de palme et de l'huile du noyau de palme

(Source : MPOB, 2005).

On remarque dans la figure mentionnée

précédemment qu'il y'a un accroissement appréciable dans

la production mondiale en huile de palme et de noyau de palme.

2.2 Huile de palme en

Malaisie

La Malaisie constitue le plus grand producteur et exportateur

d'huile de palme au monde. En 2000 le pays a produit 10.8 millions de

tonnes soit 50 % de la production mondiale qui totalise à 21.6 millions

de tonnes. De cette production locale 9.1 millions de tonnes

ont été exportées, soit 61 % du volume mondial d'huile de

palme. Actuellement la production d'huile de palme en Malaisie est

de 15.16 millions de tonnes (Oil world, 2005). La plus grande partie de l'huile

de palme est utilisée dans le domaine alimentaire.

Plantation du palmier à huile

(Source : MPOB, 2005)

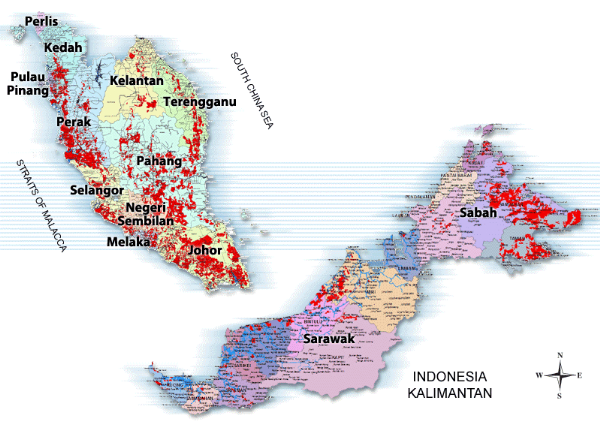

La carte figurée en dessous représente les

principales plantations du palmier à huile en

Malaisie.

Figure : Répartition de plantation

du palmier à huile dans les principales

régions de la Malaisie.

Figure : Le rendement moyen des

principales huiles (Source : MPOB, 2005).

La figure mentionnée précédemment

explique le fort rendement de l'huile de palme comparativement avec les autres

huiles alimentaires.

Tableau : Changement des superficies de

plantation des arbres en Malaisie

(Source : MPOPC, 2004).

|

Année

|

Huile de palme

(Million ha)

|

Caoutchouc

(Million ha)

|

Cacao

(Million ha)

|

Noix de coco

(Million ha)

|

Total

(Million ha)

|

|

1990

2000

2002

2003

2004

|

2.029

3.377

3.670

3.802

3.880

|

1.836

1.431

1.348

1.320

1.282

|

0.393

0.076

0.051

0.045

0.044

|

0.314

0.159

0.155

0.153

0.147

|

4.572

5.043

5.224

5.320

5.353

|

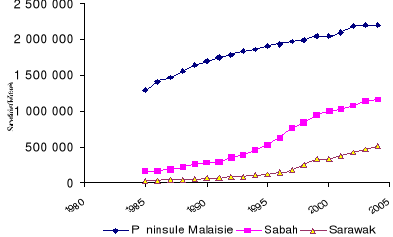

La figure suivante nous présente l'évolution de

la superficie de plantation du palmier à huile dans les

principaux états de la Malaisie. La forte concentration de plantation du

palmier à huile est dans la péninsule de la Malaisie.

Figure : Evolution de la superficie de

plantation du palmier à huile dans les états

de la Malaisie de 1985 à 2004

(Source : MPOB, 2005).

(Source : MPOB/Oil world, 2005)

Figure : Production et Exportation d'huile de

palme de la Malaisie.

On remarque dans la figure présentée

précédemment qu'il y'a une même

évolution entre la production et l'exportation en Malaisie et ceci est

dû à la forte plantation du palmier à huile dans ce

pays.

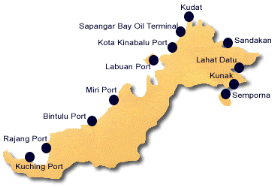

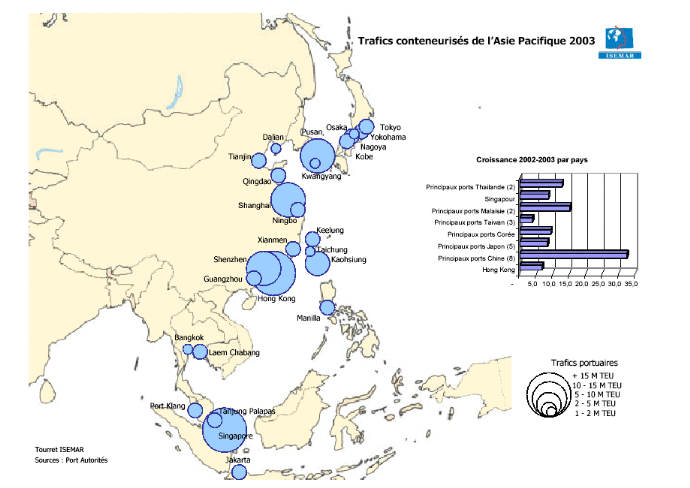

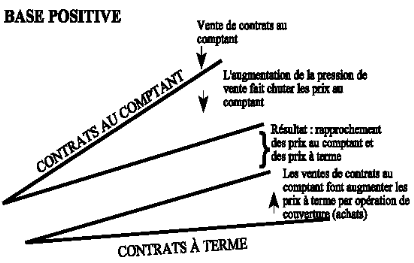

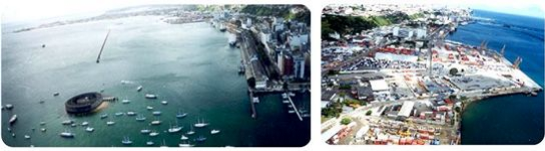

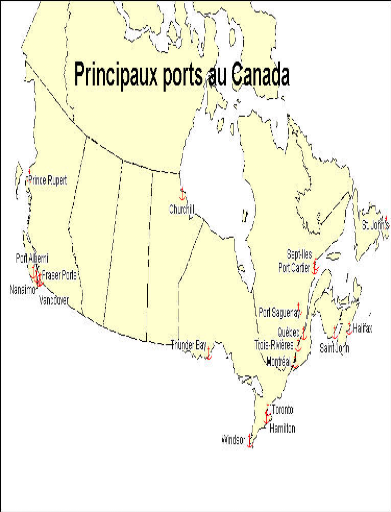

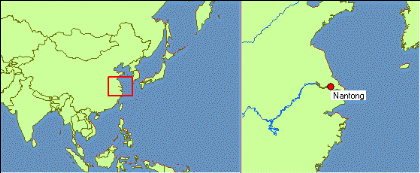

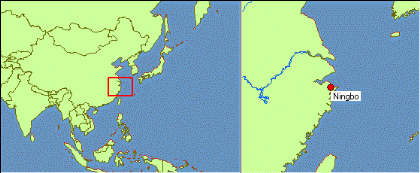

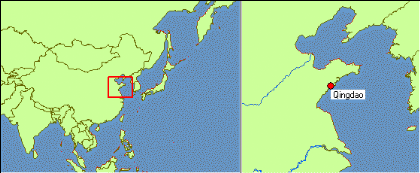

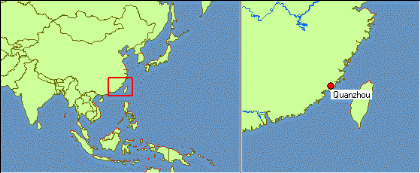

2.2.1 Les Principaux ports de la Malaisie

La Malaisie constitue un carrefour au trafic du Sud asiatique

par sa localité. Ce pays est exposé aux Océans pacifique

et indiens.

Figure : Répartition des ports au

Malaisie.

Figure : Capacité du port de

Tanjung Pelepas (en million de tonne).

Port of Tanjung Pelepas

Figure : Port de Tanjung Pelepas et ses

flux.

Tableau : Exportations mensuelles de

l'huile de palme en tonnes par les principaux

ports de la Malaisie (Source : MPOB,

2005).

|

Port

|

JAN

|

FEB

|

MAR

|

APR

|

MAY

|

|

Butterworth

|

32 630

|

22 214

|

46 318

|

24 763

|

31 889

|

|

Kuantan

|

70 107

|

53 010

|

76 355

|

54 861

|

55 992

|

|

Pasir Gudang

|

237 277

|

214 792

|

252 233

|

239 376

|

371 793

|

|

Port Klang

|

122 778

|

160 150

|

116 771

|

196 341

|

165 024

|

|

Autres

|

98,285

|

70,147

|

106,268

|

80,312

|

102,307

|

|

Pen. Malaisie

|

561 077

|

520 313

|

597 945

|

595 653

|

727 005

|

|

Lahad Datu

|

172 194

|

138 723

|

252 669

|

191 242

|

235 438

|

|

Sandakan

|

157 911

|

141 755

|

181 082

|

149 139

|

208 201

|

|

Tawau

|

32 090

|

39 467

|

64 971

|

27 773

|

50 624

|

|

Bintulu/Kuching

|

79,505

|

95,036

|

95,829

|

121,833

|

107,129

|

|

Sabah/Sarawak

|

441 701

|

414 980

|

594 552

|

489 987

|

601 391

|

2.3 Huile de palme en

Indonésie

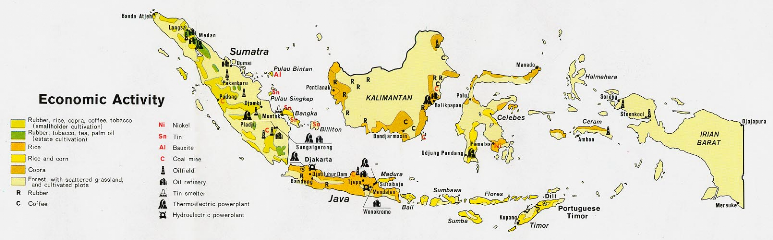

L'Indonésie représente l'un des plus importants

marchés agroalimentaires du Sud-est de l'Asie. Deuxième

pays producteur et exportateur d'huile de palme au monde,

l'Indonésie exerce en plus une grande influence sur les cours mondiaux

des oléagineux. L'Indonésie a des perspectives de

relations commerciales futures avec l'Amérique.

(Source : MPOB/Oil world, 2005)

Figure : Production et Exportation

d'huile de palme par L'Indonésie

(Source : Oil world, 2004).

La figure mentionnée au-dessus explique l'évolution

de la production et l'exportation indonésienne en huile de palme.

Le tableau suivant représente l'évolution de la

plantation du palmier à huile dans les

différentes régions indonésiennes. On remarque qu'il y'a

un accroissement dans la superficie plantée en

Palmier à huile.

Tableau : Plantation du palmier à

huile en Indonésie par 1000 hectares

(Source : USDA, 2004)

|

Région

|

Superficie plantée en palmier à huile en

1980

|

Superficie plantée pour palmier à huile

|

Superficie prévue pour la plantation du palmier

à huile en 2005

|

|

Aceh

|

41,100

|

206,405

|

165,305

|

|

N. Sumatra

|

550,400

|

612,617

|

62,217

|

|

W. Sumatra

|

0

|

137,952

|

137.952

|

|

Riau

|

102,200

|

606,165

|

503,965

|

|

Jambi

|

30,400

|

236,059

|

205,659

|

|

S. Sumatra

|

79,100

|

309,761

|

230,661

|

|

Bengkulu

|

2,600

|

57,006

|

54,406

|

|

Lampung

|

0

|

74,530

|

74,530

|

|

W. Kalimantan

|

0

|

279,535

|

279,535

|

|

C. Kalimantan

|

0

|

110,376

|

110,376

|

|

S. Kalimantan

|

0

|

93,902

|

93,902

|

|

E. Kalimantan

|

0

|

78,938

|

78,938

|

|

N. Sulawesi

|

0

|

0

|

0

|

|

C. Sulawesi

|

11,800

|

18,036

|

6,236

|

|

S. Sulawesi

|

0

|

83,215

|

83,215

|

|

SE Sulawesi

|

0

|

0

|

0

|

|

W. Nusa Tenggara

|

1,800

|

21,502

|

19,702

|

|

Maluku

|

0

|

0

|

0

|

|

Irian Jaya

|

23,300

|

31,080

|

7,780

|

|

Total de l'Indonésie

|

842,700

|

2, 957,079

|

2, 114,379

|

Port

Figure : Les principaux ports de

l'Indonésie.

Figure: Trafics conteneurisés de l'Asie

pacifique.

2.4 Production d'huile de

palme

2.4.1 Production d'huile de palme brute

La production de l'huile de palme brute en Malaisie a

augmenté de 90 000 tonnes en 1960 jusqu'à 11.8 millions de

tonnes en 2001 et les prévisions pour l'année 2010 sont de 14.7

millions de tonnes. Pendant les derniers 36 ans, la

production a augmenté de manière constante sauf en 1983 où

la récolte s'est normalisée (après les rendements

supérieure des années précédentes) à cause

de l'introduction d'un insecte pollinisateur.

2.4.2 Production d'huile d'amande de palme

Depuis 1979, les amandes ne sont plus exportées car

elles sont broyées localement pour obtenir de l'huile d'amande et le

gâteau d'amande. La production d'huile d'amande en 2001 a

été de 1.5 millions de tonnes. Avant 1970, la plupart des amandes

de palme étaient exportées.

2.5 Exportation d'huile de

palme brute et d'amande

2.5.1 Exportation d'huile de palme brute

L'huile de palme est l'huile la plus commercialisée

avec 42 % du volume mondial en 2000. Il y a déjà plusieurs

années que la Malaisie en est le plus grand exportateur. Actuellement

l'exportation de la Malaisie est de 12.57 millions de tonnes (Oil world,

2004). En 2001, le total des exportations a atteint un volume de 17.6 millions

de tonnes, la part de la Malaisie dans ce volume étant de

61% en incluant les exportations de Singapour, la

communauté économique européenne et autres.

Les principaux pays exportateurs d'huile de palme sont

portés sur le tableau suivant :

Tableau : Exportation mondiale d'huile de

palme en 1000 tonnes

(Source : Oil world/MPOB,

2002).

|

Principaux Exportateurs

|

1990

|

1999

|

2001

|

2010

|

|

Malaisie

|

5949

|

9235

|

10618

|

10900

|

|

Indonésie

|

1163

|

3183

|

4800

|

7840

|

|

Papouasie Nouvelle Guinée

|

143

|

264

|

320

|

422

|

|

Côte d'Ivoire

|

156

|

-

|

124

|

149

|

|

Autres pays

|

1229

|

1278

|

1509

|

1749

|

|

Total

|

8640

|

13960

|

17371

|

21060

|

2.5.2 Exportation de l'huile d'amande de palme

Pour ajouter de la plus value à cette commodité

de base, et la rendre apte à être consommée telle qu'elle

par les humains dans la plupart des pays du monde, la Malaisie a mis en place

des équipements de raffinage extensifs de pointe. Le résultat de

ces efforts a été un réel sucées

et dans les 25 ans (1974 à 2001), les exportations d'huile de palme

traitées ont grandi de zéro et ont atteint 10.6

millions de tonnes.

Le tableau en dessous représente les principaux pays

exportateurs d'huile d'amande de palme.

Tableau : Exportation mondiale d'huile

d'amande de palme en 1000 tonnes

(Source :

Oil world/MPOB, 2002).

|

Principaux exportateurs

|

1990

|

1999

|

2001

|

2010

|

|

Malaisie

|

673

|

572

|

616

|

580

|

|

Indonésie

|

158

|

575

|

582

|

970

|

|

Papouasie Nouvelle Guinée

|

9

|

25

|

30

|

53

|

|

Côte d'Ivoire

|

13

|

23

|

8

|

27

|

|

Nigeria

|

*

|

*

|

1

|

22

|

|

Autres pays

|

55

|

71

|

88

|

38

|

|

Total

|

908

|

1266

|

17371

|

21060

|

Figure : Procédé suivi pour

obtenir de l'huile de palme.

Huile de palme brute

EXTRACTION DE L'HUILE EN USINE

RAFFINAGE

Stérilisation en grandes cuves pressurisées

Transport des fruits frais

Physique (à la vapeur)

Elimination des acides et odeurs

Dégommage

et pré

blanchissage

Séparation des fruits individuels

dans un dépouilleur

à tambour tournant

Huile palme RBD

Distillation

des acides gras

Extraction en une purée huileuse homogène

Blanchissage par filtrage (terre)

Arrivée des

Désodorisation

Neutralisation à l'alkali

Raffinement à l'alkali

fruits frais

à l'entrée

Purification continue dans un bassin de

purification

Base pour savon Huile

acide

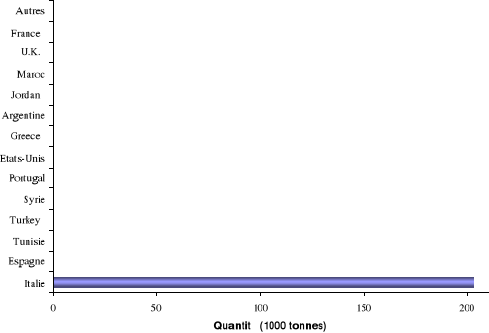

Le graphe mentionné ci-dessous représente

l'évolution de la production mondiale de l'huile de palme

dans le monde. On remarque que la grande barre est pour la Malaisie suivie par

l'Indonésie. Ce qui explique que ce sont les grands producteurs du

monde.

Figure : Les principaux pays exportateurs

d'huile de palme pendant

la période 1995 à 2004 (Source :

MPOB, 2005).

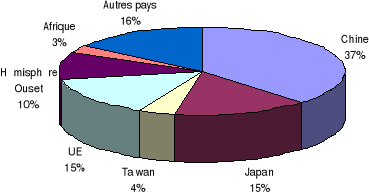

Figure : Répartition de la

production mondiale d'huile de palme

(Source : Oil world, 2004).

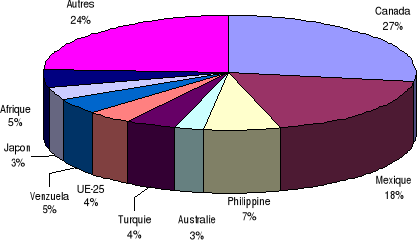

Figure : Répartition de

l'exportation mondiale d'huile de palme

(Source : Oil world, 2004).

(Consommation totale 2004 : 12. 575. 4

Mt)

D'après les secteurs mentionnés au-dessus on

remarque que la grande part de la production et d'exportation est pour la

Malaisie et l'Indonésie.

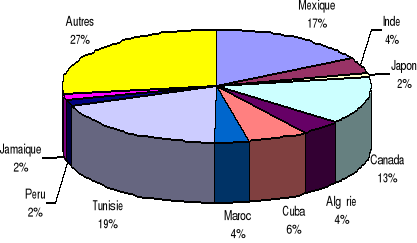

Figure : Consommation mondiale de l'huile

de palme malaisien.

(Source : MPOB, 2005).

Tableau : Les principaux importateurs

mondiaux de l'huile de palme de l'Indonésie.

(Source : Oil world, 2005).

|

Pays Importateurs

|

Quantités (1000 tonnes)

|

|

Allemagne

|

40,7

|

|

Italie

|

43,6

|

|

Pays-Bas

|

146,7

|

|

Espagne

|

42,4

|

|

UK

|

15,5

|

|

Autre UE

|

13,9

|

|

Cameron

|

4

|

|

Ghana

|

4

|

|

Côte d'Ivoire

|

8,4

|

|

Mozambique

|

5

|

|

Tanzanie

|

39,6

|

|

Etats-Unis

|

3,8

|

|

Mexico

|

/

|

|

Brésil

|

/

|

|

Bangladesh

|

18,2

|

|

Chine

|

103,1

|

|

Inde

|

429,9

|

|

Malaisie

|

76,2

|

|

Pakistan

|

20

|

|

Vietnam

|

13,7

|

|

Autres pays

|

12,4

|

Tableau : Les principaux importateurs de

l'huile de palme Malaisien

en 1000 tonnes (Source : SGS,

2005).

|

|

mai-05

|

avr-05

|

|

UE

|

281,486

|

206,664

|

|

China

|

410,457

|

291,361

|

|

Etats-Unis

|

51,852

|

117,259

|

|

Inde

|

69,75

|

98,115

|

|

Pakistan

|

74,835

|

62,17

|

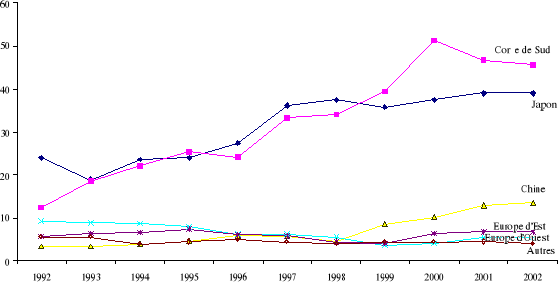

Le tableau mentionné ci-dessous représente les

grands pays importateurs d'huile de palme pendant la période de 1999

à 2004.

Tableau : Les principaux pays

importateurs de l'huile de palme en 1000 tonnes

(Source : Oil world/MPOB,

2005)

|

Pays

|

1999

|

2000

|

2001

|

2002

|

2003

|

2004

|

|

China, P.R.

|

1 347

|

1 764

|

2 120

|

2 660

|

3 353

|

3 680

|

|

EU

|

2 287

|

2 419

|

3 019

|

3 370

|

3 593

|

3 825

|

|

Pakistan

|

1 052

|

1 107

|

1 325

|

1 300

|

1 468

|

1 416

|

|

Egypt

|

511

|

524

|

525

|

611

|

678

|

525

|

|

Inde

|

3 257

|

3 650

|

3 492

|

3 461

|

4 067

|

3 345

|

|

Japon

|

365

|

373

|

393

|

415

|

428

|

452

|

|

Malaisie

|

165

|

57

|

166

|

371

|

422

|

644

|

|

Turquie

|

166

|

208

|

283

|

260

|

352

|

365

|

|

Corée du sud

|

172

|

200

|

226

|

215

|

213

|

218

|

|

Myanmar

|

225

|

202

|

200

|

153

|

227

|

268

|

|

USA

|

143

|

165

|

171

|

219

|

211

|

293

|

|

Bangladesh

|

107

|

226

|

380

|

436

|

481

|

580

|

|

Indonésie

|

4

|

7

|

7

|

17

|

13

|

20

|

|

Afrique de Sud

|

169

|

168

|

217

|

237

|

242

|

265

|

|

Arabie Saoudite

|

211

|

201

|

212

|

275

|

263

|

236

|

|

Kenya

|

214

|

216

|

218

|

239

|

240

|

264

|

|

Russie

|

152

|

194

|

398

|

456

|

437

|

415

|

|

Autres

|

3 423

|

3 542

|

4 225

|

4 682

|

5 106

|

6 223

|

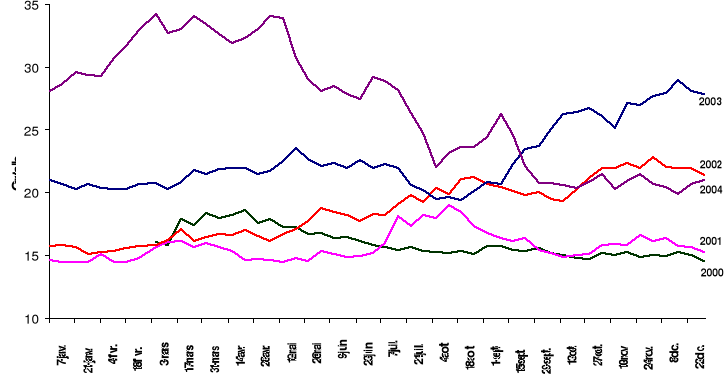

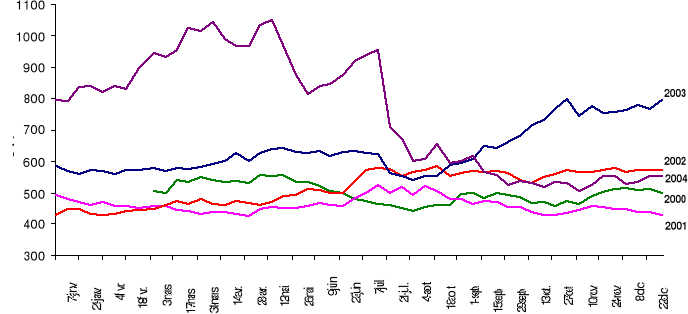

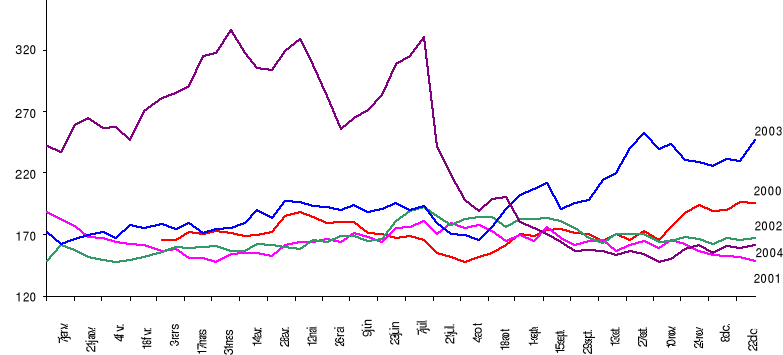

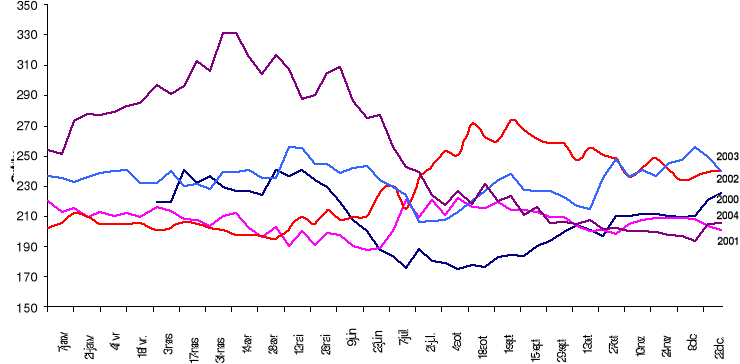

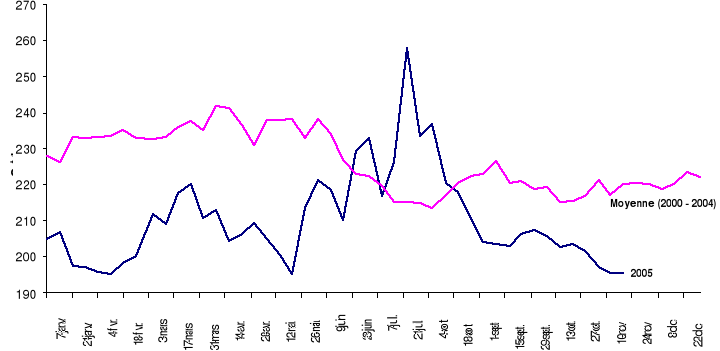

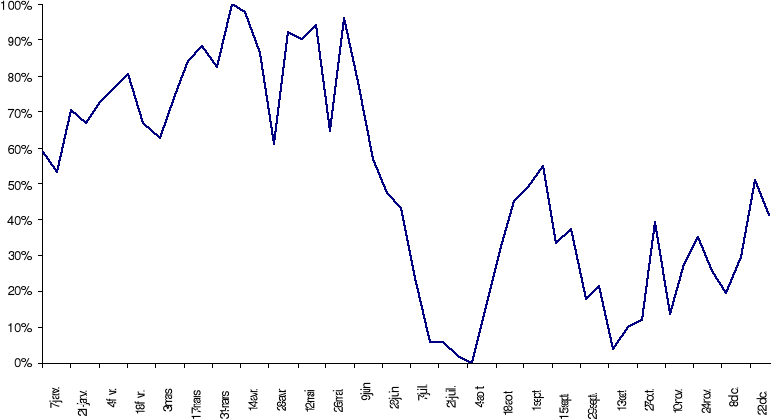

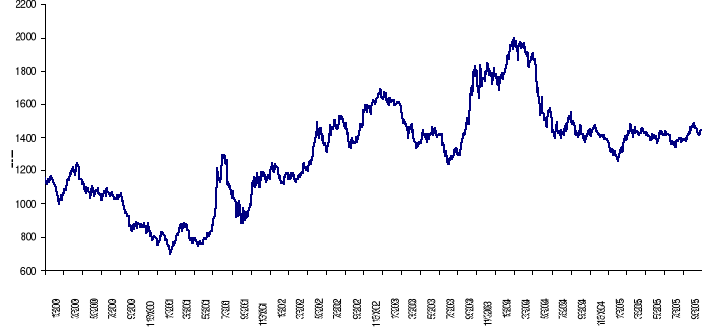

2.6 Prix d'huile de palme dans

le monde

Le prix d'huile de palme est sous l'ordre de la loi d'offre et

de la demande. A de très rares exceptions, les huiles et matières

grasses sont interchangeables ou demandent très peu de modification pour

le devenir. L'approvisionnement d'huile de palme sur les marchés

mondiaux est augmenté beaucoup plus rapidement que celui d'aucune autre

huile, ce qui rend cette huile extrêmement concurrentielle au niveau des

prix par exemple :

Ø L'huile de palme raffinée, blanchie et

désodorisée se vend presque toujours bien moins cher que l'huile

de soja hydrogéné.

Ø L'oléine de palme raffinée, blanchie

et désodorisée se vend très souvent moins cher que l'huile

de soja brute.

Ø La stéarine de palme raffinée, blanchie

et désodorisée se vend parfois moins cher que le suif

industriel.

Si on prend la période 1998-2001, le prix moyen du RBD

huile de palme comparé à l'huile de palme brute HP a

été supérieur de 36 $ US par tonne (cif Rotterdam). D'un

autre coté, le prix moyen du HPA (Huile d'Amande de Palme)

comparé à celui de l'huile de noix de coco est supérieur

8 $ US par tonne (cif Rotterdam).

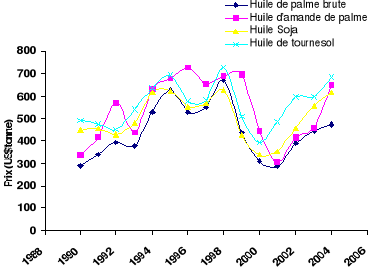

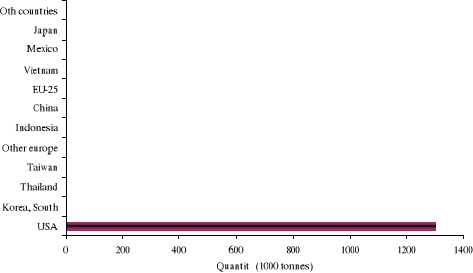

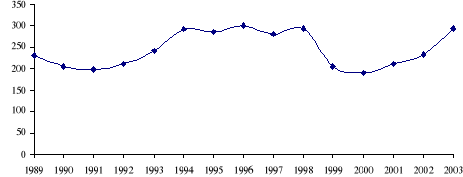

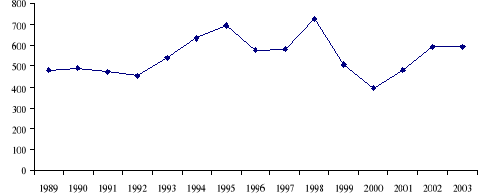

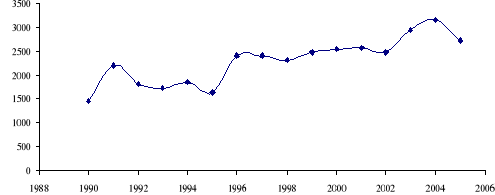

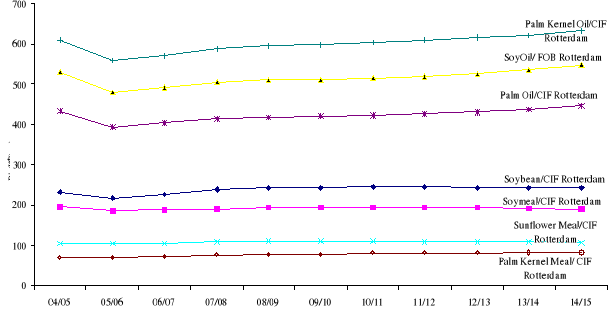

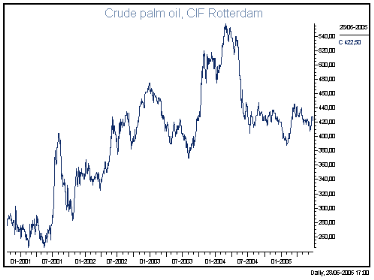

Le graphe suivant représente le prix d'huile de palme

comparé avec d'autres huiles alimentaires.

Figure : Comparaison du prix de l'huile de

palme avec les prix des autres huiles alimentaires Cif Rotterdam

pendant la période de 1989 à 2004 (Source: Oil

world, 2005).

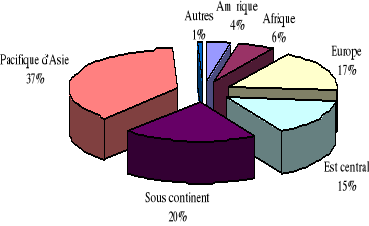

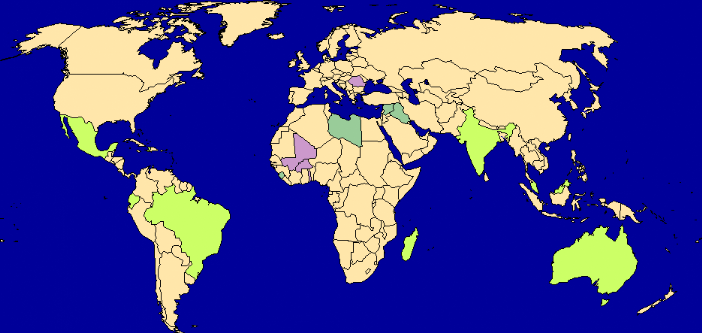

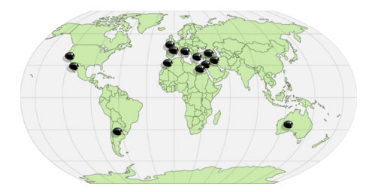

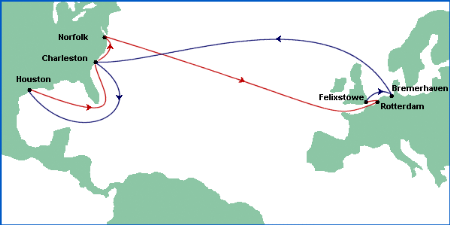

La figure suivante représente le flux mondial de

l'huile de palme. On remarque que les premiers importateurs de

l'huile de palme malaisien sont l'Union Européen,

la Chine, l'Inde...etc.

USA

Pakistan

Chine

Inde

UE

Malaisie

0.29

3.3

3.6

3.8

1.4

Figure : La répartition du flux

mondial de l'huile de palme malaisien en 2005 (en million de tonne).

3. La valeur nutritive d'huile de

palme

3.1 Propriétés

nutritives de l'huile de palme et de ses composants

Des progrès importants ont été atteints

dans la compréhension des propriétés nutritives de l'huile

de palme et de ses composants dans les dernières années. Ceci est

le résultat de plus de 150 essais dans le domaine animal et humain. Les

études poursuites ont été concentrées sur les

effets de l'huile de palme sur les facteurs de risques d'attaque cardiaque,

cancérogène et le rôle physiologique joué par ses

composants secondaires aux propriétés uniques. L'huile de palme

(et ses composants) est actuellement l'huile la plus étudiée au

monde. Quelques faits primordiaux sont résumés ci-dessous.

Tableau : Composition en acides gras (%)

dans l'huile de palme, oléine de palme

et huile de noyau de palme (Source : MPOPC,

2005).

|

Composition en acides gras (%) dans l'huile de palme,

oléine de palme et huile de noyau de palme

|

|

Saturé

|

Huile de palme

|

Oléine de palme

|

Huile amande de noyau de palme

|

|

C8:0

|

-

|

-

|

4,4

|

|

C10:0

|

-

|

-

|

3,7

|

|

C12:0

|

0,2

|

0,2

|

48,3

|

|

C14:0

|

1,0

|

1,0

|

15,6

|

|

C16:0

|

44,4

|

38,0

|

7,8

|

|

C18:0

|

4,5

|

4,0

|

2,0

|

|

Non saturé

|

|

|

|

|

C18:1

|

39,2

|

44,0

|

15,1

|

|

C18:2

|

10,1

|

11,5

|

2,7

|

|

C18:3

|

0,4

|

0,4

|

|

3.2 Huile de palme : faits

généraux sur la nutrition

Comme d'autres huiles et matières grasses

alimentaires, l'huile de palme et ses fractions c'est-à-dire

oléine de palme et stéarine de palme sont faciles à

digérer, à absorber et à utiliser par un

système métabolique normal. Chaque gramme d'huile a une

densité d'énergie de neuf calories et est donc source alimentaire

concentrée et pratique pour atteindre la quantité

d'énergie requise quotidiennement. L'huile de palme a une composition

en acide gras d'environ 51 % non saturé et de 49 % saturé, alors

que l'oléine de palme atteint un taux de 65 % non saturé.

La composition de cette huile nous procure notre dose

quotidienne essentielle d'acides gras sous forme d'un contenu de 11 % en acide

linoléique. Etant que huile alimentaire d'origine

végétale, elle ne contient quasiment pas de cholestérol.

De par de sa composition naturelle en acides gras, cette huile n'a besoin que

d'un minimum de modifications chimiques pour son utilisation dans une grande

diversité de formules alimentaires. C'est un avantage si on la compare

à d'autres huiles comestibles liquides qui doivent être

hydrogénées (résultat en la formation d'acides

gras combinés) qui peuvent se révéler nuisible à la

santé.

3.3 Huile de palme et leur

importance nutritive

L'huile de palme est riche en composants secondaires qui

donnent à cette huile d'uniques qualités

nutritives. Le plus important est la vitamine de la palme E (tocophérol

et tocotriénols) et des caroténoïdes

(surtout alpha et bêta carotène) cette vitamine E

est un agent antioxydant prouvé qui protège du stress et

des problèmes d'athérosclérose. Il a

été prouvé que les tocotriénols ont des

propriétés qui réduisent la pression artérielle,

ce qui peut aussi expliquer la neutralité d'alimentations

riches en huile de palme. Les tocotriénols sont

sous investigation car ils sembleraient avoir des propriétés

anti-cancérigènes, surtout pour le cancer du

sein.

L'huile de palme brute est la plus grande source

naturelle de caroténoïdes avec des

concentrations de 700 à 1000 ppm. C'est une concentration environ 15

fois plus importante que celle présente dans les carottes. Les

caroténoïdes présents dans l'huile de

palme sont surtout du bêta carotène (55%), de l'alpha

carotène (35%) et de petits pourcentages de lycopène,

phytoène et zéacarotènes. Ces caroténoïdes

naturels contiennent des antioxydants et des agents

anti-cancérigènes comme l'ont prouvé des études

conduites sur différents animaux.

Tableau : Contenu en vitamine E de l'huile

comestible en ppm (Source : MPOPC, 2005).

|

Contenu en vitamine E de l'huile comestible

(ppm)

|

|

|

Tocophérol

|

Tocotriénol

|

Total

|

|

á â ã ä

|

á â ã ä

|

|

|

Huile de palme

|

164

|

174 313 80

|

731

|

|

Oléine de palme

|

196

|

201 372 96

|

865

|

|

Stéarine de palme

|

79

|

81 168 44

|

372

|

|

Huile de graine de Soja

|

101 593 264

|

|

958

|

|

Huile de Maïs

|

112 50 602 18

|

|

782

|

|

Huile de tournesol

|

487 51 8

|

|

546

|

|

Beurre de cacao

|

11 70 7

|

|

188

|

La caractéristique la plus importante est pourtant une

large quantité de provitamine A. reconnaissant cet avantage naturel,

l'industrie de l'huile de palme a crée un nouveau produit, l'huile de

palme rouge qui préserve ces caroténoïdes.

Ce produit est déjà reconnu comme un

remède naturel alimentaire pouvant combattre la

carence de vitamine A qui cause la cécité de millions d'enfants

dans le monde.

Tableau : Contenu en caroténoïdes

de l'huile de palme rouge

(Source : MPOPC, 2005).

|

Carotène

|

Composition (%)

|

|

Phyotène

|

1,27

|

|

Phytofluène

|

0,68

|

|

Cis-â-carotène

|

0,68

|

|

â-carotène

|

56

|

|

á-carotène

|

35,2

|

|

ã-carotène

|

0,33

|

|

î-carotène

|

0,69

|

|

ä-carotène

|

0,83

|

|

Lycopène

|

1,3

|

|

Total (ppm)

|

500-700

|

Le tableau suivant nous présente la composition des

produits à base d'huile de palme.

Tableau : La composition des produits

à base d'huile de palme.

|

|

Huile de palme qualité moyenne

|

Oléine de palme standard

|

Oléine de palme spéciale de

qualité moyenne

|

Stéarine de palme typique

|

Gamme de la stéarine de palme

|

|

C14:0

|

1,1

|

1,0

|

1,1

|

1,3

|

1,1-1,9

|

|

C16:0

|

44,0

|

39,8

|

31,5

|

54

|

47,2-73,8

|

|

C18:0

|

4,5

|

4,4

|

3,2

|

4,7

|

4,4-5,6

|

|

C18:1

|

39,2

|

42,5

|

49,2

|

32,3

|

15,6-37,0

|

|

C18:2

|

10,1

|

11,2

|

13,7

|

7,0

|

3,2-9,8

|

|

C18:3

|

0,4

|

0,4

|

0,3

|

0,1

|

0,1-0,6

|

|

Valeur en iode

|

53

|

58

|

66,4

|

39,9

|

21,6-49,4

|

|

Seuil de fonte °-C

|

36

|

21,6

|

12,0

|

51,3

|

44,5-56,2

|

|

Température d'opacité °-C

|

-

|

8,8

|

2,2

|

-

|

-

|

3.4 Données sur les

propriétés nutritives de l'huile de palme

3.4.1 Une longue histoire d'utilisation sans

problèmes

L'huile de palme a été source sûre et

saine d'huile comestible depuis des milliers d'années.

3.4.2 Utilisée dans le monde entier

L'huile de palme et sa fraction liquide, l'oléine de

palme sont utilisées dans le monde entier pour la cuisson et pour la

fabrication de margarines et de matières grasses. Ces huiles sont aussi

incorporées aux mélanges gras utilisés dans la fabrication

d'une grande variété de produits alimentaires aussi bien que pour

l'usage ménager.

3.4.3 Une excellente source d'énergie

alimentaire

Comme d'autres matières grasses et huiles alimentaires,

l'huile de palme est facile à digérer,

à absorber et à transformer par un métabolisme normal.

Dans divers parties du monde elle remplit un rôle primordial pour faire

face aux besoins quotidiens en énergie et acides gras nécessaires

à l'alimentation.

3.4.4 Sans cholestérol et acides gras

combinés et non saturés

L'huile de palme comme les autres huiles

végétales ne contient pas de cholestérol. A

cause de son niveau modéré naturel de saturation, cette huile n'a

pas besoin d'être hydrogénésés avant d'être

utilisée dans l'industrie alimentaire et ne contient donc pas

des acides gras combinés.

3.4.5 Riche en carotène

L'huile de palme rouge (non traité) et l'huile rouge ou

dorée (traitée spécialement) sont les huiles alimentaires

dans la plupart du monde. Elles sont une source riche en bêta

carotène (un antioxydant) et agent précurseur de la vitamine

A.

3.4.6 Les antioxydants de la vitamine E

L'huile de palme et ses dérivés sont une source

naturelle de composants antioxydants de la vitamine E :

tocophérols et tocotriénols. Ces antioxydants naturels sont

office de nettoyeurs et détruisent les radicales d'oxygènes non

combinés nuisibles et ils sembleraient jouer un rôle de protection

dans le procédé de vieillissement des cellules, de

l'athérosclérose et du cancer.

3.4.7 Composition équilibrée en acides

gras

L'oléine de palme contient un mélange naturel

d'acides gras poly non saturés, mono non saturés et

saturés des concentrations d'environ 44 % d'acide oléique, de 10

% d'acide linoléique, de 40 % d'acide palmitique et 5 % d'acide

stéarique. Les concentrations d'acide palmitique et oléique sont

inversées dans l'huile de palme non fractionnée,

c'est-à-dire : 44% et 40% respectivement. La composition en acide

gras de l'huile de palme est similaire à celle des tissus adipeux de la

plupart du gens qui ont un régime alimentaire normal.

3.4.8 Source d'acide linoléique : acide

gras essentiel

Les triglycérides de l'huile de palme transportent de

l'acide linoléique surtout de deux manières qui favorisent

leur absorption et leur disponibilité pour le corps.

3.4.9 L'huile de palme n'est pas la même que

celle de l'huile de l'amande du noyau de palme

L'huile de palme, obtenue du fruit du palmier est physiquement et

chimiquement différent de l'huile de l'amande du noyau de palme (qui est

obtenue de l'amande même), comme l'huile de noix de coco. Toutes ces deux

sont des huiles à haute saturation.

3.4.10 Des études

sur la nutrition ont donné des résultats favorables

Des études sur les habitudes alimentaires de

l'être humain et des données sur

l'épiderme ont démontré que l'huile de palme et

l'oléine de palme de font, en général, pas

augmenter le taux de cholestérol de manière aussi

évidente que les huiles d'olive, de Canola et de cacahouètes.

3.4.11 Anti-strombose

Des études conduites en laboratoires ont

démontré qu'un régime alimentaire riche en huile de palme

a une tendance moindre à former des caillots de sang.

3.4.12 Empêche le développement du

cancer

L'oléine rouge de palme est une source majeure de

caroténoïdes qui, en effet, empêchent le développement

de certains types de cancer. Un régime alimentaire

qui contient de l'huile de palme, comparé à d'autres

régimes contenant d'autres huiles avec le même

nombre de calories, empêche le développement et le nombre de

cellules de cancer du sein implantées expérimentalement. Il a

été aussi démontré que les tocotriénols

présents dans l'huile de palme empêchent la croissance des

cellules cancéreuses in vivo aussi bien que

in vitro.

4. Usage d'huile de palme

4.1 Usage alimentaire

L'huile de palme comme beaucoup d'huile et matières

grasses, contiennent neuf kilocalories par gramme comparé aux quatre

kilocalories apportées respectivement pour les protéines

et les féculents (hydrates et carbone) (1 kcal = 4.18 kJ).

Les matières grasses sont aussi une source vitamine A,

B, D et E et les véhiculent dans le corps ainsi que la

vitamine k.

4.1.1 Friture

La caractéristique la plus importante des corps gras

utilisés pour la friture est le taux de chaleur qu'ils peuvent

supporter, sans avoir à subir de modification chimique importante. La

friture demande une température d'environ 180 °C. A cette

température, les huiles les moins saturées ont tendance à

s'oxyder ou se polymériser assez rapidement les huiles contenant des

taux importants d'acides linoléiques ou linoléniques ne sont pas

recommandées pour la friture, à moins qu'elles n'aient

été hydrogénésés pour réduire le

contenu d'acide linoléique modéré, un contenu d'acide

linolénique négligeable et un contenu très

élevé d'anti-oxydants est parfait pour la plupart des genres de

fritures, et est utilisée mondialement pour ce genre de cuisson.

4.1.2 Margarine

C'est un produit essentiel en Europe de l'Ouest. Avec une

consommation de 5.4 kg par habitant, cette région se classe en

tête. Aux Etats-Unis par exemple, la consommation est de 3.4 kg.

Les différentes catégories de margarines

produites peuvent être classées en quatre groupes : margarine

légère destinée aux ménages, margarine à

usage général dans les ménages, margarine de boulangerie

et margarine pour pâte feuilletée. L'huile de palme et la

stéarine de palme sont largement utilisées (20-80%) dans tous ces

groupes à cause de leurs propriétés d'excellente

cristallisation, leur coût réduit et leur faible teneur en lipides

trans. Pratiquement toutes les margarines légères de

ménage qui est de loin le groupe le plus répandu, sont produite

par inter estérification de la stéarine de palme et l'huile de

tournesol ce qui donne peu de lipides trans. Et beaucoup de

poly-insaturés. Les margarines à usage général et

de boulangerie sont fabriquées avec les

mêmes formules que les matières grasses

ayant des niveaux d'huile de palme élevés. En Grande Bretagne, la

moyenne de l'huile de palme admise est d'environ 25 %.

4.1.3 Matières grasses

Si ces produits sont largement utilisés pour les

biscuits, les gâteaux et tous les produits de

boulangerie, leur production demeure en deçà de celle de la

margarine. Ils possèdent également des

propriétés de cristallisation extraordinaires mais leur pont de

fusion est plus élevé que celui de la margarine et ils

comprennent plus d'huile de palme. L'année dernière, le niveau

moyen de leur incorporation était de 36 % sachant qu'il peut atteindre

50 % selon leur prix.

4.1.4 Matières grasses injectables

Ces matières grasses sont utilisées dans les

boulangeries de moyenne importance et dans les petites biscuiteries, mais le

volume des ventes n'est pas très élevé car les grandes

boulangeries produisent leurs matières grasses à partir de leurs

propres huiles.

Souvent, les articles spécialisés

présentent la formulation et la méthode de production des

matières grasses injectables d'une façon plus compliquée.

Leur formule est similaire à celles des matières grasses

standards sauf qu'elles comportent plus d'huile liquide et sont refroidies

très lentement en remuant pour préserver leur fluidité

à la température de distribution et d'utilisation. Leur

viscosité est d'environ 30.000 cP à cette température.

Leur performance doit être évaluée par des essais

de cuisson.

4.1.5 Corps gras utilisés dans les

biscuiteries

En Europe, ce secteur utilise beaucoup d'huile. Pour

les pâtes à biscuits, les corps gras ont une formulation

similaire à celle des matières grasses standard.

Les crèmes à biscuits doivent être dures

mais à fusion lente. Aussi sont elles basées sur les huiles

lauriques, généralement de l'huile de palme de

pignon. Une petite quantité d'huile de palme et d'huile de palme

hydrogénée est souvent ajoutée pour ajuster la

plasticité et réduire les coûts, mais une attention

supplémentaire est nécessaire à cause de la formation

eutectique.

4.1.6 Huile en bouteille

En Europe, cette utilisation est limitée surtout

à cause des températures ambiantes fraîches et l'habitude

de beaucoup de ménagères de conserver les bouteilles d'huile au

réfrigérateur. Cependant dans les pays les plus chauds

situés autour de la mer Méditerranée, tels l'Italie et la

Grèce, les mélanges d'environ 50/50 de super oléine/ huile

de tournesol sont commercialisés avec succès par Unilever et

autres compagnies et sont très appréciés notamment pour la

friture. En Grande Bretagne, la super oléine rouge et l'huile de colza

sont vendues dans les supermarchés à prix d'or.

4.1.7 Crème glacée

Il s'agit d'un produit majoritaire dans le monde entier. Il

est très sensible à toute saveur désagréable ;

en Europe, l'huile de palme est le gras standard utilisé dans le

marché.

4.1.8 Lait enrichi et les colorants de café

Ils sont également basés sur l'huile de palme

à 100 % ou sur l'huile de palme hydrogéné mais certains

colorants du café sont fabriqués avec des huiles de palme de

pignon ou de noix de coco hydrogénés.

4.1.9 Grasses de confiserie

L'huile de palme hydrogéné à 40/42

°C est largement utilisée dans la confiserie de

bonbons à sucer comme les toffees et les caramels ; c'est une

méthode meilleure marché par rapport aux huiles lauriques

hydrogénés. La demie fraction de palme est utilisée par

les meilleures compagnies dans la fabrication de chocolat car elle

possède les mêmes propriétés de fusion que l'huile

laurique sans toutefois présenter de risque de rancidité

savonneuse.

De même, par ce que la composition de la demie fraction

de palme est basée sur deux oléo triglycérides dé

saturés, tout comme le beurre de cacao, il est utilisé comme base

pour tous les équivalents de beurre de cacao fabriqués dans

l'Union Européen.

4.2 Usage non alimentaire

4.2.1 Savon

En Europe tout comme aux Etats-Unis, la formule standard

utilisée pour le savon était 75/25 d'huile de suif/noix de

coco. Mais l'huile de palme ayant une composition et un dosage similaire en

acides gras à ceux d suif et étant donné les

difficultés que connaît ce dernier (disponibilité, BSE,

religion), il est étant plus en plus remplacé par l'huile de

palme.

Des marques de haute qualité mais de moindre importante

sont fabriquées à partir d'acides gras distillés ou des

substances savonneuses importées requérant des

équipements plus simples.

4.2.2 Huile de palme époxydée

Les huiles époxydées sont utilisées sont

utilisées de manière extensive comme agents plastifiants et

stabilisants. Les plastifiants augmentent la qualité des plastiques

alors que les stabilisants diminuent le taux de

dégradation causés par la lumière, la chaleur ou les

microorganismes. La qualité des produits plastiques peut

généralement être améliorée si

on augmente leur contenu d'époxyde et ceci est facilement fait par

l'incorporation d'huiles époxydées. L'huile de palme

époxydée et les produits à base d'huile de palme (EPOP)

peuvent être produis par la réaction de l'huile de palme et de ses

composants avec des peracides. Les bottes de jungle en matière

synthétiques, plastifiées et stabilisées à l'aide

de EPOP sont fabriquées avec succès. EPOP peuvent aussi

être convertis en différents genres de sous produits plastiques

(polyols), mousse de polyuréthane et résines polyacryliques.

4.2.3 Produits oléo chimiques à base de

palme

Hydrolyse ou alcoolyse des huiles et matières grasses

pour obtention des produits chimiques analogues à ceux

produits par l'industrie pétrochimique sont à la base de cette

industrie oléo chimique. Les produits oléo chimiques peuvent

être divisées en deux catégories principales : (Acides

gras, esters, alcools, glycérol et composées d'hydrogène)

et leurs produits dérivés. Les produits oléo chimiques

et leurs dérivatifs basés sur C 12- C 14 étaient

traditionnellement produits à partir de l'huile de noix de coco alors

que ceux basés sur C 16-C18 étaient produits

à base de suif.

4.2.4 Diesel alternatif à base d'huile de

palme

Les huiles végétales ont depuis longtemps

utilisé pour se substituer au diesel. Les esters méthyliques

dérivés de l'huile de palme (diesel de palme) ont

été soumis à de nombreux tests pour déterminer

leurs propriétés. Le démarrage à froid des moteurs,

réduction du contenu des particules de carbone émises dans la

fumée d'échappement et une émission réduite de

fumée sont des avantages de l'utilisation du diesel de palme. De plus,

le moteur ne doit subir aucune modification pour utiliser ce genre de

carburant. A part le diesel de palme, des études récentes ont

démontré que l'huile de palme brute pouvait être

utilisée directement comme carburant sur des voitures

équipées d'un moteur modifié (Elsebett).

Agents

Emulsifiants

Agents humidificateurs

Explosifs

Equivalent beurre de cacao

Oléine double fraction

Mi -fraction de palme

Frire

Cuire

Matières grasses

Margarine

Matières grasses

Margarines

Vanaspati

Oléine RBD

Stéarine RBD

Savons

Emulsifiants Alimentaires

Etc.

Acide Gras

Division

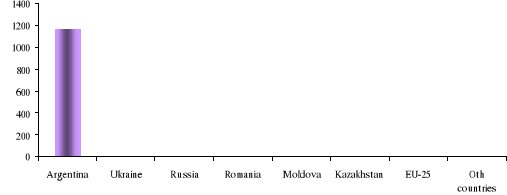

Savons

Utilisations techniques, savons, etc.

Alcools gras

Amines

Amides

Glycérol

Acide gras

Margarine

Confiserie

Lait entier

Glaces

Crème à biscuits

Confiseries

Crèmeurs

Lait entier

Matières grasses de glaçages

HPH

Huile et oléine

Hydrogénation

Matières grasses de confiserie

Oléine

Stéarine

Fractionnement et raffinerie

Raffinerie

Division

Mélanger

Extraction

par broyage

Raffinerie

AMANDES DE NOYAUX

Etudes d'autres utilisations

HUILE DE PALME BRUTE

TRANSFORMATION EN USINE

GRAPPES DE FRUITS FRAIS

Résidus de fruits

Carburant

Fractionnement et raffinerie

HP RBD

Gâteau d'amandes de palme

Huile d'amande de palme

Margarines

Matières grasses

Vanaspati

Graisses de friture

Glace

Alimentation animale

Savons

Seconde fraction

Margarine

Mélanger

Figure : Diagramme représentant

les étapes d'extraction d'huile

de palme et son utilisation.

Chapitre 3

L'huile de Soja

1.

Généralités sur la culture de la graine de soja

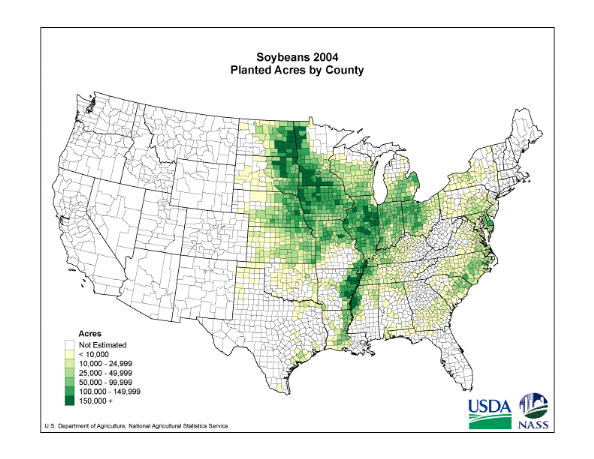

1.1 Historique

Les premières cultures de soja ont vu le jour en Chine

il y a 5 000 ans. A cette époque, l'empereur avait appelé le soja

"Ta Teou", ce qui signifie "grosse graine". Il classa le soja parmi les 5

plantes sacrées, les 4 autres étant le riz, le blé, l'orge

et le millet.

C'est un clipper américain qui est à l'origine

de la première cargaison de soja lors de son retour de Chine pour

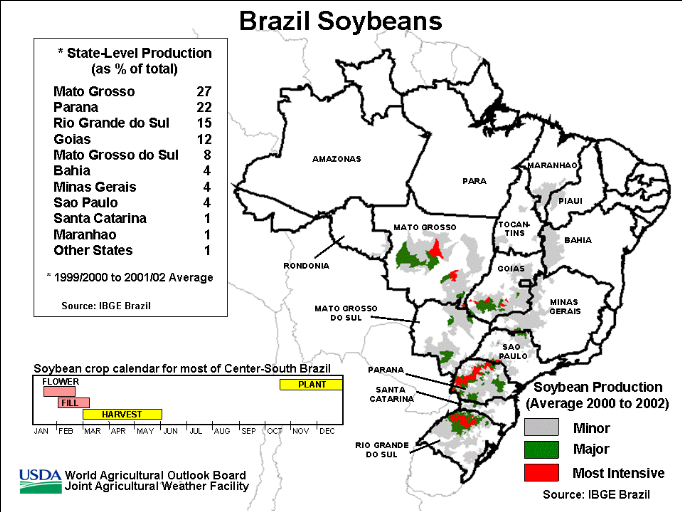

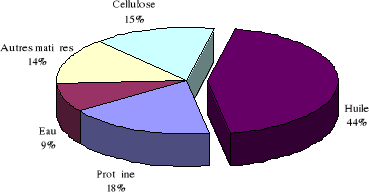

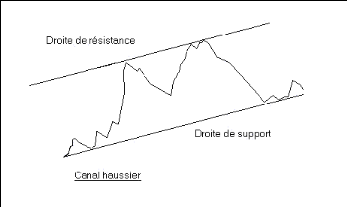

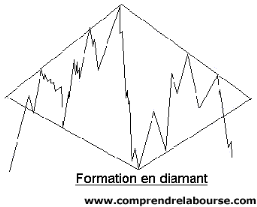

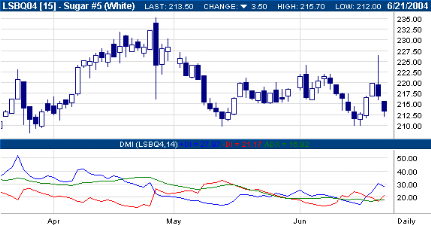

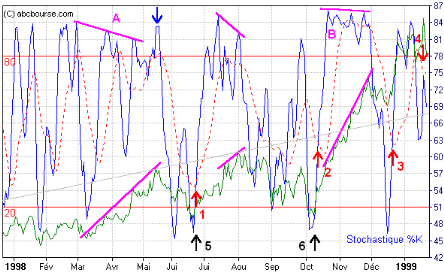

les Etats-Unis en 1804. Il avait en effet embarqué une pleine cargaison