|

La libéralisation progressive du dirham marocain: quel impact sur l'économie marocaine?par Rime Kamel Université Moulay Ismail - Licence fondamentale en sciences économiques et de gestion 2022 |

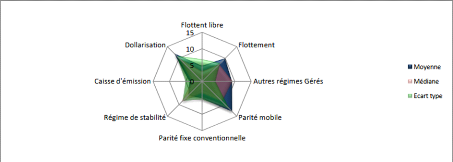

Source : Reinhart et Rogoff (2002) Cependant, comme nous l'avons souligné, cette classification ne permet pas d'identifier la différence entre ce que les États prétendent et ce qu'ils font en réalité. Cette divergence entre les régimes de jure3(*) et de facto4(*), d'une part, réduit fortement la transparence de la mise en oeuvre de la politique de change, limitant ainsi la validité des recherches empiriques, et d'autre part, en raison de l'absence de distinction claire entre la rigidité de différents niveaux de régimes de change, peut donner une idée du degré réel d'autonomie de la politique monétaire assuré par ces institutions. Le FMI a reconnu les graves limites et les lacunes apparentes qu'elle contient, et a révisé sa méthodologie en conséquence. Les déclarations des États membres sont désormais révisées au moyen d'observations statistiques de la volatilité du marché des changes. Cette nouvelle classification vise à identifier, à travers l'analyse des données financières, la pratique effective en matière de gestion du taux de change, et utilise les stratégies de politique monétaire adoptées par les pays membres (ciblage d'inflation, ciblage monétaire, autres...) et les intentions implicites ou explicites des autorités monétaires. Cette approche peut être décrite comme une approche hybride et produit ainsi une classification plus réaliste composée de huit rubriques (tableau 2). Tableau 2 : Classification des régimes de change par le FMI (depuis1998)

Source : IMF, Annuel Report on Exchange Rate Arrangements and Exchange rate Restrictions 1999 Les définitions de ces différents régimes se trouvent dans les documents du FMI, notamment dans le document Monthly Statistics : International Financial Statistics. a) Régime de change fixe :Un régime de change fixe est celui où l'autorité monétaire décide de fixer le taux de change de sa monnaie par rapport aux autres monnaies. Pour les pays, c'est un moyen de contrôler leur monnaie et de pouvoir la dévaluer ou la réévaluer à tout moment. Cela donne au pays un avantage stratégique pour ajuster le taux de change en fonction de la situation économique. A cette fin, les autorités monétaires utilisent les réserves de change dans d'autres devises. Chaque banque centrale dispose de réserve de change dans plusieurs devises. · Régime des pays sans monnaie officielle distincte : l'autre unité monétaire est la seule monnaie légale du pays, ou le pays est membre d'une union monétaire ou d'un mécanisme de coopération monétaire qui adopte une monnaie commune ayant cours légal dans chaque pays membre. · Caisse d'émission : Un système monétaire dans lequel un pays approuve tacitement par la loi l'échange de sa propre monnaie à un taux de change fixe. Pour une devise spécifique, cet engagement impose certaines restrictions à l'autorité émettrice pour assurer le respect de ses obligations en vertu de la loi. · Autres régimes conventionnels à parité fixe /change fixe: le paysrattache (officiellement ou de facto) sa monnaie à un taux fixe, à une devise majeure ou un panier de devises, le taux de change fluctue dans une bande étroite de + ou - 1% de part et d'autre du tauxcentral. b) Régime de change intermédiaire :Les régimes de change intermédiaires sont un compromis entre les régimes de change fixes et flottants, ils tentent de concilier la stabilité des premiers avec l'indépendance des seconds vis-à-vis de la politique monétaire. En général, ils autorisent certains mouvements par rapport à une devise ou à un panier de devises dans une fourchette prédéterminée, ajustée périodiquement. Selon le degré de stabilité souhaité, l'intervalle de variation peut également fluctuer. · Bandes de fluctuations : valeur Le taux de change reste dans la bande >1% du taux central fixe, officiel ou de facto. · Système de parités mobiles / change glissant : Ajustement de la valeur d'échange d'une devise Périodiquement à un taux fixe pré-annoncé en petits pourcentages ou en réponse à l'évolution de certains indicateurs quantitatifs. · Système de bande de fluctuations mobiles / bande glissante : le taux de change de la monnaie est maintenu dans une certaine marge de fluctuation, le taux de change est régulièrement ajusté à un taux de change fixe pré-annoncé ou en réponse à des changements dans certains indicateurs qualitatifs. c) Régime de change flottant :Avec les crises successives des années 1970, le strict contrôle des changes a perdu de son attrait dans les économies avancées. Le régime de taux de change fixe préexistant n'est plus adapté aux réalités d'une économie mondiale de plus en plus volatile. Les régimes de taux de change flottants (ou flexibles) sont ensuite devenus courants. Un régime de change flexible est un mécanisme où le taux de change est déterminé sur les marchés financiers. Il est déterminéen fonction de l'évolution de l'offre et la demande pour la devise sur le marché des changes. Les principales devises mondiales (c'est-à-dire les devises des pays du G75(*)) sont basées sur ce modèle. Par exemple, le taux de change du dollar américain (USD), de l'euro (EUR) ou du yen japonais (JPY) fluctue librement en fonction des fluctuations du marché. Dans un régime de changes flexibles, les banques centrales n'interviennent pas sur le marché des changes · Flottement géré sans annonce préalable de la trajectoire du taux de change : les autorités monétaires influencent les mouvements du taux de change en intervenant activement sur le marché des changes sans préciser ni s'engager à annoncer à l'avance la trajectoire du taux de change. · Flottant indépendamment / flottement pur : Le taux de change est déterminé par le marché et toute intervention sur le marché des changes vise davantage à modérer le taux de change et à éviter les fluctuations indésirables du taux de change plutôt qu'à le placer à un niveau spécifique. Ainsi, les régimes de jure joue un rôle important dans la formation des anticipations qui déterminent elles-mêmes la crédibilité des décisions des autorités et influent les décisions des agents économiques. La classification officielle fournit une approche anticipative ou prospective qui permet aux agents économiques de formuler des anticipations sur la politique de change et les éventuelles modifications de la politique monétaire. Ils permettent aux autorités d'influencer les anticipations des agents économiques et donc leurs décisions (détermination des salaires et des prix, investissements, etc.) En effet, on constate que dans plusieurs pays, à des moments différents, le régime de change observé diffère de ce qui avait été initialement promis. Les études sur les régimes de change qui vient d'être faite à partir d'une série de données sur les membres du FMI pour la période 1980-2006 est la plus complète jamais réalisée. Elletraite de l'impact des institutions sur un plus large éventail de variables (politique monétaire et budgétaire, inflation, croissance et instabilité de la production, commerce transfrontalier et flux de capitaux, crises et vulnérabilités à l'ajustement externe) et a été le premier à utiliser un régime de taux de change Classements juridiques et factuels. Par conséquent, les informations sur les avantages relatifs des différents régimes de taux de change sont plus nuancées que dans les études précédentes. C. Revue générale sur les conséquences du choix d'un régime de change :Avant de comprendre les fondamentaux et les avantages de chaque régime de change, il faut préciser que la convertibilité d'une monnaie ne doit pas être confondue avec son régime de change. La convertibilité d'une monnaie est la possibilité d'être librement convertible en une autre monnaie. Cependant, la libre convertibilité n'est pas synonyme d'un "système de taux de change flottant". Alors que la plupart des pays les plus développés, les États-Unis, le Canada, le Royaume-Uni, la zone euro, le Japon, etc., ont des devises librement convertibles, certains autres pays continuent d'avoir des politiques monétaires visant à contrôler la quantité de leurs devises. C'est le cas de la roupie indienne et du réal brésilien, dont les pays respectifs ont opté pour des régimes de taux de change flottants tout en gardant le contrôle de la masse monétaire en limitant la convertibilité de leurs monnaies en circulation par l'intermédiaire de leurs banques centrales. Cependant, le choix du régime de change dépend de la politique monétaire décidée par l'État et de sa capacité à l'exécuter, et la banque centrale est responsable de sa mise en oeuvre et de sa gestion. La théorie économique a permis d'éclairer les esprits sur les éventuels avantages et inconvénients des différents régimes de change, Le tableau 3 résume les principales prédictions de la théorie économique concernant les performances macroéconomiques des différents régimes de change. Tableau 3: Régimes de change et performances macroéconomiques d'après la théorie économique

ð Comportement de la croissanceLa croissance est plus forte dans le cas d'un régime de taux de change intermédiaire, c'est-à-dire que le taux de change est relativement rigide et non formellement fixé par rapport à une monnaie unique. C'est essentiellement parce que ces régimes représentent un bon compromis entre ancrage fixe et flottement libre. Dans des régimes rigides, l'inflation est plus faible, l'instabilité des taux de change nominaux et réels est plus faible, et l'ouverture commerciale est plus élevée, autant de facteurs qui favorisent la croissance ; d'autre part, les taux de change sont plus susceptibles d'être surévalués, ce qui peut conduire à entraver compétitivité et nuire à la croissance. Les taux de change flottants sont moins susceptibles d'être surévalués que les parités fixes, mais ils ne freinent pas l'inflation, ne réduisent pas l'instabilité et ne favorisent pas l'intégration commerciale. Entre ces deux extrêmes, une fois les autres facteurs affectant la croissance pris en compte, les institutions intermédiaires offrent le meilleur compromis pour une croissance de la production par habitant plus élevée (près d'un demi-point de pourcentage par an). Les systèmes indexés sont plus favorables à la croissance que les systèmes flottants, mais seulement s'ils évitent la surévaluation du taux de change réel et la perte de compétitivité. ð Résultats en matière d'inflationIl existe de nombreuses preuves que le régime fixe est associé à de meilleurs résultats en matière d'inflation dans les pays en développement et émergents, sauf dans les pays où les taux fixés sont sous-évalués et où les autorités ne peuvent pas compenser une croissance monétaire excessive Causé par l'accumulation parallèle d'excédents et de réserves persistants du compte courant. Ces pays (une petite minorité selon les données du FMI) n'ont pas bénéficié d'un ancrage fixe de l'inflation. ð Relations commercialesLes membres de l'union monétaire sont connus pour entretenir des liens commerciaux plus étroits. Or, selon l'étude de 2009, les bénéfices en termes d'intégration commerciale sont similaires à ceux procurés par de simples ancres (voire, dans une moindre mesure, des institutions intermédiaires). L'étude a également constaté que, sauf en temps de crise, dans le cas des régimes intermédiaires ou fixes, les flux de capitaux correspondent généralement davantage à une consommation lissée qu'en régime flottant. Si ces derniers résultats sont plus ambigus, c'est principalement parce que dans des régimes plus stricts, une volatilité plus faible du taux de change réel favorise des formes plus « stables » de flux de capitaux, comme les investissements directs étrangers, plutôt que des flux spéculatifs. Flux de capitaux de portefeuille. En réalité,La motivation économique de l'Europe pour un taux de change fixe et une éventuelle union monétaire a toujours été de favoriser le développement du commerce et des investissements transfrontaliers. ð Quelques inconvénientsBien sûr, rien n'est parfait. L'étude a révélé que les régimes plus stricts (intermédiaires ou fixes) présentent trois inconvénients majeurs. Premièrement, ces régimes (principalement les régimes fixes) limitent sévèrement l'utilisation d'autres politiques macroéconomiques. La « trinité impossible » consistant à maintenir simultanément un taux de change fixe, un compte de capital ouvert et une politique monétaire indépendante est bien connue. Il convient de noter dans l'étude que cette contrainte semble persister, même dans les pays ayant des comptes de capital moins ouverts et d'importants flux de réserves stérilisés dans le cadre de régimes fixes. On note également que le recours aux mesures budgétaires contracycliques (baisses d'impôts et augmentation des dépenses publiques en réponse au ralentissement de l'activité économique, et inversement) est également très limité sous le régime à parité fixe, sans doute parce que les flux de capitaux suivent la tendance croissante de l'économie La plupart des pays émergents ou en développement. Il est plus difficile pour les pays à système fixe de mettre en oeuvre des politiques budgétaires de relance en période de ralentissement économique, car cela menace la pérennité de la parité en entraînant une perte de confiance et en déclenchant de nouvelles sorties de capitaux. Les systèmes de parité fixe amènent les banques centrales à s'engager à ancrer les anticipations par la discipline qu'elles imposent aux décisions politiques, mais ils limitent le potentiel de réponse aux chocs macroéconomiques. Deuxièmement, selon des recherches de 1999 et 2003, les établissements fixes (ou intermédiaires) sont associés à un risque accru de crise monétaire ou financière (crise bancaire ou de la dette ou arrêt brutal des entrées de capitaux), ce qui confirme les recherches récentes, notamment dans les pays émergents ou plus ouverts. Comptes de capital dans les pays en développement. Cette dernière étude conclut en outre que même si elle se termine par une crise, les régimes flottants sont susceptibles de connaître des périodes de boom du crédit, notant l'absence de lien entre le risque d'une crise de croissance (notamment un ralentissement pour quelque raison que ce soit) et le régime de taux de change. Ainsi, si Le risque de crise est exacerbé si le régime de change est rigide, mais les pays à taux de change flottants ne sont pas entièrement à l'abri, comme l'épicentre de la crise mondiale actuelle l'a montré parmi les pays qui proposent de tels régimes.Troisièmement, les régimes intermédiaires ou fixes empêchent les ajustements externes opportuns. Parce que le système est rigide, et parce que le taux de change réel ne s'ajuste pas, l'impact des déficits sur la production et l'activité est plus prononcé, donc les déficits deviennent plus élevés et plus brusques. Quant aux excédents, dans les pays dotés de tels systèmes, ils sont importants et persistants, et s'ils sont suffisamment élevés en général, ils affectent la stabilité du système monétaire international. On résume ce qui précède en tableau 4 suivant : Tableau 4 : Avantages et Inconvénients des différents types du régime de change

D. Critères de choix d'un régime de change optimalLa problématique du choix d'un régime de change optimal pour un pays a toujours été un sujet de débat entre les experts en économie internationale. Depuis l'effondrement du système de Bretton Woods au début des années 70 et l'adoption du deuxième amendement aux statuts du FMI, les pays membres sont libres d'adopter le régime de change de leur choix. Ainsi, à l'appui des diverses crises qui se sont succédées dans plusieurs pays, considérés auparavant comme porteurs d'un brillant avenir, mais qui ont souvent été incapables, dans un environnement de forte mobilité de capitaux, d'adopter les politiques adéquates leur permettant d'amorcer avec sérénité leur intégration économique et financière, la question de la stabilité des taux de change et son impact sur l'économie a reçu une attention considérable. Le choix d'un régime de change revêt une grande importance. Il met en cause la politique économique d'un pays, ses marges de manoeuvre et son mode d'ajustement macro-économique. Il implique également les partenaires du pays considéré, qui sont sensibles aux conséquences d'un régime de change sur leur compétitivité relative, ou qui peuvent être amenés à soutenir une monnaie liée à la leur par un système de parité fixe. Les régimes de change déterminent ainsi les conditions de l'insertion internationale des économies. Les critères de sélection des régimes de change, généralement compatibles avec les caractéristiques économiques d'un pays particulier, sont principalement dérivés de la théorie de la zone monétaire optimale. La plupart des études empiriques tentent de vérifier la validité de ces critères dans les décisions de choix. D'autres variables rarement testées dans la littérature peuvent également jouer un rôle dans la décision de choisir un régime de change. Ainsi, le choix du meilleur régime de change dépendra de :

Section 2: La libéralisation de la monnaie : approche conceptuelle, historique et théoriqueA. ConceptEtymologie : de libéraliser, venant du latin libéralisé, généreux, noble, digne d'une personne libre.la libéralisation est l'action de libéraliser, de rendre plus libéral, d'appliquer les principes du libéralisme économique. La libéralisation de la monnaie est une action économique qui consiste à rendre les marchés financiers davantage maîtres de leurs faits et gestes. Il s'agit de désengager au maximum l'état et réduire son intervention.il peut également être considérée comme un processus dont le but est de réduire le degré de répression financière sur le système monétaire et financier des pays en développement et d'amener ces pays vers des équilibres économiques stables et durables. En permettre aux agents économiques privés ou publics de participer librement aux activités économiques. Cela stimuler la concurrence, à encourager l'innovation, la qualité des services et à abaisser les prix pour les consommateurs finaux. B. HistoriqueLes profonds changements survenus dans l'économie internationale causés par l'abandon de la convertibilité-or du dollar en 1971 ont engendrés un environnement plus en plus complexe, sont généralement accompagnées d'importants risques. Représenté dans dévaluation dollar et non-convertibilité en or. Ce contexte, et après que les pays rattachaient leurs monnaies au dollar américain. Les pays doivent désormais choisir le système de change le mieux approprié à leurs besoins. Et l'instabilité croissante que connaît la finance internationale a fait de cette problématique une priorité pour la plupart des économies émergentes intégrées ou en voie d'intégration des marchés de capitaux internationaux. De même, l'intégration dans l'économie mondiale devient de plus en plus une nécessité pour atteindre le développement économique. De ce fait, plusieurs pays annoncent des programmes de libéralisation de leurs économies (économie de marché) en faveur de la promotion de l'investissement et de l'attractivité des fonds étrangers. Au fur et à mesure, les Etats s'efforcent d'aménager une multitude de mesures et réformes incitatives afin de promouvoir leurs entreprises qui veulent conquérir de nouveaux marchés. C. Approche théorique de McKinnon et E. ShawDepuis son apparition, la théorie financière n'a cessé d'attiser la convoitise des chercheurs en étudiant les interactions existantes entre le développement économique et l'efficience des systèmes financiers et explique et aident à comprendre les phénomènes financiers. Jusqu'au milieu de la décennie 80, le système financier est dominé par la finance indirecte en se basant sur le concept d'une économie dirigée c-à-dire les autorités publiques intervient, contrôle et imposent des politiques restrictives sur les institutions financières ce qui mène à une baisse de l'importance des crédits bancaires dans le financement global de l'économie. Cette situation de l'administration forcée du secteur financier a donnée naissance à la notion de répression financière (McKinnon & Shaw, 1973). McKinnon et Shaw constatent que les marchés financiers des pays en développement présentent un système économique en déséquilibre avec une abondance d'opportunité d'investissement. Ils se placent en effet dans le cadre des économies des pays en voie de développement dans lesquels les politiques financières adoptées ne permettent pas d'exploiter ces opportunités. D'après ces auteurs, ces économies appelées superficielles (Shaw, 1973) dont le rôle des intermédiaires financiers est faible, se caractérisent par des taux d'intérêt bas et par une forte intervention des autorités dans l'allocation des crédits notamment par le biais des réserves obligatoires et de la politique d'encadrement des crédits (Shaw, 1973). En effet, La répression financière critiquée vivement par les auteurs est à l'origine de plusieurs distorsions telles que la faiblesse des taux d'intérêts sur les dépôts et le mauvais choix des projets d'investissement plus rentables. Pour McKinnon et Shaw, la libéralisation financière serait la meilleure solution pour ces économies pour accroître leurs niveaux d'investissement et promouvoir la croissance économique. Ils se basent sur les arguments suivants : v Le plafonnement des taux d'intérêt à des niveaux bas réduit l'épargne, l'offre des fonds prêtables qui conduit à un rationnement de l'investissement et un ralentissement de la croissance économique. v La répression financière entraîne une mauvaise allocation des crédits. Leur objectif consistait à mobiliser l'épargne domestique et améliorer son affectation par le biais des taux d'intérêt réels positifs. En conséquence, le secteur financier est appelé à jouer un rôle stratégique dans l'allocation des ressources et permettre son allocation efficace. D. Prolongements théoriques de la libéralisation financièreGrace aux théories et efforts de McKinnon et Shaw, plusieurs auteurs se sont inspirés : · Kapur (1976) parmi les premiers à compléter l'analyse de McKinnon en l'intégrant dans un modèle dynamique, il estimer que la variable volume du crédit bancaire pourrait stimuler les investissements des entreprises et il extraire qu'il est préférable d'accroître le taux nominal servi sur les dépôts plutôt que de réduire le rythme de croissance de la masse monétaire. La première solution permet d'atteindre simultanément deux objectifs : la réduction de l'inflation (grâce à une diminution de la demande de monnaie) et la stimulation directe de l'épargne. · Galbis (1977) montre que l'augmentation du taux d'intérêt permet de mobiliser l'épargne. Il considère que le premier secteur autofinance ses investissements, alors que pour le second, le financement se fait par l'épargne et donc par les prêts bancaires, et il pense que l'augmentation d'intérêts réels sur l'épargne des ménages permet de stimuler les niveaux d'investissement des entreprises. · Pagano (1993) détermine trois canaux de transmission entre le développement financier et la croissance à long terme : o Un accroissement de la proportion de l'épargne transmise au financement de l'investissement. o Un accroissement de la productivité marginale du capital. o Le développement financier relâche la contrainte de liquidité à laquelle les ménages font face et permet un lissage de la consommation, ce qui peut entraîner une baisse du taux d'épargne. Section 3: Les différentes formes de la libéralisation de la monnaieA. Libéralisation totalea) ConceptPar libéralisation générale de la monnaie, nous entendons la laisser soumise à la loi, à l'offre et à la demande avec la non-intervention de l'État ou de la banque centrale pour déterminer son prix. La libéralisation générale de la monnaie locale est destinée à être sa libération complète des devises étrangères, (euro dollars) la valeur de la monnaie locale est déterminée par la force de son économie nationale. L'augmentation du pourcentage des exportations et l'augmentation du pourcentage de devises fortes dans le pays entraînent une augmentation de la valeur de la monnaie locale et vice versa. Avec la diminution des deux indicateurs précédents, la valeur de la monnaie locale diminue. b) Début de l'idée de la libéralisation total :De nombreux changements sont apparus dans le monde, ce qui a conduit à l'incapacité de contrôler les taux de change. Les taux de change étaient basés sur la conversion du dollar américain en or. Par conséquent, l'accord de Bretton Woods qui contenait cette politique n'était plus approprié après toutes ces évolutions, ce qui a conduit les économistes à passer à l'idée de la libéralisation jusqu'à ce qu'il devienne l'outil monétaire le plus important de l'ère moderne. Les raisons de la libéralisation de la monnaie sont dues à de nombreuses raisons, qui sont : Ø L'effet du niveau d'inflation sur les taux d'intérêt et les taux de change. Ø Contraster les intérêts des grands pays capitalistes industriels. L'effondrement du système de Bretton Woods. Ø Différents taux de croissance économique dans les pays du monde, en particulier les pays industrialisés. c) Conséquences :Le succès du processus de libéralisation est lié à la force de l'économie locale, et le pays a une capacité d'exportation importante, ce qui rend la monnaie nécessaire sur le marché international, mais c'est souvent le contraire qui se produit, car les pays ne recourent pas à la libéralisation. Le taux de change uniquement lorsque les choses tournent mal et que la situation économique se complique, Cette solution est principalement Le succès du processus de libéralisation est lié à la force de l'économie locale, et le pays a une capacité d'exportation importante. Il y a des effets positifs de l'opération sur l'équilibre économique En donnant à la monnaie sa valeur réelle dans la balance des paiements, et en soulageant ainsi la pression sur les réserves en devises fortes. Il contribue également à attirer les investissements étrangers d'entreprises exportatrices plus compétitives sur les marchés étrangers. En plus de stimuler le tourisme, le coût du logement diminue avec la dépréciation de la monnaie du pays d'accueil.Ce qui rend la monnaie nécessaire sur le marché international, mais c'est souvent le contraire qui se produit, car les pays ne recourent pas à la libéralisation. Le taux de change uniquement lorsque les choses tournent mal et que la situation économique se complique, Cette solution est principalement imposée par les institutions donatrices internationales, menées par la Banque mondiale et le Fonds monétaire international. Il y a aussi des aspects négatifs représentés dans : · Augmentation des taux d'inflation, · Le coût élevé de l'importation · Ainsi, les prix des matières de base s'enflamment et entraînent le coût de la vie · Et la valeur de la dette extérieure atteint des niveaux records B. Libéralisation progressivea) ConceptVue les conséquences négatives de la libéralisation total de la monnaie, certains pays ont été contraints d'aborder le système de libéralisation progressive avec un niveau de prudence, c'est-à-dire le processus de libéralisation graduelle et partielle de leur monnaie locale par rapport à une monnaie étrangère d'où le cas du Maroc Le processus de libéralisation a été partiel et s'est déroulé avec prudence, et la Banque centrale du Maroc a fixé le taux de change du dirham dans une fourchette de fluctuation de 5%, à la baisse ou à la hausse de 2,5%, au lieu des 0,3% précédemment appliqués sous le système de change fixe. Les détails sont présentés au niveau du chapitre suivant. b) ConséquencesLes résultats pour ce type d'édition de devises ne sont toujours pas visibles mais certains résultats positifs sont apparus ü Connaître la valeur de la monnaie locale et sa force par rapport à la devise étrangère ü Réforme du système des transactions économiques internes et externes ü Aussi, cette libéralisation partielle permet à l'autorité monétaire de prendre les mesures nécessaires pour aller vers une libéralisation totale.

Conclusion

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

CHAPITRE II : Le régime de change au Maroc :Du rattachement au franc français à la flexibilité du Dirham |

L'abandon de la convertibilité Dollar-Or en 1971 a entraîné de profondes mutations de l'économie internationale et un environnement de plus en plus complexe. Les opportunités d'adaptation des économies à la structure de la mondialisation financière se sont généralement accompagnées de risques importants principalement liés à la forte volatilité des principales variables macroéconomiques. Dans ce contexte, la question du choix du régime de change n'est plus un symbole du mode de fonctionnement du système monétaire international, mais est mise de côté puisque les pays doivent désormais choisir le régime de change qui convient le mieux à leurs besoins. Depuis, la question n'a pas perdu de son actualité, et il y a eu sans cesse de nouveaux apports théoriques et empiriques et de nouvelles perspectives de recherche. Cette problématique est une priorité pour la plupart des économies du monde intégrées ou en voie d'intégration dans les marchés internationaux à cause de l'instabilité et l'incertitude de la finance internationale.

Le taux de change joue un rôle très important dans le développement économique d'unpays donné. Comme suggère Gillaumont Jeannini S., « ils conditionnent la façon dont s'équilibrent les comptes externes (...) Comme ils conditionnent les possibilités de développement »6(*).

La réforme du système de taux de change au Maroc est menée de manière progressive et ordonnée. L'objet de ce chapitre est d'examiner la trajectoire du Maroc vers un taux de change plus flexible et, plus généralement, d'examiner les motivations, les conditions préalables et les enjeux d'une telle transition.

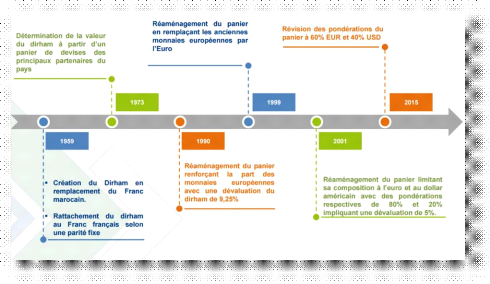

Depuis sa création en 1957 le dirham marocain a connu plusieurs étapes dans l'évolution de son cours nominal. D'abord il a été directement rattaché au franc français en raison des relations politiques du Maroc avec la France et de l'importance de la demande étrangère française dans la structure du commerce extérieur marocain, sauf qu'à partir de 1970 l'instabilité du système financier international a sensiblement affecté la stabilité du taux de change marocain. En 1973, les 9 devises constituant ce portefeuille sont, entre parenthèses, la pondération de chacune d'entre elles : Franc français (38%), Dollar américain (15%), Pesete espagnole (15%), Lire italienne (8%), Livre anglaise (8%), Deutsche Mark (7%), Franc suisse (4%), Franc belge (3%) et Florin hollandais (2%).En élargissant ce portefeuille de devises à celles des pays avec lesquels les échanges commerciaux sont les plus importants, en tenant compte de l'importance de ces échanges et de leur répartition géographique dans la pondération, on minimise l'incidence des changements de parité de ces devises sur le cours du Dirham, ces changements donnant lieu à des fluctuations dans des sens différents. L'Euro remplace les monnaies européennes dans le portefeuille / Dirham à partir de 1999. Le portefeuille de devises se compose, alors, de l'Euro et du Dollar américain, avec une pondération 20% Dollar et 80% Euro à partir d'avril 2001. Avec deux devises qui évoluent régulièrement en sens inverse, on minimise encore davantage l'incidence de l'évolution de leurs cours respectifs sur celui du Dirham. La formule alors utilisée pour la cotation est la suivante : Un DH= (20% cours de référence $ +80 % cours de référence Euro) x cours Euro/Dollar. Cette pondération va durer jusqu'en 2015. L'objectif était, alors, de réduire la fluctuation du Dirham par rapport à l'Euro, monnaie de son premier partenaire commercial.

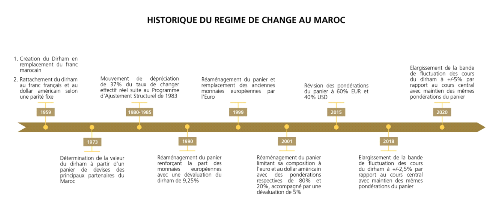

La Figure 1 ci-dessous présente, d'une manière plus précise et résumée, l'évolution du régime de change marocain pendant cette période.

Figure 1 : Évolution du régime de change au Maroc depuis son indépendance jusqu'à 2015

Source : Bank Al-Maghrib.

Le dernier changement, opéré le 13 avril 2015, se basant sur la structure des échanges internationaux du Maroc, a porté les pondérations de l'euro à 60% et du dollar US à 40%, contre respectivement 80% et 20%, tenant compte d'une augmentation des échanges commerciaux hors de l'Union européenne (UE). Cette pondération ne sera pas modifiée et perdure encore aujourd'hui.

De 1973 à 2017, le régime de change marocain a été globalement celui des parités fixes avec, cependant, une très petite marge de fluctuation de 0,3%, donnant lieu à un corridor de 0,6%, à l'intérieur duquel la banque centrale peut intervenir pour acheter ou vendre sa devise. Ce régime de change a permis au Maroc de ne pas être directement impacté par la crise financière internationale de 2007-2008. En stabilisant le cours du Dirham, il a également fortement contribué à l'amélioration du climat de confiance des investisseurs étrangers. Enfin, il va jouer un rôle important dans le maintien de la stabilité macro- économique du pays, facilitant l'ancrage des anticipations du pays. Grâce à la stabilité de la monnaie, l'épargne a été stimulée et la spéculation enrayée.

En 2017, le Maroc dispose pour l'heure d'un régime de parité fixe, veut opérer une transition vers un système de change plus flexible. Si l'on en croit le gouverneur de Bank Al-Maghreb, Abdellatif Jouahri, les autorités monétaires semblent opter pour un système plus flexible, avec le souci majeur de maintenir la compétitivité afin de soutenir la balance des paiements. Pour Abdelaziz Ansari, la transition vers un système de change flexible du dirham n'est pas une mesure isolée mais plutôt la dernière pierre des réformes financières et bancaires. Compte tenu de la modification de la structure des risques financiers et de la volatilité des dernières années, ces produits ne seront utiles dans la couverture des risques que si le système de change évolue vers plus de flexibilité. Jouahri a donné plus de précisions. A Washington, tout récemment, lors des pourparlers avec les autorités du FMI, il a expliqué qu'il envisagerait, dans un premier temps, d'élargir les bandes de fluctuations du dirham et évaluer les réactions du marché, avant de laisser au marché, dans un deuxième temps, le soin de déterminer la parité du dirham.

Les pays en développement ont entamé le processus de libéralisation financière et économique réelle. Ces changements structurels s'accompagnent d'ajustements progressifs de la politique de change. Un problème majeur pour ces pays est en effet de concilier le plus possible entre monnaies peu volatiles et dislocations de taux de change limitées (sur/sous-appréciation).

Reconnaissant que le taux de change soit l'un des paramètres économiques les plus sensibles et qu'il doit être pris en compte Elevé, son développement détermine de nombreux aspects de la vie économique des pays et des opérateurs économiques, en d'autres termes, les fluctuations des taux de change sont de plus en plus prépondérantes dans les politiques économiques des pays en développement.

Il n'y a pas de transition vers un système plus flexible sans prise en considération les caractéristiques du marché des changes. Ce dernier doit être suffisant La liquidité et l'efficience expliquent mieux l'évolution et la formation des taux de change. Effectivement, Dans le cadre du processus global de libéralisation et de modernisation de l'économie, La création du marché marocain des changes en 1996 a marqué extrémité de monopole de la BAM dans la Gestion centralisée des taux de change. Désormais, le niveau du taux de change est déterminé Dépend de l'évolution de l'offre et de la demande de toutes les parties prenantes Activités de change. Par ailleurs, plusieurs techniques de couverture du risque de change ont été présentées. Cependant, le marché des changes marocain est encore relativement jeune et son fonctionnement ne lui permet pas d'accompagner pleinement les entreprises dans l'amélioration de leur performance sur les marchés étrangers.

Le passage à une plus grande flexibilité devrait conduire les autorités monétaires à revoir leurs stratégies d'intervention sur les marchés monétaires. La gestion formelle des taux de change permet aux autorités d'élaborer des règles de gestion claires pour soutenir la réalisation des niveaux de taux de change cibles, alors que dans le cas de la gestion autonome, les autorités publiques ne publient pas les cibles de taux de change ou n'interviennent pas dans l'utilisation des règles. D'une manière générale, la flexibilité du taux de change facilite les interventions discrétionnaires pour corriger les désalignements des taux de change, réduire la volatilité des prix et apaiser la volatilité des marchés. En effet, les banques centrales doivent s'interroger sur le degré de transparence qu'elles doivent allouer à leurs interventions. Certains auteurs voient la transparence comme un outil pour accroître l'efficacité des interventions en augmentant la crédibilité, tandis que d'autres y voient un obstacle.

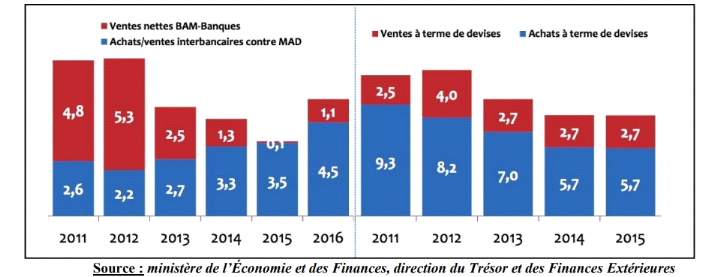

En effet, le Maroc a fait de grands progrès dans la libéralisation des changes et, Selon les autorités monétaires, le marché des changes est encore relativement développé (voir figure 2au-dessous). Toujours selon certains économistes, BAM devrait poursuivre sa progression Libéralisation en introduisant progressivement un taux de change flottant tout en limitant son propre rôle comme un régulateur plutôt qu'un régulateur du marché.

Figure 2 : Marché de change relativement développé

Source : Ministère de l'Économie et des Finances, direction du Trésor et des Finances Extérieures

Dans un régime de change flottant, la politique monétaire devient un puissant outil d'ajustement économique, puisque la masse monétaire est indépendante l'état des revenus et des dépenses. Dès lors, le contrôle de la monnaie dans ce cadre de La politique monétaire est la condition de base pour adopter le régime de change le plus flexible. L'expérience nous apprend que le passage à la flexibilité oblige les banques centrales Abandonner les objectifs de régime de change comme l'un des engagements de la stratégie de change choisie. Cela peut être fait progressivement en élargissant les marges de fluctuations en fonction du degré d'atténuation dans laquelle les tensions entre les objectifs poursuivis par les pouvoirs publics sont réduites Également pertinent pour l'objectif de stabilité des prix. Maintenant, grâce à un nouveau Les ancres nominales deviennent très utiles pour supprimer les effets de l'incertitude De l'impact des niveaux et de la volatilité des taux de change sur les attentes du marché. Pour le Maroc, le FMI affirme que « le cadre monétaire marocain devra évoluer de manière à permettre le passage à un taux de change plus flexible. L'adoption d'un ancrage nominal pour la politique monétaire, par exemple sous la forme d'un régime de ciblage de l'inflation, à la place du taux de change, assurerait l'indépendance monétaire et aiderait à maintenir un dosage de mesures plus adéquat, conjugué à un compte de capital plus ouvert » Avec la stabilité des prix comme objectif principal, il est actuellement similaire à Plutôt un objectif d'inflation et reflète donc la volonté politique de prendre Une véritable stratégie de ciblage de l'inflation pour maintenir la compétitivité du pays.

Le choix d'un régime de change par un pays en développement est toujours une décision difficile. Le taux de change réel qui exprime le prix relatif des biens locaux par rapport aux prix des biens étrangers, et plus généralement le prix des biens faisant l'objet du commerce international par rapport aux biens n'en faisant pas l'objet ou biens domestiques, influence l'ensemble de la structure des prix et ce faisant exerce des impacts multiples, financiers, économiques et sociaux. Quant au choix de son régime des changes le Maroc semble à la croisée des chemins.

La fixation du taux de change aide à contrôler l'inflation et réduit la variabilité du taux de change réel inhérente aux monnaies flottantes. Il existe un consensus dans la littérature; un exemple est le travail récent du FMI, Perspectives économiques régionales, Afrique subsaharienne, croissance à plusieurs vitesses, octobre 2016, chapitre 27(*). Selon ce rapport (p. 57), les résultats de la régression des taux d'inflation appliqués à tous les pays en développement montrent que les pays ayant des régimes de taux de change fixes (systèmes de caisse d'émission, pays sans monnaie officielle distincte, y compris les unions monétaires, régimes traditionnels de taux de change fixes ) supérieur au régime intermédiaire (panier de devises, crawling pegs8(*), bande horizontale) et au régime flottant, c'est-à-dire qu'en moyenne, le point d'inflation a diminué de 7 points de pourcentage au cours de la période 1980-2014.

La confiance des agents économiques dans la volonté des autorités monétaires de contrôler l'inflation accroît l'efficacité de la politique monétaire. Un taux de change fixe contribue à la crédibilité des autorités monétaires. En effet, un déficit de la balance des paiements causé par un excédent monétaire entraîne automatiquement la destruction de la monnaie. De plus, la dévaluation étant perçue comme un échec de la politique, les agents économiques sont amenés à s'attendre à ce que les autorités monétaires prennent des mesures efficaces pour l'éviter. Or, on sait que la confiance dans la volonté des banques centrales à maîtriser l'inflation est un facteur important de succès de leurs politiques en modérant les anticipations d'inflation (Barro et Gordon, 2013)9(*).

Le régime de change fixe du Maroc s'est accompagné d'une remarquable stabilité monétaire, comme le montre le tableau 5 ci-dessous :

Tableau 5 : Taux d'inflation (moyennes annuelles des prix à la consommation)%

|

Années |

Taux d'inflation |

|

2010-2015 |

1,6 |

|

2014 |

3,8 |

|

2015 |

0,5 |

|

2016 |

1,5 |

|

2017 |

0,8 |

|

2018 |

1,9 |

|

2019* |

1,4 |

*Projections

Source: IMF regional Economic Outlook: Middle East, North Africa, Afghanistan and Pakistan, April 2019 Statistical Appendix.

D'autre part, le système financier sous-développé et le marché financier naissant ont contribué à l'instabilité sous le régime de taux de change flottant. C'est pourquoi, dans ces pays, les régimes de change fixe conduisent à une croissance du produit par habitant plus forte que les régimes de change flottant. Cette conclusion théorique est étayée par leur analyse économétrique, qui montre que les effets positifs des institutions résilientes n'existent que dans les pays à fort développement financier. Si l'on regarde le ratio du crédit bancaire au secteur privé en pourcentage du PIB (un indicateur traditionnel du développement financier), le Maroc se situe au milieu des pays en développement à revenu faible et intermédiaire (soit 134% contre 136%). Les petites et moyennes entreprises (PME), qui ne reçoivent que 33 % de ce crédit, considèrent l'accès au financement comme une deuxième contrainte au développement de leur entreprise (FMI 2019, p. 12 du rapport des services).

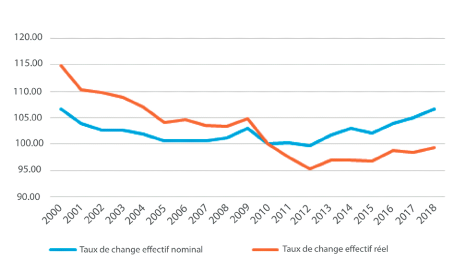

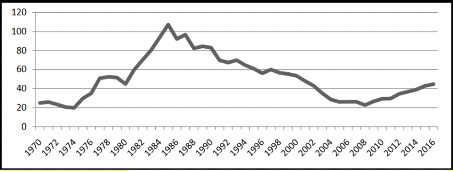

Figure 3 : Taux de change effectifs du Maroc

NB : le taux de change effectif réel est calculé par le FMI en utilisant les indices de prix à la consommation. La pondération est glissante sur trois ans et comprend l'ensemble des partenaires commerciaux représentant au moins 0,45% du commerce extérieur marocain (nouvelle formule de mars 2019, appliquée à partir de l'année 2004 ; de 2000 à 2003 : 1% du commerce extérieur)

Source : FMI Statistiques financières internationales

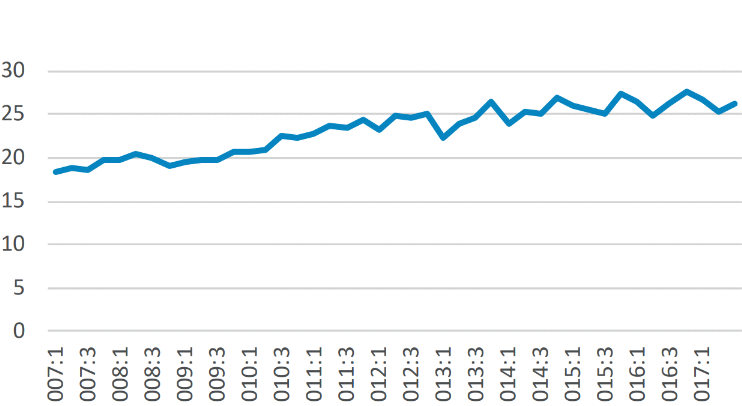

L'industrie manufacturière étant au coeur de la stratégie de croissance du Maroc, il est nécessaire de se concentrer sur ce secteur dont dépend la diversification de l'économie. Les chiffres spécifiques du Maroc permettent de prendre en compte spécifiquement la productivité de l'industrie de transformation : de 2007 à 2017, cette croissance de la productivité a été très forte, soit un total de 34%, contre 9% lorsque la productivité est calculée en PIB (voir Figure 4).

Figure 4 : Productivité du secteur manufacturier

NB : la productivité du travail est égale à la valeur ajoutée des industries de transformation en volume divisée par l'emploi dans ce secteur (millions de dirham 2007).

Source : Maroc Haut-Commissariat au Plan.

S'il existe un consensus sur l'impact des taux de change fixes sur les performances de stabilité des monnaies des pays, leur impact sur les performances de croissance ne l'est pas. Dans l'étude du FMI mentionnée ci-dessus (FMI, 2016, p. 59), les résultats de la régression de la croissance du produit par habitant en fonction des régimes de change varient selon le type de classification (de jure ou de facto), selon que l'effet direct soit par l'effet du régime de change sur d'autres variables explicatives et finalement l'effet total selon le niveau de développement et le continent ; cela montre qu'il est impossible de donner une réponse définitive : si l'on se réfère à l'effet total des système, dans les pays émergents et en développement Pour les pays, l'effet des régimes de change fixes est négatif par rapport aux régimes de change intermédiaires ou flottants, mais ce résultat ne semble être dû qu'à l'Afrique subsaharienne et est sans doute dû à une tendance à la surestimation.Il n'y a que dans les pays émergents que la nature des régimes de change ne semble pas pertinente, alors que dans les pays en développement hors Afrique subsaharienne,

Les régimes de change fixes et intermédiaires sont plus avantageux que les régimes flottants. Les arguments contre un régime de taux de change fixe sont généralement de deux ordres : d'une part, le risque de surévaluation de la monnaie qui compromet la croissance des secteurs qui produisent des biens faisant l'objet d'échanges internationaux, qui sont généralement plus productifs que les secteurs de biens non échangeables ; déséquilibres de la balance des paiements et des finances publiques générales, la difficulté d'ajuster rapidement le taux de change pour éviter une récession trop sévère.

L'intégration dans l'économie mondiale est devenue une condition nécessaire au développement économique. En conséquence, certains pays annoncent des programmes de libéralisation de leurs économies pour stimuler les investissements et attirer les capitaux étrangers. Progressivement, les États s'emploient à créer de multiples incitations et réformes10(*) pour favoriser les entreprises qu'ils souhaitent conquérir de nouveaux marchés.

Toutefois, la Banque centrale du Maroc (BAM) devra adopter un régime de taux de change plus flexible pour atténuer la pression sur les réserves de change, dans le contexte d'une ouverture progressive mais continue du compte de capital. Ajustement économique, qui comporte le risque d'une crise de la balance des paiements.Par conséquent, la BC se préparerait à passer à un régime de ciblage de l'inflation en réponse à d'éventuelles pressions inflationnistes associées aux fluctuations des taux de change. Le cadre de ciblage de l'inflation, combiné avec une flexibilisation du taux de change, vise à renforcer l'indépendance de la politique monétaire et à améliorer l'ouverture du Maroc sur son environnement.

Au total, il n'y a rien de plus compliqué pour un pays que d'adopter un régime de change optimal. Fixe, flottant ou variantes des deux principaux régimes, chacun présente des avantages et des inconvénients, tout est donc affaire d'arbitrage. L'arbitrage consiste à accepter une certaine incertitude dans les choix effectués, étant entendu que rien dans ce domaine n'est absolument certain.

Après un premier revers en juillet 2017, le gouvernement a finalement décidé de passer à un régime de change plus flexible à partir du lundi 15 janvier 2018.

Ce changement majeur dans le pays a été annoncé par le ministère de l'Economie et des Finances et Al-Maghrib Bank. "Contrairement à ce qu'il avait fait en juillet dernier, le gouvernement n'a pas voulu faire d'annonce avant ce basculement, sans doute pour éviter toute spéculation sur la réaction du marché", a estimé un cadre de banque, compte tenu de la sensibilité du sujet.

Bande de fluctuation de #177;2,5 %

Il s'agit donc d'un nouveau régime de change dans lequel la parité du dirham est déterminée dans une fourchette de #177;2,5%, contre #177;0,3% actuellement. Ce dernier est calculé sur la base du taux de change central établi par la Banque Centrale du Maroc sur la base d'un panier de devises composé de 60% d'euro et de 40% de dollar.

Sous ce nouveau régime, Bank Al-Maghrib continuera d'intervenir sur le marché des changes pour assurer sa liquidité. La réforme a été menée dans des conditions favorables, notamment avec un niveau approprié de réserves de change et une inflation maîtrisable.

Mais ce dernier a fourni les conditions du succès de la seconde phase de la réforme du régime de change. Il a déclaré que la poursuite et le succès des étapes futures dépendaient fortement de la discipline budgétaire.

Dans les mois précédant la mise en place de la première phase au 1er janvier 2018, les entreprises ont spéculé sur la dévaluation de la monnaie nationale, et depuis la mise en place de la première phase, leur complicité, le ton est prudent. Selon BAM, le passage à un régime de taux de change flexible prendra "jusqu'à 15 ans". Même sous la pression du Fonds monétaire international et de la Banque mondiale, le gouverneur de BAM, Abdellatif Jouahri, a insisté sur le fait qu'il fallait prendre du temps.

Le vendredi 6 mars 2020, un communiqué de presse publié par le ministère des Finances a déclaré qu'à partir du lundi 9 mars 2020, l'Arabie saoudite va augmenter la volatilité du dirham de #177; 2,5% à #177; 5%, par rapport à la baisse taux de change central de la banque centrale basé sur un panier de devises composé de l'euro (60 %) et du dollar (40 %).Ainsi, le ministère des Finances et Al-Maghrib Bank ont ??décidé sans préavis d'entrer dans la deuxième phase de libéralisation du dirham à la veille du week-end.

Cette augmentation s'inscrit dans la poursuite du processus de réforme du régime de change, qui a été lancé en janvier 2018 après la réalisation des objectifs de la première phase.

La deuxième phase commence par un environnement macroéconomique et financier interne favorable, notamment avec des niveaux appropriés de réserves de change, une inflation maîtrisable, une dette publique soutenable et un secteur financier sain.

« La deuxième phase est entamée dans un contexte macro-économique et financier interne favorable, marqué notamment par un niveau approprié des réserves de change, une inflation maîtrisée, une dette publique soutenable et un secteur financier solide »11(*)

La réforme du régime de change est un processus volontaire, graduel et ordonné en plusieurs étapes qui renforcera la capacité de l'économie marocaine à absorber les chocs extérieurs (citant la crise sanitaire de COVID 19), soutiendra sa compétitivité et stimulera ainsi sa croissance.

Selon ses statuts, Al-Maghrib Bank continuera d'assurer le fonctionnement normal du marché des changes et interviendra sur ce marché en tant que de besoin pour assurer sa liquidité.

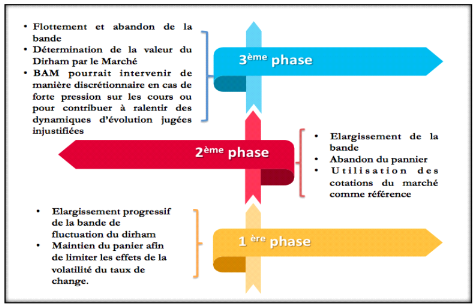

Ce schéma suivant (figure 5), récapitule de manière adéquate l'évolution du régime de change marocain.

Figure 5 : Historique du régime de change au Maroc

Source : Bank Al-Maghrib

Après avoir élargi à deux reprises la fourchette du dirham, le Maroc a été invité par le Fonds monétaire international (FMI) à passer à l'étape suivante : l'abandon d'un panier de parités monétaires.

Cette prochaine étape, déclarée le 21 décembre2021, consistera à libérer le dirham de son ancrage actuel, basé sur un même panier consisté de 60% euro et 40% dollar. Le changement technologique apparemment simple ouvrira un nouveau monde pour le marché des changes et donnera aux banques maghrébines un nouveau statut et de nouveaux outils pour guider la politique monétaire.

« Bank Al-Maghrib ne fait aujourd'hui que calculer tous les jours la valeur du dirham, en se basant sur la valeur de l'euro et celle du dollar. Elle n'a la main sur rien. Même la structure du panier est fixée par le gouvernement. En abandonnant l'ancrage à ce panier, la valeur du dirham sera désormais fixée par le marché, l'offre et la demande des opérateurs. On entrera dans une nouvelle ère, celle d'un vrai marché de changes, où ce sont les opérateurs, les banques essentiellement, qui vont fixer la valeur du dirham, selon leurs anticipations, leurs positions, leurs intérêts... Le marché des changes va devenir comme une Bourse où sont confrontés la demande et l'offre, avec un prix d'équilibre qui ressort à la fin »12(*)

Al-Maghrib Bank va donc lever la main sur les cotations quotidiennes du dirham et laisser le marché faire son travail. Mais pas tout à fait, comme le souligne Omar Baku. Cette réforme se fait progressivement. Rien n'empêche Bank Al-Maghrib d'intervenir sur le marché, soit par la demande, soit par l'offre, comme tout opérateur, afin de maintenir un certain équilibre correspondant à ces objectifs de politique monétaire.

Cependant, tout en augmentant la cotation de la monnaie nationale, la banque centrale contrôlera le taux de change, qui sera un outil pour sa politique monétaire et ce que Jouahri a appelé « le ciblage de l'inflation » dans sa déclaration.

La figure 6 ci-dessous présente brièvement les principaux points de chaque étape.

Figure 6 : la trajectoire de la libéralisation du Dirham marocain

Source : Auteurs

Le Maroc a fait le premier pas vers l'adoption d'un régime de taux de change flexible, étendant la volatilité à #177; 5 % du taux de change central. A long terme, cette réorientation dotera l'économie marocaine d'un outil macroéconomique pouvant agir comme un amortisseur et faciliter un ajustement rapide à moindre coût. En l'absence d'un tel mécanisme, les ajustements aux chocs macroéconomiques nécessitent parfois une contraction de la demande, ralentissant ainsi périodiquement la croissance pour rétablir l'équilibre extérieur. L'élargissement de la bande de volatilité est la première étape vers un modèle de flottement géré à long terme, mais les banques centrales ont joué un rôle important dans le lissage de la volatilité des taux de change.

CHAPITRE III : Les effets de la libéralisation progressive du dirham marocain sur l'économie nationale |

Le Maroc a annoncé sa transition vers un régime de taux de change flottant en janvier 2018,et puis il a passé à la deuxième phase de libéralisation en 2020 vers une plus grande flexibilité. Cette libéralisation graduelle et ordonnée du dirham vise à renforcer la résilience de l'économie nationale aux chocs externes, à soutenir sa compétitivité et à augmenter son niveau de croissance.

Depuis la mise en place du système flexible, il a affecté différents indicateurs économiques et ainsi que l'évolution des performances économiques, en particulier la crise de Covid-19 qui a entraîné des tensions monétaires et une crise économique mondiale car elle a affecté tous les secteurs citant : les revenus du tourisme, les transferts des Marocains résidant à l'étranger, exportations, importations...

L'objectif de ce chapitre est d'exposer les évolutions de indicateurs macro-économique et l'impact de la libéralisation du dirham sur les secteurs économiques et mettre l'éclairage sur autres pays afin de consulter leurs expériences en la matière.

En vue d'analyser la relation entre les indicateurs économiques et le taux de change, il convient donc d'étudier ses évolutions.

L'impact de l'évolution du taux de change sur l'activité économique a toujours été un sujet de long marqué par une controverse au sein des politiques macroéconomiques. En effet, la présentation analytique de la structure de l'économie marocaine corroborée par une étude empirique montre que l'impact à court terme du taux de change sur la croissance économique est significatif après une période, mais il n'exerce pas l'effet sur le long terme ce qui anéanti l'effet escompté de la compétitivité-prix à long terme. Cette remarque, est évidente sur l'on se réfère aux épisodes de dévaluations pratiquées pendant les 30 dernières années qui ont abouti à court terme à une amélioration de la compétitivité qui n'a pas duré, ce qui montre par conséquent, que la résorption du déficit de la balance commerciale par une politique de dévaluation peut être une politique inefficace. Cette conclusion tirée de notre modèle empirique peut confirmer l'hypothèse avancée lors de l'analyse descriptive de la situation de la balance commerciale qui stipule que même en cas de dépréciation du taux de change dans le cadre d'un régime de change flexible, l'effet à long terme du taux de change pour stimuler la croissance économique à travers le canal des exportations comme le prévoit la théorie économique n'aura pas les effets escomptés en présence d'un commerce extérieur faiblement compétitif, dépourvu d'innovation et de sophistication des produits exportés. Ce qui permettra de donner plus de réponses sur la relation à court et à long terme entre la croissance économique et l'évolution du taux de change ainsi que le régime optimal à pratiquer dans le contexte marocain. A partir des années 2000, le Maroc a entrepris un certain nombre de réformes touchant le fonctionnement du marché de change et la gestion des risques de change. Compte tenu des transformations structurelles importantes de l'économie marocaine et son ouverture de plus en plus étalée vers l'extérieur, l'orientation vers un régime de change flexible constitue une réforme prioritaire pour pousser davantage sa compétitivité, sa résilience face aux chocs externes et le niveau de sa croissance.

Figure 7 : Evolution du taux de change MAD / Euro entre 2000 et 2019

Source : calcul des auteurs

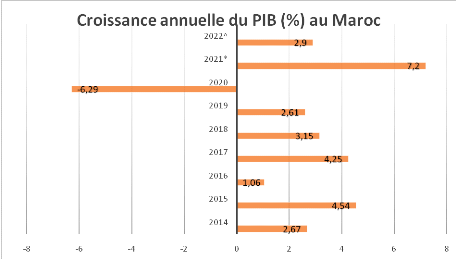

Le PIB est un indicateur économique qui évalue la production d'un pays, et les variations du PIB d'une année sur l'autre peuvent déterminer le taux de croissance économique. Cependant, on observe une évolution basée sur le PIB en analysant le taux de croissance de notre pays.

La situation des finances publiques au Maroc s'est nettement améliorée avec un déficit budgétaire global qui est passé de 7,2 % du PIB en 2012 à 3,5 % en 2017. Malgré cette performance, plusieurs experts mettent le point sur la nécessité d'amélioration de la position budgétaire avant l'abandon du régime de change fixe vers un régime d'une plus grande flexibilité. des lignes de crédit commerciales et intergouvernementales doivent avoir été négociées pour garantir la liquidité en cas de crise de confiance de la part des investisseurs ; Dans cette perspective, l'estimation d'un niveau d'équilibre ou optimal des réserves de change a fait l'objet de plusieurs travaux de recherche qui appuient sur l'utilité de prise en considération de plusieurs finalités préalables d'obtention des réserves afin de pouvoir élaborer une véritable norme quantitative et pour éviter la répétition du même scénario des crises de change et les directives des instances internationales.

En 2019, la croissance de l'économie nationale continuera d'être tirée par la demande intérieure, et la demande extérieure connaîtra une croissance négative pour la deuxième année consécutive. L'évolution de la demande intérieure provient essentiellement de la consommation des ménages, qui restera le moteur de la croissance économique nationale en 2019. Portée par le contrôle des prix et la hausse des salaires, la consommation des ménages devrait augmenter de 3,5 % contre 3,3 % en 2018, maintenant sa contribution à la croissance du PIB de 2 points de pourcentage. La consommation publique augmenterait de 2,9 % après une hausse de 2,5 % en 2018, en raison d'une hausse attendue des dépenses de fonctionnement des non-salariés en 2019. Ainsi, sa contribution à la croissance sera de 0,6 point de pourcentage contre 0,5 point de pourcentage en 2018. Globalement, la consommation finale nationale augmentera de 3,3% en 2019 contre 3,1% en 2018, contribuant ainsi à hauteur de 2,6 points de pourcentage à l'évolution du PIB au lieu de 2,4 points de pourcentage en 2018. Par ailleurs, la croissance de l'investissement total devrait diminuer à un rythme de 1,7 % contre 5,9 % en 2018, limitant sa contribution à la croissance à 0,6 point de pourcentage contre 1,9 point de pourcentage en 2018. En fait, la formation brute de capital fixe devrait se modérer, tirée par l'augmentation des investissements des administrations publiques et de nouvelles installations industrielles. C'est une hausse de près de 2,2 %, au lieu de 1,2 % en 2018.Sa contribution devrait passer de 0,3 point de pourcentage en 2018 à près de 0,6 point de pourcentage en 2019. De son côté, la variation des stocks devrait nettement décélérer, notamment après une baisse de la production agricole et un déstockage de produits semi-finis. Sa contribution à la croissance économique sera négative, plutôt que la contribution positive de 1,6 point de pourcentage en 2018.

Figure 8 : Croissance annuelle du PIB (%) au Maroc

*Estimations

*Estimations

^Prévisions

Source : Banque Mondiale

Globalement, sur la base de ces évolutions, la demande intérieure ralentirait à 2,8% en 2019,au lieu de 3,9% un an plus tôt. Sa contribution à la croissance du PIB passera de 4,3 points de pourcentage en 2018 à 3,2 points de pourcentage en 2019. En termes de demande extérieure, les exportations de biens et services, qui ont bénéficié d'une demande plus forte du Maroc en 2019, devraient croître de 7,2 points de pourcentage au lieu de 5,8% en 2018. En termes d'importations de biens et services, le taux de croissance de son volume d'importation devrait être retardé à 6,5% contre 7,5% en 2018. Ainsi, la demande extérieure contribuerait à nouveau à zéro au PIB en 2019 avec -0,4 point, contre -1,3 point en 2018 et 0,3 point en 2017.

Compte tenu de la structure de son économie, le niveau d'inflation du Maroc est essentiellement lié à ses relations avec ses partenaires commerciaux. Il s'agit en fait d'inflation importée, compte tenu de l'importance croissante des importations et des exportations dans le panier moyen de consommation des ménages.

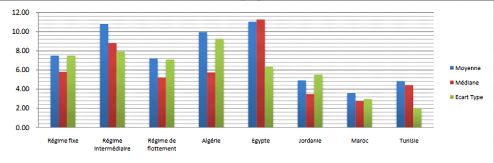

Figure 9 : Niveau moyen d'inflation par régime de change - Classification agrégée - (1990-2014)

Source : FMI et calcul auteurs

Dans un autre registre, la figure 9 ci-dessus, nous montre que le niveau d'inflation moyen du Maroc est inférieur aux trois régimes de taux de change. Par conséquent, le système traditionnel de parité fixe adopté par les autorités monétaires marocaines a obtenu les meilleurs résultats en termes de stabilité des prix par rapport aux autres classes de régimes de taux de change. La figure 10 ci-dessous illustre les performances d'une classification fine des régimes de change en termes d'inflation.

Figure 10 : Niveau moyen d'inflation par catégorie de régime de change - Classification fine - (1990-2014)

Source : FMI et calcul auteurs

En somme, la prise en compte du régime de change choisi par la banque centrale permet Inflation modérée record, croissance réelle relativement soutenue. Cette maîtrise de l'inflation reflète la tendance générale à la baisse observée à l'échelle internationale au cours des deux dernières décennies. Cependant, le niveau de croissance est très fragile en raison de considérations internes (agriculture, et donc lié aux conditions climatiques) et le stress lié aux chocs exogènes. S'ajuster à ces chocs pourrait être plus facile, toutes choses égales par ailleurs, si les gouvernements optaient pour des régimes de taux de change plus flottants.

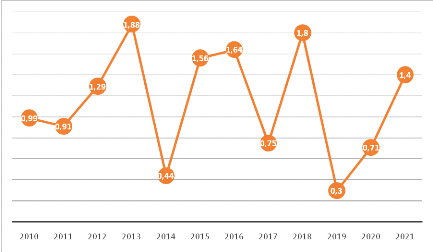

Figure 11 : évolution du taux d'inflation entre 2010 et 2021

Source : FMI, BM et OCDE Inflation CPI indicator

La dette extérieure d'une économie est un facteur important dans l'évaluation de la santé d'une économie, car une dette extérieure élevée est un facteur de risque pays. Par conséquent, comme les pays ont une influence différente sur l'économie mondiale, leur position sur la dette extérieure varie selon qu'une économie est susceptible d'emprunter à l'étranger dans sa propre monnaie. Ce phénomène, appelé « péché originel », concerne tous les pays en transition qui ne peuvent obtenir que des prêts en devises. De plus, la dette extérieure est affectée par les fluctuations des taux de change. Cela peut changer sa valeur.

Figure 12 : évolution des dettes extérieures du Maroc

Source : La Banque Mondiale

Les performances économiques que le Maroc a réalisées au cours des deux dernières décennies sont principalement dues à la forte demande intérieure, ainsi qu'aux importants apports de devises dans le cadre de la privatisation de plusieurs entreprises publiques, au dynamisme du tourisme et à l'importance du transfert des Marocains résidant à l'étranger.

Les déficits jumeaux observés dans l'analyse ci-dessus affectent fortement l'équilibre macroéconomique du pays, et dans le cadre d'un modèle tiré par la croissance intérieure, la monnaie a le potentiel de se déprécier dans un régime flexible compte tenu de la part importante de la demande de biens de consommation Importation et exportation les problèmes sont associés à de faibles niveaux de produits d'exportation. Le Maroc a mis en place un système de taux de change fixe pendant des décennies, qui l'a toujours protégé des événements inflationnistes, et la défense de la parité apporte une certaine stabilité et crédibilité à la politique monétaire marocaine.

La « loi des finances 2020 » envisage sur un excède des recettes d'emprunts sur les amortissements de l'ordre de 30,50 Mds DH. Celle de 2019, projetait sur un excédent de 36,99 Mds DH. Celle de 2018 comptait sur un excédent de 33,27 Mds DH et finalement la loi financière de 2017 visait à dégager un excédent de 24,12 milliards de DH. Au cours des quatre dernières années, des boules de neige ont été construites au rythme de 30 milliards de DH par an. Au-dessus le marché, la dette du Maroc ont été toujours qualifiée de non soutenable. Cette situation risque de s'empirer au cours de l'année 2020, où le taux de croissance sera sûrement négatif et le coût de l'argent va s'envoler en raison de la forte demande associée à l'aggravation de risque de défaillance.

A fin septembre 2020, l'encours de la dette extérieure publique était de 359,7 milliards de DH, dont le ministère des Finances était de 183,4 milliards de DH et les autres emprunteurs publics de 176,3 milliards de DH. Au cours des neuf premiers mois de 2020, les ressources issues des emprunts extérieurs du secteur public se sont élevées à 41,1 milliards de DH :

ü Le Ministère des Finances a mobilisé 32,2 milliards de DH ;

ü 8,9 milliards de DH ont été mobilisés pour les projets EEP, CT et IUP.

Le service de la dette extérieure publique à fin septembre 2020 était de 19,7 milliards de DH :

ü 8,2 milliards de DH payés par le Ministère des Finances ;

ü 11,5 milliards de DH payés par les autres emprunteurs publics.

Fin 2021, la part de la dette extérieure publique dans le PIB était de 32,0 %, en baisse de 2,5 points de pourcentage par rapport à fin 2020. L'encours de la dette extérieure publique en 2021 est de 378,6 milliards d'AED, dont 203,8 milliards d'AED pour le ministère des Finances et 174,8 milliards d'AED pour les autres emprunteurs publics.

Au cours de l'année 2021, les retraits sur les emprunts extérieurs publics ont totalisé 41,2 milliards d'AED : Le ministère des Finances a mobilisé 18,4 milliards d'AED (dont 11,4 milliards pour l'appui aux réformes, 4,8 milliards pour les mesures d'atténuation de l'impact de la pandémie de Covid-19, 2,2 milliards articles), 22,8 milliards d'AED pour les projets des établissements et entreprises publics (EEP), des établissements financiers publics (IFP), des collectivités locales (CT) et des services publics (IUP).

Fin 2021, les remboursements de la dette extérieure publique s'élevaient à 41,5 milliards d'AED (14,9 milliards de Dh par le ministère des Finances et 26,6 milliards d'AED par les autres emprunteurs publics).

Concernant la maîtrise des risques de change, il importe de souligner que l'impact de la variation du taux de change reste maîtrisable grâce aux efforts déployés pour atténuer l'exposition aux fluctuations des cours de change des devises et pour minimiser leur incidence sur le stock et le service de la dette. En effet, la gestion active de la dette extérieure, grâce aux opérations du refinancement de la dette onéreuse et des opérations de remboursement par anticipation, a permis d'écarter le risque d'enchérissement du remboursement des dettes contractées en devises faibles.

Une analyse des performances macroéconomiques du régime de change marocain révèle que le régime traditionnel de parité fixe utilisé par les autorités monétaires marocaines a joué un rôle important dans la protection de l'économie contre les chocs extérieurs et dans la stabilité des prix et des taux de change. Dans le même temps, malgré la modernisation du secteur agricole et le lancement du programme Maroc Vert, le secteur agricole reste très dépendant des catastrophes climatiques, ce qui a des implications sur l'évolution de la croissance économique, ce qui a biaisé l'examen de l'impact sur immobilisations. Le régime de taux de change pour l'activité économique au Maroc, en particulier le régime de taux de change fixe, reste le plus vulnérable aux crises monétaires sur la base de l'expérience récente. En fait, la nécessité de modifier le régime de taux de change actuel pour accroître la flexibilité est motivée par d'autres facteurs. Particulièrement, l'indépendance de la politique monétaire baisse des réserves de change et ouverture progressive du compte de capital.

En pratique, l'indépendance des banques centrales recouvre deux dimensions : politique et économique. Le premier fait référence à l'influence que le gouvernement exerce dans la fixation des objectifs de la politique monétaire par l'intermédiaire de ses représentants au conseil d'administration de la banque centrale ou par la nomination de son directeur ou le vote de son budget. La seconde désigne l'autonomie de la banque centrale dans le choix de ses instruments pour atteindre ses objectifs. Ainsi, la BCE et la Banque centrale britannique sont-elles toutes deux libres du choix de leurs instruments de politique monétaire mais, alors que les objectifs de la première sont fixés par les traités européens, ceux de la seconde sont déterminés chaque année en concertation avec le gouvernement.

Au cours des années 1970, la spirale de l'inflation dans un contexte de stagnation de la production et de l'emploi dans les pays développés à économie de marché a remis en cause le consensus keynésien en matière de politique économique conjoncturelle : non seulement le budget de la politique économique semblait inefficace pour assurer une sortie durable de la crise, mais même son financement par l'émission de monnaie par les banques centrales nationales a entretenu une inflation latente qui a dévoré le pouvoir d'achat des ménages et ruiné la compétitivité des entreprises. Les « nouveaux classiques13(*) » analysent la politiqueéconomique en termes d'interactions non coopératives entre gouvernement et société civile : les membres de cette dernière, anticipant les effets inflationnistes des politiques de relance, cherchent à minimiser leur perte de pouvoir d'achat en consommant au présent ou en négociant des salaires réels plus élevés, ce qui précipite même l'inflation avant la mise en place d'une politique économique expansionniste. Cette défiance généralisée à l'égard de l'autorité monétaire entretient un cercle vicieux inflationniste et contre-productif.

De ce point de vue, l'indépendance de la banque centrale vis-à-vis du gouvernement constitue un engagement crédible de stabilité : tant qu'elle n'est pas affectée par les échéances électorales, la banque centrale est en mesure de ne pas déroger à une règle fixée à l'avance dans des conditions de stabilisation des prix. Le gouvernement ne peut plus financerles politiques de relance discrétionnaires par émission de monnaie. Elle a pour intérêt à limiter le maximumpossible l'inflation, qui est préjudiciable à l'ensemble de l'économie. Pour ce faire, elle délègue son autorité monétaire à un « banquier central conservateur14(*) » qui partage les mêmes objectifs de politique monétairepolitiques de relance discrétionnaires en imprimant de l'argent.

Après la crise de change des années 1990, il s'est confirmé que de faibles niveaux de réserves de change accroissent sans aucun doute la vulnérabilité des pays aux crises financières. Par conséquent, la crise a moins d'impact sur les pays ayant des niveaux plus élevés de réserves de change. De même, la durabilité d'un régime de taux de change flexible dépend de la détention de niveaux de réserves inférieurs à ceux d'un régime de taux de change fixe qui nécessite une large base de réserves de change.

Plus généralement, l'examen de la balance commerciale du Maroc montre que le déficit a continué de se creuser, les importations ayant augmenté plus que proportionnellement aux exportations. Ce déficit commercial est plus important au niveau des paiements internationaux, limitant le niveau des réserves de change.

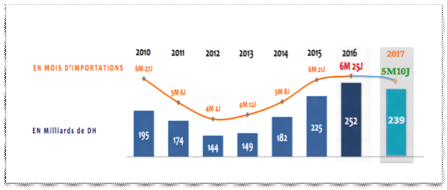

La figure 13 ci-dessous montre que depuis le début de la crise financière fin 2007, les réserves de change mensuelles en termes d'importations ont fortement chuté. Cette baisse s'est poursuivie jusqu'à la fin de 2013, passant d'environ 8 mois d'importations à 4,3 en 2013. Les importations de biens et de services se sont poursuivies pendant plus de cinq mois en 2017, et les réserves de change ont continué d'être fortement sollicitées.

Source : Office des Changes

Source : Office des Changes

Figure 13 : Évolution des réserves de change au Maroc 2010-2017 (En mois d'importations)

Ce changement est principalement dû à la hausse des prix internationaux des matières premières, à la baisse des exportations, à la baisse des investissements directs étrangers et à la baisse des envois de fonds des Marocains vivant à l'étranger. Cette évolution des réserves de change engage les banques centrales et peut remettre en cause la soutenabilité du régime de change actuel.

Dans le cadre de sa volonté de renforcer l'intégration de l'économie marocaine dans l'économie mondiale, les autorités monétaires marocaines ont engagé depuis le début des années 1980 un vaste programme de réforme pour libéraliser son système financier. Dans ce sens, une série de mesures d'ouverture du compte de capital ont été mises en place afin de favoriser les investissements directs étrangers, soutenir l'ouverture commerciale et l'intégration du Maroc dans l'économie mondiale, notamment à travers la conclusion de plusieurs accords de libre-échange (voir Figures 14et15).

Parmi les déréglementations les plus importantes qui méritent d'être mentionnées, citons :

ü Libéralisation des investissements étrangers et du financement externe des entreprises résidentes au Maroc au début des années 1990 ;

ü Se conformer à l'article VIII de l'accord de 1993 avec le FMI, qui traite de la libéralisation des opérations courantes ;

ü Le marché des changes a été créé en 1996 ;

ü En 2002, l'investissement à l'étranger des banques commerciales résidentes a été libéralisé conformément à la position réglementaire des changes ;

ü Autorisation des banques commerciales à effectuer des placements en devises à l'étranger, à acheter des titres souverains et à émettre des crédits en dirhams aux étrangers non-résidents pour financer des achats immobiliers au Maroc ;

ü Mettre en place des outils de couverture du risque de fluctuation des prix et des taux d'intérêt et un système d'options de change pour couvrir le risque de change ;

ü Les entreprises peuvent investir jusqu'à 30 millions AED dans des projets liés à leurs activités ;

ü La possibilité pour les OPCVM (SICAV ou FCP) d'effectuer des opérations de placements en devises à l'étranger dans la limite de 10% de la valeur de l'ensemble des actifs constituant leur portefeuille (Titres, Créances, liquidités et autres actifs) ;

ü Les banques intermédiaires agréées, les entreprises d'assurances et de réassurance, les organismes de retraite, les OPCVM et les sociétés gestionnaires pour le compte des OPCVM sont autorisés à ouvrir des comptes en devises à l'étranger et à acquérir des instruments de couverture contre les risques de change, de taux ou de prix et ce, dans la limite des positions autorisées ;

ü Possibilité pour les OPCVM (SICAV ou FCP) d'effectuer des opérations de placement en devises dans la limite de 10% de la valeur de l'ensemble des actifs composant son portefeuille (Titres, Créances, liquidités et autres actifs) ;

ü Etc.

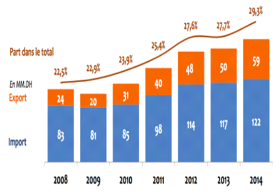

Figure 14 : Échanges commerciaux du Maroc dans le cadre des ALEs

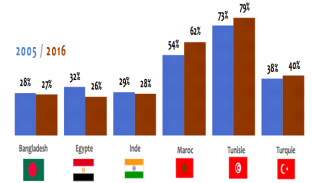

Figure 15 : Benchmarks ; degré d'ouverture commerciale

Source : Direction du Trésor et des Finances Extérieurs

Bank Al Maghrib a déclaré que le pays s'est tourné vers le flottement pour atteindre des diverses finalités, à savoir :

§ Soutenir l'ouverture du Maroc à l'économie internationale ;

§ Améliorer la compétitivité de l'économie marocaine et favoriser son développement ;

§ Atténuer les déséquilibres externes et les chocs externes ;

§ Soutenir le développement du secteur financier ;

§ Limiter la pression sur les réserves de change, empêcher les crises monétaires.

En vue des'inspirer de la mutation vers un régime flottant et de détecterles incidences macroéconomiques qu'un pays peut endurer lors de la transition vers un régime flexible, nous articulerons un groupe de trois pays, à savoir : l'Égypte, la Russie et la Turquie. Cette sélection a été basée sur une revue de la littérature. En particulier, les benchmarks proposés par la BC du Maroc sur la flexibilisation15(*).

L'Egypte n'a plus d'argent avec la dévaluation de la monnaie locale de près de 60% et demande un prêt au FMI pour financer son budget. Condition préalable à ce prêt : mettre fin au régime de change fixe. La mise en place d'un système de taux de change flottant en novembre 2016, fait partie d'un ensemble de mesures conditionnelles du FMI pour l'obtention d'un prêt de 12 Milliards de dollars, afin de s'échapper de la crise économique qui a frappé l'Egypte après les révolutions de 2011.

Ce pays, a toujours été témoin des niveaux de réserves de change faibles et en baisse de 45% :19,6 milliards de dollars en septembre 2016 contre 35,5 milliards de dollars en septembre 2010, compte tenu des instabilités politiques et régionales, d'un climat d'investissement faible, des préoccupations en matière de sécurité et de l'affaiblissement de la compétitivité. Par ailleurs, les pénuries de devises durant les années post révolutions, ont ainsi conduit à l'émergence d'un marché noir pour le dollar, avec le taux parallèle double le taux officiel, aggravant la situation nationale.