|

REPUBLIQUE DU BENIN

**************

MINISTERE DE L'ENSEIGNEMENT SUPERIEUR

ET DE LA RECHERCHE SCIENTIFIQUE

**************

UNIVERSITE D'ABOMEY CALAVI

**************

ECOLE NATIONALE D'ADMINISTRATION

ET DE MAGISTRATURE

***************

MEMOIRE DE FIN DE FORMATION DU CYCLE 2

POUR

L'OBTENTION

DU DIPLÔME

D'ADMINISTRATEUR

***************

Option :

Administration des finances

Filière :

Administration des Impôts

Année académique : 2007- 2008

THEME

ETUDE DU RENFORCEMENT DE LA

POLITIQUE FISCALE FACE AU

SECTEUR INFORMEL EN

REPUBLIQUE DU BENIN

Réalisé et soutenu par :

M. Max Ghislyn NGHO PITI Sous la Direction de

:

Maître de Stage :

M. Epiphane G. AGOSSOU Administrateur des

Impôts BVIR/»NVEF

Directeur de mémoire :

M. Antoine SITHON

Administrateur des

Impôts

SA2/»GE

Septembre 2008

IDENTIFICATION DU JYRY

PRESIDENT : M. IGUE Charlemagne

VICE PRESIDENT : M. MIDJO Epiphane

MEMBRE : Mme DEBOUE Léocadie

DEDICACES

A mon DIEU TOUT PUISSANT, mon GUIDE

et ma

FORTERESSE, par qui je trouve Refuge

et Réconfort.

********************

A mon père Monsieur Louis

Salvador NGHO qui, très tôt, m'a appris que seuls le

travail faire et le savoir être sont

source de toute réussite. Reçois toutes mes

gratitudes pour avoir toujours

cru en ma personne et que Dieu de Miséricorde t'accorde

une

longue vie pour que tu puisses jouir du fruit de tes

sacrifices.

********************

A toi ma mère, Madame NGHO née

NGUETTE Christine qui, après m'avoir tiré du

néant, a toujours fait preuve d'un attachement particulier à ma

vie. Ce travail est l'expression de ma reconnaissance indéfectible en

tes sacrifices et que notre Dieu t'accorde BENEDICTION et

LONGEVITE.

REMERCIEMENTS

A tous mes petits frères et soeurs pour leur prière

incessante et leur encouragement très remarquable et déterminant

dans ma traversée du désert pendant mes formations au

Bénin. Que ce travail vous soit un exemple et que Dieu vous

Bénisse.

A tous mes parents, tant maternels que paternels, ainsi que mes

Amis qui, d'une manière comme d'une autre, n'ont ménagé

aucun effort pour m'accorder leur soutien. Que Dieu vous fasse au tant.

A ma tante Madame Alphonsine BINI AGBODJETÉ qui a toujours

été à mon côté pour me soutenir dans les

moments les plus difficiles de mon séjour au Bénin. Que Dieu Tout

Puissant te rende le centuple et Bénisse toute ta famille.

A la famille OULHORA, plus particulièrement à

Mademoiselle Annick Déborah OULHORA pour son soutien à mon

égard. Que Dieu t'accorde Bénédiction et Protection dans

toutes tes entreprises.

A Arnaud NGWANJIE qui, dès mon arrivé à

Cotonou, m'a réservé un accueil chaleureux et m'a prodigué

tous les conseils possibles qui me sont chers dans mes séjours au

Bénin. Que Dieu te rende le centuple et te Bénisse dans toutes

tes oeuvres.

A toute la promotion 2006-2008 du second cycle de

l'Administration des Impôts à ('ENAM-BENIN. Que le temps

passé ensemble nous soit inoubliable à jamais. Bonne

carrière à vous tous.

A mon Directeur de Mémoire Monsieur Antoine SITHON et mon

Maître de stage Monsieur Epiphane G. AGOSSOU pour votre

disponibilité et votre expertise très remarquables dans la

réalisation de ce mémoire. Que Dieu vous accorde

longévité et Bénédiction pour avoir accepté

d'être utiles à la société.

A tout le corps enseignant et le personnel administratif de

l'ENAM-BENIN, notamment :

- Monsieur Jules AZONDEKON, conseiller fiscal et Expert

consultant en fiscalité,

- Professeur Noël GBAGUIDI, Directeur de l'ENAM-BENIN.

Profonde considération

A tous ceux qui, de près ou de loin, me portent dans leur

coeur et directement ou indirectement ont contribué à la

réalisation de ce document. Profonde gratitude.

LISTE DES ABBREVIATIONS

BCEAO : Banque Centrale des Etats de

l'Afrique de l'Ouest

BEF : Brigade d'Enquête

Fiscale

BVIR : Brigade de Vérification

d'Intervention rapide

CFPI : Centre de Formation

professionnelle des Impôts

CGI : Code Général des

Impôts

CIDAM : Centre des Impôts de

Dantokpa et autres Marchés

CIME : Centre des Impôts des

Moyennes Entreprises

DCIME : Direction du Centre des

Impôts des Moyennes Entreprises

DDI : Direction Départementale

des Impôts

DDET : Direction des Domaines de

l'Enregistrement et du Timbre

DGE : Direction des Grandes

Entreprises

DGE : Direction Générale

de l'Economie

DGID : Direction

Générale des Impôts et des Domaines

DGDDI : Direction

Générale des Douanes et Droits Indirects

DGR : Direction de la Gestion des

Ressources

DGTCP : Direction

Générale du Trésor et de la Comptabilité

Publique

DI : Direction de l'Informatique

DIE : Direction de l'Information et

des Etudes

DLC : Direction de la

Législation et du Contentieux

DNVEF : Direction Nationale de la

Vérification et d'Enquête Fiscale

DREF : Direction de Recherches et

d'Enquêtes Fiscales

ENAM : Ecole Nationale

d'Administration et de Magistrature

IFU : Identifiant Fiscal Unique

IGS : Inspection

Générale des Services

INSAE : Institut National des

Statistiques et Analyses Economiques

LPF : Livre des Procédures

Fiscales

MEF : Ministère de l'Economie

et des Finances

MFRE : Mission Fiscale des

Régimes d'Exception

ORTB : Office des Radio et

Télévision du Bénin PAS :

Programme d'Ajustement Structurel

RNI : Recette Nationale des Impôts

TPU : Taxe Professionnelle Unique

LISTE DES TABLEAUX, GRAPHIQUES , FIGURES

ET SCHEMA

LISTE DES TABLEAUX

Tableau N°1 : Regroupement des problèmes par

centres d'intérêt

Le tableau N°2 : Synthèse des

différentes approches de résolution des problèmes

Tableau N°3 : Tableau de bord de l'étude

Tableau N°4 : Point des questionnaires

Tableau N°5 : Point des réponses à la

question n°1 Tableau N°6 : Point des réponses à

la question n°2 Tableau N°7 : Points de réponses

à la question n°3

Tableau N°8 : Comparaison des taux d'impôt sur

le revenu des personnes morales

Tableau N°9 : Comparaison des taux d'impôt sur

le revenu des personnes physiques

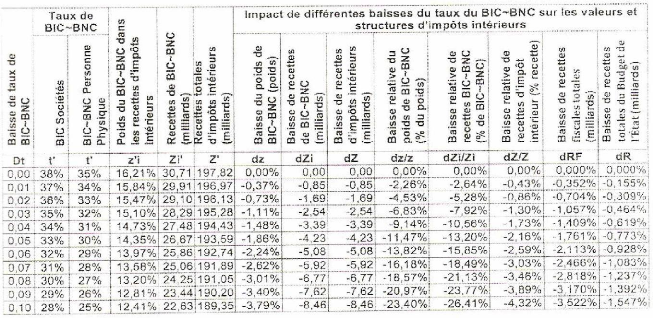

Tableau N°10 : Tableau de synthèse de

l'étude

LISTE DES GRAPHIQUES

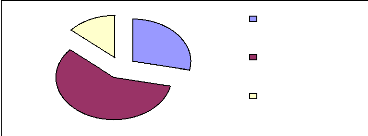

Graphique n°1 : Cause du poids de l'impôt

Graphique n°2 : Cause de l'insuffisance des

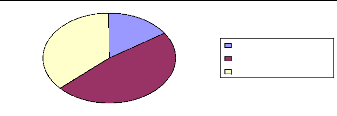

enquêtes fiscales

Graphique n°3 : Approche de solutions au

problème de l'inadéquation des moyens de paiement

LISTE DES FIGURES

Courbe n°1 : Courbe de production

Courbe n°2 : Représentation du niveau de

recettes par rapport au taux d'impôt dans la courbe de production

Courbe n°3 : Courbe de Laffer

SCHEMA

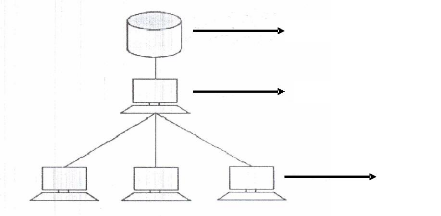

1. Schéma de la nouvelle structuration du réseau

informatique à la DGID

GLOSSAIRE

Action en recouvrement : c'est l'ensemble

des opérations juridiques et comptables mises en oeuvre par les

receveurs des impôts en vue de contraindre les contribuables qui n'ont

pas acquitté, dans les délais prescrits, les impôts et

taxes dont ils sont redevables à s'exécuter.

Assiette fiscale : C'est l'ensemble des

éléments sur lesquels l'impôt est prélevé.

Asseoir l'impôt, c'est rechercher le périmètre de la

matière imposable, la circonscrire. C'est en d'autres termes

décider quelle sera la matière sur laquelle l'impôt sera

établi. Deux préoccupations sont alors posées :

Premièrement, quelle sera la matière choisie ?

Est-ce le capital ? Est-ce le revenu ? Est-ce tout simplement un bien en

circulation ? C'est ce qu'on appelle la détermination de la

matière imposable.

Deuxièmement, quels moyens seront retenus pour

évaluer cette matière ? C'est le problème de

l'évaluation de la matière imposable, sa quantification.

Contrôle sur pièces : C'est

un examen critique du bureau à posteriori de la cohérence des

déclarations, de la situation fiscale des contribuables, à l'aide

de tous les renseignements et documents du dossier ainsi que les informations

complémentaires demandées aux contribuables ou obtenues

auprès des tiers à l'occasion de l'exercice du droit de

communication. Il est un instrument privilégié d'une juste

répartition de l'impôt sous quatre aspects à savoir :

- détection des contribuables défaillants ;

- prévention et réparation des erreurs

relevées dans les déclarations ; - sélection des dossiers

susceptibles de faire l'objet d'un contrôle

externe ;

- établissement des bulletins de renseignements ou

bulletins de liaison nécessaires au contrôle des divers

impôts et taxes.

Contrôle sur place : Sa mise en

oeuvre nécessite l'utilisation de certains procédés dont

le droit de communication. Ce contrôle s'effectue dans l'entreprise et

par le biais du droit de communication qui est prévu à l'article

1093 du CGI, l'Administration fiscale a ainsi la possibilité de

compléter les informations qui doivent lui être fournies dans le

cadre des obligations légales mises à charge des

contribuables.

Evasion Fiscale : Le dictionnaire

LAROUSSE la définit comme « dissimulation d'une fraction de la

masse des revenus imposables ».

Le lexique des termes juridiques (8è édition

Dalloz) est plus précise : « c'est le fait de soustraire le maximum

de matière imposable à l'application de la loi fiscale en

général ou d'un tarif d'impôt particulier sans transgresser

la lettre de la loi, en mettant systématiquement à profit toutes

les possibilités de minorer l'impôt, soit par ses règles,

soit par ses lacunes ».

Au total et en d'autres termes, l'évasion fiscale est le

fait pour un contribuable de se soustraire à l'impôt sans recourir

à des moyens illégaux et en utilisant toutes les lacunes, les

astuces et subtilités juridiques offertes à son imagination sans

que sa charge fiscale soit répercutée sur un autre. Ainsi, en

plaçant ses capitaux dans un pays ou la charge fiscale est insignifiante

ou nulle, le contribuable fait de l'évasion fiscale.

Fraude fiscale :Le dictionnaire LAROUSSE

la définit comme étant « un acte de mauvaise foi accompli en

contrevenant à la loi ou aux règlements et nuisant au droit

d'autrui. Le Lexique des termes juridiques (8è édition Dalloz)

définit, quant à lui, la fraude fiscale comme « la

soustraction illégale à la loi fiscale de tout ou partie de a

matière imposable qu'elle devrait frapper ». En faisant la

synthèse de ces deux définitions, la fraude fiscale est en

définitive une violation directe et volontaire de la loi fiscale qui

consiste à se soustraire à l'établissement ou au paiement

total ou partiel de l'impôt.

Impôt : terme

générique, la première définition est empreinte de

la

conception classique des finances publiques dont l'un des

célèbres est Gaston JEZE. Selon ce dernier

« l'impôt est une prestation pécuniaire obligatoire

versée par les contribuables à titre définitif et sans

contrepartie pour la couverture des charges publiques ». Cette

définition classique de l'impôt a été

critiquée après la crise mondiale de 1929 où le marasme a

gagné tous les domaines de la vie économique et sociale. On passe

de la neutralité des classiques à l'interventionnisme des

modernes. Les impôts ne serviront plus uniquement à couvrir les

charges publiques mais à intervenir dans le domaine

socio-économique. C'est en tenant compte de la nouvelle orientation de

l'impôt qu'un autre auteur s'affirme. Il s'agit de M. MEHL

qui dit que « l'impôt est une prestation pécuniaire

requise des personnes physiques ou morales, de droit privé et

éventuellement de droit public d'après leur faculté

contributive, par voie d'autorité, à titre définitif et

sans contrepartie déterminée en vue de la couverture des charges

publiques de l'Etat et des autres collectivités territoriales ou de

l'intervention de la puissance publique ».

Vérification de comptabilité

: C'est l'ensemble des opérations de contrôle ayant

pour objet d'examiner sur place la comptabilité, de la confronter aux

éléments d'exploitation en vue de contrôler les

déclarations d'une activité et d'assurer éventuellement

les redressements nécessaires. La vérification de la

comptabilité est précédée de l'envoi d'un avis de

vérification qui doit mentionner que le contribuable peut se faire

assister par un conseil de son choix, préciser les impôts à

vérifier et les années soumises à la vérification.

De principe et à peine de nullité, le contribuable doit recevoir,

au début de la vérification, la charte des droits et

obligations des contribuables vérifiés. Le

contrôle a lieu normalement au siège de l'entreprise, amis sur

autorisation écrite du contribuable le vérificateur peur emporter

les documents dans ses bureaux.

revenu ;

RESUME

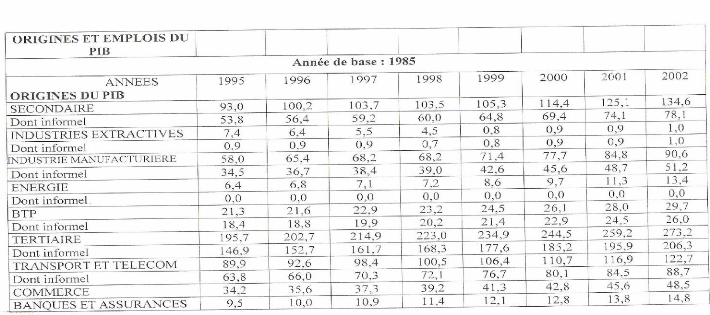

L'informel, encore appelé marché noir ou

économie souterraine, prend de plus en plus de l'ampleur dans la

production brute (PIB) du Bénin au point d'entraîner par voie de

conséquence une croissance lente des recettes fiscales pendant que les

charges de l'Etat s'accroissent de manière exponentielle d'année

en année. Or des revenus importants sont gérés par les

acteurs de ce secteur.

Face à cela, les autorités béninoises

à travers la Direction Générale des Impôts et des

Domaines ont procédé à plusieurs reformes fiscales en vue

d'asseoir l'impôt sur les revenus du secteur informel. C'est pour cette

raison que nous avons opté, dans le cadre de notre recherche

académique, de réfléchir sur le thème

intitulé « ETUDE DU RENFORCEMENT DE LA POLITIQUE FISCALE

FACE AU SECTEUR INFORMEL EN REPUBLIQUE DU BENIN ».

A cet effet, nos observations de stage et nos réflexions

sur ce sujet nous a permis de dégager un problème

général qui est « l'inefficacité de la

politique fiscale face au secteur informel au Bénin » et

trois problèmes spécifiques (PS) à savoir :

PS n°1 : le poids de l'impôt ;

PS n°2 : l'insuffisance des enquêtes fiscales

;

PS n° 3 ; l'inadéquation des moyens de

paiement.

La recherche des solutions aux problèmes ci-dessus nous a

conduit à

fixer des objectifs et à formuler des hypothèses.

La vérification de ces dernières a permis de

révéler les vraies causes de manifestation des problèmes

en résolution après les diagnostics, notamment :

N°1 : le poids de l'impôt s'explique par le

taux élevé des impôts sur le

N°2 : l'insuffisance des enquêtes fiscales de

la DGID est due à l'absence de banque de données et le faible

niveau d'informatisation des services de contrôle et d'enquête ;

N°3 : l'inadéquation des moyens de paiement

s'explique par l'utilisation à grande échelle de l'espèce

dans les diverses transactions.

Après avoir connu les causes réelles relatives

à l'inefficacité de la politique fiscale face au secteur

informel, des approches de solution suivies des études d'impact ont

été définies au nombre desquelles nous avons :

SP n°1 : Diminuer les taux d'imposition des revenus

des personnes morales et physiques de 10 points ;

SP n°2 : Installer une banque de données

à la DGID :

SP n°3 : L'inadéquation des moyens de paiement

s'explique par l'utilisation à grande échelle de l'espèce

dans les diverses transactions.

Après avoir connu les causes réelles relatives

à l'inefficacité de la politique fiscale face au secteur

informel, des approches de solution suivies des études d'impact ont

été définies, au nombre desquelles nous avons :

SP n°1 : Diminuer les taux d'imposition des personnes

morales et physiques de 10 points ;

SP n°2 : Installer une banque de données

à la DGID ;

SP n°3 : Généraliser tout

règlement par voie scripturale et seuls les petits achats seront faits

en espèce.

De ce fait, les conditions de mise en oeuvre des solutions

évoquées ont été définies afin de rendre

concrète la possibilité du renforcement de l politique fiscale

face au secteur informel au Bénin.

SOMMAIRE

INTRODUCTION GENERALE

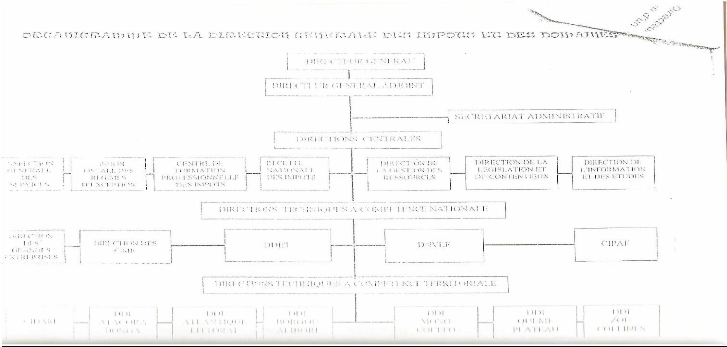

CHAPITRE PREMIER : DU CADRE INSTITUTIONNEL ET

PHYSIQUE DE L'ETUDE A LA PROBLEMATIQUE DU

RENFORCEMENT DE LA POLITIQUE

FISCALE AU BENIN

SECTION 1 : Cadre institutionnel de

l'étude et observation de stage à la

Direction

Générale des Impôts et des Domaines

Paragraphe

1 : Cadre Physique de la Direction Générale des Impôts et

des

Domaines

Paragraphe 2 : Observations de stage : Etats des lieux sur

les activités de la

DGID

SECTION 2 : DE LA

PROBLEMATIQUE A LA VISION GLOBALE

DE RESOLUTION

Paragraphe 1 :

Choix de la problématique et justification du sujet

Paragraphe 2 :

Spécification et Vision globale de la problématique retenue

CHAPITRE DEUXIEME : DU CADRE THEORIQUE DE L'TUDE

AUX APPROCHES DE SOLUTIONS POUR UN RENFORCEMENT

DE LA POLITIQUE FISCALE

AU BENIN

SECTION 1 : Cadre théorique et

méthodologique de l'étude

Paragraphe 1. Des objectifs

de l'étude à la revue de littérature

Paragraphe 2.

Méthodologie adoptée

SECTION2. Des

enquêtes de vérification des hypothèses aux

suggestions

pour un renforcement de la politique fiscale au

Bénin

Paragraphe1. Enquêtes et vérification des

hypothèses

Paragraphe2 : Approches de solutions et conditions de mise

en oeuvre

CONCLUSION

BIBLIOGRAPHIE

ANNEXES

TABLE DES MATIERES

INTRODUCTION GENERALE

Source de vitalité et de diversité dans

l'économie pour certains, mais stratégie précaire et

marginale pour d'autres, le secteur informel nourrit d'innombrables

polémiques.

Au Bénin, les années 80 jusqu'à nos jours

a été caractérisée par une forte croissance du

secteur informel qui a pris énormément d'ampleur au point de

concurrencer, à son avantage le secteur formel.

Face à ce foisonnement du secteur informel, les

finances publiques de l'Etat ont connu des baisses considérables en

termes de recettes. Car les unités de production du secteur informel

n'obéissent pas aux obligations relatives à la contribution aux

charges de l'Etat. La telle obligation est fixée par l'article 33 de la

constitution béninoise du 11 décembre 1990. Cet état de

chose a créé une ambiance malsaine dans les activités

économiques à travers la concurrence déloyale, le dumping,

la cessation d'activités de certaines sociétés formelles,

etc.

C'est ainsi que l'Etat a été interpellé

pour prendre des dispositions hardies en vue de restaurer la justice et de

réguler la vie économique dans le respect scrupuleux du

libéralisme économique qu'a opté le Bénin à

la conférence des forces vives de la nation de février 1990.

Au nombre de moyens que peut utiliser l'Etat pour la

régulation de la vie économique, se trouve la fiscalité

qui se définit comme l'ensemble des textes et règlements

organisant la définition et la perception de l'impôt.

L'impôt est, alors, devenu un levier économique incontestable.

L'efficacité de l'impôt dans la couverture des charges publique

d'une part, et dans la réalisation des politiques économiques et

sociales de l'Etat d'autre part, relève de la qualité des

politiques fiscales mises en oeuvre.

La politique fiscale, de manière

générale, se définit comme l'ensemble des

stratégies mises en place en vue essentiellement d'élargir

l'assiette fiscale et d'accroître les recettes de l'Etat dans un souci de

répartition équitable des charges publiques.

C'est dans cette optique que des dispositions à

caractère législatif, règlementaire voire communautaire

ont permis de mettre en place un certain nombre de dispositifs pour

l'appréhension des activités du secteur informel, parmi lesquels

on a :

Ø La loi N°91-014 du 12 avril 1991 portant Loi de

finances pour la gestion 1991 en son article 2 instituant un nouveau

prélèvement à la source. Dans le cadre de l'harmonisation

de la fiscalité dans l'espace UEMOA, la loi N°2003-23 du 26

décembre 2003 portant loi de Finances gestion 2004 a renforcé la

loi précédente par l'unification des taux à 3% ;

Ø La loi N°97-001 du 21 janvier 1997 portant Loi

de finances pour la gestion 1997 relative à la retenue à la

source sur les revenus des prestataires de service ;

Ø Le conseil des ministres de l'UEMOA, par la

directive N°04-97 du 28 novembre 1997 portant adoption d'un régime

juridique des Centres de Gestion agréée (CGA),

Ø L'article 21 de l'ordonnance N°2000-001 du 2

janvier 2000 portant Loi de Finances pour la gestion 2000 a institué un

Acompte Forfaitaire Spécial (AFS) sur les véhicules d'occasion

;

Ø La dernière reforme qui semble très

importante est l'institution de l'identifiant fiscal unique (IFU), par le

décret N°2006-201 du 8 mai 2006, qui est un numéro

d'immatriculation conçu pour l'amélioration des relations entre

les contribuables et les administrations financières à savoir

celle des Douanes et celle des Impôts.

Malgré ces dispositions, il a été

toujours prouvé que les activités faites dans l'informel ne sont

quasi appréhendées du fait des limites des politiques fiscales

mises en oeuvre.

Alors, il apparaît juste et important de se poser ces

questions :

· Pourquoi les politiques fiscales mises en place

n'arrivent pas à atteindre efficacement le secteur informel ?

· Comment parvenir à appréhender les

revenus issus de ce secteur ?

C'est dans le souci de trouver des solutions adéquates

à cette préoccupation majeure, à caractère national

et communautaire, que nous nous sommes proposés de

réfléchir sur le thème intitulé : «

ETUDE DU RENFORCEMENT DE LA POLITIQUE FISCALE FACE AU SECTEUR INFORMEL EN

REPUBLIQUE DU BENIN ».

Pour atteindre notre objectif, la présente étude

sera faite à travers deux chapitres.

Le Premier chapitre sera consacré à la

présentation du cadre institutionnel et physique de l'étude, la

restitution des observations de stage avant de dégager la

problématique de l'étude.

Le second chapitre, quant à lui, fixera le cadre

théorique et méthodologique de l'étude, puis

présentera et analysera les résultats de notre enquête

avant de formuler les approches de solution et les conditions de leur mise en

oeuvre.

CHAPITRE PREMIER :

DU CADRE INSTITUTIONNEL ET

PHYSIQUE DE L'ETUDE A LA

PROBLEMATIQUE DU

RENFORCEMENT DE LA

POLITIQUE FISCALE AU BENIN

Il sera question dans ce chapitre de faire une

présentation du cadre institutionnel de l'étude suivie des

observations de stage dans la première section avant de procéder

méthodiquement au ciblage de la problématique de l'étude

dans la seconde section.

SECTION 1 : Cadre institutionnel de l'étude et

observation de stage à la Direction Générale des

Impôts et des Domaines

La présente section sera consacrée à la

présentation du cadre physique de la Direction Générale

des Impôts et des Domaines dans le premier paragraphe, ensuite

l'exposé des observations faites au cours de notre stage sera

traité dans le second paragraphe.

Paragraphe 1 : Cadre Physique de la Direction

Générale

des Impôts et des Domaines

Avant d'en arriver à la présentation du cadre

physique, il importe de faire une brève historique de cette régie

financière du Ministère de l'Economie et des Finances ainsi que

de ses attributions et missions.

A. Historique, attributions et missions de la Direction

Générale des

Impôts et des Domaines

1. Historique de la Direction Générale des

Impôts et des Domaines

La gestion de la fiscalité intérieure

relève de la compétence de l'actuelle Direction

Générale des Impôts et des Domaines qui est une

direction

technique au nombre des régies financières du

Ministère de l'Economie et des Finances.

Au départ, elle avait eu comme dénomination

SERVICE DES CONTRIBUTIONS DIRECTES, puis DIRECTION DES IMPÔTS avant que

le décret N°93-44 du 11 mars 1993 portant attribution, organisation

et fonctionnement du Ministère des finances puisse l'ériger en

DIRECTION GENERALE DES IMPÖTS ET DES DOMAINES.

Du 1er Août 1960, date d'accession du Dahomey

à l'indépendance, jusqu'en 1968, l'organisation des services des

impôts a été caractérisée par l'existence de

deux services à savoir :

- le Service des Contributions Directes qui avait pour

siège l'actuel bloc administratif des impôts de l'avenue

Monseigneur STEINMETZ,

- le Service de l'Enregistrement, des Domaines et du Timbre

qui était situé en face de la Cour Suprême à

GANHI.

Par décret N°215/PR/MFAE du 26 juin 1967, le

Service des Contributions Directes est devenu Direction des Impôts.

Quelques mois après, le Service de l'Enregistrement, des Domaines et du

Timbre a été transformé en Direction des Domaines, de

l'Enregistrement et du Timbre. C'est au cours de l'année 1993 que la

fusion des deux Directions a été faite en vue de donner naissance

à la Direction Générale des Impôts et des

Domines.

Mais il importe de préciser qu'au départ cette

direction n'avait aucune compétence en matière de recouvrement

des impôts et taxes dont la gestion lui avait été

confiée. Cette administration fiscale a vu sa mission s'affirmer

davantage dès le transfert en 1989 de la fonction de RECOUVREMENT des

impôts et taxes de la Direction Générale du Trésor

et de la Comptabilité Publique (DGTCP) dans ses attributions.

Après cette brève historique de la Direction

Générale des Impôts et des Domaines, Nous allons

procéder à la présentation des attributions et missions de

cette institution.

2. Attributions et Missions de la Direction

Générale des Impôts et des

Domaines (DGID)

Pendant la période du 19 mai au 17 août 2008, la

Direction Générale des Impôts et des Domaines avait servi

du lieu de stage et des pratiques des formations théoriques

reçues dans notre prestigieuse Ecole Nationale d'Administration et de

Magistrature du Bénin.

La compétence de la DGID concerne de manière

exhaustive la gestion : - des impôts directs et taxes assimilées

;

- des impôts indirects et taxes assimilées autres

que ceux exigibles à l'importation et à l'exportation ;

- des droits d'enregistrement, des timbres et taxes

assimilées ;

- du domaine privé de l'Etat ;

- de l'organisation et de la conservation de la

propriété et des droits

fonciers ;

- des biens vacants ou placés sous séquestre en

conséquence d'une mesure de sûreté générale

;

Ainsi, dans le cadre de l'exercice de ces compétences,

la DGID a pour attributions :

è la détermination de l'assiette, la

liquidation, le contrôle et le contentieux de tous les impôts et

taxes prévus au Code Général des Impôts (CGI) ;

è le recouvrement et le reversement au trésor

public des impôts et taxes, des redevances domaniales et des taxes

annexes perçus par les postes comptables de son réseau ;

è le contrôle fiscal ;

è la conservation foncière des hypothèques

et autres droits fonciers ; è la gestion du domaine privé de

l'Etat.

Au vu de ces attributions, des missions précises ont

été confiées à cette régie

financière, au nombre desquelles on a :

s La mission financière qui

résulte de la thèse de Gaston JEZE selon laquelle «

l'ÉTAT A DES

CHARGES. IL

DOIT LES COUVRIR ». Les charges de l'Etat sont alors la cause

première de l'impôt. Dans la conception classique, la couverture

des dépenses publiques est l'objectif majeur sinon unique de

l'impôt qui ne doit pas influencer l'économie. Cette mission est

matérialisée par les attributions de la DGID en matière

d'assiette, de contrôle et de recouvrement.

Mais il importe de dire que cette mission liée à

la fonction classique de l'impôt qui se rattache à la conception

de l'Etat-Gendarme est de nos jours dépassée car l'impôt

joue un rôle de plus en plus dynamique dans l'économie.

s La mission économique qui

résulte de l'influence qu'exercent les recettes fiscales sur

l'économie. Elle est concrétisée à travers la

réalisation des objectifs économiques et sociaux du gouvernement

par la DGID qui ne se contente pas seulement de renflouer les caisses de

l'Etat, mais également de participer à la réalisation du

Programme d'Ajustement Structurel qui vise avant tout l'équilibre

macroéconomique de l'Etat. Car le niveau des recettes encaissées

au niveau de la DGID conditionne le niveau de décaissement des

prêts, dons ou aides mis à la disposition de l'Etat par les

institutions de BRETTON WOODS ainsi que les remises de dettes par les divers

créanciers et partenaires étrangers comme le Club de Paris, la

Banque Mondiale et l'Union Européenne.

Cette mission est tout de même liée à la

fonction économique de l'impôt qui reste un levier

économique très important à travers, soit les

privilèges fiscaux qui permettent de promouvoir certains secteurs de

production ou de

recherches, soit l'augmentation de taux d'impôts sur

certains produits afin de décourager leur consommation.

s La mission sociopolitique résulte de

la réalisation des objectifs macroéconomiques par la DGID qui

renforce la crédibilité de l'Etat vis-à-vis de ses

partenaires au développement. Ce qui constitue un enjeu politique majeur

pour le gouvernement.

L'impôt étant un procédé

particulier de redistribution des richesses ou de revenus joue le rôle de

« pompe aspirante et foulante ». Ainsi, on impose

les contribuables pour ensuite octroyer des allocations de toutes sortes

à la population. C'est dans ce sens que la loi de finances gestion 2002

a prévue des lignes de crédits pour la lutte contre le SIDA, le

paludisme, la promotion de l'eau potable.

B. Cadre physique de la Direction

générale des Impôts et des

Domaines

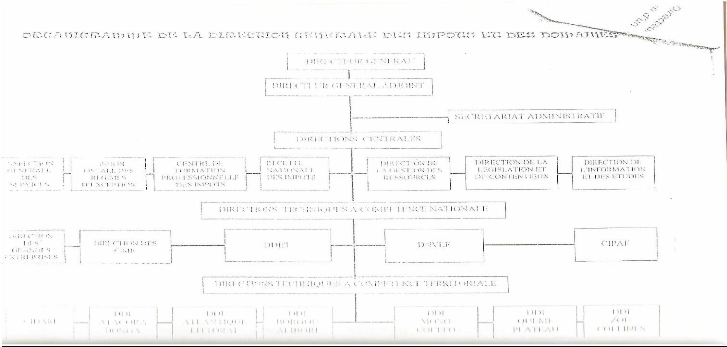

Conformément à l'arrêté

N°339/MFE/DC/SGM/DGID du 6 avril 2006 portant attributions, organisations

et fonctionnement de la DGIG, cette régie financière est

composée des :

- Directions Centrales ;

- Directions Techniques à Compétence Nationale ;

- Directions Techniques à Compétence

Territoriale.(Annexe n°2)

1. Les Directions centrales

Elles sont au nombre de sept (07) à savoir :

- l'Inspection Générale des Services ;

- La Mission Fiscale des Régimes d'Exception ;

- Le Centre de Formation Professionnelle des impôts ;

- La Direction de la Gestion des ressources ;

- La Direction de la Législation et du Contentieux ; - La

Direction de l'information et des Etudes ; - La Recette Nationale des

Impôts.

a. Inspection Générale des

Services

Elle comporte trois services et un secrétariat

administratif. Il s'agit du :

- Service du Contrôle des Services d'Assiette ;

- Service du Contrôle des Recettes des Impôts ;

- Service du Contrôle des Directions Centrales.

L'Inspection Générale des Services a pour

attribution le contrôle, la

vérification et la surveillance des structures de la DGID

en vue :

Ø de s'assurer du fonctionnement régulier des

services ;

Ø d'évaluer l'application correcte et continue

des textes légaux et réglementaires ;

Ø d'analyser les éléments

caractéristiques de l'activité des différents services,

à savoir :

· les résultats des contrôles sur

pièce ;

· les résultats des contrôles sur place

;

· l'action en recouvrement et les poursuites ;

· l'évolution des effectifs ;

· l'évaluation des moyens ;

Ø lutter contre les infractions à la

réglementation.

Elle peut procéder à des études,

enquêtes et à toutes autres missions commandées par la

Direction Générale. Elle peut également appuyer les

vérifications dans les régies, offices et structures

gérant des fonds publics. Ses interventions se font sur la base d'un

programme annuel établi à l'avance, soit sur instruction du

Directeur Général des Impôts et des Domaines.

La DGR est chargée, en liaison avec la Direction des

Ressources Financières et Matérielles et la Direction des

Ressources Humaines et de la

b. La Mission Fiscale des Régimes

d'Exception

Gestionnaire des crédits relevant de la

fiscalité de porte et celle intérieure, la MFRE comporte, outre

le secrétariat administratif, des agents de la DGID et de la DGDDI qui

sont repartis en divisions chargées de la gestion de quatre types

d'exonération qui sont :

- les exonérations traditionnelles dans les

marchés publics à financement extérieur ;

- les exonérations classiques qui résultent de

la convention de Vienne de 1961 et concernent les Ambassadeurs, les

représentations diplomatiques et consulaires;

- les exonérations sur les intrants agricoles ;

- les exonérations sur les titres consolidés de

la Banque des Etats de l'Afrique de l'Ouest qui constituent une

particularité et qui ont été instituées pour

protéger les réserves des banques et institutions

financières dans la zone UEMOA.

Elle intervient aussi dans l'étude des projets des

marchés et contrats et représente la DGID dans les commissions de

dépouillement.

c. Le Centre de Formation Professionnelle des

Impôts

Il est chargé, en liaison avec la Direction de la

Gestion des Ressources et sous la coordination de la Direction des Ressources

Humaines (DRH) et de la Formation Professionnelle (DRHFP) du Ministère

de l'Economie et des Finances, d'assurer la formation technique et

professionnelle ainsi que le perfectionnement des agents des impôts.

d. La Direction de la Gestion des

Ressources

Formation Professionnelle du Ministère de L'Economie et

des finances, de la

gestion interne du personnel, du matériel et des affaires

financières.

Elle est Composée :

- d'un Service du Personnel et

- d'un Service du Matériel et des Affaires

Financières

e. La Direction de la Législation et du

Contentieux

La DLC a pour attribution :

Ø l'élaboration des avant-projets de textes

fiscaux ;

Ø la codification et la mise à jour permanente

du code Général des Impôts et du Livre des

Procédures Fiscales ;

Ø la diffusion de la documentation fiscale et la

préparation des compagnes d'information à l'intention des

contribuables en liaison avec la Direction de l'Information et des Etudes ;

Ø le traitement et l'instruction de tous les dossiers

de réclamation et de recours gracieux à l'exception des demandes

en décharge ou en réduction d'impôts locaux dont le montant

se trouve dans la limite des compétences déléguées

aux Directions Départementales des Impôts.

Elle comporte :

- un Service de la Législation et de la Documentation

et

- un Service du Contentieux.

f. La Direction de l'Information et des

Etudes

Elle est composée :

- du Service de l'Information et - du Service des Etudes.

La DIE a pour attributions :

Ø La coordination, l'animation et l'assistance aux

services informatiques de la DGID ;

Ø La coordination des activités de la cellule

de communication de la DGID, placée sous sa tutelle ;

Ø L'élaboration des prévisions de

recettes en liaison avec la RNI ;

Ø La centralisation et l'analyse des statistiques des

émissions, des décharges ou réductions, des remises ou

modérations et des dégrèvements en matière

d'impôts d'Etat et d'Impôts locaux ;

Ø La rédaction des rapports, comptes rendus et

autres documents de synthèses périodiques sanctionnant

l'exécution des tâches spécifiques assignées

à la DGID (sous-programme, plan d'action du Ministère de

l'Economie et des Finances, etc.) ;

Ø La réalisation de toutes études

relatives à la gestion de l'Impôt.

Elle est la correspondante de la structure responsable de

l'informatique au Ministère chargé des Finances.

g. La Recette Nationale des Impôts

Elle dispose en son sein trois services à savoir :

- le Service de la Comptabilité Générale

;

- le Service des Etudes et des Statistiques de Recouvrement ; -

le Service du Contrôle et de la Réglementation Comptable. La RNI

est chargée de :

Ø l'élaboration des propositions de

prévisions de recettes fiscales intérieures en liaison avec la

DIE ;

Ø la diffusion des instructions comptables ;

Ø l'animation et le contrôle du réseau

comptable de la DGID ;

Ø l'apurement de la comptabilité des postes

comptables ;

Ø la gestion et le contrôle de l'ensemble des

imprimés valeurs (quittanciers, imprimés techniques, livres

comptables, etc.) ;

Ø la centralisation des bordereaux de

développement des recettes des postes comptables ;

Ø l'élaboration des bordereaux de

développement des recettes budgétaires de la direction

générale ainsi que des états des sommes versées au

trésor ;

Ø la centralisation des opérations et des

statistiques des recouvrements et des dégrèvements,

modérations et remises en matière d'impôts d'Etat et

d'Impôts locaux ;

Ø le suivi des recouvrements effectués par la

DGDDI et la DGTCP pour le compte de la DGID ;

Ø la mise en oeuvre de la procédure d'admission

en non valeur des cotes irrécouvrables ;

Ø la préparation et la confection des comptes

administratifs et de gestion et de leur mise en état d'examen par la

Chambre des Comptes de la Cour Suprême ;

Ø toutes autres études techniques

confiées par la Direction Générale.

2. Les Directions techniques à compétence

Nationale

Il s'agit de :

- La Direction des grandes Entreprises ;

- la Direction du Centre des Impôts des Moyennes

Entreprises ;

- la Direction Nationale de Vérification et des

Enquêtes Fiscales ;

- la Direction des domaines, de l'Enregistrement et du

Timbre.

a. La Direction des Grandes Entreprises

La DGE a pour attributions :

Ø L'assiette, la liquidation, le contrôle, la

confection des états de dégrèvement d'office et le

recouvrement des impôts dont sont redevables sur le territoire national

les grandes entreprises ;

Ø L'étude et le suivi de dossiers

spécifiques ou techniques sur instruction

du Directeur Général des Impôts et des

Domaines.

Elle est composée de quatre (04) services à savoir

:

- les deux Services d'Assiettes ;

- le Service de Contrôle Fiscal ;

- le Service Informatique

- la Recette Principale des Impôts.

b. La Direction du Centre des Impôts de Moyennes

Entreprises

Elle dispose :

- des Services d'Assiette ;

- du Service de Contrôle Fiscal ;

- du Service Informatique ;

- la Recette des Impôts.

Outre les mêmes attributions dévolues à la

DGE, la DCIME peut

représenter la DGID sur sa demande.

c. la Direction Nationale de Vérification et

d'Enquête fiscale

Deux brigades partagent les tâches de cette direction

à savoir : - la Brigade d'Enquête Fiscale

- la Brigade de Vérification et d'Intervention Rapide. La

DNVEF a pour attributions :

Ø l'orientation de la politique du contrôle fiscal

de la DGID ;

Ø l'élaboration du programme de

vérification ;

Ø le suivi de la mise en oeuvre de la programmation du

contrôle fiscal ;

Ø l'appui technique aux services ;

Ø l'analyse des résultats du contrôle fiscal

;

Ø les recherches, les enquêtes et les

investigations à but fiscal ;

Ø la mise en oeuvre de toutes les procédures de

contrôle.

d. La Direction des Domaines, de l'Enregistrement et du

timbre

Elle comprend :

- le Service de l'Enregistrement et du Timbre ;

- le Service de la Conservation Foncière ;

- le Service de la Gestion du Domaine Privé de l'Etat

;

- la Recette des Domaines.

La DDET est chargée de :

Ø l'assiette, la liquidation, le contrôle et le

recouvrement des droits d'enregistrement, de timbre, de publicité

foncière, de la taxe unique sur les contrats d'assurances et des taxes

assimilées ;

Ø la gestion de l'aliénation du domaine

immobilier privé de l'Etat ;

Ø la surveillance des opérations relatives au

domaine national ;

Ø l'organisation des opérations relatives au

domaine national ;

Ø l'organisation foncière comportant les

opérations d'immatriculation, de publication et de conservation des

hypothèques et des droits fonciers ;

Ø la gestion des biens vacants ou placés sous

séquestre en conséquence d'une mesure de sûreté

générale ;

3. Les Directions techniques à compétence

territoriale

Ces directions sont reparties en :

- Centre des Impôts de Dantokpa et des Autres

marchés ; - Directions Départementales des Impôts.

a. Le Centre des Impôts de Dantokpa et Autres

Marchés

Il est composé :

- du Service d'Assiette

- de la Recette des Impôts ; - du Service Informatique. Le

CIDAM est chargé :

Ø de la gestion, du contrôle et du recouvrement

des impôts d'Etat dont sont redevables les contribuables du marché

Dantokpa qui ne figurent ni au répertoire de la DGE, ni à celui

de la DCIME ;

Ø de l'assiette, de liquidation, du contrôle, du

recouvrement et de l'établissement des états de

dégrèvement d'office des impôts dont sont redevables les

contribuables soumis au régime du bénéfice réel

simplifié relevant de sa compétence territoriale, et dont la

gestion lui est confiée par le Directeur Général ;

Ø du suivi de l'évolution des dossiers des

contribuables soumis à la Taxe professionnelle Unique (TPU) et leur

prise en charge progressive au régime du bénéfice

réel simplifié ou du bénéfice réel.

b. Les Directions Départementales des

Impôts

Installées aux chefs lieux des départements du

Bénin, elles sont chargées d'animer, de coordonner et de

contrôler les activités des services fiscaux implantés au

niveau des communes et de représenter la DGID dans les diverses

instances administratives départementales.

Outre le secrétariat, elles comportent pour chacune

d'elles:

- un Service Informatique ;

- un Centre des Domaines ;

- des Centres des Impôts des Petites Entreprises qui

sont en principe installés au niveau de chaque commune et comporte un

service d'assiette et une recette divisionnaire des impôts.

Après cette présentation simplifiée du

cadre physique de la DGID, il importe de restituer les observations

enregistrées au cours de notre stage .

Paragraphe 2 : Observations de stage : Etats des lieux

sur

les activités de la DGID

L'état des lieux de notre étude sera fait en

tenant compte des principales activités qui relèvent de la

compétence de la Direction Générale des Impôts et

des Domaines. Il s'agit essentiellement de l'assiette, du recouvrement, du

contrôle, du contentieux et du système informatique. Ce travail

consiste à présenter les forces et faiblesses dans les

tâches des diverses directions de la DGID.

Mais, il convient de noter avant tout que la

spécification des tâches de chaque direction, la séparation

du pouvoir entre l'ordonnateur que constitue le service d'assiette et le

comptable, et la division des directions en grande, petite et moyenne

entreprises suivant la faculté contributive des usagers de cette

administration fiscale constituent un atout majeur pour une bonne gestion des

dossiers des contribuables. Il découle de ce constat, une

bonne

spécification des tâches des directions

dans la gestion du dossier des contribuables.

A. Etat des lieux sur les Services d'Assiette

V' Les activités des services d'assiette sont

explicitement liées à la détermination et

l'évaluation de la faculté contributive de chaque contribuable,

puis la liquidation de leurs dettes fiscales. Le contrôle et la

confection des états de dégrèvement d'office sans oublier

l'étude et le suivi des dossiers spécifiques et techniques sur

instruction du Directeur Général des Impôts et des Domaines

sont également de la compétence de ces services.

Conclusion séquentielle N°1: Il

ressort de ces attributions qu'il existe une bonne précision des

tâches au niveau des services d'assiette.

V' La DGE étant une structure technique à

compétence nationale, ses services d'assiettes disposent de la

même compétence. Ainsi, son emplacement et la concentration de ses

services dans l'immeuble de la DGID à Cotonou ne lui permettent pas de

maîtriser les activités relevant de sa compétence et de son

territoire fiscal.

Conclusion séquentielle N°2: les

services d'assiette de la DGE n'ont pas la maîtrise du territoire fiscal

et des activités des sociétés de leur

compétence.

V' Le Code Général des Impôts actuellement

mis en vigueur au Bénin, a créé des impôts et taxes

diverses sur les revenus. Il est remarqué des plaintes

régulières des contribuables soit à la phase de

détermination de la base imposable, soit à celle de la

liquidation des impôts ou au paiement de ceux-ci. Pour eux, la

pluralité des impôts et leur mécanisme de mise en

application laissent entrevoir des doutes sur la cohérence et

l'objectivité de ces impôts.

Conclusion séquentielle N°3: le

poids de l'impôt est lourd sur les revenus au Bénin.

V' Depuis le changement des régimes fiscaux au

Bénin, le transfert des dossiers de la DGE au CIME a

entraîné une masse très forte de travail dans leur

traitement. Les dernières déclarations au niveau du CIME

Littoral, par exemple, dénombrent 2100 dossiers. Chaque service

d'assiette dispose de plus de 700 dossiers pour 6 inspecteurs par service. Ce

qui ne permet pas, par voie de conséquence, un suivi rigoureux des

contribuables.

Conclusion séquentielle N°4 :

l'insuffisance persistante du personnel est une cause de faiblesse des

services d'assiette.

V' Le niveau trop élevé de la quantité de

travail des services d'assiette de la DGID face au nombre réduit des

agents qualifiés ne permet pas aux inspecteurs d'assiette de se rendre

sur le terrain afin de détecter d'autres facultés contributives

qui restent encore dans l'informel. Ce qui entraîne une restriction de

l'assiette.

Conclusion séquentielle N°5: Le

défaut d'enquête fiscale est une cause de la restriction de

l'assiette fiscale.

V' La DGE ne dispose pas d'outils informatiques performants.

Ce qui a pour conséquence les pannes régulières de ces

matériels et le blocage des travaux quotidiens.

Conclusion séquentielle N° 6: la

non performance des outils informatiques au niveau de la DGE est une faiblesse

de la DGID.

V' le dossier des contribuables et les déclarations

détaillées de certains impôts d'Etat comme la TVA

etc. ne sont pas informatisés. Le

recoupement alors de tous les impôts et taxes liés à un

contribuable est alors difficile. Il apparaît clairement qu'un

contribuable peut déduire plusieurs fois une TVA supportée en

amont. Ce qui nécessite une autre procédure administrative quasi

lourde pour la vérification de la réalité de la

déclaration des contribuables.

Conclusion séquentielle N°7 : La

non informatisation des dossiers des contribuables et des déclarations

de tous les impôts et taxes est une porte à la fraude fiscale.

y' Le service informatique de la DGE ne dispose pas de

répertoire fiable et régulier, d'année en année,

des contribuables dont les dossiers relèvent de leur

compétence.

Conclusion séquentielle N°8; le

manque de répertoire informatique fiable des contribuables est une cause

de faiblesse de la DGID.

y' Dans l'accomplissement de sa mission, la DGID par le biais

de la DGE tisse des relations avec la Direction Générale des

Douanes et Droits Indirects (DGDDI) dans la perception au niveau du cordon

douanier de certains impôts d'Etat comme TVA et autres

prélèvements à la source. Mais, il se fait que la base

retenue pour la liquidation de ces impôts n'est pas souvent correcte et

même les informations fournies par cette direction par le biais du

logiciel SYDONIA ne reflètent souvent pas la réalité.

Conclusion séquentielle N°9: La

non fiabilité d'informations communiquées par la DGDDI à

la DGID est une faiblesse.

B. Etat des lieux sur les services de recouvrement

y' Les attributions de tous les services de recouvrement des

impôts demeurent :

· le recouvrement des impôts et taxes

gérés par la DGID ;

· la gestion des crédits d'impôts notamment

ceux liés aux exonérations ;

· l'établissement des cotes

irrécouvrables.

Le système fiscal béninois étant

déclaratif, les comptables publics affectés à la DGID

déclenchent la procédure de mise en recouvrement dès la

déclaration des droits et taxes des contribuables.

Conclusion séquentielle N°10: la

promptitude du démarrage de la procédure de mise en recouvrement

après déclaration des contribuables est une force pour la

DGID.

y' La Recette Principale des Impôts étant

à Cotonou, les receveurs des CIPE peuvent recevoir les

déclarations suivies du paiement des impôts relatives aux

activités des grandes entreprises installées dans le ressort de

leur compétence. Puis, ce paiement sera transféré à

la Recette Nationale des Impôts au nom de la RPI

Conclusion séquentielle N°11: La

délégation de compétence dans la perception des

impôts au niveau des services de recouvrement est une force pour la

DGID.

y' Il arrive souvent qu'après l'établissement

des titres de perception, il soit difficile pour le Receveur Principal des

Impôts de retrouver les contribuables du fait de défaut d'adresse

ou de l'inexistence du cadastre au Bénin. Ce qui entraîne un fort

taux de la côte irrécouvrable des impôts chaque

année.

Conclusion séquentielle N°12: le

défaut d'adresse ou de cadastre est une faiblesse pour le recouvrement

des impôts.

y' Le réseau comptable de la DGID réparti sur

toute l'étendue du territoire ne dispose pas d'un réseau

informatique unique qui permet une interconnexion et la communication entre les

différents postes comptables et la Recette Nationale des

Impôts.

Conclusion séquentielle N°13:

l'absence d'un réseau informatique unique au niveau de tout le

réseau comptable de la DGID est une faiblesse.

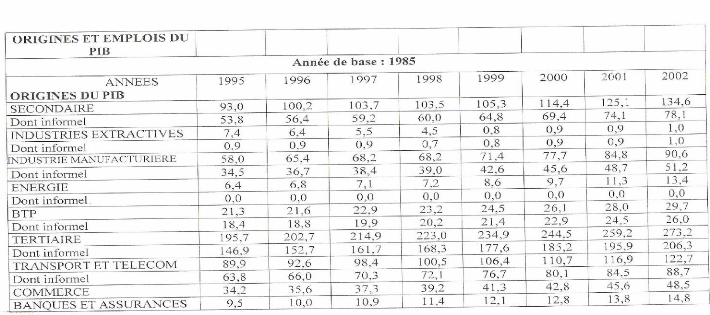

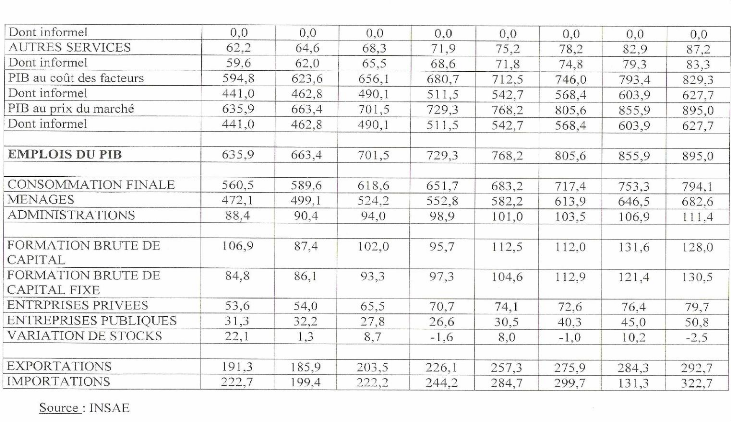

y' Le Service des Etudes et Statistiques de Recouvrement de la

RNI à travers la division de la prévision et de

l'exécution procède à l'élaboration des

prévisions de recettes fiscales au budget général de

l'Etat. Dans la procédure d'élaboration, la RNI se base sur

l'évolution de la pression fiscale. La RNI travaille par moment en

symbiose avec la Direction de l'Analyse Economique et de la Prévision de

la Direction Générale de l'Economie qui dispose les statistiques

des agrégats macroéconomiques, ce qui permet à la RNI

d'avoir connaissance des statistiques montrant l'évolution de la

pression fiscale dont le taux actuel est de 14,5% comparativement à la

norme communautaire qui est de 17%. (Annexe n°5)

Conclusion séquentielle N°14: Le

faible taux de la pression fiscale par rapport à la norme communautaire

de l'UEMOA est la preuve d'une faible performance de la DGID en matière

de recette.

C. Etat des lieux sur les services de

Contrôle

y' Il existe trois sortes de contrôles fiscaux qui sont

effectués par les agents de la Direction Générale des

Impôts et des Domaines. Au nombre de ceux-ci, on note le contrôle

formel, le contrôle sur pièce et celui sur place. Les deux

premiers sont appelés encore contrôle de cabinet, par contre le

dernier est un contrôle externe.

Conclusion séquentielle N°15: une

bonne distinction dans le contrôle fiscal est une force pour

l'administration parce qu'elle permet la compréhension des

procédures mises en oeuvre en chacun.

y' Il n'est pas rare de constater, dans le cadre de

contrôle, l'organisation des équipes mixtes entre les inspecteurs

de CIME et ceux de la DGE en vue d'effectuer des contrôles

inopinés.

Conclusion séquentielle N°16: la

mise en place des équipes mixtes dans le cadre des contrôles

inopinés constituent un atout pour la DGID.

V' En plus de la Direction Nationale de Vérifications

et d'Enquêtes Fiscales (DNVEF) qui est divisée en Brigade

d'Enquête Fiscale (BEF) et de la Brigade de Vérification et

d'Intervention rapide (BVIR), l'arrêté N°339/MFE/DC/SGM/DGID

a créé au niveau de la DGE et du CIME un service de

contrôle fiscal. La création de ces services vise le

rapprochement des services de contrôle des services d'assiette en vue

d'avoir les informations précises sur les déclarations des

contribuables et de mettre en oeuvre dans un délai record les actions du

contrôle fiscal afin de mettre la main sur les fraudeurs

Conclusion séquentielle N°17: la

proximité des services de contrôle fiscal auprès des

services d'assiette est un atout majeur pour la DGID.

V' La DNVEF, direction à compétence nationale,

compte 16 agents dont 3 secrétaires. La BVIR et la BEF disposent chacune

de six (06) agents assermentés pour les enquêtes et les

vérifications de comptabilité des entreprises. Alors, le nombre

pléthorique des entreprises et la masse du travail ne permettent pas

à cette direction d'être efficace.

Conclusion séquentielle N°18: le

manque criard du personnel au niveau de la DNVEF est une faiblesse pour la DGID

dans la mise en oeuvre du contrôle fiscal.

V' En plus du déficit en personnels, la DNVEF ne

dispose pas de moyens appropriés dans l'exercice de son travail. On note

le manque des moyens roulant et ceux de communication.

Conclusion séquentielle N°19: le

déficit des moyens est une faiblesse pour la DGID.

V' La programmation annuelle de certaines entreprises en vue

de faire l'objet du contrôle entraîne la non prise en compte des

entreprises qui ne sont pas connues du fisc. La masse du travail au niveau de

la BEF et de la BVIR

fait que le nombre réduit des agents de ces deux

brigades y compris le manque de moyens ne permettent pas de mettre en place des

stratégies appropriées pour appréhender les entreprises

qui exercent dans l'informel.

Conclusion séquentielle N°20:

l'existence de l'importance du secteur informel est une preuve de la

faiblesse des services de contrôle et d'enquête.

ü Au niveau de la BEF, seuls les

prélèvements effectués à la source sont saisis sur

le logiciel TAKOÊ qui met en réseau les services de recouvrement

et la BEF. De ce fait, il est très difficile pour les agents de cette

brigade de faire des recoupements nécessaires.

Conclusion séquentielle N°21: Le

défaut de connexion de la BEF avec les autres services de la DGID et le

défaut de l'informatisation des déclarations des contribuables

est une faiblesse pour la DGID.

ü Après les enquêtes au niveau de la BEF,

les rapports sont saisis et envoyés au service d'assiette pour les

nécessités du service. Force est de constater que les

résultats issus de ces rapports ne sont ni transmis à la BEF, ni

faits l'objet d'une statistique pour l'appréciation de la performance

qualitative du travail de la BEF.

Conclusion séquentielle N°22:Le

déficit de communication entre les services d'assiette et la BEF est une

faiblesse pour la DGID.

ü La DGID ne dispose pas encore d'une banque de

données informatiques fiables permettant d'avoir des précisions

d'informations sur les contribuables qui sont dans le formel et ceux qui sont

encore inconnus par le biais de l'interconnexion entre la DGID et les autres

administrations publiques ou privées comme les tribunaux, la police et

la gendarmerie, les compagnies d'assurance, les banques et autres.

Conclusion séquentielle N°23:

l'inexistence d'une banque de données informatiques est une

faiblesse pour la DGID.

y' La Brigade d'Enquête Fiscale, telle qu'elle

fonctionne aujourd'hui, ne remplit pas toutes les tâches éligibles

au rang de ses attributions à l'exception du droit de

communication qui est prévu aux sections 4 et 5 du

livre deuxième du CGI .Cette situation

ne permet pas de mettre la main sur les contribuables fraudeurs et ceux qui

sont dans l'informel.

Conclusion séquentielle N°24:

L'insuffisance des enquêtes fiscales effectuées par la

BEF est une faiblesse pour la DGID.

D. Etat des lieux sur les services du contentieux

Tous les contentieux d'impôts et les demandes en remise

ou modérations, des dégrèvements d'office, prévus

au titre 2 du livre deuxième du CGI,

sont pris en compte dans les attributions de ce service à

compétence nationale et qui siège dans l'immeuble de la DGID

à Cotonou.

y' La procédure contentieuse prévue à

l'article 1108 du CGI fixe un délai de six (06) mois

pour le traitement des dossiers par l'administration fiscale. Or la

recevabilité formelle de la réclamation du contribuable est

liée au respect scrupuleux du délai de deux (2) mois après

la réception d'un titre de perception.

Conclusion séquentielle N°25: la

lourdeur de l'administration fiscale dans le traitement des dossiers du

contentieux est une faiblesse pour la DGID.

E. Etat des lieux sur les services de communication

y' Il est mis en place une cellule de communication au niveau

de la Direction des Etudes et d'information en vue de s'entretenir avec les

contribuables sur tous les points de la fiscalité qui échappent

à leur compréhension. De même, des émissions radios

sur la radio TOKPA et le

projet de l'affichage des informations sur les panneaux de

publicité constituent pour la DGID un moyen de sensibilisation. On y

ajoute la confection des calendriers sur les quels des paroles incitant au

civisme sont écrites.

Conclusion séquentielle N°26:

les techniques mises en oeuvre par la DGID pour la sensibilisation

constituent un atout majeur.

ü La Radio TOKPA, n'ayant pas une couverture sur toute

l'étendue du territoire, les autres techniques de communication mises en

oeuvre sont concentrées au niveau de Cotonou, les autres communes

n'étant pas informées suffisamment, leurs populations demeurent

dans l'ignorance de l'importance des impôts.

Conclusion séquentielle N°27:

l'ignorance fiscale ou l'incivisme fiscal est la preuve de la

faiblesse de la cellule de communication de la DGID.

ü Les transactions effectuées dans les

entreprises soit formelles ou informelles ou encore par les personnes physiques

par le biais de l'espèce (argent liquide) sont difficilement

appréhendées surtout quand elles ont un caractère

illicite, ou lorsque les revenus y tirés ne sont pas destinés

à la déclaration des impôts.

Conclusion séquentielle N°28 :

Les moyens de paiement actuellement utilisés couramment dans

les transactions et qui ne laissent pas de traces constituent des obstacles

à l'efficacité des contrôles et enquêtes fiscaux.

F. Inventaire des problèmes de l'état des

lieux

L'état des lieux lors de notre stage nous a permis de

dégager globalement les problèmes énumérés

comme suit :

a. le non maîtrise du territoire fiscal;

b. le déficit en personnels ;

c. le manque des outils informatiques et l'utilisation

déficitaire de ceux disponibles du fait du non maîtrise par

certains agents ;

d. la non informatisation des dossiers des contribuables ;

e. le manque de répertoire informatisé des

contribuables ;

f. l'absence d'une banque de données ;

g. la non fiabilité des informations transmises par la

DGDDI à la DGID par le biais de SYDONIA ;

h. le défaut d'adresse ou de cadastre performant ;

i. l'absence d'un réseau informatique unique au niveau du

réseau comptable de la DGID ;

j. le faible taux de pression fiscale ;

k. l'inadéquation des moyens de paiement ;

l. le déficit des moyens de transport et de

communication,

m. l'insuffisance des enquêtes fiscales ;

n. la lourdeur administrative dans la procédure

contentieuse,

o. le déficit de la couverture de sensibilisation ;

p. l'incivisme fiscal des contribuables ;

q. l'influence du secteur informel ;

r. le poids des impôts sur le revenu.

Après l'Inventaire de l'état des lieux sur le

fonctionnement des services de la DGID, la seconde section traitera du ciblage

de la problématique et de la vision globale de résolution de la

problématique.

Section 2 : DE LA PROBLEMATIQUE A LA

VISION GLOBALE DE RESOLUTION

La présente section sera consacrée dans un

premier lieu au choix de la problématique et la justification du sujet

(Paragraphe 1), puis à la spécification et à la vision

globale de résolution de ladite problématique.

Paragraphe 1 : Choix de la problématique et

justification du

sujet

Avant de choisir une problématique pour notre

étude, il est important d'exposer les différentes

problématiques possibles qui se dégagent de nos observations de

stage. Cela reviendrait tout simplement à procéder en premier

lieu au regroupement des problèmes identifiés par centre

d'intérêt afin de pouvoir dégager les problématiques

possibles (A) et, ensuite, choisir au nombre de ces problématiques, une

pour notre étude et procéder à la justification du sujet

(B).

A. Regroupement des problèmes par centre

d'intérêt :

Problématique possible

Ce travail sera fait dans le tableau qui suit :

Tableau N°1 : Regroupement des

problèmes par centres d'intérêt

|

N°

|

Centres

d'intérêt

|

Problèmes spécifiques

|

Problèmes

généraux

|

Problématiques

|

|

1

|

Assiette fiscale

|

- La non maîtrise du territoire

fiscal ;

- Le déficit de sensibilisation sur toute l'étendue

du territoire ;

- Influence de l'informel ;

- la non fiabilité des données fournies à la

DGID par le biais de SYDONIA ;

Ignorance fiscale ou incivisme

fiscal.

|

Restriction de l'assiette fiscale

|

Problématique de l'élargissement de l'assiette

fiscale

|

|

2

|

Performance de la politique fiscale

|

-le défaut d'enquêtes fiscales ; -Le poids des

impôts. -L'inadéquation des moyens de paiement.

|

Inefficacité de la politique fiscale au bénin.

|

Problématique du renforcement de la politique fiscale au

Bénin

|

|

3

|

Utilisation des ressources humaines

|

- Déficit du personnel ;

- Lourdeur administrative ;

- Qualité déficitaire des agents dans l'utilisation

des outils informatiques

|

Déficit en ressources humaines qualifiées

|

Problématique du recrutement des ressources humaines

qualifiées

|

|

4

|

Communication

|

- Absence d'informatisation des dossiers des contribuables ;

- Le manque de répertoire informatisé des

contribuables :

- Absence de la banque des données ;

- Le déficit des moyens de transports et de

communication.

- Le manque des outils informatiques performants.

|

Système de communication non performant

|

Problématique du renforcement des systèmes de

communication de la DGID

|

|

5

|

Recouvrement des Impôts

|

- Faible taux de la pression fiscale ;

- Absence d'un réseau informatique unique au niveau de

tout le réseau comptable de la DGID ;

- Inefficacité de l'action en recouvrement.

défaut d'adresse ou de cadastre performant

|

Le niveau de la recette fiscale est faible

|

Problématique du rehaussement des recettes fiscales

|

SOURCE : Résultats de l'état des lieux

L'inventaire des problèmes étant fait ainsi que

leur regroupement en centre d'intérêt dont résultent des

problématiques possibles, il devient nécessaire de

procéder au choix de la problématique de notre étude et

à la justification du sujet.

B. Choix de la problématique de l'étude

et justification du sujet

Les problèmes recensés lors de l'état des

lieux et regroupés en centres d'intérêt laissent

apparaître cinq (05) problématiques importantes dans le domaine de

la fiscalité intérieure et auxquelles la DGID devrait prendre des

mesures idoines afin de réguler la performance du système fiscal

béninois.

La formation des administrateurs des impôts que nous

avons reçue nous fait l'obligation de retenir de manière

spécifique les problèmes relevant de ce domaine. C'est pour cette

raison que, parmi les cinq (05) problématiques identifiées, nous

avons pris en compte trois (03) problématiques à savoir :

y' Problématique de l'élargissement de l'assiette

fiscale ; y' Problématique du renforcement de la politique fiscale ; y'

Problématique du rehaussement des recettes fiscales.

Par ailleurs, la Direction Générale des

Impôts et des Domaines se porterait mieux en matière de gestion

optimale des impôts et accroître ses recettes fiscales si toutes

ces trois (03) problématiques trouveraient solution. Mais nous ne

pouvons pas nous livrer à cet exercice fastidieux dans le cadre d'un

travail académique. C'est dans cette optique que nous en sommes

arrivés à la conclusion qu'au nombre de ces

problématiques, il y en a une qui est prédominante et dont la

résolution contribuera comme un effet d'entraînement à

l'amélioration des autres situations. Il s'agit de celle relative

à la politique fiscale de la DGID.

En effet, étant donné que l'amélioration

de la recette fiscale et l'élargissement de l'assiette dépendent

de la qualité de la politique fiscale mise en oeuvre, cette

dernière devient une préoccupation majeure du gouvernement

béninois. La mise en place d'un Groupe de réflexion sur

la Fiscalité du Développement, dirigé par

Monsieur Richard ADJAHO le 20

juin 2008, par le Ministre d'Etat du Développement et

de la Planification Monsieur Pascal Irénée KOUPAKI en est une

preuve ;

Etant donné que notre réflexion doit se porter

sur une seule problématique, nous avons décidé de retenir

cette dernière dans le cadre de notre étude et qui semble

être la plus apte à nous aider à atteindre cet objectif.

Rappelons que le problème général qui y

est lié est l'inefficacité de la politique fiscale au

Bénin, et que les problèmes spécifiques ont pour

noms :

- Le poids de l'impôt (problème spécifique

N°1) ;

- L'insuffisance des enquêtes fiscales (problème

spécifique N°2).

- L'inadéquation des moyens de paiement (problème

spécifique

N°3)

C'est pour participer à la résolution de cet

ensemble de problèmes - général et spécifiques-

liés à la problématique que nous avons choisi comme

thème : Etude du renforcement de la politique fiscale face au

secteur informel en République du Bénin.

En effet, la politique fiscale reste et demeure toujours le

noeud du développement économique et social. Ce rôle

important de la politique fiscale est lié aux caractères de

l'impôt qui reste un levier économique sans équivoque et

par quoi l'Etat exerce sa puissance publique par son interventionnisme dans la

société. Or, nous constatons actuellement que les politiques

fiscales mises en oeuvre en vue d'élargir l'assiette fiscale et

d'accroître les recettes montrent ses limites à travers le faible

taux de la pression fiscale et le cri persistant des opérateurs

économiques en terme d'harcèlement fiscal.

Ainsi, en choisissant de réfléchir sur la

politique fiscale de la DGID, nous avons voulu mettre à la disposition

des autorités compétentes, un outil nécessaire à la

performance de la DGID dans l'appréhension du secteur informel.

La problématique choisie, le sujet formulé et

justifié, il nous faut en venir à la spécification et

à la vision globale de résolution de la problématique.

Paragraphe 2 : Spécification et Vision globale de

résolution

de la problématique retenue

Ce paragraphe traitera de la spécification de la

problématique et de la vision globale de résolution de la

problématique identifiée.

A. Spécification de la problématique

Conscients du fait que la fiscalité ne peut être

performante que si le Ministère de l'Economie et des Finances en

général et la DGID en particulier prêtent une attention

particulière aux problèmes qui minent le secteur de

production.

Cette volonté passe nécessairement à

notre avis par la mise en place d'une politique fiscale de développement

en termes :

- d'allègement des charges fiscales ;

- du suivi et le contrôle régulier des contribuables

;

- de nouvelles stratégies d'enquêtes des

nouvelles matières imposables ;

- de la lutte contre la concurrence déloyale ;

- de la sauvegarde des matières imposables existantes ;

- de l'informatisation de la DGID et sa connexion avec les

autres administrations publiques ou privées.

Au regard de toutes ces considérations, nous restons

convaincus que les problèmes spécifiques retenus dans le cadre de

notre travail sont les manifestations premières de notre problème

général qui est « l'inefficacité de la

politique fiscale au Bénin ».

De ce fait, la résolution des problèmes

spécifiques ci-dessus liés au problème

général nous paraît salutaire et opportune.

B. Vision globale de résolution de la

problématique spécifiée

Une fois les problèmes spécifiques à

résoudre choisis, notre sujet formulé et la problématique

spécifiée, il importe à présent de préciser

la vision globale pouvant nous permettre d'analyser et de résoudre les

problèmes spécifiques retenus et par voie de conséquence

le problème général identifié.

A cet effet, notre vision globale de résolution de la

problématique de l'inefficacité de la politique fiscale

sera présentée d'une part, par rapport au

problème général et, d'autre part, au regard des

problèmes spécifiques s'y rapportant.

Ensuite, nous faisons une synthèse des approches

génériques identifiées avant de présenter les

différentes séquences de résolution de ladite

problématique.

1. Vision globale de résolution du problème

général

Rappelons que le problème général est

relatif à l'inefficacité de la politique fiscale de la

Direction Générale des Impôts et des Domaines et

concernant ce problème, nous pouvons retenir que la finalité de

toute bonne fiscalité est l'accroissement continu des recettes

budgétaires permettant à l'Etat de faire face à ses

obligations régaliennes. De ce fait, la réalisation d'un tel but

est subordonnée à la mise en oeuvre d'une politique fiscale

efficiente qui tient compte des problèmes importants du tissu

économique comme le secteur informel.

Nous nous trouvons donc en terme d'approche

générique liée au problème général,

au coeur du principe sacro-saint de l'égalité des

citoyens devant l'impôt qui sera présenté dans ces

triples facettes au regard des trois problèmes spécifiques.

En ce qui concerne le problème spécifique de

l'inadéquation des moyens de paiement, il faut

souligner que l'importance des trafics illicites,

2. Vision globale de résolution des problèmes

spécifiques

a. Approche générique liée au

problème spécifique N°1

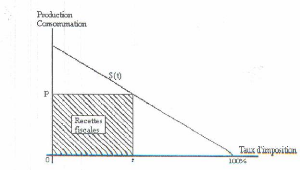

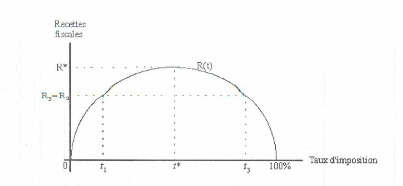

Concernant ce problème spécifique qui est celui

du poids de l'impôt, nous pouvons rappeler que

l'accroissement des recettes fiscales dépend de l'élargissement

de l'assiette et de la simplification des textes et procédures fiscaux

en vue d'avoir une adhésion effective des contribuables à

l'impôt. A contrario, l'augmentation des recettes à travers une

hausse considérable du taux des impôts n'est pas très

souvent vérifiée.

Ainsi, la résolution de ce problème fera

référence à une approche basée

génériquement sur la loi de LAFFER.

b. Approche générique liée au

problème spécifique N°2

Par rapport au problème spécifique lié

à l'insuffisance des enquêtes fiscales, il

importe de savoir qu'il n'existe de façon pertinente une

stratégie adéquate permettant de dénicher les

unités de production qui sont dans l'informel. L'insuffisance de ces

moyens ne favorise pas un bon recoupement des informations à

caractère fiscal au profit de la DGID. Or, nous sommes tous sans savoir

que seuls ceux qui détiennent les informations, maîtrisent ce

monde caractérisé par une révolution informatique.

Alors, la résolution d'un tel problème consiste

à opter pour une stratégie fondée sur

l'acquisition d'une banque de données et une forte

informatisation des services d'enquêtes fiscales.

c. Approche générique liée au

problème spécifique N°3

comme la drogue et la vente des organes humains, sont devenus

de nos jours monnaie courante du fait des moyens de paiement qui laissent

très difficilement des traces dans le circuit banquier. Ce qui par voie

de conséquence ne permet pas à l'administration fiscale

béninoise actuelle de mettre la main sur ces transactions du fait de la

fragilité de ses moyens.

Pour cela, la résolution d'un tel problème

spécifique dépendra de l'approche générique

liée au principe selon lequel la suppression des causes et des

moyens est plus radicale que la répression des effets.

3. Synthèse des approches génériques

identifiées et séquences de

résolution de la problématique

a. Synthèse des approches identifiées

Le tableau N°2 ci après présente une

synthèse des différentes approches de résolution des

problèmes.

|

Problèmes spécifiques

|

|

Approches génériques retenues

|

|

Le poids de L'impôt

|

|

Approche fondée sur la loi

d'Arthur LAFFER

|

|

Insuffisance d'enquête fiscale

|

|

Approche axée sur la mise en place d'une banque de

données et

d'une forte informatisation des

services d'enquêtes

|

|

Inadéquation des moyens

paiement

|

de

|

Approche basée sur le principe selon lequel la

suppression des causes et des moyens est plus radicale que la répression

des effets

|

a. Séquences de résolution de la

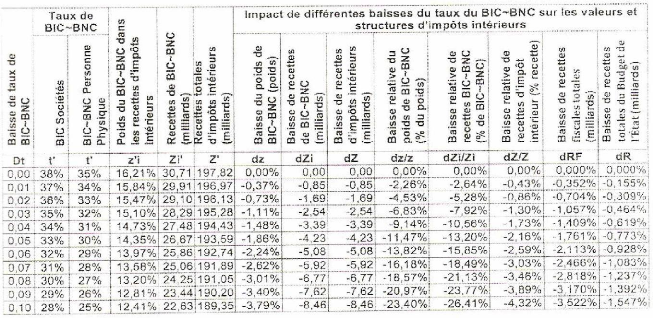

problématique