Si j'ai pu voir loin, c'est que je me tenais sur

les épaules des géants.

Isaac Newton

EPIGRAPHE

II

DEDICACE

Gloire soit rendue au Dieu tout puissant et

miséricordieux, qui nous a donné la force et la patience

d'accomplir ce modeste travail.

A vous très chère tante et très cher oncle :

TSHAMA Léonie et MULOMBO Emery pour tant de sacrifices, de conseils, de

privations dans le but de subvenir à nos besoins. Grande est notre joie

de vous avoir.

A vous mes très chers parents MWAMBA KASHAMA Jean et

MBOMBO Marlene pour tout ce que vous ne cessez de manifester comme effort pour

répondre à nos besoins tant matériels que morales. Une

joie immense de vous avoir pour parents.

Mes frères et soeurs, témoignage de ma profonde

gratitude. Vous êtes ce que j`ai de plus cher au monde ;

Mes amis en reconnaissance de leur amitié ; Tous ceux qui

me sont chers.

III

TSHINDAY MWAMBA Patrick

AVANT-PROPOS

Ce travail de fin de cycle résulte d'un enseignement que

nous avons eu pendant plusieurs années d'études à la

faculté des sciences économiques et de Gestion de

l'Université de Lubumbashi.

Nous sommes mieux placés pour témoigner que c'est

au prix des multiples privations, sacrifices, douleurs et pleurs qu'aujourd'hui

nous sommes ce que nous sommes. Ne dit-on pas qu'à vaincre sans

péril, on triomphe sans gloire ?

C'est pourquoi nous avons accepté toute sorte de

souffrance pour que nous atteignions notre objectif.

Nous tenons à exprimer profonde gratitude à

l'assistant KONGOLO MWAMBA Coalice notre directeur qui, par sa souplesse

d'esprit a su, malgré ses multiples occupations et obligations, trouver

le temps nécessaire pour nous diriger dans la conception et la

réalisation de ce travail. Monsieur le professeur, veuillez accepter

notre reconnaissance. Car vous nous remettiez doucement mais fermement sur les

bons rails chaque fois que nous nous en écartions.

Nos vifs remerciements s'étendent également

à l'assistant MUKALAY BASHINZI Pascal codirecteur de ce travail, qui par

ses orientations et remarques qui nous ont été précieux

afin de mener notre travail à bon port.

Nous réitérons notre attachement au corps

professoral de la faculté des sciences économiques et de gestion,

qui par la qualité de ses enseignements et son attachement aux hautes

valeurs morales a concouru efficacement à notre formation.

Que mes frères et soeurs : KABEYA Paul ; MUKENDI

Célestin ; KALUME Freddy ; TSHITUKA Anny ; MWAMBA Consolat ; MULANGA

Manix ; MWAMBA Mechack ; MWAMBA Schadrack ; NTUMBA Rose et TSHAMA Archinelle ;

MWAMBA chrisnelle trouvent entre ces lignes l'expression de mes sincères

remerciements pour leur amour, conseils, soutien et prières.

La réalisation de ce travail ne serait possible sans le

soutien des certaines personnes ; nous citons : ALIE Ntita ; TSHOTO Junior ;

NTAMBA Eunice ; GLORY Kambra ; GLOIRE Mwassa ; AURELIE Anzuluni ; LAURIANE

Kalonji ; ESPERANCE Mbombo, DAVID Kitobo ; PRUDENT Ndondji.

Nous tenons à remercier toute personne qui a

participé de près ou de loin à l'exécution de ce

travail.

1

1 Ngoma Mavungu Issa : principes

et mécanisme de la TVA au regard de la loi congolaise,

Décembre 2010, P8.

0. INTRODUCTION

La taxe sur la valeur ajoutée est un impôt

général sur la consommation qui est directement facturée

aux clients sur les biens qu'ils consomment ou les services qu'ils

utilisent.

La TVA est l'un des grands pourvoyeurs de recettes pour

l'Etat. En effet, son champ d'application est particulièrement vaste :

elle touche pratiquement toutes les opérations économiques ayant

trait à la consommation.

La taxe sur la valeur ajoutée ou TVA, est l'impôt

sur la dépense que la plupart des pays ont intégré dans

leur législation, compte tenu de sa neutralité économique

et de sa relative simplicité, semble-t-il, mise en place en France en

1954, elle est devenue peu à peu l'impôt sur la consommation dans

plusieurs pays du monde y compris la République démocratique du

Congo (RDC) depuis le 1er janvier 2012 , à la place de

l'impôt sur le chiffre d'affaire (ICA) lequel paraissait par son

caractère cumulatif et inflationniste inefficace sur le plan

économique ainsi que de l'harmonisation fiscale internationale .

La TVA un impôt moderne inventé au 19e

siècle en France, il est un impôt rentable parce que son champ

d'application est très large. Elle concerne d'une part, l'ensemble des

activités économiques aux différents stades du circuit

économique et d'autre part, les exonérations sont

limitées.1

La taxe sur la valeur ajoutée un impôt indirect

sur la consommation locale, neutre et transparent initié par l'Etat dans

le but d'accroitre ses recettes et la modernisation de son secteur fiscal :

collectée par les assujettis appelés redevables légaux

ayant un chiffre d'affaire annuel supérieur ou égal à

80.000. 000 de francs congolais (Yangya Malengela ,2012).

Dans le monde la Tva s'est progressivement imposée dans

de nombreux pays comme le mécanisme de taxation

préféré pour les biens et services. toutefois,

actuellement les Etats-Unis n'ont pas adopté la TVA

préférant un système proche de « sales taxes »

(taxe sur la vente ; de même que le Canada) (LAURE M ., 1954 )

Néanmoins, il est cependant tout de même curieux

de constater qu'après l'institution de la TVA sur toute l'étendue

de la RDC et que malgré son taux d'imposition, qui est de 16% par

rapport à celui de 18% qu'avait l'ICA, les prix des

certains biens et services se sont avérés à la hausse et

presque généralisé sur le marché lushois au lieu

que ces derniers soient revus à la baisse.

2

Il sied de se poser la question si l'instauration ou

l'institution de la TVA en RDC fut inclusive ou non .En effet, le projet de loi

sur la TVA fut examinée et adoptée respectivement par la

commission des lois et de textes règlementaires du gouvernement, le

conseil des ministres après habilitation du gouvernement par le

parlement à prendre le texte instituant la TVA par Ordonnance-loi

n°10/001 du 20 Aout 2010 portant institution de la TVA en

RDC.2

0.1. PHENOMEME OBSERVE

Dans le cadre de notre étude, nous avons

observé, sur le marché lushois que depuis l'introduction de la

Tva en remplacement de l'ICA que les biens et services ont subi une hausse de

prix au lieu que ces derniers soient revus à la baisse, du fait que

l'ICA comportait 18% et la Tva quant à elle possède que 16%,

c'est à dire 2% de moins que l'ICA.

0.2. QUESTION DE DEPART

Selon Quivy R et Campenhoudt Van Luc (2006), pour ces auteurs,

la première démarche d'une étude scientifique est la

question de départ. Il s'agit selon ces auteurs, un premier fil

conducteur aussi clair que possible qui structure l'étude et le rend

cohérent.

Dans notre recherche la question de départ est:

? Pourquoi l'Etat congolais a préféré

remplacer l'ICA par la TVA ?

0.3. REVUE DE LITTERATURE

Toute démarche scientifique et intellectuelle nous

oblige de faire une recherche scientifique en consultant d'autres documentaires

et archives de ceux qui nous ont précédés.

Pour notre travail nous nous sommes référés

aux travaux suivants :

JACQUES BICHOT (2012) « juste ou injuste la Tva »

,cet article nous montre que ,il est reproché à la Tva de peser

uniformément sur la consommation des riches et sur celle des pauvres ,de

majorer autant d'achat de nécessaire que celui du superflu ,elle est

également accusée d'injustice sociale du fait que les riches

,épargnant une plus grande part de leurs revenus , sont en quelques

sortes exonérés de TVA pour une large fraction de ceux-ci ,alors

que les personnes auxquelles leurs ressources ne permettent guère

d'épargner sont taxées sur l'intégralité ou presque

la totalité de leurs gains .

2 Ordonnance -loi

n°10/001 du 20 Aout portant institution de la TVA

3

En survolant la littérature consacrée à

la TVA, on se rend compte à quel point cette question est un

véritable problème dans les conditions socio-économique de

la population.

PIERRE P TREMBLEY (1990) « Tel Etat, Telle

fiscalité », un alourdissement du fardeau fiscal pourrait entrainer

un ralentissement de l'économie peut se solder par une augmentation du

déficit et de la dette en raison de cout, la dette réduit la

marge de manoeuvre des besoins toujours plus nombreux.

JEAN FRANCOIS Gautier (1999) « Les paradoxes de la TVA

dans un pays en développement ; l'illustration de l'industrie malgache

»cet article parle des exonérations de nombreux produits et

entreprises entrainent des pertes des recettes fiscales substantielles, mais

paradoxalement elles engendrent ensuite une taxation des produits de

première nécessité.

PIERRE BESSARD (2007) « la TVA un impôt discret

mais néfaste » , un report vers la TVA de la charge fiscale pesant

sur les salaires apparait comme une mesure de diversion pour détourner

l'attention du véritable problème , le fardeau fiscal croissant

est insoutenable que l'Etat a accumulé au détriment de la

société civile et des échanges volontaires sur le

marché libre » .

BEATRICE BOUTCHENK (avril 2005) « les effets distributifs

de la Taxe sur la valeur ajoutée », une variation des taux de TVA

impact non seulement la consommation des ménages, mais également

leurs revenus, la question des effets distributifs de la TVA se pose notamment

lorsqu'on envisage une variation de ses taux, or une telle réforme ne

peut être évaluée d'

GERARD CHAMBAS (2006) « TVA et transition fiscale en

Afrique les nouveaux enjeux », l'élargissement de l'assiette de la

TVA permettrait de stabiliser le niveau des ressources publiques globales et

ainsi de compenser les pertes des recettes tarifaires en frappant beaucoup plus

la consommation.

RAYMOND MUZELLEC, « ouvrage Finances publiques » La

TVA, impôt général sur la consommation des ménages,

des administrations, des institutions financières et des

sociétés d'assurance, des investissements des ménages et

enfin il ne porte pas sur les investissements des entreprises, ni sur les

exportations. Au niveau de sa neutralité, la Tva a largement atteint son

objectif d'être neutre par rapport aux circuits de produit et de

commercialisation, certaines anomalies subsistent. Aussi, le consommateur

fiscal ne supporte-t-il que 72 environ du poids de la Tva .Par rapport à

sa neutralité, c'est la première assurance fiscal de l'Etat, car

elle représente 70 des impôts indirects.

4

Comme il nous est toujours recommandé de donner les

raisons qui nous ont poussés à disserter sur un sujet et comme le

choix lui-même est fonction d'un constat, d'une préoccupation,

d'une curiosité à comprendre un phénomène

observé dans un groupe, une société et même une

communauté dans laquelle vit un chercheur ne peut pas rester

indiffèrent sans réagir ou proposer une piste de solution.

Dans le cadre de notre travail de fin de cycle, nous avons

donc choisit de nous consacrer à l'impact de la Tva dans la consommation

des ménages. Plusieurs raisons nous ont amené à porter la

réflexion là-dessus, ces raisons sont aussi pertinentes les unes

que les autres.

Nous avons été motivé par une

curiosité de savoir comment fonctionne la TVA dans le système

fiscal congolais à Lubumbashi et son impact dans la consommation des

ménages, et d'acquérir des connaissances sur la Tva en

remplacement de l'impôt sur le chiffre d'affaire(ICA) introduite en RDC

depuis le 01/01/2012 pour enfin dégager ses externalité sur les

ménages .

Nous nous proposons aussi des intérêts

évidents théorique et pratique ;

Théoriquement, cette recherche permettra aux

désireux lecteurs de comprendre le mécanisme de fonctionnement de

cette Taxe compte tenu des avantages qu'il présente par rapport à

l'impôt sur le chiffre d'affaire et ses externalités sur les

ménages.

Pratiquement, ce présent travail va faire preuve de

ressortir les avantages relatifs à cet impôt étant

donné sa neutralité et modernité, car elle permettra,

à condition d'être maitrisée d'alimenter le budget sans

préjudicier le pouvoir d'achat des agents économiques, et ceci

aidera aux décideurs politiques de prendre des mesures adéquates

pour améliorer la structure fiscale de la RDC.

0.4. PROBLEMATIQUE

La préoccupation de cette recherche que nous menions

ventile autour de la TVA, qui est un impôt indirect. De ce fait , depuis

son introduction dans le système fiscal congolais , les biens et

services des premières nécessités subissent une hausse de

prix sur le marché ,et cela pose problème aux ménages sur

leur niveau de consommation en diminuant leur pouvoir d'achat qui

représente des facteurs endogènes , et en outre la population

pauvre possède des facteurs exogènes du fait que la population se

retrouve dans l'incapacité d'épargner une partie de son revenu

suite au poids de la Tva collé à la consommation . Au regard de

ces réalités, l'introduction de la Taxe sur la valeur

ajoutée dans le système fiscal congolais devrait apporter des

remèdes aux reproches formulés à l'endroit de

l'impôt sur le chiffre d'affaire

5

(ICA) et répondre aux objectifs budgétaires et

économiques de la RDC, or en RDC l'écrasante majorité de

la population vit dans la pauvreté, et l'insertion de la TVA enfonce

encore la population congolaise dans la pauvreté en diminuant leur

pouvoir d'achat.

Sur ce, une question majeure attire notre attention :

La TVA explique-t-elle la hausse des prix des biens et

services? Et de cette question principale découle deux questions

spécifiques :

? Quel est l'effet de la TVA sur les ménages ?

? Pourquoi l'Etat congolais a préféré

remplacer l'ICA par la TVA ?

0.5. HYPOTHESES

En ce qui concerne notre étude, nous avons proposé

les hypothèses suivantes :

Depuis l'introduction de la TVA dans le système fiscal

congolais, en étant un impôt indirect payé par le

consommateur final, la Tva a augmenté les prix des biens et services et

diminue le pouvoir d'achat des ménages, or en RDC l'écrasante

majorité de la population vit dans la pauvreté.

La TVA contribue sur le plan économique de notre pays

qui a un élargissement des caisses fiscales d'une manière

positive, et ce remplacement de l'ICA par la TVA en RDC permet par sa

neutralité de répondre aux préoccupations

budgétaires et économiques en augmentant les recettes fiscales,

et contrairement cet impôt frappe la consommation des ménages en

diminuant leur pouvoir d'achat d'une manière régressive.

0.6. DELIMITATION SPATIO-TEMPORELLE

? Dans l'espace

Nous nous retrouvons dans l'incapacité de circuler dans

tous les supers marchés de la ville de Lubumbashi vu que nous sommes et

limités par le temps. De ce fait, notre travail aura pour champ

empirique la commune de Lubumbashi et particulièrement dans le

supermarché hyper psaro, Ou nous auront à tirer un

échantillon des biens de première nécessité ces

derniers feront l'objet de notre étude qui traite de l'impact de la TVA

dans la consommation des ménages.

? Dans le temps

Quant à la délimitation de notre travail, notre

étude s'étend sur une période de six années soit de

2012 à 2017.

6

0.7. PRESENTATION SOMMAIRE

Hormis l'introduction et la conclusion, notre travail de fin

de cycle est divisé en trois grands chapitres, dont le premier chapitre

s'articulera autour du cadre conceptuel, on passera en revue les

différents concepts utilisés. Le deuxième chapitre portera

sur la méthodologie de recherche, il sera question dans ce chapitre de

présenter les méthodes et techniques utilisées pour la

collecte et l'analyse des données et ensuite la présentation de

notre champ d'investigation, le troisième chapitre sera consacré

à la présentation et analyse des données.

7

CHAPITRE I : CADRE CONCEPTUEL ET THEORIQUE

Dans ce présent chapitre nous allons essayer de parler

de cadre conceptuel et théorique ayant trait à notre travail.

1.1. CADRE CONCEPTUEL

La conception logique des idées ne peut provenir que

des concepts clairement exprimés et bien définis. Pour Depeltau,

un concept est un mot ou un groupe de mots pouvant désigner un ensemble

de phénomènes. (Depeltau)3

Dans cette partie nous nous attelons à définir

de manière théorique, les concepts clés de notre travail

dont la compréhension aboutira à une meilleure

appréhension des phénomènes observés au cours de

notre exploration empirique

1.1.1. CONSOMMATION

La consommation est une fonction qui consiste à

satisfaire les besoins humains tels qu'il se manifeste sur le marché

.Ainsi, on distingue la consommation finale et la consommation

intermédiaire

La consommation finale : acte économique qui consiste

à satisfaire un besoin humain par l'usage d'un bien ou d'un service

.Sous cette optique les économistes distinguent deux formes des

consommations ; la consommation marchande et la consommation non marchande.

? La consommation marchande : se déroule dans le cadre

du secteur privé de l'économie .Les ménages

achètent les biens et services produits par des entreprises

privées et proposés à un prix de marché qui

incorpore le bénéfice.

? La consommation non marchande : parallèlement,

l'intervention croissante de l'Etat a été à l'origine du

développement d'une consommation de type non marchand. Cette

dernière est liée à la production de Biens et Services

collectifs qui sont soit distribués à titre gratuit aux

ménages, soit vendus à un prix égal ou inférieur

aux couts de production. Ex : l'enseignement public

La consommation intermédiaire : ensemble des biens et

services marchands consommés afin de produire d'autres biens .La

consommation intermédiaire comprends les matières

premières de toute nature achetées par un agent (Dictionnaire de

l'économie : Larousse)4

3 Depeltau, cité par Sem Mbimbi, dans le

cours des méthodes des recherches scientifique, 2016-2017

8

1.1.2. MENAGE

Un ménage (du latin mansio, « demeure ») est

un ensemble des personnes partageant le même logement et participant

à son économie. Il s'agit le plus souvent d'une famille ou d'une

personne seule. Considéré comme une unité participant

à l'économie nationale, chaque ménage est

généralement assimilé de ce point de vue à un foyer

fiscal.

Ménage ; personne seule ou ensemble des personnes

partageant un même logement (foyer) et mettant en commun tout ou partie

de leurs revenus. La notion déménage est très

utilisée pour l'établissement des statistiques économiques

et fiscale selon la comptabilité nationale, les ménages livrent

essentiellement à une activité de consommation finale, le reste

de leurs revenus étant épargnés et transmis aux agents qui

ont un besoin de financement. (Dictionnaire économique)5

Selon l'INSEE (institut national de la statistique et des

études économique) définit un ménage comme

l'ensemble des occupants d'un même logement, considéré

comme la résidence principale, sans que ces personnes soient

nécessairement unies par des liens de parenté.

1.1.3. FISCALITE

La fiscalité est l'ensemble de la législation et

de la règlementation en matière fiscale, en vigueur dans un

territoire donné. C'est au fait, l'ensemble des mesures et pratiques

relatives à

l'administration fiscale(Fisc), aux prélèvements

fiscaux(Impôts) et autres prélèvement

obligatoire

(BUABUA Wa Kayembe, 2006)6.

Le lexique d'Economie définit la fiscalité comme

un ensemble des textes et règlements organisant la définition et

la perception de l'impôt. Elle peut être locale ou nationale selon

l'organisme destinataire des fonds recueillis. (Lexique d'économie

6°ed Dalloz)7

1.1.4. Notion de l'Impôt

Les impôts font partie de la réalité

économique des pays. Ils existent dans tous les pays et presque dans

tous les lieux. Payer des impôts est, avant tout une obligation civique

avant d'être une participation à la couverture des charges de la

nation.

4 Dictionnaire de l'économie : Larousse

5 Dictionnaire économique

6 Buabua Wa kayembe(2006),

cité par José Mwania, « manuel des finances publiques G3 Eco

; ed 2017/2018 »

7 Lexique d'économie 6°ed Dalloz

9

Par l'impôt il faut entendre tout

prélèvement pécuniaire requis des assujettis par voie

d'autorité au profit de l'Etat suivant les règles

générales à titre définitif et sans contrepartie

immédiate.

Selon le Dictionnaire économique ; l'impôt est

une prestation pécuniaire requise, par l'autorité publique, des

personnes physiques et morales, d'après leurs facultés

contributives et sans contrepartie déterminée, il sert

principalement à financer les dépenses publiques. Il ne peut

être institué que par la loi. Les impôts directs sont

directement prélevés auprès du redevable ou contribuable.

Ils sont donc les plus sensibles politiquement d'autant qu'ils sont les seuls

à permettre une certaine redistribution par l'application des

barèmes progressifs, c'est-à-dire le taux augmente en fonction de

la base imposable (Dictionnaire de l'économie)8

L'impôt désigne de manière

générale, l'ensemble des prestations pécuniaires mises

à la charge des personnes physiques et morales, en fonction de leurs

capacités contributives et sans contrepartie déterminée,

en vue de la couverture des dépenses publiques et de la

réalisation d'objectifs économiques et sociaux fixés par

la puissance publique (BOUVIER Michel ,2012)9.

Il ressort de ce qui précède, que tout citoyen

est tenu de payer l'impôt pour permettre à l'Etat et ses

collectivités de se procurer des ressources financières

nécessaires au financement des charges publiques et autres besoins

d'intérêt général .

1.1.4.1.Impôt direct

Il s'agit d'impôts payés et supportés

définitivement par la même personne, c'est le cas des impôts

sur les revenus des personnes physiques et morales. (IS, IR)

1.1.4.2. Impôt indirect

Il s'agit en général d'impôts

acquittés par une personne : le redevable légal, qui le percute

sur une autre personne qui est le redevable réel, c'est le cas de la TVA

payée souvent par les entreprises, en tant qu'intermédiaires

entre le consommateur final (contribuable) et l'Etat. (José Mwania

« manuel des finances publiques G3 Eco ; ed 2017/2018)10

8 Dictionnaire de l'économie

9 Bouvier Michel (2012), cité par Moussa Diagne

« Maitrise de risque fiscaux ; cas de la taxe sur la valeur

ajoutée au port autonome de Dakar ,2014.

10 José Mwania « manuel des finances

publiques G3 Eco ; ed 2017/2018 »

10

1.2. CADRE THEORIQUE

1.2.1. Définition de la taxe sur la valeur

ajoutée

La TVA est une synthèse de l'impôt unique et de

la taxe en cascade dont elle réunit des avantages respectifs :

neutralité et rendement.

Selon George EGRET (1996 ),pour sa part , il affirme que la

TVA est un impôt général sur les produits et les Services,

assurant une égalité de taxation au niveau du consommateur final

entre les produits crées dans les pays et ceux importés, et cela

quelle que soit la longueur du circuit de production et de distribution et la

nature des moyens mise en oeuvre.

Selon Jean DUSSART et Robert DUSSART (1969 :3), la TVA est une

taxe unique consommation, mais à paiement fractionnés et

étalés sur divers stades ou une taxe générale

Sur les revenus bruts d'une entreprise, diminuées du

montant des achats et calculé sur la valeur ajoutée.

Selon le Professeur Laurent MABIALA (2000), la TVA peut

être définie par

les

Caractéristiques suivantes :

? Un impôt sur la consommation qui frappe l'utilisation

des revenus, la dépense ou la Consommation finale des biens ou des

services ;

? Un impôt réel, car il ne tient pas compte de la

situation personnelle du consommateur au regard de ses revenus ou de ses

charges de famille ;

? Un impôt unique : tout se passe comme si le bien

n'était taxé qu'une seule fois au stade de la consommation finale

;

? Un impôt indirect qui n'est payé directement au

Trésor par le consommateur final

(redevable réel) mais plutôt par les entreprises

de toute nature (redevable légal) ;

? Un impôt à payements fractionnés : la

taxe relative à un produit ou un service consommé est

encaissé par le Trésor en plusieurs paiements. Ceux-ci

interviennent à chaque stade du circuit de production ou de

distribution. Par le mécanisme de déduction, chaque

intermédiaire acquitte la TVA sur le supplément de la valeur

qu'il ajoute au produit.

11

1.2.2. HISTOIRE OU GENESE DE LA TVA

L'option de la création d'un nouvel impôt sur la

consommation qui devait éliminer les inconvénients de l'ICA,

élargir le champ d'application et générer beaucoup de

recettes a été suscitée en France. C'est alors en France

ou a été inventée la taxe sur la valeur ajoutée

(TVA) par l'inspecteur, Monsieur Maurice LAURE en 1954 alors directeur adjoint

de la direction générale des impôts .Son idée a

convaincu les dirigeants politiques sur son efficacité : la TVA est

levée sur chaque entreprise au fur et à mesure du processus de

production. Le système de Maurice LAURE fut mis en place le 10 avril

1954 et toucha d'abord les grandes entreprises.

Le 06 janvier 1966, sur proposition de VALERY Giscard

d'Estaing alors ministre des finances, la TVA est étendue au commerce de

détail. Le taux normal initialement fixé à 17,6 est

ensuite passé à 18,6, puis 20,6 à compter du

1er aout 1995 pour redescendre à 19,6, à compter du

1er avril 2000. Aussi, à partir du milieu de années

1960, le succès de la TVA incite des nombreux autres Etats et notamment

les Etats membres du marché commun à adopter la TVA pour

remplacer les systèmes de taxes indirects sur les biens et services

existants dans chaque pays. Parmi les premiers pays de l'union

Européenne dont l'Allemagne, le Pays-Bas, la Belgique, l'Irlande,

l'Italie, le Danemark, le Royaume-Uni et tant d'autres encore.

Ensuite, au sein de l'union européenne, a germé

l'idée d'harmoniser la TVA c'est-à-dire chercher à ce que

les modalités d'application de la TVA soient uniformisées

(par-là, il faut entendre le taux, le fonctionnement, les

opérations imposables). Pour ce faire, les pays de l'Union

Européenne ont accepté d'être conduits par un texte de

référence. Le premier texte a été adopté le

17 mai 1977 la directive 77/388/CEE (6eme directive de la TVA) qui constitue

encore à l'heure actuelle le texte de référence en

matière de TVA communautaire. 11

Dans certains pays développés, la TVA et son

fonctionnement sont tellement poussés que l'on parle maintenant de la

TVA sociale. La TVA sociale consiste à augmenter le taux de TVA pour que

cet impôt puisse se substituer aux cotisations sociales. Le principe de

la TVA pour financer la protection sociale et de diminuer les cotisations

sociales payées par les entreprises. La baisse des cotisations sociales

rendra les entreprises plus compétitives et elles pourraient par

conséquent embaucher davantage. Mais il est reproché à cet

impôt d'amenuiser le pouvoir d'achat des ménages en augmentant les

prix des biens et services sur le marché.

Dans le pays en développement, c'est le fonds

monétaire international qui, par l'entremise des programmes d'ajustement

structurel (P.A.S) a impulsé l'insertion de la TVA dans les

11 Carlo Cottarelli, Mobilisation

des recettes dans les pays en développement, Mars 2011, FMI

12

systèmes fiscaux de ce pays en remplacement des

impôts sur le chiffre d'affaires. Dans ces conseils, le FMI

préconise une assiette large, un taux unique et un seuil assez

élevé. Ces recommandations, que partagent largement les experts

dans ce domaine visent à concrétiser les avantages fondamentaux

potentiels de la TVA qui sont le rendement, la simplicité. C'est dans ce

cadre que la République Démocratique du Congo est devenu le

145ème pays à adopter la TVA en remplacement de

l'impôt sur le chiffre d'affaires(ICA) le 1er janvier

201212

Dans le monde, la TVA s'est progressivement imposées

dans de nombreux pays comme le mécanisme de taxation

préféré pour les biens et services. Toutefois,

actuellement les Etats-Unis n'ont pas adopté la TVA

préférant un système proche de « sales taxe »

(taxes sur la vente ; de même que le canada (LAURE M)13

1.2.3. CARACTERISTIQUES DE LA TVA

? La TVA est un impôt réel. Elle frappe

l'utilisation des ressources, c'est-à-dire la dépense ou la

consommation, de biens ou de services, par des personnes physiques ou

morales.

? La TVA est un impôt indirect. Elle est payée au

trésor, non pas directement par le consommateur final - redevable

réel -, mais par les entreprises de toute nature - redevables

légaux - qui assurent la production et la distribution des services.

? La TVA est un impôt « ad valorem » (sur la

valeur). Elle est perçue en proportion de la valeur des produits et non

en référence à la qualité physique

caractéristique du produit (volume ou quantité).

? La TVA est un impôt neutre dans les circuits

économiques. Elle est établie suivant le mécanisme des

paiements fractionnés. A chaque stade de la production et de la

distribution, la taxe frappe seulement la valeur ajoutée

conférée au produit de telle sorte qu'à la fin du cycle

suivi par ce produit, la charge fiscale globale l'ayant finalement grevé

correspond à la taxe calculée sur le prix de vente au

consommateur.

? Elle repose sur le système des déductions. Aux

divers stades du circuit économique, chaque redevable légal :

calcule et facture à son client la TVA exigible au titre des ventes ou

prestations de services qu'il réalise (TVA collectée ou TVA

brute) ; déduit de cet impôt la taxe qui a grevé les

éléments constitutifs du prix de revient de l'opération

réalisée (TVA déductible) ; ne verse que la

différence entre la taxe

12 Mabiala Umba, la TVA pratique dans

le monde des affaires, Kinshasa 2011 cité par YAv&Associates, dans

la théorie et pratique de la TVA en RD Congo

13 Maurice Laure, cité par

José Mwania « manuel des finances publiques G3 Eco ; Ed 2017/2018

»

13

collectée et la taxe déductible (TVA nette due).

Le cas échéant, si la TVA déductible ne peut pas s'imputer

en totalité sur la TVA collectée, le redevable dispose d'un

crédit de TVA reportable sur la (ou les) déclaration(s)

suivante(s) ou pouvant faire l'objet d'un remboursement si certaines conditions

posées, par la réglementation, sont satisfaites. (Guide de la

TVA, les principes généraux de la TVA)14

? La TVA est un impôt proportionnel au prix des produits

: elle est perçue en proportion de la valeur des produits.

1.2.4. CHAMP D'APPLICATION DE LA TVA

Le champ d'application de la TVA concerne les opérations

imposables à la TVA, les Personnes imposables à la TVA ou

assujettis, les opérations non imposables à la TVA, la

territorialité de la TVA et les régimes de la TVA.

1.2.4.1.Les opérations imposables

Nous avons les opérations imposables par nature, les

opérations imposables par détermination de la loi et les

opérations imposables par option.

1.2.4.1.1. Les opérations imposables par nature

En principe la TVA est due sur les opérations prenant la

forme soit d'une livraison matérielle Ou juridique de biens meubles

corporels ou de travaux immobiliers ; soit celle d'une prestation de

services.

1.2.4.1.2. Les opérations imposables par

détermination de la loi

Il convient d'étudier dans cette rubrique les livraisons

à soi-même, les prestations de services à soi-même,

les opérations d'importation et les prélèvements de

stocks.

Les personnes imposables ou assujetties

1.2.4.2.PERSONNE IMPOSABLE (assujettis)

Est assujettis à la TVA toute personne qui exerce de

manière indépendante et quel qu'en soit le lieu, une

activité économique, quels que soient son statut juridique, sa

situation au

14 Guide de la TVA, les principes

généraux de la TVA

14

regard des autres impôts, la forme ou la nature de son

intervention.

LEFEBVRE (1999), définit l'assujetti à la TVA comme

toute personne qui réalise une

Activité économique située dans le champ de

la TVA. L'activité doit être exercée à titre

indépendant.

Les assujettis sont les personnes qui doivent payer la taxe

à l'administration fiscale en raison des opérations imposables

qu'elles effectuent.

1.2.4.3. TERRITORIALITE

Chaque Etat ne peut imposer que les livraisons et prestations

effectuées à l'intérieur du pays c'est-à-dire le

territoire national et les eaux territoriales.

La notion de la territorialité d'un impôt

implique donc la notion du lieu où un impôt doit être

perçu ou encore le lieu où les activités

économiques ou les opérations sont réalisées pour y

rechercher son imposition.

Tandis que pour la RDC, le territoire de l'imposition de la

TVA, c'est la RDC, même si le domicile, la résidence de la

personne physique ou le siège social de la personne morale assujetti est

située hors des limites territoriales de la RDC (article 21 de

l'ordonnance loi n°10/001 du 20 Aout 2010 portant institution de la TVA en

RDC).

1.2.4.4. PRINCIPE DU FAIT GENERATEUR

Le fait générateur d'un impôt est

défini comme l'acte ou l'évènement qui donne naissance

à la créance fiscale du trésor. C'est aussi le fait lequel

sont réalisées les conditions légales pour

l'exigibilité d'un impôt.

1.2.4.5. PRINCIPE D'EXIGIBILTE DE LA TVA

L'exigibilité de l'impôt c'est le droit que le

trésor public peut faire valoir, à partir d'un montant

donné pour obtenir le paiement de l'impôt auprès du

redevable. C'est le moment que le fisc encaisse l'impôt. C'est ainsi que

pour la taxe sur la valeur ajoutée(TVA), la notion d'exigibilité

présente un intérêt essentiel dans son fonctionnement. Elle

peut déterminer :

? La période (mois, trimestre, année) au titre

de laquelle les opérations imposables doivent être

déclarées par l'entreprise assujettie redevable.

? La date à laquelle le droit à déduction

prend naissance chez le client, des lors qu'il a la qualité de

redevable. Il Ya lieu de noter que pour les livraisons des biens, le

15

fait générateur et l'exigibilité se

coïncident ; tandis que pour les prestations de services, ces deux

évènements n'interviennent pas au même moment

c'est-à-dire le fait générateur c'est la prestation rendue

et l'exigibilité, c'est le moment de l'encaissement du prix, des avances

ou acomptes.

1.2.4.6. REGIME DE LA TVA

Les fréquences de dépôt des

déclarations et les modalités de règlement varient en

fonction du régime d'imposition .Les redevables sont tenus de

déposer une déclaration, même s'ils n'ont pas

réalisé d'Operations imposables (déclaration «

néant »)

Ainsi nous distinguons deux types des régimes de la TVA

:

? Régime du réel normal : s'applique

obligatoirement aux entreprises dont le chiffre d'affaire annuel hors taxes est

supérieur à :

100.000.000 CDF pour les entreprises de vente et de fourniture de

biens et services ; 50.000.000 CDF pour les activités de prestations de

services.

Il peut s'appliquer sur demande aux entreprises relevant

normalement du régime réel simplifié. Il exige une

comptabilité complète et régulière .Les entreprises

en régime du réel normal font le calcul du montant de la TVA

à verser à l'Etat chaque moi.

? Régime du réel simplifié : s'applique aux

petites entreprises dont le chiffre hors taxes n'excède pas les chiffres

d'affaire ci-haut.

Les entreprises en regimbe du réel simplifié

font le calcul du montant de la TVA à verser à l'Etat chaque

trimestre.

1.2.5. L'INTRODUCTION DE LA TVA EN RDC

L'historique de la TVA en RDC, nous pouvons dire qu'elle est

le 145ème Etat du monde qui prit le courage d'introduire la

taxe sur la valeur ajoutée (TVA) dans son système fiscal .De tous

les temps , son système fiscal en ce qui concerne les impôts

indirects , plus précisément l'imposition de la dépense ou

de la consommation , était basée sur le modèle de taxation

unique du chiffre d'affaires prélevé à l'étape de

la production ou de la vente des biens et services ,produisant ainsi des effets

de cascade dans la chaine économique jusqu'au consommateur final .

16

Aussi pour faire face à cet effet de « cascade

jugée antiéconomique », il a été introduit la

loi n°008 du 18 mars 2003 portant modification de l'O-L n°69/058 du

05/12/1969 relative à l'ICA, une disposition permettant la

déductibilité de l'ICA ayant grevé les matières

premières ainsi que les biens intermédiaires lors de leur

importation ou acquisition sur le montant du chiffre d'affaires collecté

à l'occasion des ventes des produits transformés. Ce

mécanisme de déductibilité qui est appliqué sur les

ventes est l'émanation du principe de déductibilité

applicable à l'imposition de la TVA qui vient d'être introduite

dans notre système fiscal à partir de l'O-L n°001/10 du

20/08/2010 dont la mise en application a eu lieu en janvier 2012 . (José

Mwania ; manuel des finances publiques G3 Fseg ; 2017-2018).15

1.2.5.1.Objectifs de l'insertion de la TVA

L'ordonnance-Loi n°10/001 du 20 aout 2010 portant

institution de la taxe sur la valeur ajoutée en RDC, dans son esprit,

visait les objectifs ci-après lors de l'application de la TVA :

? Moderniser le système d'imposition indirecte en

palliant les faiblesses de l'impôt sur le chiffre d'affaires (ICA) qui

sont les effets en cascade et l'étroitesse de la base d'imposition ;

? Améliorer la compétitive des produits de

fabrication locale par rapport à ceux importés ;

? Améliorer la rentabilité du système

fiscal congolais c'est-à-dire accroitre sensiblement le niveau des

recettes fiscales ;

? Drainer les activités du secteur informel vers le

secteur structuré c'est-à-dire contrôlé par l'Etat

;

? Faciliter l'harmonisation de la fiscalité indirecte

dans le contexte des regroupements sous régionaux (SADC, COMESA, CEMAC,

etc.).

15 José Mwania, «

manuel des finances publiques G3 Eco ; Ed 2017/2018 »

17

CHAPITRE II : METHODOLOGIE DE LA RECHERCHE

Ce chapitre traite des questions méthodologiques. Il

est divisé en deux grandes parties : la première est basée

sur les fondements épistémologiques et la description de la

méthodologie. La seconde partie porte sur la présentation de

notre champ d'investigation.

2.1. CADRE EPISTEMOLOGIQUE

L'épistémologie vise à clarifier la

conception de la connaissance sur laquelle le travail de recherche reposera et

la valeur attendue des connaissances qui seront élaborées. Ceci

afin de définir, en cohérence avec la conception de la

connaissance sous-jacente à la recherche ; l'objectif de la recherche,

la stratégie de recherche, ainsi que les méthodes et les

techniques mobilisées. La spécification du positionnement

épistémologique adopté et les justifications

apportées par le chercheur sont fondamentales pour permettre à ce

dernier de conférer une légitimité à son travail et

aux choix méthodologiques qui le sous-tendent.16

Dans le cas de notre étude, nous avons opté la

forme positive. Cette forme est un ensemble des courants qui considère

une seule connaissance et l'étude des faits vérifiés par

l'expérience scientifique qui peuvent décrire les

phénomènes du monde. Elle met en évidence le principe qui

dit : (rien n'arrive jamais sans qu'il ait une cause ou de moins une raison

déterminante).

Etymologiquement la méthodologie : est une science des

méthodes dans le domaine scientifique, deux catégories de

méthodes sont mises en oeuvre de manière concurrentes ou plus

souvent de manière complémentaires : les méthodes

déductives et les méthodes inductives. Parmi leurs nombreuses

différences , il convient plus particulièrement de noter que les

premières s'appuient sur une collecte préalable de données

sur le terrain pour ensuite tenter d'en induire un ensemble de propositions et

de relations générales , tandis que les secondes énoncent

un ensemble de propositions (hypothèses) au départ d'un corpus

théorique établi pour ensuite tenter de les valider en les

confrontant à des information particulières recueillies sur le

terrain . (Lexique d'économie 13eme édition DALLOZ)

16 Pascal Sem Mbimbi, « cours

de méthodes de recherche en sciences économiques et de

gestion,Ed 20162017 »

18

La méthode comparative est définie comme «

démarche cognitive par laquelle on s'efforce à comprendre un

phénomène par la confrontation des situations différentes

» (Reuchlin, 2002)

2.2. METHODES ET TECHNIQUES

Pour arriver à vérifier l'hypothèse de ce

travail, et de donner une réponse aux questions soulevées au

niveau de la problématique, nous avons fait recours aux méthodes

et techniques suivantes :

2.2.1. METHODE DE RECHERCHE

Pascal Sem Mbimbi et Annie cornet définissent La

méthode comme la démarche logique d'une science,

c'est-à-dire l'ensemble des pratiques particulières qu'elle met

en oeuvre pour que le cheminement de ses démonstrations soit clair,

évident et irréfutable. Il s'agit de la démarche dans la

collecte des données (comment collecter les données ?) ; et

l'analyse des données (Comment traiter les donnée ?). (Cours de

méthode de recherche en sciences économiques et de gestion

,2016-2017)

En vue de mieux mener notre étude, nous allons recourir

aux méthodes ci-après :

2.2.1.1. METHODE QUANTITATIVE

Démarche numérique en matière de collecte

et d'analyse des données en vue de la description et de l'explication de

certains phénomènes. Cette démarche est surtout

associée à la méthode d'enquête et la méthode

expérimentale. Cette approche vise à recueillir des

données observables et quantifiables. (Sem Mbimbi et Annie Cornet ;

cours de méthodes de recherche en sciences économiques et de

gestion)

Le choix de cette approche se justifie par le fait qu'elle se

base sur une démarche systématique qui se caractérise par

la collecte et par l'analyse de données quantifiables qui aboutissent

à des résultats valides et qui peuvent être utilisés

dans le cadre d'études statistiques (Brunelle et Riverin, 2012).

2.2.1.2. METHODE HISTORIQUE

Cette méthode consiste à rechercher la

genèse d'un phénomène envie de comprendre son

évolution. La méthode historique est la méthode

employée pour constituer l'histoire ; elle sert à

déterminer scientifiquement les faits historiques d'un

phénomène. Dans le cadre de notre travail, elle nous a

facilité de connaitre l'historique de la taxe sur la valeur

ajoutée

2.2.1.3. METHODE COMPARATIVE

19

Comparer, c'est confronter deux ou plusieurs faits pour

déceler les ressemblances et les différences qui existent entre

eux. Ainsi cette méthode nous permettra de comparer différentes

documentations au sujet de la TVA.

2.2.2. TECHNIQUE DE RECHERCHE

La technique est l'outil qui permet au chercheur de

récolter les données et dans une certaine mesure de traiter ce

qui est scientifique. Les techniques servent à la collecte de

données sur terrain et à leur traitement. Nous avons eu recours

aux techniques documentaires et d'interview libre.

2.2.2.1. TECHNIQUE DOCUMENTAIRE

Cette technique permet de recueillir les informations

théoriques et chiffrées nécessaires à la

rédaction d'une dissertation. Nous aurons pour ce faire à

consulter quelques ouvrages parlant de la TVA.

2.2.2.2. TECHNIQUE D'INTERVIEW LIBRE

Pour Albert Bri mol (2004), la technique d'interview a pour

but d'organiser un rapport de communication verbale entre deux personnes, l'une

appelée enquêteur qui questionne l'enquêté avec des

questions précises en rapport avec son objet de recherche.

Dans notre cas, cette technique nous a permis de nous

entretenir avec certains responsables de l'entreprise hyper psaro, ces derniers

nous ont fourni quelques informations qui feront l'objet de notre étude

pour l'élaboration de travail.

Ainsi nous avons opté pour l'interview libre parmi

toutes les autres parce que, elle est menée de manière

spontanée et permet d'obtenir des informations dans un délai

précis. :

2.3. ECHANTILLONNAGE, ELABORATION ET L'ADMINISTRATION

DU QUESTIONNAIRE

Du point de vue méthodologique, cette étude

cherche à déterminer les effets de la TVA sur les ménages,

nous sommes partis d'une analyse des indices des prix des différents

biens achetés par les consommateurs finaux ces derniers constituent

notre échantillon. De ce fait, suite à l'objectif fixé,

nous allons faire aussi une étude sur la cour d'échange et son

impact sur les prix des biens et services, afin de faire une analyse sur le

pouvoir d'achat des ménages.

20

2.2. CADRE EMPIRIQUE

Dans cette partie il s'agit de présenter l'historique,

organisation et fonctionnement de hyper psaro sarl.

2.2.1. HISTORIQUE DE L'ENTREPRISE

La création de HYPER PSARO est liée à

l'alimentation de la population Lushoise en produits de première

nécessité bien avant l'étiquette « Groupe » qui

a vu jour vers les années 1997 pendant qu'à la genèse,

cette entreprise été purement individuelle.

En 1960, ça sera le début des activités

à NYUNZU dans l'actuelle province du Tanganyika. Feu ILIAS PSAROMMATIS,

dont ses activités étaient focalisées sur le commerce de

maïs et haricots, s'installera à Kalemie où il ouvrira un

magasin d'habillement et divers nommé SUPER LUXE.

En 1970, après étude du marché Lushois,

il procédera à l'ouverture des Etablissements PSAROMMATIS

à Lubumbashi spécialisés dans la vente des produits

alimentaires ou de première nécessité. Les

établissements vont évoluer avec diversités de gamme de

produits dans la recherche d'une bonne couverture du marché Lushois.

En 1991, soit 21 ans plus tard, après les pillages du

23 au 24 octobre 1991 par lesquels beaucoup de sociétés avaient

été victimes, la société HYPER PSARO verra le jour.

Elle sera spécialisée dans l'agro- alimentaire, notamment : la

farine de maïs, le froment, le sucre, le sel, l'huile

végétale, le riz, les produits de beauté...etc.

Etant donné la vision de l'élargissement de la

société et de ses investissements, sera créée

à en 1997, le groupe HYPER PSARO à la suite de la fusion des

établissements PSAROMMATIS et la société HYPER PSARO.

2.2.1.1. STRUCTURE ORGANISATIONNELLE

Situation géographique

HYPER PSARO est une société d'actions à

responsabilité limitée (S.A.R.L.), elle se situe au n°17,

Chaussée Laurent Désiré Kabila dans la commune de

Lubumbashi.

Objectif social

L'objet principal de la firme HYPER PSARO est la production et

la commercialisation des différents produits de consommation aux

habitants sur toute l'étendue de la République

Démocratique du Congo tant en milieux urbains que ruraux et même

en dehors du pays.

Ces dernières années, le Groupe HYPER PSARO a

installé des dépôts dépendant de ses usines partout

dans le grand KATANGA et même dans plusieurs autres provinces de la

RDC.

21

Il vise à satisfaire les besoins de ses consommateurs en

leur offrant des produits de

qualité à des prix abordable, c'est-à-dire

il est compétitif sur le marché.

Le département administratif, audit et

contrôle

Ce département est chargé de la gestion des

services ci-après :

> Fiscalité et douane ;

> Maintenance ;

> Garage ;

> Gestion des stocks.

Le département du personnel

Il s'occupe du secrétariat et du service de paie Il

s'occupe aussi du service de garde industrielle

Le département informatique

Ce dernier s'occupe uniquement du service informatique du groupe

HYPER PSARO

Le département de comptabilité, import

& export

Celui-ci s'occupe des différents services à savoir

:

> Le Service de comptabilité Service fournisseurs

Service import et export

> Le Service de contrôle et service de réception

des commandes.

> Le service de comptabilité, import-export s'occupe de

la comptabilité de l'entreprise

(comptabilité générale, analytique,

agricole) et des états financiers (le bilan, le tableau de

formation de résultat et le tableau de financement). Ce

département s'occupe aussi de contrôle

des recettes et des dépenses de l'entreprise ainsi que des

comptabilités des biens importé. Ce

département de comptabilité s'occupe en fait de la

centralisation de toutes les écritures

comptables, de la gestion du plan comptable, de la consolidation

de balance et représentation

et du suivi rigoureux de l'application des principes.

Le département commercial et magasin

Ce département s'occupe de la gestion des

différents dépôts et autres services à savoir :

> Dépôt MAHENGE qui s'occupe de stockage de l'eau

DASANI et MINUTEMADE

> Dépote CIMETIERE : stockage du sucre et la farine de

froment et autres farines.

> Dépôt FRIGO qui s'occupe de la conservation des

vivres frais.

> Dépôt HYPER : c'est un petit dépôt

provisoire de transite des produits destinés à la

vente aux magasins.

> Dépôt SCIERIE liquidé depuis 2006

> Dépôt U.P : qui s'occupe de la conservation du

pétrole

> Dépôt central : qui prend presque tous les

produits (huiles, tomates, cubes magiques...)

En dehors de service Informatique il Ya un service de maintenance

MOTOROLA.

22

2.2.1.2. ASPECT SOCIAL ET ECONOMIQUE

Aspect social

Pour répondre à la réduction du

chômage, la société HYPER PSARO emploie plus de 1000

travailleurs fin 2010 et du faite de la récession économique, cet

effectif a été réduit à 700 à nos jours. En

dehors salaire alloué, la société octroi les soins

médicaux à son personnel ainsi que tous les avantages sociaux.

HYPER PSARO contribue à la vie sociale de la population congolaise en

faisant des dons et améliore les conditions de celle-ci par la

réduction de prix de certains produits de base.

Aspect Economique

La société Groupe HYPER PSARO a pour fonction de

produire et de commercialiser ses produits. Pour produire, l'entreprise

commence donc par rassembler la main d'oeuvre des actionnaires, des

matières premières et des machines.

A part ses importations, la société Groupe HYPER

PSARO s'approvisionne en denrées de base dans tout l'intérieur de

la province du KATANGA dans sa configuration ancienne.

Le fonctionnement du marché du travail

révèle d'une sorte de géométrie variable qui fait

que l'augmentation des emplois entraine une augmentation corrélative du

monde des demandes d'emploi, cela fait ressembler la lutte contre le

chômage à un ouvrage jamais terminé, or, pour reconstruire

le plein-emploi, il ne suffit pas de répondre aux demandes apparentes,

mais aussi à celles qui, aujourd'hui cachées ne manqueront pas de

se manifester dès que la situation de l'emploi s'améliorera. Le

défi est donc double.

2.2.2. STRUCTURE ET FONCTIONNEMENT DU GROUPE HYPER

PSARO

Le groupe HYPER PSARO est enregistré au numéro

de RCCM : sous le numéro D86- 105W, et son siège est à

LUBUMBASHI.

Il est constitué de Trois associés dont l'un est

Majoritaire et qui en prend même la gestion, il s'agit de :

? Georges PSAROMMATIS directeur général

(majoritaire)

? Jean PSAROMMATIS

? Jean COUNDOURIS

Le capital social de la société est divisé

en part sociales avec désignation de valeur. Le

minimum du capital social est fixé à

3.700.000.000 fc et suffisant pour assurer l'exploitation normale de

l'entreprise.

Les parts sociales de chacun des associés, sont

nominatives et non librement transmissibles, chaque part sociale confère

un droit égal dans l'exercice des prérogatives d'associés

ainsi que la répartition des bénéfices des produits de la

liquidation.

23

2.2..2.1. STRUCTURE ORGANIQUE

Le groupe HYPER PSARO est structuré et fonctionne de la

manière suivante : la

société est dirigée par un conseil

d'administration composé d'une assemblée des associés

au

sommet et d'une haute direction qui coordonne les

activités

Pour le bon fonctionnement de ladite société cinq

départements ont été créés, à savoir

:

? Le département administratif ;

? Le département du personnel ;

? Le département informatique ;

? Le département de comptabilité, import &

export ;

? Le département commercial et magasin.

2.2.2.2. FONCTIONNEMENT

Le conseil d'administration ;

Il est chargé du pilotage de toutes les activités

du groupe, engage la société devant

toutes les institutions financières et bancaires, en plus

le conseil est le répondant premier

devant l'Etat sauf une expresse dérogation.

Le service marketing :

Qui est constitué par le directeur marketing et son

adjoint qui chapeaute tous les revendeuses et revendeurs de Produits issus des

usines et de l'ancienne société USO qui a été

dissoute par absorption par HYPER PSARO.

Nous pouvons ajouter à cette liste l'USINE de

production d'eau sous la licence de THE COCA COLA COMPANY avec sa marque

DASSANI et actuellement qui vient de s'ajouter placée sous la gestion de

HYPER PSARO S.A.R.L.

Ce chapitre est subdivisé en deux grands points, l'un

est basé sur la méthodologie de recherche et l'autre sur le cadre

empirique. Ainsi le premier point fait appel à plusieurs méthodes

et technique, dont la méthode quantitative nous a permis de

récolter les données chiffrées et quantifiables ; la

méthode historique nous a permis de comprendre l'historique et le

fonctionnement de la TVA ; la méthode comparative nous a facilité

de comparer différentes documentations au sujet de la TVA. Quant aux

techniques, nous avons recouru aux techniques ci-après: technique

documentaire dans la consultation des différents ouvrages ; technique

d'interview libre nous a permis de nous entretenir avec certains responsables

du groupe hyper psaro Sarl. Le deuxième point est centré sur

notre champ empirique qui est le groupe hyper psaro Sarl, dont il a

été question de présenter son historique, sa structure

organisationnelle, les aspects sociaux et économiques, ainsi que la

structure et le fonctionnement du groupe hyper psaro.

24

CHAPITRE III : ANALYSE DES DONNEES ET LEUR

INTERPRETATION

Ce chapitre fait l'objet de notre problematique.De ce fait,

nous allons essayer de répondre aux questions soulevées au niveau

de la problématique, dont la question principale celle de savoir si la

TVA explique la hausse des prix dans le supermarché hyper psaro, de

laquelle découle deux questions spécifiques à savoir :

Quel est l'effet de la TVA sur les ménages ; pourquoi l'Etat congolais a

préféré remplacer l'ICA par la TVA.

3.1. ANALYSE DE L'EVOLUTION DES INDICES DES PRIX

3.1.1. Evolution d'indice de prix en 2011 et 2012

Tableau n°1.1 : évolution des prix de 2011

à 2012 chez Hyper psaro

|

PRODUITS

|

PRIX 2011

|

PRIX 2012

|

EVOLUTION

|

|

25Kg Farine de maïs

|

11000

|

11000

|

0%

|

|

25Kg Farine de froment

|

23406

|

25896

|

9,6%

|

|

10Kg Riz gaal

|

13000

|

14000

|

7,6%

|

|

5kg Sucre

|

7000

|

7600

|

8,57%

|

|

5L Huile végétal

|

9375

|

10700

|

14,1%

|

|

500Ml farde eau dasani

|

4200

|

4350

|

3,57%

|

|

1800g Boite de lait Nido

|

28950

|

31000

|

7,0%

|

|

1Boite de Prestige

|

300

|

420

|

28,57%

|

|

25Kg Thomson

|

47500

|

50850

|

7,1%

|

|

1Biere Simba

|

16596

|

16596

|

0%

|

|

5Kg sel minéral

|

2000

|

2100

|

5%

|

|

TOTAL

|

163.327

|

174.512

|

|

Source : Elaboré sur base des archives des indices des

prix mensuels (2011,2012) de hyper psaro.

A partir de ce tableau d'indice de prix nous avons

calculé l'évolution d'indice des prix en utilisant l'année

2011 comme base

? Evolution du prix (Ep) ? Prix 2011 (P2011) ? Prix 2012

(P2012)

? L'évolution est calculée comme

suite :

25

? L'indice agrégat pondéré

:

En analysant minutieusement ce tableau qui comporte l'indice

des prix de 2011 et de 2012 des 11biens des premières

nécessités pris comme échantillon, nous avons

constaté que 9biens ont connu une variation de prix ,et 2 seulement

soient la bière simba et la farine de maïs n'ont pas connu une

variation de prix. Eu regard à cette analyse de 2011 et 2012, nous

pouvons en déduire que déjà à l'introduction de la

TVA il y'a eu 80% des biens sur les 11 pris comme échantillon.

3.1.2. Evolution d'indice de prix en 2012 et 2013

A partir de ce tableau il s'agit de faire une analyse de TVA

sur les biens pris comme échantillon après son l'introduction de

la TVA.

Tableau n°1.2 : évolution des prix en 2012 et

2013 chez Hyper psaro

|

PRODUITS

|

PRIX 2012

|

PRIX 2013

|

EVOLUTION

|

|

25Kg Farine de maïs

|

11000

|

12200

|

10,9%

|

|

25Kg Farine de froment

|

25896

|

26950

|

8,7%

|

|

10Kg Riz gal

|

14000

|

15220

|

18,69%

|

|

5kg Sucre

|

7600

|

7600

|

0%

|

|

5L Huile végétal

|

10700

|

12700

|

3,5%

|

|

500Ml farde eau dasani

|

4350

|

4350

|

21,4%

|

|

1800g Boite de lait Nido

|

29960

|

31000

|

0%

|

|

1Boite de Prestige

|

420

|

510

|

0%

|

|

25Kg Thomson

|

50850

|

50850

|

0%

|

|

Cassier Biere Simba

|

16596

|

16596

|

0%

|

|

5Kg Sel minéral

|

2100

|

2150

|

2,3%

|

|

TOTAL

|

174.512

|

180.126

|

|

Source : Elaboré sur base des archives des indices des

prix mensuels (2012,2013) de Hyper psaro.

? L'évolution est calculée comme

suite :

? L'indice agrégat

pondéré

26

Comparativement à l'année 2012 prise comme base,

nous avons constaté une stabilité de 4biens sur les 11biens,

d'une part l'évolution des prix n'a pas été revue, ni

à la hausse ni à la baisse, ce qui permet une stabilité

dans la consommation des ménages.

3.1.3. Evolution d'indice de prix en 2013 et 2014

Tableau n°1.3 : évolution des prix de 2013

à 2014 chez Hyper psaro

|

PRODUITS

|

PRIX 2013

|

PRIX 2014

|

EVOLUTION

|

|

25Kg Farine de maïs

|

12200

|

14500

|

18,9%

|

|

25Kg Farine de froment

|

26950

|

29600

|

9,8%

|

|

10Kg Riz gaal

|

15220

|

16500

|

8,4%

|

|

5kg Sucre

|

7600

|

7600

|

0%

|

|

5L Huile végétal

|

12700

|

12000

|

-5,5%

|

|

500Ml farde eau dasani

|

4350

|

4290

|

-13,7%

|

|

1800g Boite de lait Nido

|

31000

|

31000

|

0%

|

|

1Boite de Prestige

|

510

|

510

|

0%

|

|

25Kg Thomson

|

50850

|

50850

|

0%

|

|

Cassier Biere Simba

|

16596

|

16596

|

0%

|

|

5Kg Sel minéral

|

2150

|

2220

|

3,4%

|

|

TOTAL

|

180.126

|

185.666

|

|

Source : Elaboré sur base des indices des prix mensuels

(2013,2014) de Hyper psaro. ? L'évolution est

calculée comme suite :

? L'indice agrégat

pondéré

Au cours de cette année deux produits, soient l'huile

végétale et l'eau dasani ont connu une variation négative

respectivement de -5,5 et -13,7 par rapport à l'année 2013. Dont

4produits qui sont le sucre, le lait Nido, margarine prestige, Thomson,

bière Simba où la variation est nulle soit 0% de variation en

2014.

27

3.1.4. Evolution d'indice de prix en 2014 et 2015

Tableau n°1.3 : évolution des prix de 2014

à 2015 chez Hyper psaro

|

PRODUITS

|

PRIX 2014

|

PRIX 2015

|

EVOLUTION

|

|

25Kg Farine de maïs

|

14500

|

15750

|

8,6%

|

|

25Kg Farine de froment

|

29600

|

31000

|

4,7%

|

|

10Kg Riz gaal

|

16500

|

17500

|

6,1%

|

|

5kg Sucre

|

7600

|

8000

|

5,2%

|

|

5L Huile végétal

|

12000

|

12900

|

7,5%

|

|

500Ml farde eau dasani

|

4290

|

5000

|

16,5%

|

|

1800g Boite de lait Nido

|

31000

|

35000

|

12,9%

|

|

1Boite de Prestige

|

510

|

620

|

21,5%

|

|

25Kg Thomson

|

50850

|

53820

|

5,8%

|

|

Cassier Biere Simba

|

16596

|

16596

|

0%

|

|

5Kg Sel minéral

|

2220

|

2700

|

21,6%

|

|

TOTAL

|

185.666

|

198.886

|

|

Source : Elaboré sur base des indices des prix mensuels

(2013,2014) de Hyper psaro. ? L'évolution est calculée comme

suite :

? L'indice agrégat pondéré

Comparativement à l'année 2014 ou nous avons

constaté une légère stabilité des prix sur quelques

biens, dont deux produits ont connu une variation négative et cinq

autres ont connu une variation positive excepté la bière simba ou

la variation est nulle, il ressort de cette année que tous les biens ont

connu une variation positive excepté la biere simba ou la variation est

nulle. De ce fait, cette variation est toujours défavorable sur le

pouvoir d'achat des ménages.

28

29

3.1.5. Evolution d'indice de prix en 2015 et 2016

Tableau n°1.3 : évolution des prix de 2015

à 2016 chez Hyper psaro

|

PRODUITS

|

PRIX 2015

|

PRIX 2016

|

EVOLUTION

|

|

25Kg Farine de maïs

|

15750

|

16500

|

4,7%

|

|

25Kg Farine de froment

|

31000

|

36800

|

18,7%

|

|

10Kg Riz gaal

|

17500

|

20000

|

14,2%

|

|

5kg Sucre

|

8000

|

8000

|

0%

|

|

5L Huile végétal

|

12900

|

17800

|

37,9%

|

|

500Ml farde eau dasani

|

5000

|

5220

|

4,4%

|

|

1800g Boite de lait Nido

|

35000

|

38400

|

9,7%

|

|

1Boite de Prestige

|

620

|

710

|

14,5%

|

|

25Kg Thomson

|

53820

|

56450

|

4,9%

|

|

Cassier Biere Simba

|

16596

|

18020

|

8,6%

|

|

5Kg Sel minéral

|

2700

|

3000

|

11,1%

|

|

TOTAL

|

198.886

|

220.900

|

|

Source : Elaboré sur base des indices des prix mensuels

(2013,2014) de Hyper psaro.

? L'évolution est calculée comme

suite :

? L'indice agrégat

pondéré

Au cours de cette année, nous avons constaté une

légère variation de prix des biens dans le supermarché

hyper psaro, dont la moyenne de l'évolution des prix est de 11,7%, ce

qui explique une faible variation des prix par rapport à l'année

2015 ou la moyenne de la variation est de 10%.

3.1.6. Evolution d'indice de prix en 2016 et 2017

Tableau n°1.3 : évolution des prix de 2016

à 2017 chez Hyper psaro

|

PRODUITS

|

PRIX 2016

|

PRIX 2017

|

EVOLUTION

|

|

25Kg Farine de maïs

|

16500

|

18000

|

9,1%

|

|

25Kg Farine de froment

|

36800

|

40000

|

8,7%

|

|

10Kg Riz gaal

|

20000

|

25876

|

29,3%

|

|

5kg Sucre

|

8000

|

8900

|

11,25%

|

|

5L Huile végétal

|

17800

|

21200

|

19,1%

|

|

500Ml farde eau dasani

|

5220

|

6000

|

14,9%

|

|

1800g Boite de lait Nido

|

38400

|

45663

|

18,9%

|

|

1Boite de Prestige

|

710

|

800

|

12,6%

|

|

25Kg Thomson

|

56450

|

60200

|

6,6%

|

|

Cassier Biere Simba

|

18020

|

20000

|

10,9%

|

|

5Kg Sel minéral

|

3000

|

3000

|

0%

|

|

TOTAL

|

220.900

|

249.639

|

|

Source : Elaboré sur base des indices des prix mensuels

(2013,2014) de Hyper psaro. ? L'évolution est

calculée comme suite :

? L'indice agrégat

pondéré

Durant cette année, force est de constaté

qu'à partir de ces 3 dernières années, il y'a eu une forte

fluctuation des taux de change, et ceci entraine une forte variation des prix

des biens qui sont revus à la hausse, sauf le sel minéral dont sa

variation est nulle sur le marché.

Apres analyse de l'évolution des prix des biens dans le

supermarché hyper psaro, nous avons constaté une forte hausse des

prix à partir de 2012 l'année de l'introduction de la TVA, ce qui

provoque une baisse de la consommation des ménages de Lubumbashi. C'est

alors qu'à partir de 2013 ou il y'a une maitrise de cette taxe, dont

certains biens n'ont pas subi une hausse des prix, voir en 2014 et 2015

où d'autres biens ont connu une variation négative, cependant en

2016 et 2017 ou il y'a des fortes fluctuations qui entrainent des hausses

intempestives des prix des biens sur le marché.

30

Il sied de constater que la TVA est un peu silencieuse, mais

nocive dans la consommation des ménages, car le consommateur paye ce

qu'il consomme moyennant son pouvoir d'achat.

3.1.7. Analyse corrélative entre le taux et le prix

des biens avant et après l'introduction de la TVA

Il s'agit de faire une analyse corrélative entre le

taux de change et les prix des biens, c'est ainsi que nous sommes partis des

indices agrégats pondérés des prix. L'objectif est celui

de comprendre si le taux de change influence considérablement les prix

des biens sur le marché.

Tableau n°2.1 : Analyse corrélative de taux

de change et les prix des biens

|

N°

|

Année

|

Cours de change (X)

|

Prix (Y)

|

X.Y

|

X2

|

Y2

|

|

1

|

Dec2011

|

900

|

100,00

|

90.000

|

810.000

|

10.000

|

|

2

|

Dec2012

|

910

|

106,8

|

97.188

|

828.100

|

11.406,24

|

|

3

|

Dec2013

|

920

|

103,2

|

94.944

|

846.400

|

10.650,24

|

|

4

|

Dec2014

|

920

|

103,1

|

94852

|

846400

|

10.629,61

|

|

TOTAL

|

3650

|

413,1

|

376.984

|

3.330.900

|

42.686,09

|

Source : Elaboré sur base des indices agrégats

pondérés et les taux d'échange

Le coefficient de corrélation v

31

Apres analyse de coefficient de corrélation entre le

taux de change et les prix des biens, il se dégage un coefficient de

0,38 inférieur à 1, ce qui traduit une faible corrélation

entre les prix des biens et les cours de change pendant cette période

considérée de 4ans.

Autrement dit, les cours de change n'ont pas une forte

influence sur les prix des biens dans le supermarché Hyper psaro pendant

cette période, d'une part ceci explique une stabilité de cours de

change sur le marché, et d'autre part il explique une stabilité

dans la consommation des ménages, c'est-à-dire le consommateur

paye moyennant son pouvoir d'achat ce qu'il consomme.

Cependant, au cours des années 2015, 2016, et 2017, il

s'est dégagé des indices agrégats pondérés

très élevés qui sont respectivement des 107,1 ; 111,06 et

113, ce qui explique une corrélation intense entre les prix des biens

sur dans le super marché hyper psaro et les taux de change. Ceci

s'explique par l'instabilité de taux de change et la hausse des taux

inflations au cours de ces trois dernières années.

3.2. ANALYSE DES EFFETS DE LA TVA SUR LE POUVOIR

D'ACHAT DES MENAGES

3.2.1. INCIDENCES DE LA TVA SUR LE POUVOIR D'ACHAT DES

MENAGES

Le pouvoir d'achat est la quantité des biens et

services qu'une unité monétaire vous permet d'acquérir sur

le marché, il est aussi désigner par le terme revenu réel.

Toutes choses restant égales par ailleurs, le pouvoir d'achat des

ménages dépend de deux variables dont le revenu disponible et le

niveau de prix sur le marché

Dans l'hypothèse où le revenu disponible est

constant, seul le niveau de prix influence le pouvoir d'achat des

ménages. Dans ce cas, s'il y a augmentation des prix sur le

marché, le pouvoir d'achat va s'effriter alors qu'il va

s'améliorer au cas où il y a diminution des prix sur le

marché. De là, il se déduit que pour connaitre

l'évolution du pouvoir d'achat, il sied de saisir d'abord

l'évolution du niveau général des prix et l'indicateur le

plus utilisé est le taux d'inflation comme nous l'avons

susmentionné.

Ceci étant, pour saisir l'effet de la TVA sur le niveau

général des prix, nous allons dans un premier temps faire

l'analyse comparative des taux d'inflation mensuels quelques mois avant et

quelques mois après l'instauration de la taxe sur la valeur

ajoutée et ensuite nous

32

allons faire le test d'hypothèses de deux moyennes pour

savoir si les taux d'inflation mensuels après l'instauration de la TVA

sont significativement supérieurs aux taux d'inflation mensuels avant la

TVA auquel on conclura que la TVA a amenuisé le pouvoir d'achat des

ménages.

3.2.1.1.Analyse comparative des taux d'inflation

mensuels

Ici, il est question de comparer les taux d'inflation mensuels

avant et après l'instauration de la taxe sur la valeur ajoutée.

En effet, étant donné que la TVA est un impôt unique et

neutre en ce sens que les entreprises ne supportent la TVA qu'à

concurrence de la valeur qu'ils ajoutent au produit par rapport à l'ICA

qui est qualifié d'un impôt inflationniste à cause de ses

effets, l'on devait s'attendre à une baisse des prix de biens et

services et par conséquent à des taux d'inflation mensuels plus

faibles qu'avant. Pour vérifier cela, nous allons utiliser les taux

d'inflation mensuels de 24 mois avant soit de 2010 à 2011 et de 24 mois

après l'instauration de la taxe sur la valeur ajoutée comme les

résument les tableaux suivants :

? Taux d'inflation Avant TVA

Tableau n°3.1 : taux d'inflation en 2010 et

2011

|

Année

|

J

|

F

|

M

|

A

|

M

|

J

|

J

|

A

|

S

|

O

|

N

|

D

|

|

2010

|

3,22

|

0,99

|

-0,02

|

0,15

|

-0,23

|

-0,08

|

0,08

|

0,21

|

0,79

|

0,86

|

1,96

|

0,13

|

|

2011

|

1,46

|

1,84

|

2,50

|

2,11

|

0,13

|

2,11

|

0,95

|

0,66

|

0,40

|

0,11

|

0,11

|

0,13

|

Source : Rapport banque central

33

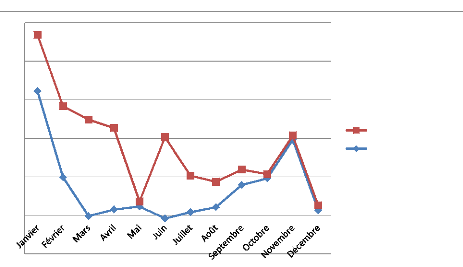

Figure 3.1 : taux d'inflation avant TVA de 2010 et

2011

-1

4

0

5

3

2

1

2011 Taux d'inflation 2010 Taux d'inflation

Source : Elaboré sur base du tableau °3.1

? Tableau de taux d'inflation Après la

TVA

Tableau n°3.2 : taux d'inflation de 2011 à

2012

|

Année

|

J

|

F

|

M

|

A

|

M

|

J

|

J