|

Les déterminants de l’efficacité de la politique monétaire en république démocratique du Congo.par Jean Bosco Kaomba Mutumba Université de Lubumbashi - Diplôme d'études approfondies en économie monétaire 2019 |

-

36 Inflation moyenne: - E( )= + Le biais inflationniste d'autant plus fort que le poids sur la stabilisation de l'inflation est faible. L'inflation est supérieure à l'inflation désirée par la BC. Cette perte en inflation se fait sans gain en terme de chômage : Cercle vicieux : anticipation de déflation => taux réels élevés => PM restrictive => demande faible et pas d?inflation. La trappe à liquidité est fondamentalement une trappe à anticipations. La crédibilité peut être une mauvaise chose ici. Un cercle vicieux similaire existe en économie ouverte : anticipation de déflation => rendement élevé des titres domestiques => appréciation de la monnaie => faible compétitivité => effet dépressif sur la demande. Un cycle auto-entretenu déflationniste a également un impact sur la dette publique pris entre deux ciseaux. Un taux d'intérêt nominal faible peut être inefficace si le taux de LT reste élevé. De même, la récession peut conduire les banques à adopter une politique de crédit prudente qui limite l'impact de la base monétaire sur la masse monétaire. Les pertes passées pèsent sur les bilans et amplifient le mécanisme. Enfin, le rendement des crédits ne sera pas tellement plus élevé que le rendement de la monnaie, ce qui conduira les banques à ne pas transformer les dépôts en crédits supplémentaires. 2.4. Les remèdesComment devrait réagir une Banque Centrale face au risque de trappe à liquidité ? Le premier remède15 consiste alors à changer les anticipations de déflation en tentant d'adopter une politique de reflation (de redémarrage de l'inflation) crédible. Si la Banque Centrale arrive à convaincre que sa politique monétaire va augmenter les prix (et cela de façon franche et durable, malgré souvent un mandat contraire), cela réduit le taux réel et relance l'économie. Le problème de 15Keynes préconisait la taxation des dépôts bancaire, ce qui, associée à une restriction de la convertibilité des dépôts en pièces et billets, permettrait de passer le taux nominal dans les négatifs. En effet, les titres comme la monnaie auraient un rendement nominal négatif. C'est toutefois politiquement peu faisable... Les politiques de ciblage d'inflation prennent un autre objectif intermédiaire plus opérationnel : la prévision d'inflation à moyen terme. Une stratégie de ciblage de l'inflation 37 crédibilité s'inverse : comment convaincre les agents que la banque centrale souhaite durablement une inflation significative. A priori, plus une banque centrale est réputée dure sur l'inflation, plus elle aura du mal à sortir d'une déflation. Cercle vertueux : anticipation d'inflation => taux réel faible => PM expansive => demande forte et inflation. Une solution complémentaire est d'adopter un taux de change sous-évalué pour importer de l'inflation et ainsi dynamiser l'économie. 2.5. Le ciblage de l'inflation2.5.1. Motivation et présentationDepuis une quinzaine d'années, de nombreuses banques centrales ont adopté une stratégie de ciblage de l'inflation. La différence entre un objectif de stabilité des prix et une stratégie de ciblage de l'inflation est importante. Lorsqu'une banque centrale adopte un objectif de stabilité des prix, elle s'engage à produire un certain résultat à MT. Sa performance ne peut qu'être évaluée ex post. Étant donnés les délais d'action de la politique monétaire, cela signifie qu'il faut en pratique entre un à deux ans pour juger des résultats de l'action conduite. En effet, la Banque Centrale ne peut être tenue responsable d'un accroissement soudain de l'inflation qui peut être causé par des chocs économiques. En revanche, elle ne doit pas laisser une inflation élevée s'installer. Les banques centrales manquent par conséquent d'un objectif immédiat à atteindre, un objectif qu'elles peuvent essayer d'atteindre chaque année et sur lequel sa performance peut être jugée. L'objectif d'inflation est l'objectif final mais n'est qu'un objectif à moyen terme sur lequel elle ne peut pas être jugée mois après mois. Quel objectif intermédiaire adopter ? La Banque Centrale doit adopter comme objectif intermédiaire la croissance de la masse monétaire sur lequel elle était jugée. Mais cette référence comporte de nombreux défauts comme un manque évident de contrôle à court-terme de la masse monétaire. L'adoption d'une règle de Taylor ferait un objectif intermédiaire plus intéressant mais les Banques Centrales se refusent à se lier les mains de cette façon. - 38 consiste non seulement à annoncer un objectif, mais aussi à publier en temps réel les prévisions d'inflation, et à adopter des mesures correctrices à chaque fois que l'inflation anticipée diffère de l'objectif. Elle peut être évaluée ex ante. Une telle stratégie se caractérise par un objectif d'inflation explicite et publiquement annoncé et par la publication de prévisions d'inflation à moyen terme. Dans ces conditions, la banque centrale se doit d'agir dès que les prévisions ne sont pas en ligne avec l'objectif. Le grand changement de paradigme a été amorcé en 1989 lorsque la Nouvelle-Zélande a changé le statut de sa banque centrale, la rendant formellement indépendante et lui confiant comme mission de cibler le taux d'inflation. Cette définition de la tâche d'une banque a rapidement fait des émules. Aujourd'hui, un grand nombre de banques centrales ont aussi adopté la stratégie de ciblage de l'inflation: c'est le cas au Royaume-Uni, en Suède, en Pologne, en Israël, au Mexique, au Chili, etc., et même, sous une forme altérée par des conditions spéciales, au Japon depuis peu. Parmi les grandes banques centrales, la Réserve fédérale et la BCE n'ont pas adopté la stratégie de ciblage de l'inflation. La BCE poursuit un objectif d'inflation, puisque telle est la mission que lui a assignée le traité de Maastricht. Elle publie ses prévisions d'inflation mais souligne avec insistance que ces prévisions sont purement indicatives et ne constituent en aucun cas un engagement en ce qui concerne la conduite de la politique monétaire. Les projections jouent un rôle utile, mais limité, dans la stratégie. 2.5.2. Un modèle avec ciblage d'inflationPourquoi cibler l'inflation anticipée à deux ans. La Banque Centrale ne contrôle qu'imparfaitement l'inflation en raison de délais, de chocs d'offre et de demande Ces difficultés peuvent être résolues en prenant comme objectif intermédiaire la prévision d'inflation. Courbe d'offre (ou courbe de Phillips + loi d'Okun): l'inflation dépend de l'inflation passée et de l'écart de produit y passé (de moyenne nulle) + choc d'offre : 39 est l'inflation entre la date t et t+1, est l'écart de produit ( > 0), et est un chocd'offre de moyenne nulle. Choc d'offre négatif : < 0 => l'inflation contemporaine augmente la transmission du choc de coût sur les prix. Si l'écart de produit augmente, tensions inflationnistes également. Courbe de demande (ou courbe IS): l'écart de produit dépend de l'écart passé et du taux d'intérêt réel + choc de demande : = - - ) + Le taux d'intérêt nominal est l'instrument de la Banque Centrale. - est une approximation du taux d'intérêt réel. Délai d'un an pour la transmission de la politique monétaire. Une augmentation du taux nominal aujourd'hui augmente le produit demain et l'inflation après- demain (courbe d'offre en t+2 dans laquelle est

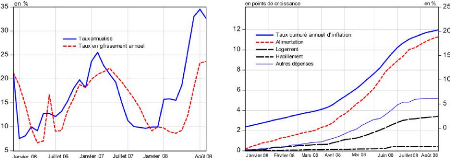

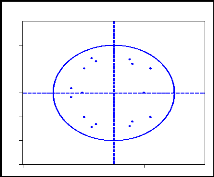

remplacée par son expression dans la = - = - - ) + + Objectif de la Banque Centrale : minimiser la déviation de l'inflation à sa cible * (au carré) et y (au carré) avec un coefficient (fonction de perte intertemporelle actualisée) : in { ? - } L'objectif est un peu plus simple avec = 0. On parle dans ce cas de ciblage d'inflation pur : in ? - Il vient directement en raison des décalages temporels que la Banque Centralene peut espérer lutter contre l'inflation en t et t+1 à l'aide du taux d'intérêt en t. L'inflation courante n'est pas contrôlable en raison des chocs et des délais. Elle ne peut donc stabiliser l'inflation qu'à partir de t+2. 40 Quand le coefficient est égal à 0 (ciblage d'inflation pur), une condition nécessaire et suffisante pour que l'objectif soit satisfait est que le taux nominal soit tel que l'inflation en t+2 anticipée soit égal à * : Et | = Si l'anticipation d'inflation est supérieure à la Banque Centrale devrait augmenter le taux d'intérêt. Si l'anticipation d'inflation est inférieure , la Banque Centrale devrait baisser le taux d'intérêt. Le taux d'intérêt devrait être ajusté jusqu'au point où les prévisions à profil futur constant de taux rejoignent le niveau cible. En pratique, la banque centrale utilise ses modèles de prévision macroéconomique pour fixer le taux d'intérêt approprié. Le ciblage est à l'horizon : permettre une stabilisation du produit tout en donnant des assurances que l'inflation retournera au niveau de moyen-terme désiré. La méthode nécessite de sélectionner le bon horizon pour stabiliser l'inflation. Il existe en théorie un horizon optimal pour cibler l'inflation anticipée. Si l'horizon est trop court, la Banque Centrale ne contrôle que partiellement l'inflation dont la partie prédéterminée est importante. Elle ne prend pas en compte les effets maximums de sa politique de taux. Si l'horizon est trop long, l'incertitude croissante rend périlleuse toute politique active. La stabilisation de l'anticipation d'inflation en t+1 ne suffit pas, car la Banque Centrale ne prend pas en compte toute l'information présente (y et ) pour cibler l'inflation de long-terme (= t+2). Notamment, i a un impact sur y en t+1, lequel a un impact sur en t+2! La prévision d'inflation de moyen-terme (t+2) est la variable contemporaine la plus corrélée avec l'objectif final qui est l'inflation, tout en étant plus facilement contrôlable que l'objectif affecté par des chocs et des délais, c'est vérifiable à chaque instant et pas ex post, l'objectif est transparent et intuitif, cohérent avec son activité qui est de prévoir l'inflation, et avec des publications régulières sur les prévisions et sur les modèles qui sont à la base. Stabiliser l'inflation anticipée en t+2 ne signifie pas stabiliser l'inflation en t+2 en raison des chocs d'offre et de demande qui surviennent dans l'intervalle. Ecart à la cible : = = + 41 Aide les agents à ancrer leurs anticipations d'inflation. L'objectif est centré sur ce que peut réellement la Banque Centrale. Ce que l'on demande est plus qu'un exercice de prévision: il faut savoir comment varie la prévision en fonction de l'instrument.16 Si le coefficient est positif, on parle de ciblage d'inflation flexible. L'ajustement à la cible devrait être graduel: = ( - ) Au lieu d'ajuster à chaque instant l'anticipation d'inflation, la banque centrale devrait réagir graduellement aux chocs qui affectent l'inflation à t+2. Par exemple, en cas de choc de demande en t, la production s'accroît, augmentant du même coup l'anticipation d'inflation en t+1 et en t+2. La nouvelle règle implique une réaction moins forte de la Banque Centrale en terme de hausse du taux d'intérêt. En terme de règle de Taylor, cela implique de donner un poids plus important à . Plus le poids sur y est important, plus est faible et plus long sera l'ajustement de la prévision d'inflation à sa cible. En conclusion, la prévision d'inflation est le bon objectif intermédiaire. La Banque Centrale devrait ajuster son taux d'intérêt de telle manière que sa prévision soit égale à sa cible ou revienne progressivement vers sa cible. C'est un instrument qui prend en compte les délais d'action et les chocs affectant l'économie. Si on explicite la règle derrière l'objectif de ciblage d'inflation, on aboutit à une règle qui ressemble finalement à une règle de Taylor : = + - - ) + + = + - - ) = Par ailleurs : + 16La BC ne doit prendre en compte que la moyenne d'inflation future. Résultat de contrôle optimal quand l'objectif est quadratique est l'incertitude sur l'état de l'économie et les mécanismes de transmissions entrent linéairement dans les contraintes. 42 - af.?2(it - 7rt) = - c7r*) : Quasi - règle de Taylor Il est intéressant de noter que la règle de ciblage d'inflation pure conduit à une quasi-règle de Taylor qui prend en compte l'inflation courante mais aussi l'écart de produit ! (le coefficient risque cependant d'être plus faible que s'il est pris directement en compte). En effet, un accroissement de l'écart de produit signale une inflation future élevée. Par exemple, un choc de demande en t (t) augmente la production en t puis l'inflation en t+1 via la courbe de Phillips puis l'inflation en t+2 en raison de la persistance de l'inflation. Un choc d'offre en t augmente l'inflation en t et fait baisser l'output gap en t. Attention toutefois : ciblage d'inflation et règle de taux ne se confondent pas. La règle de taux est une politique définie par les moyens mis en oeuvre (politique d'instrument). Le ciblage ne dit rien sur les moyens mais est définie en termes d'objectif et de résultat17. 2.5.3. Avantages et inconvénients du ciblage de l'inflation 2.5.3.1. AvantagesPar rapport à une règle de taux, la stratégie de ciblage de l'inflation est plus robuste en cas de changement dans la structure de l'économie (ce qui signifierait un changement dans les coefficients de la règle de Taylor), en cas d'événements extrêmes ou en cas d'incertitude sur le bon modèle de l'économie. Comme elle ne conditionne pas son action à des variables contemporaines, elle est plus riche en terme de comportements qu'une simple règle. Si la stratégie de ciblage d'inflation est plus explicite quant à l'objectif poursuivi, elle est plus une boîte noire concernant les moyens mis en oeuvre pour atteindre l'objectif. Dans le même temps, elle est mieux acceptée par les Banque Centrale. C'est une théorie qui concède un pouvoir discrétionnaire à la Banque Centrale, qui met l'accent sur son jugement, c'est exactement ce que souhaitent les banques centrales: ne pas être dépouillées de leurs prérogatives. 17Pour prendre un exemple, quelqu'un qui souhaite perdre du poids peut viser un poids cible à moyen-terme ou définir une règle de comportement comme faire du jogging deux fois par semaine. La perte de poids à MT est l'objectif final. Le jogging hebdomadaire est l'objectif intermédiaire sur lequel la personne peut être jugée chaque semaine. 43 Le second avantage est un degré élevé de transparence. La communication avec le public est extrêmement simple à mettre en oeuvre. Une banque centrale indépendante mais non élue démocratiquement a une responsabilité vis-à-vis de la population qu'elle sert. Un moyen intéressant pour elle de rendre compte de leur mandat est de pratiquer un niveau élevé de transparence. 2.5.3.2. Inconvénients Un inconvénient est qu'elle est moins facilement contrôlable de l'extérieur, même si elle doit s'accompagner d'une prévision du sentier d'évolution du taux d'intérêt. Il y'a là également une confusion des rôles car la Banque Centrale est contrainte par une prévision d'inflation ... qu'elle fabrique elle-même. Il y'a potentiellement un risque de manipulation des prévisions. Les analystes doivent dans une certaine mesure faire confiance aux prévisions d'inflation future d'autant que celles-ci dépendent des scénarios de politique monétaire. Par exemple, les Banque Centrale communiquent sur l'inflation conditionnellement à la mise en oeuvre future de la politique monétaire. Il y'a un risque de manipulation des projections car l'inflation revient mécaniquement dans sa bande à moyen-terme. Une information complémentaire et utile consisterait à fournir les prévisions d'inflation à moyen terme à taux d'intérêt futurs inchangés. De même, les prévisions sont incertaines par nature L'imprécision des prévisions d'inflation est une difficulté qui affecte toutes les banques centrales, quelle que soit leur stratégie. La stratégie de ciblage de l'inflation fait ressortir cette difficulté de manière particulièrement explicite. Le ciblage est fortement limité par la possibilité de formuler des prévisions relativement fiables à un horizon pertinent. Or les prévisions à plus d'un an sont d'une précision faible. La politique monétaire opère sur un horizon sensiblement plus long. Enfin, certains craignent que le ciblage de l'inflation en rejetant explicitement l'objectif de régulation du cycle, conduise la banque centrale à donner trop d'importance à l'inflation par rapport à l'objectif de stabilisation de la production. Dans ce cas le ciblage de l'inflation risque de conduire à plus d'instabilité dans la sphère réelle. Cela peut également déstabiliser le taux de change, ce qui contribue à la volatilité de la production dans les économies ouvertes. LM : M = L(i,Y) + å => M - å = L(i,Y). Deux possibilités pour la Banque Centrale: fixer M ou fixer i. 44 Le problème de négligence de l'objectif de stabilisation du cycle se pose principalement en cas de chocs d'offres puisque dans ce cas l'inflation et la croissance évoluent en sens inverse. Toutefois, il ne faut pas exagérer les différences de comportement entre les banques centrales. Toutes les Banques Centrales ciblent plus ou moins l'inflation, même celles qui officiellement ciblent la masse monétaire. La différence est que certaines Banque Centrale ont formalisé l'objectif et en ont fait un élément central de leur communication, notamment en publiant leur prévision à deux ans. 2.6. Le débat des instrumentsPratiquement toutes les banques centrales utilisent comme instrument le taux d'intérêt à court terme. Suivant les pays, ce sont des taux qui vont d'une maturité de 24 heures à 15 jours. La raison de ce choix est simple : c'est le seul taux qu'une banque centrale peut effectivement contrôler de manière précise. En effet les actifs de très court terme sont très proches de la monnaie (liquidité), et la banque centrale a un monopole pour l'émission de monnaie. En contrôlant l'offre de liquidité, la banque centrale exerce une influence décisive sur les taux courts, et par ce biais les taux longs. Le débat ciblage de la masse monétaire contre le taux d'intérêt : deux stratégies Taux à CT => objectifs (inflation et stabilisation) Taux à CT => objectif intermédiaire (M) => objectifs (inflation et stabilisation) La distinction entre une règle d'évolution monétaire et une règle de taux d'intérêt peut sembler fine dans la mesure où dans les deux cas, la banque centrale contrôle le taux d'intérêt interbancaire. Si toutefois la banque centrale ajuste le taux interbancaire de façon à maintenir la masse monétaire le plus près possible d'un sentier cible de croissance, il sera préférable de parler d'une règle de masse monétaire. Quel est l'instrument le plus adapté ? Tout dépend nous dit Poole de la nature des chocs qui affectent l'économie. 45 *Si M est fixe => ciblage de la masse monétaire, i et Y sont constants si å = 0. Si å > 0, la demande de monnaie augmente => i augmente ou Y baisse => a les mêmes effets qu'une restriction monétaire. *Si i est fixe => ciblage du taux d'intérêt => l'offre de monnaie se déplace continuellement pour stabiliser le taux d'intérêt. Quel ciblage préférer ? Graphiquement « M - å » peut se déplacer sans que la masse monétaire ne change. La Banque Centrale peut alors choisir de neutraliser ou non les mouvements de M - å sur i : Graphique N°4 : fixer le taux d'intérêt quand la monnaie varie

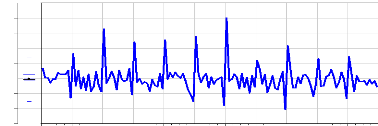

Source : Catherine Mills « économie monétaire » 2ème édition, Montchrestien, Paris 2014, page 214. IS : i = a - bY + è. Une augmentation de è signifie qu'une composante de la demande globale s'accroît sans que cette variation ne soit attribuable à une baisse du taux d'intérêt. Cela peut être une variation exogène de la consommation ou des dépenses publiques par exemple. Dans ce cas, cibler la masse monétaire est préférable au ciblage du taux d'intérêt: « A l'origine de la trappe à liquidité se trouve la borne inférieure sur le taux d'intérêt nominal. Le taux d'intérêt nominal ne peut pas être négatif car dans ce cas, la monnaie 46 Graphique N°5 : fixer le taux d'intérêt en cas de chocs sur le marché des biens

Source : Catherine Mills « économie monétaire » 2ème édition, Montchrestien, Paris 2014, page 217. En effet se déplacer le long de LM fixe revient à conduire une politique de taux d'intérêt contra-cyclique alors que dans le cas inverse le taux d'intérêt reste constant quel que soit l'état du cycle conjoncturel. Conclusion : Fixer le taux d'intérêt est préférable à fixer M si les chocs de demande de monnaie dominent les chocs de dépenses. Intuition: les chocs de demande de monnaie devraient être parfaitement accommodés pour isoler le marché des biens et services, alors que les chocs de demande provenant d'IS devraient être combattus. Une bonne manière d'accommoder les chocs de demande de monnaie est de maintenir un taux d'intérêt constant. En pratique, les chocs sur la demande de monnaie sont les plus fréquents. Cela permet de comprendre pourquoi les taux sont fixes à basse fréquence. 2.7. La trappe à liquidité2.7.1. DescriptionUne trappe à liquidité (liquiditytrap) apparaît quand la politique monétaire devient inopérante. C'est une situation dans laquelle le taux d'intérêt nominal devient très faible voire nul, sans que cela ne relance l'activité économique. Keynes (1936) soutient que les principaux pays développés étaient enlisés dans une trappe à liquidité dans les années 30. 47 dominerait les autres formes d'épargne (ruée vers la monnaie). La vente de titres contre de la monnaie augmenterait le taux d'intérêt. »18 Cela représente une limite à l'action de la politique monétaire. Une déflation peut devenir permanente en cas d'anticipations de déflation future car en réalité le taux réel aujourd'hui dépend de l'inflation anticipée dans les années à venir. Avec un taux nominal à zéro, le taux d'intérêt réel est égal au taux de déflation anticipé. Il peut alors apparaître un cycle auto-entretenu déflationniste dans lequel un taux d'intérêt réel élevé entrave la demande et l'activité qui ne peut être relancé en raison de la contrainte de positivité du taux nominal. Le relâchement quantitatif Une fois que le taux d'intérêt est à 0, la Banque Centrale devient normalement impuissante puisqu'elle bute sur la borne inférieure. Ce n'est pas tout à fait vrai. En 1999, la BOJ atteint le plancher. En 2002, elle décide de se lancer dans des opérations dites de relâchement quantitatif (quantitative easing). Un premier moyen consiste à rémunérer les réserves. Les réserves sont comme des dépôts que les banques détiennent auprès de la Banque Centrale. Ces dépôts ne sont normalement pas rémunérés. Dans ces conditions, les banques ont intérêt à ne laisser que le strict minimum et à prêter aux autres institutions financières les excédents de liquidité au taux du marché monétaire. Aujourd'hui, la Fed rémunère les réserves au taux du marché monétaire. Les banques peuvent donc détenir des montants croissants de réserves sans les remettre sur le marché monétaire et donc sans affecter le taux directeur. De plus, le gonflement des réserves est une condition nécessaire mais non suffisante à la reprise de l'activité de crédits. Le relâchement quantitatif inclut également toutes les politiques visant à relancer la création monétaire et indirectement l'inflation (voir les propositions de Bernanke dans la partie sur la trappe à liquidité). 18Si le taux nominal est proche de 0, le rendement de la monnaie, les agents acceptent n'importe quelle combinaison de monnaie et de titres dans leur portefeuille. LM est donc verticale quand i tend vers 0. Si i est proche de zéro, le rendement des bons est le même que celui de la monnaie. Une hausse de M se fait sans douleur pour les agents qui substituent leurs bons par de la monnaie sans baisse du taux d'intérêt. 48 SECTION 3 : MONNAIE ET CROISSANCE ECONOMIQUEL'analyse de la croissance consiste bien sûr à étudier l'évolution de l'activité, des quantités produites, exercice après exercices dans une économie. Le problème est simple dans une entreprise mono productrices il suffit de suivre l'évolution des quantités produites du bien unique. Dans une économie globale, la difficulté résulte de la multitude des biens et services produits échangés. Les Politiques Economiques -politique conjoncturelle « Les politiques de stabilisation macroéconomique représentent un volet essentiel du débat de politique économique. Pour Nicolas Kaldor, les performances macro-économiques d'un pays dépendent en premier lieu de sa capacité à atteindre les quatre coins de ce qu'il nomme « le carré magique » : croissance, équilibre extérieur, plein-emploi, stabilité des prix. Ces objectifs définissent alors la cible des politiques de stabilisation conjoncturelle consistant à situer l'économie au plus près possible d'une croissance équilibrée, porteuse de plein-emploi, excluant les tensions inflationnistes et le déficit de la balance des paiements courants. »(Hoang-Ngoc(2000) C'est alors le contenu de ces politiques qui fait débat sur l'analyse de la croissance économique. Les Keynésiens insistent sur la nécessité de mener des politiques monétaires et budgétaires discrétionnaires afin de stabiliser l'économie autour de ces quatre coins. Dans cette perspective, la politique économique était devenue au cours de la décennie 1960 l'art du réglage fin de la conjoncture économique (fine tuning). » « La rupture que représente la désinflation compétitive par rapport à son prédécesseur est d'abord lisible dans la dissemblance des projets respectifs. Le régime de politique économique keynésien-fordien était construit autour d'un projet de régulation conjoncturelle de la production, de l'emploi et des prix. Le régime de la désinflation compétitive qui l'évince progressivement à partir des années quatre-vingt est conçu à partir d'un projet radicalement différent d'environnement, et non plus de régulation directe, de l'activité économique. Au lieu de peser sur la formation des composantes de la demande, la désinflation compétitive vise désormais à garantir un contexte général de stabilité - des changes, des prix » (Lordon, 2016). dans le cadre duquel l'activité est supposée trouver les meilleures conditions de son développement « spontané ». Cette transformation n'est pas mince puisqu'elle signifie 49 implicitement que l'intensité de la croissance cesse d'être de la responsabilité directe de la politique économique, pour être rendue aux agents privés vis-à-vis desquels l'Etat ne s'engage que pour maintenir un cadre global « favorable ». » - La politique structurelle : « La politique structurelle vise à transformer un système économique afin d'en améliorer le fonctionnement. Elle prend la forme des politiques industrielles, commerciales ou de la concurrence ; elle peut être sectorielle ou régionale. Au nombre de ses moyens, on trouve l'investissement, la création d'infrastructures publiques, les subventions ou la réforme de la réglementation. Elle vise d'abord à accroître les possibilités de production à long terme par le financement de la recherche-développement, la construction d'établissements publics ou le développement des infrastructures de transport, et à orienter l'activité vers les secteurs d'avenir. Elle gère les externalités que l'Etat doit systématiquement pendre en charge, car le marché les produit de manière excessive quand elles sont négatives (pollution) et insuffisamment quand elles sont positives (santé, éducation). Elle permet également d'améliorer le fonctionnement du marché des biens et services (la politique commerciale) ou celui des « facteurs de production » (réforme des marchés du travail, régulation des marchés financiers). Enfin, la politique de la concurrence lutte contre les monopoles et les pratiques déloyales (abus de position dominante, ententes défavorables aux consommateurs). » Tulet (2003) « Comme dans la plupart des autres pays occidentaux, la période courant des années 80 au milieu des années 90 est marquée par le libéralisme qui a progressé au détriment de l'interventionnisme étatique. En France, le libéralisme s'est heurté au consensus social fondé sur l'importance du secteur public et de la protection sociale, Agostino(2008) Dès lors, la libéralisation fut massive et consensuelle quand cela favorisait la globalisation sans gêner les équilibres sociaux (ce fut le cas pour la libéralisation des prix qui furent pratiqués par la gauche et par la droite), elles furent lente et conflictuelle quand cela mettait en cause les compromis sociaux et réactivait le clivage gauche/droite (privatisation, flexibilité du travail, réforme de l'Etat providence). La déréglementation monétaire et financière a été rapide et massive. Libéralisation des prix et déclin du dirigisme industriel. En 1986, l'abrogation de l'ordonnance de 1945 a permis la libéralisation des prix et l'alignement de la France sur les pays développés. De même, l'interventionnisme de l'Etat en matière industrielle a régressé sous l'effet de l'ouverture 50 européenne et internationale. L'heure n'était plus à des interventions directes de l'Etat dans certains secteurs-clés (automobiles, sidérurgie, armement...), mais plutôt à des « tactiques d'environnement » plus incitatives que dirigistes. L'ouverture économique la mondialisation exigeait par ailleurs le déclin des politiques de soutien direct à l'industrie, avec l'interdiction des aides directes de l'Etat aux entreprises au motif qu'elles créaient des distorsions dans le jeu de la concurrence. », Cabonnes (2011). 3.1. LA CROISSANCE ECONOMIQUELa croissance au sens strict pour PERROUX, elle est l'augmentation soutenue pendant un ou plusieurs périodes longues (chacune de ces périodes comprenant plusieurs cycles quasi décimaux) d'un indicateur de dimension pour une nation, le produit global net en terme réel, il est nécessaire d'y insister au rebours d'une attitude qui se repend d'augmentation du produit réel par habitant. La croissance au sens large est la modification des structures, les altitudes, inclut le progrès technique. PERROUX insiste sur cette dynamique globale de la croissance « sans épithète » la croissance est définie par l'accroissement durable d'une unité économique simple ou complexe réalisé dans le changement des structures et événement des systèmes et accompagné de progrès économiques variables. Selon Simon KUZNET (prix Nobel des sciences économiques en 1971) la croissance économique d'un pays peut être définie comme une hausse de long terme de sa capacité d'offrir à sa population une gamme sans cesse élargie de biens économiques, cette capacité de croissance est fondée sur le progrès technique et ajustements institutionnels et idée logique qu'elle requiert. 3.2. SOURCE DE LA CROISSANCEDans la théorie économique traditionnelle, les sources de la croissance sont au nombre de deux : la croissance de la population et le progrès technique qui permet des gains de productivité, mais aussi de multiples innovations (innovations de produits est l'un de cinq types d'innovation mis en évidence par Joseph Schumpeter), la croissance démographique conduit aussi à accroître la demande des ménages comme les gains de la productivité accroissent les profits des entreprises et donc la demande pour bien d'équipements.19 19 Dictionnaire d'économie et des sciences sociales, éd Hâteir, 2010, P87 51 3.3. SOURCE DE CROISSANCE A LONG TERMELa croissance économique à long terme dépend presque entièrement d'un seul élément : L'augmentation de la productivité, du travail souvent appelé brièvement la production par le travailleur, pour l'économie dans son ensemble, d'où la productivité est le rapport de P113 sur le nombre de personne qui travaillent. De manière générale, le P113 réel global augmente grâce à la croissance de la population, mais toute augmentation importante du P113 réel par habitant doit résulter d'une augmentation de la productivité par travailleur. 3.4. LA CROISSANCE DE LA PRODUCTIVITECe concept trouve son explication sur trois raisons principales pourquoi un travailleur d'un pays développé produit aujourd'hui plus que son homologue qu'il y a un siècle ou qu'un travailleur dans un pays en développement. - Premièrement, le travailleur moderne d'un pays développé a à sa disposition beaucoup de capital physique tel que de machines et des bâtiments ; - Deuxièmement, le travailleur est bien mieux indigné et possède donc plus de capital humain et - Troisièmement les entreprises modernes bénéficient d'un siècle d'accumulation d'avancées techniques reflétant un niveau élevé de progrès technologiques. 3.5. MESURE DE LA CROISSANCELa croissance économique d'un pays s'apprécie à travers la variation en pourcentage de son P113 d'une année par rapport à la précédente en rappel, le P113 est calculé selon trois optiques : - Optiques production : le P113 est calculé comme la somme des valeurs ajoutées brutes à laquelle on ajoute les impôts sur les produits moins les subventions sur le produit. - Option « dépenses » ou demande ou emploi : le P113 est égale à la somme des emplois finals intérieurs (consommations finales, formation brute du capital fixe, variation de stock) augmentation des exportations et diminuée des importations. 52 Quand on parle du PI3 en terme réels, c'est la chose que le PI3 en terme constant ou le PI3 en volume ou PIB au prix d'une année de base. Le point commun aux différentes appellations de cet agrégat c'est l'année de base. L'agrégat PI3 est évalué au prix de cette année de basse.20 3.6. LES LIMITES DU TAUX DE CROISSANCES DU PIBUne croissance économique élevée n'est pas synonyme d'augmentation du niveau de vie, d'abord la croissance de moyen physique peut être plus rapide que la croissance de la production, si bien que la production par tête permet par ailleurs de comparer les pays. PIB par tête = PIB par habitant = Deux pays de puissances économiques différentes (PIB différent) peuvent avoir un niveau de vie moyen (PI3 par tête) proche par ailleurs, l'inégalité de la répartition des richesses créées peut faire considérer un PIB élevé et une grande pauvreté pour une partie de la population. Une autre limite du taux de croissance tient aux problèmes des mesures. On sait déjà que le PI3 ne mesure qu'une partie de la production économique. (Il exclut une partie de l'économie non officielle). A notre ère pour étayer toujours la croissance économique, on utilise aussi l' »indice de développement humain. 3.7. L'EVALUATION DE LA CROISSANCE : le produit intérieur brut (P.I.B)Pour évaluer l'activité globale d'une économie, il convient d'élaborer un agrégat préventif de l'ensemble produit. Il convient pour cela de sommer les activités de la multitude d'unité de production ; deux exigences essentielles doivent présider à l'élaboration de l'agrégat ; la sommation des activités élémentaires doit être possible d'une part, elle doit avoir une signification économique d'autre part. Il convient donc, pour éviter cette difficulté de comptabilisations multiples, de sommer non pas les productions brutes mais les productions nettes plus précisément ce que nous appellerons ultérieurement les valeurs ajoutées. L'intérêt majeur de ces derniers résulte du fait qu'elles satisferont pleinement à la double exigence précédente ; leur sommation est possible, elle a une signification économique.Cette sommation des valeurs ajoutées de toutes les unités de productions est appelée le produit intérieur brut. 20 LYZIAK, Aron, Adrian : Article, Vers un monde meilleur, éd Africa, 2000, page, 58 En revanche, il aura été entièrement financé par l'épargne étrangère. Il s'agit donc d'une situation des déficits jumeaux au sens fort, car le compte courant réagit entièrement 53 SECTION 4 : EFFETS MACRO-ECONOMIQUES DE LA

POLITIQUE

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Source : Statistiques Economiques, Direction des Etudes, Banque Centrale du Congo. 2007 -2008 |

Source : Statistiques Economiques, Direction des Etudes, Banque Centrale du Congo. 2007-2008 |

|

78

En effet, les cours du brut se sont repliés en moyenne autour de 147,0 USD le baril à mi-juillet à 117,0 USD à fin août, soit un peu plus que leur niveau d'avril. Cette même tendance a été observée en ce qui concerne les prix des produits alimentaires, dont la progression en termes annualisée s'était accélérée à mi-juillet atteignant un pic de 36,17 %, avant d'afficher un fléchissement à 34,04 % à fin août. Ce repli est reflet d'un léger relâchement de la tension induite par le recul des prix des produits de base et les ajustements opérés dans la demande des ménages du fait du renchérissement du coût de la vie.

Tableau N°6 Contributions des principales

composantes de l'indice général des prix à

l'inflation

de base

Source : Statistiques économiques, Direction des études, Banque Centrale du Congo.2008.

En dépit de ce repli, les produits alimentaires et des autres articles et services divers sont demeurés depuis le mois d'avril des composantes majeures dans la formation des prix intérieurs dans la mesure où leur contribution moyenne a été particulièrement élevée se situant à 55,5 % et de 26,1 %, comme l'illustrent les graphiques ci-après :

Evolution annuelle de l'inflation et de ses principales composantes

Graphique N° 13 Graphique N°14

79

Source : Statistiques économiques, Direction des Source : statistiques économiques, direction des

études, Banque Centrale du Congo.2007-2008 études, banque centrale du Congo2007-2008

Il sied de noter que la légère atténuation des pressions inflationnistes pourrait être seulement de courte durée, car des risques réels continuent à peser sur la stabilité des prix. Ces risques sont de deux ordres, à savoir :

1°) Les revendications salariales amorcées ces dernières semaines par les différentes organisations syndicales des travailleurs du secteur des administrations publiques et

2°) les difficultés pour le Gouvernement à garantir la sécurité alimentaire sur un horizon de court terme. En effet, parmi ces deux facteurs, les mouvements de revendication salariale font particulièrement craindre « les effets de second tour» lesquels pourraient enclencher la boucle « inflation-augmentation de la masse salariale - persistance du déficit du trésor ».

Une telle évolution sur le reste de l'année pourrait déboucher sur une combinaison d'une inflation d'origine monétaire avec celle entretenue par les coûts élevés des entreprises et des ménages qui serait difficilement maîtrisable pour la Banque centrale.

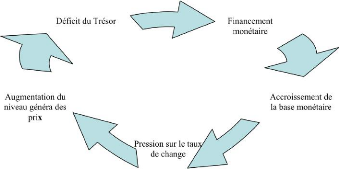

Depuis l'indépendance du pays jusqu'à la fin de l'année 2012, en passant par la période de l'hyper inflation des années 90-2000, le taux de change et l'indice des prix à la consommation ont toujours évolué de façon synchrone. Le comportement de ces deux indicateurs de la stabilité du cadre macroéconomique reflète l'évidence selon laquelle l'inflation en RDC était considérée comme étant d'origine monétaire à cause principalement de la monétisation du déficit du Trésor.

Dans ce contexte, le mécanisme de transmission du processus inflationniste était le suivant :

80

Schéma N°15 Mécanisme de transmission du processus inflationniste d'origine monétaire

SOURCE : Francklin Kyayima Muteba : une croissance macroéconomique gonfler/RDC/université de Kinshasa, Page 7, 2013.

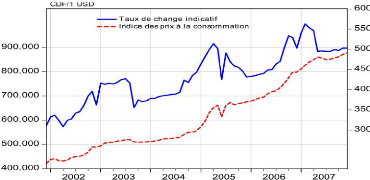

Ce schéma a longtemps était à la base de la persistance de la spirale inflationniste qui a fait basculer le pays dans l'hyperinflation des années 90-2000. Cette réalité explique d'ailleurs la corrélation unitaire qui a toujours existé entre l'inflation et la variation du taux de change comme l'illustre le graphique 8 ci-dessous :

Graphique N°16 relation entre l'évolution de l'indice général des prix et le taux dechange.

Source : Statistiques économiques, Direction des études, Banque Centrale du Congo, 2001-2008.

81

Cependant, depuis la hausse durable des cours du baril du pétrole brut sur les marchés mondiaux et la crise alimentaire, le processus inflationniste est désormais expliqué essentiellement par les facteurs de l'offre à travers le schéma ci-dessous : Graphique N°17 Mécanisme de transmission du processus inflationniste d'origine de l'offre

Augmentation des cours des produits

Augmentation du prix de revient des entreprises

Augmentation de l'inflation

Accroissement des prix à l'importation

SOURCE : Francklin Kyayima Muteba : une croissance macroéconomique gonfler/RDC/université de Kinshasa, Page 11, 2013.

Augmentation des cours des produits de base-)Accroissement des prix à l'importation-)Augmentation du prix de revient des entreprises-)Augmentation de l'inflation.

Ce phénomène, qui est d'ailleurs à la base de la déconnexion entre l'évolution de l'inflation et du taux de change, explique la progression moins rapide de ce dernier indicateur dans un contexte de resserrement de la politique monétaire et d'ajustement budgétaire.

Par ailleurs, il est important de relever aussi que ce phénomène est exacerbé en RDC par les facteurs structurels liés à la faiblesse des infrastructures de base et la pénurie en énergie électrique qui tendent à engendrer des surcoûts pour les entreprises.

82

Cette déconnexion entre l'évolution du taux de change et de l'évolution est illustrée par le graphique N°10

Graphique N°18 : Déconnexion entre le taux de change et le taux d'inflation

Graphique N°19 : L'évolution de l'inflation sous-jacente et du taux de change

Source : Statistiques économiques, Direction des Source : statistique économiques, direction des

études, Banque Centrale du Congo, 2007-2008 études, Banque Centrale du Congo ; 2007-2008

La croissance plus rapide de l'inflation par rapport au taux de change a pris de l'ampleur à partir du mois d'avril à la suite notamment de la forte augmentation des cours du baril du brut sur les marchés mondiaux et le début de la crise alimentaire. Mais par contre, le graphique N°11 indique que l'écart plus ou moins réduit entre laprogression en rythme annuel de l'inflation sous-jacente et du taux de change tend à admettre l'idée selon laquelle dans un contexte caractérisé par une inflation par les coûts l'efficacité de la politique monétaire pourrait être appréciée par le suivi de ces deux indicateurs.

«L'économie est mouvement»27, tel qu'on peut le lire régulièrement à travers l'évolution de la plupart des indicateurs macroéconomiques utilisés pour le suivi et l'interprétation de la conjoncture. Le mouvement se conçoit en économie comme une succession d'appels à l'équilibre en réponse à des perturbations exogènes ou introduites - délibérément ou pas - par les agissements des pouvoirs publics. L'économie s'y ajuste inévitablement à travers les variations du produit global et les changements du niveau général

27Expression reprise de DUPRIEZ, P., OST C., HAMAIDE C., VAN DROOGENBROECK, L'économie en mouvement. Outils d'analyse de la conjoncture, De Boeck &Larcier.

83

des prix. Ces ajustements vont dépendre de la plus ou moins grande rapidité des réactions des agents économiques.

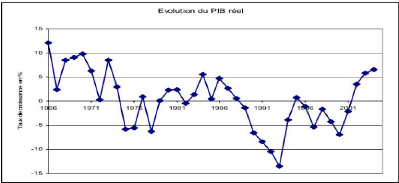

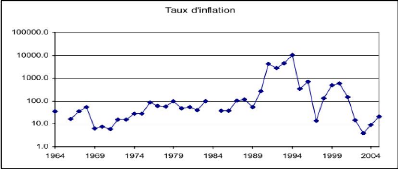

Pour être à même d'interpréter ici l'orientation et les effets de la politique économique en RDC, il est important de pouvoir identifier ce qui, dans les fluctuations observées, résulte de chocs d'offre ou de chocs de demande. Olivier Blanchard et Danny Quah28 ont proposé une méthode empirique d'identification de tels chocs en estimant simultanément des équations autorégressives liant entre elles des variables endogènes. Les résidus de leurs estimations sont identifiables à des chocs exogènes. Dans ce qui suit, il est fait usage simplement de leur position théorique selon laquelle, à court terme, un choc de demande fait varier la production et les prix dans la même direction, tandis qu'un choc d'offre les fait varier dans des directions opposées. Dans le tableauN°7 ci-après, les différentes sous-périodes marquant l'évolution de l'économie congolaise ont été déterminées en fonction des principaux chocs qui l'ont affectée, en 1965-2005. Les données de base sont celles qui ont servi à l'élaboration des graphiquesN°09 et N°10 plus loin.

L'étude précitée suggère que la décroissance de l'économie congolaise en 1960-2000 est attribuable pour 40 % au déclin du stock de capital par tête d'habitant, et pour 60 % à la baisse de la productivité globale des facteurs (PGF), qui est un indicateur synthétique mesurant l'efficacité avec laquelle sont combinés les facteurs travail et capital. Le PGF dépend, entre autres, de l'amélioration du savoir-faire, du niveau d'éducation, du fonctionnement des marchés et de l'organisation juridique et réglementaire des activités de production.

28BLANCHARD, O. et QUAH, D., «The Aggregate Effect of Demand and Supply Disturbances», American Economic Review, no. 79, 1989, pp.655-673.

84

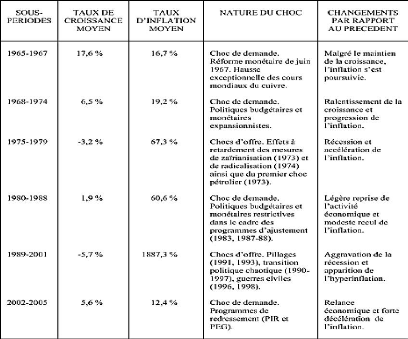

Tableau N°7 Identification des principaux chocs et leurs effets sur l'économie congolaise en

1965-2005.

Source : République Démocratique du Congo ; commission économique et financier, séminaire d'évaluation de l'action gouvernementale, 2005.

85

Graphique N°20 et N°21 : Evolution du taux de croissance du FIB réel et du taux d'inflation

en 1966-2005

Source des données : IMF, International Financial Statistics, 1980 ; BANQUE CENTRALE DU CONGO, Rapports Annuels.

International Financial Statistics, 1980 ; BANQUE CENTRALE DU CONGO, Rapports Annuels.Source des données : IMF, International Financial Statistics, 1980 ; BANQUE CENTRALE DU CONGO,rapport annuel : 2004

Pour un volet historique, nous tenons à montrer L'économie congolaise face aux chocs de demande et aux chocs d'offre. Les premiers sont liés aux politiques courantes dans les domaines budgétaire, monétaire et des changes ainsi qu'aux mesures nécessitées par la stabilisation macroéconomique. Quatre grands moments ont été ainsi identifiés :

- La sous-période 1965-1967, allant de l'avènement du régime Mobutu à la réforme monétaire de juin 1967 ;

86

- La sous-période 1968-1974, consécutive à la réforme monétaire précitée, qui s'est caractérisée par la poursuite des politiques budgétaire et monétaire expansionnistes ;

- La sous-période 1980-1988 comprenant les programmes d'ajustement structurel de la première génération ;

- La sous-période 2002-2005 correspondant à l'exécution des programmes d'ajustement structurel de la seconde génération. Quant aux principaux chocs d'offre identifiés, ils sont négatifs dans leur ensemble. Un premier groupe comprend les mesures de zaïrianisation (1973) et de radicalisation (1974) et le premier choc pétrolier (1973). Leurs effets ne se sont pleinement exprimés qu'en 1975-1979. Un second groupe de chocs négatifs est relatif aux effets consécutifs à la suspension du programme d'ajustement en 1988, aux deux vagues de pillages (1991 et 1993), à une longue et chaotique transition politique (1990-1997) et aux deux guerres civiles (1996 et 1998). Ces chocs d'offre ont influé négativement, selon les cas, sur l'outil de production, sur la confiance dans le gouvernement et sur le climat général des affaires tout au long de la sous-période 1989-2011.

De l'examen du tableau N°6, il se dégage clairement que les périodes de stabilisation macroéconomique ont été précédées, chaque fois, par plusieurs années de récession et d'aggravation de l'inflation. Une telle configuration est théoriquement envisageable dans l'hypothèse d'une présence simultanée des chocs d'offre négatifs et des chocs de demande positifs ; ce qui interpelle la capacité réelle de pilotage macroéconomique du gouvernement. Il transparaît également du tableau N°6 que la reprise de l'activité économique et la décélération de l'inflation sont synchroniques en périodes d'exécutiondes

programmes d'ajustement. En outre, en dehors d'un programme de

stabilisation

macroéconomique, le taux d'inflation tend

généralement à s'élever. Autrement dit, l'inflation

serait immanente à l'économie congolaise.

87

Comparant les différents programmes de stabilisation initiés au Congo, Mukoko Samba29 note que l'économie politique de l'ajustement est demeurée inchangée : les efforts sont constamment tournés vers le rééquilibrage macroéconomique à l'aide des instruments monétaires et de change. Il relève en outre qu'en cette matière «le Congo détient un impressionnant record d'échecs. Combien de temps durera la stabilité relative retrouvée depuis juin-juillet 2002 ?». Remarque très pertinente et question inévitable concernant précisément l'avenir du PEG, ce programme d'ajustement qu'exécute le gouvernement depuis le 1eravril 2002. Conçu pour se terminer normalement le 31 er juillet 2005, le PEG a vu l'année dernière sa date de clôture être prorogée jusqu'au 31 mars 2013, le Conseil d'administration du FMI ayant espéré que le gouvernement congolais pourrait en améliorer la performance jugée trop mitigée.30 Aujourd'hui, tout laisse entrevoir l'échec du PEG et sa suspension formelle par le FMI. Un crédit stand-by' de 27 millions de dollars américains était disponible auprès du FMI. Il ne fut jamais utilisé à la suite de la remontée des cours du cuivre, principale source de financement de l'économie congolaise à l'époque.

Dans cette perspective, il convient de rappeler deux caractéristiques importantes de l'économie congolaise déjà évoquées:

1) La permanence de l'inflation et

2) L'existence simultanée de la récession et d'une inflation qui s'aggrave durant les années précédant la mise en route des programmes d'ajustement. Cette dernière configuration a prévalu en 1975-1979 et en 1989-2001, comme indiqué dans le tableau N°7 plus haut. Il est évident, au regard de la combinaison des paramètres précités, que l'économie congolaise était soumise en permanence à des chocs positifs de demande qui sont à l'origine des tensions sur les marchés des produits et des changes ; et périodiquement, à des chocs négatifs d'offre qui ont entamé l'outil de production et dégradé le climat de l'investissement. L'instabilité macroéconomique elle-même et l'incertitude de la politique du gouvernement y ont particulièrement contribué.

29MUKOKO, S., «Politique économique en RDC : leçons des trois dernières décennies», in Notes de Conjoncture, nouvelle série, vol. 1, n°1, octobre 2003.

30Lire à ce sujet TSHIUNZA, M. et LUWANSANGU, P., «Le FMI entre le `flexibilisme' des critères quantitatifs et la primauté des critères structurels », in Notes de Conjoncture, nouvelle série, vol. 1, n°2, août 2005, pp.15-23.

88

S'agissant des mesures de redressement, il est bien établi que les finances publiques, la monnaie et le taux de change constituent le ventre mou' de l'économie congolaise. Dès lors, il n'est pas étonnant que des mesures de réduction de la demande (par des politiques budgétaire et monétaire restrictives) et de réorientation de la demande globale (par des modifications du taux de change) aient constitué le socle invariable des programmes de stabilisation et des programmes d'ajustement structurel.

II.7.2. ÉVOLUTION RÉCENTE DE LA POLITIQUE MONÉTAIRE DE 2013-2018

La politique monétaire, en 2013 a été conduite dans un contexte marqué par la divergence de l'environnement économique aux niveaux international et national. Sur le plan international, il a été observé une décélération de la croissance économique suite à la poursuite des politiques d'austérité dans la plupart d'économies des pays avancés alors que sur le plan national, l'environnement a été marqué par une variation déduisant la maîtrise de l'inflation d'une part et une forte hausse inflationniste en mai 2017 ainsi qu'une variation accélérée et décélérée de la croissance économique durant la même période (2013-2018). Dans ce contexte, la politique monétaire a été assouplie. En 2013, l'objectif final de la politique monétaire a été atteint. En effet, le taux d'inflation s'est établit à 1,07% contre une cible de 4,0%.

Pour ce qui est des objectifs intermédiaire et opératoire, ils ont globalement subi des dépassements par rapport à leurs niveaux programmes. En effets, la base monétaire au sens strict s'est accrue de 17,0% contre un accroissement programmé de 15,3%. Quant à la masse monétaire hors provisions et dépôts en devises, elle a progressé de 21,3% contre une hausse programmée de 18,3%.

Au cours de l'année 2014, l'action de l'Autorité monétaire s'est de nouveau inscrite dans le sens de l'assouplissement de sa politique monétaire. En effet, le coefficient de la réserve obligatoire sur les dépôts a terme en monnaie nationale a été revu à la baisse et une injection de la liquidité a été opéré via l'encours du Bon BCC. Par ailleurs, le taux directeur a été maintenu à un niveau très bas. Toutes l'objectif final de la politique monétaire s'est situé en deçà de sa cible.

En effet, le taux d'inflation s'est établi à 1,03% contre un objectif de 3,7%. En outre, la base monétaire au sens strict et la masse monétaire hors provisions et dépôt en devises ont enregistré des croissances respectives de 11,3% et 9,8% contre de niveaux programmés de 13,9% et 20,1%. Cette situation s'explique principalement par un faible accroissement des facteurs autonomes de la liquidité, en particulier les avoirs intérieurs nets.

89

Au cours de l'année 2015, les objectifs de la politique monétaire on été atteints avec les mêmes instruments les taux directeur, le coefficient de réserve et les bons BCC. Elle est restée prudentielle avec une tendance d'assouplissement de ces instruments traditionnels.(31)

S'agissant de l'orientation de la politique monétaire en 2016, l'Institut d'Émission a poursuivi une politique monétaire proactive en vue d'atténuer la volatilité sur le marché des biens et services. Dans cette perspective, la politique monétaire a été orientée dans le sens du durcissement. En effet, entre janvier et décembre 2016, plusieurs décisions ont été prises par la Banque Centrale du Congo notamment le relèvement du taux directeur qui est passé de 2% à 7% et l'ajustement à la hausse des coefficients de la réserve obligatoire en devises qui sont passés de 10% à 13% pour les dépôts en devises à vue et de 9% à 12% pour ceux à terme après une première hausse intervenue au mois de février dernier.

Pour ce qui est de la régulation de la liquidité, elle a été réalisée via les adjudications des Bons de la Banques Centrale. Néanmoins, le niveau d'encours des Bons BCC est resté faible à 8,5 milliards de CDF par rapport au niveau réalisé à fin décembre 2015 de 47,0 milliards de CDF.

Compte tenu de la persistance des tensions sur les différents marchés, le comité de Politique Monétaire a décidé ce qui suit :

1. Le relèvement du taux directeur de 7% à 14% ;

2. L'intervention sur le marché des changes par la vente des devises ;

3. La poursuite de la régulation de la liquidité via le Bon BCC ;

4. Le maintien des coefficients de la réserve obligatoires à leurs niveaux actuels, à savoir 13% et 12% pour les dépôts en devises à vue et à terme ainsi que 2% et 0% pour les dépôts en monnaie nationale à vue et à terme

Les chiffres des années 2016 et 2017 témoignent de l'importance même des défis à relever par l'autorité monétaire au cours de cette année. En effet, la RDC a enregistré, en fin 2016 et en 2017, son plus bas niveau des réserves internationales de change après la crise financière de

31 POLITIQUES MONETAIRES EN RDC

Depuis 2015, la Banque Centrale du Congo a mené sa politique monétaire dans un environnement économique difficile caractérisé par un ralentissement de la croissance aussi bien sur le plan national qu'international. A cet effet, l'Autorité Monétaire a maintenu la mise en oeuvre d'une politique monétaire accommodante. En effet, le coefficient de la réserve obligatoire sur les dépôts à vue en monnaie nationale a été revu à la baisse ; en plus, l'instrument Bon BCC est resté dynamique et son action a été orientée vers l'injection de la liquidité. Le taux directeur, pour sa part, a été maintenu inchangé. Par ailleurs, il convient de révéler que l'objectif final de la politique monétaire a été réalisé.

90

2008. Cela représente environ 860 millions de dollars américains ou l'équivalent de 3,7 semaines d'importations des biens et services. En septembre 2017, le niveau était de 661 millions de dollars, soit l'équivalent de près de trois semaines d'importations de biens et services. Grâce à l'intervention de l'Etat, il y a eu une amélioration.

Par ailleurs, il faut signaler une forte inflation enregistrée au cours des années fin 2016, 2017 et 2018. La RDC a terminé l'année 2017 avec un taux de 55% contre un objectif dépassé de 7%. Au regard de l'environnement économique très difficile, cette inflation aurait pu s'avérer beaucoup plus catastrophique, érodant ainsi le pouvoir d'achat de la population. Au cours des années 2017 et début 2018, la monnaie nationale a enregistré une dépréciation de 31% (taux interbancaire) et 28% (taux parallèle moyen). Cette pression inflationniste est le résultat d'abord de la dépréciation du franc congolais face aux devises pour l'importation des biens et services. Pour autant, l'offre des devises continue à baisser.(32)

Cette progression serait consécutive à l'amélioration attendue des avoirs extérieurs nets et à l'augmentation des créances sur le secteur privé. Les avoirs extérieurs passeraient sur la période prévisionnelle de 2015 à 2018, de 1.742,6 milliards en 2015 à 3.109,7 milliards de CDF en 2018(33).

Cette hausse de 78,5% s'expliquerait par une augmentation attendue des avoirs de l'institut d'émission et des banques commerciales. S'agissant des créances sur le secteur privé, elles pourraient se situer à 2.634,3 milliards de CDF en 2018, soit une croissance de 20,4% par rapport à 2015, soulignant une amélioration du concours bancaire à l'économie.

Pour ce qui est de l'évolution des principales composantes de la masse monétaire sur la même période, une hausse serait anticipée de 18,8% en moyenne du stock monétaire tirée par une forte augmentation de la circulation fiduciaire et de 7,7% en moyenne de la quasi-monnaie impulsée par l'accroissement modéré des dépôts en devises. Par ailleurs, le multiplicateur monétaire devrait au cours de la période précitée reste relativement stable et le taux de dollarisation connaitrait une évolution baissière.

32 La politique monétaire : pas de changement de dispositif monétaire de la BCC - BCC 2016-2017. L'autorité monétaire table sur un taux directeur à 20% des coefficients de la réserve obligatoire sur les dépôts en devises à vue et à terme respectivement à 13% et 12%, sans oublier ceux pour les dépôts en monnaie nationale à vue et à terme à 2% et 0%.

33 TSHIUNZA MBIYE : l'évolution de la masse monétaire à la fin de l'année 2018, serait de 6.072,4 milliards de CDF (article/Kinshasa 21-12-2018). La masse monétaire en circulation serait a la fin de l'année 2018 de 6.072,4 milliards de CDF contre un niveau programmé de 4.483,9 milliards de CDF en 2015, indique le ministère du plan dans sa publication intitulée « Guide de cadrage macroéconomique ».

91

En effet, il pourrait s'établir autour de 3,6 en moyenne annuel et le taux de dollarisation passerait de 81% en 2015 à 76% à la fin de 2018(34).

L'analyse de l'évolution du taux de change de janvier 2015 à août 2018 dégage trois tendances :

- Une période de stabilité du taux de change s'étendant de janvier 2015 à février 2016 où sa dépréciation a été de 0,93%.

- La période qui s'ensuit du caractérisée par une surchauffe sans précédent sur le marché de change depuis mars 2016. En l'espace de dix-sept mois, soit de mars 2016 à juillet 2017, le CDF a connu un taux de dépréciation de 76,4%. Le dollar américain qui s'échangeait contre 934 CDF en début mars 2016, s'est échangé contre 1 648 CDF à fin décembre 2018.

- Face à ce dérapage, le gouvernement et la BCC ont pris, depuis le début du mois d'août 2017 des mesures urgentes de stabilisation et raffermissement du CDF. Ces mesures ont abouti à une légère appréciation du CDF par rapport à l'USD de 5,5% de fin juillet à fin août 2017. Elles ont aussi permis de contenir de taux de change autour d'une valeur moyenne de 1 542 CDF pour 1 USD pendant tout le mois d'août.

a) Période de stabilité

Durant cette période, le taux de change interbancaire s'est situé autour de 927 CDF pour une unité de dollar américain en moyenne.

Le niveau des réserves de change était aussi acceptable. Il était de 1 753 millions USD équivalent à 7,23 semaines d'importations des biens et services au début de l'année 2015.

Quant au taux d'inflation, il était de 0,815% en 2015 pendant que le taux de croissance du PIB était de 6,9%. Ce fut déjà le début des signes annonciateurs de la fin de la période faste attendu que la croissance économique réalisée un an plus tôt était de 9,5% (2014).

34 TSHIUNZA MBIYE : l'évolution de la masse monétaire à la fin de l'année 2018, serait de 6.072,4 milliards de CDF (article/Kinshasa 21-12-2018). La masse monétaire en circulation serait a la fin de l'année 2018 de 6.072,4 milliards de CDF contre un niveau programmé de 4.483,9 milliards de CDF en 2015, indique le ministère du plan dans sa publication intitulée « Guide de cadrage macroéconomique ».

92

b) Période de surchauffe

Le cycle glorieux de stabilité du taux de change a été rompu vers la fin du troisième trimestre de l'année 2015.

La monnaie nationale s'est dépréciée graduellement jusqu'à perdre 78% de sa valeur à partir 31 juillet 2017 jusqu'en décembre 2018 (1 648 CDF/USD) comparativement à sa valeur au 30 janvier 2015 (925 CDF/USD). Cette perte de valeur du CDF s'est accompagnée d'un faible niveau de l'activité économique, d'une inflation à la hausse et du désinvestissement dans des secteurs d'activités (industries brassicoles, cimenteries).

Les réserves de change ont connu une baisse drastique. Elles se sont évaluées à 722,50 millions USD équivalent à 3,17 semaines d'importation des biens et services à la fin du mois de juillet 2017.

Les taux de croissance économique et d'inflation se sont situés respectivement à 2,4% et 23,6% en 2016.

Des causes majeurs qui ont été à la base de la rupture de la stabilité du taux de change et d'autres indicateurs macroéconomiques (PIB, inflation, investissement), il y a notamment :

- La baisse des recettes d'exportation due à la chute des cours des matières premières à l'international ;

- La structure non diversifiée de l'économie nationale ;

- La dépendance de l'économie envers les importations des produits de première nécessité ;

- L'implémentation des politiques publiques inefficaces ;

- La prise des décisions inadaptées ;

- Le climat des affaires non propice pour les investissements ;

- La non-prise en compte des préoccupations et des recommandations des opérateurs du secteur privé ;

- La situation politique peu rassurante.

93

Il est vrai que les multiples désarticulations qui caractérisent le fonctionnement de l'économie congolaise exigent de profondes réformes structurelles. De l'avis de certains analystes intéressés à cette question, les réformes monétaires et économiques devraient encore se poursuivre. Cette poursuite va dépendre du courage et de la volonté politique axée sur une politique économique et monétaire efficace, capable de relancer l'économie réelle. Pour que la redynamisation de l'activité économique soit une réalité, les efforts de la politique économique doivent être orientés dans le but de renforcer la politique monétaire de la banque centrale dans le financement de l'économie nationale à travers le système bancaire. Car celle-ci est une nécessité préalable en vue d'amener le chômage, l'inflation, le produit intérieur brut, les revenus de la population dans une fourchette raisonnable et acceptable.

La diversification et l'extension de l'économie congolaise doivent porter sur l'investissement dans le secteur agricole proprement dit, la relance de l'élevage et la pêche, les exploitations forestières et minières ; ceci aura comme conséquence la déconcentration de l'activité économique à la seule ville-province de Kinshasa et l'ancienne province du Katanga dans son ancienne configuration. Cette trajectoire macroéconomique pourra stimuler finalement l'amélioration des conditions de vie de la population congolaise et donc le développement économique du pays.

94

La volonté du gouvernement de traduire dans les actes ses décisions économiques, le regain de la confiance qui se manifeste au niveau des partenaires intérieurs et extérieurs constituent des atouts pour l'avenir économique de la RDC. Dans un contexte de stratégies de la réduction de la pauvreté, le maintien et l'application satisfaisants des politiques macroéconomiques, visant à contrôler le taux d'inflation pour une stabilité générale des prix s'avèrent indispensables. Cette situation permettrait la création des conditions propices à la relance de l'activité économique.

« Le schéma classique représentant la loi de l'offre et de la demande qu'enseigne MISHKIN est que lorsque la demande augmente les prix montent, et lorsqu'elle baisse les prix en font autant. »(35)« C'est sur cette notion que se fonde l'action des banques centrales. Selon la science économique, l'inflation » (36) provient d'un excès de liquidités. Autrement dit, le volume de monnaies en circulation est largement supérieur au volume des biens et services. C'est que si la monnaie en circulation augmente, les particuliers accroissent leur demande des biens et services. « Si cette demande accrue ne s'accompagne pas d'une augmentation de la production, les prix montent. »(37)

Les banques centrales peuvent, alors, influer sur le taux d'inflation en modifiant le taux de croissance de la masse monétaire à l'aide de leurs instruments de politique monétaire.

Nous présentons ci-après le cadre opérationnel et analytique de la politique monétaire de la RDC. Le cadre institutionnel, faisant l'objet du troisième chapitre.

(35) MISHKIN. F.ea., Monnaies, Banques et Marchés financiers, 7ème éd. Pearson Education, Paris, 2004, p.34

(36) L'inflation est une augmentation continue du niveau des prix. C'est l'accroissement exagéré du montant des billets émis par la banque centrale. On distingue généralement deux formes d'inflation : l'inflation par la demande et l'inflation par les coûts. Dans le premier cas, l'inflation trouve sa source dans l'excès de demande ou de dépenses par rapport aux possibilités immédiates de la production. Les causes de l'inflation par la demande sont monétaire (excès des dépenses publiques, surliquidités bancaires et excès de crédit), psychologiques (comportement des agents économiques) et économiques (faiblesses et la production locale). Dans le second cas, l'inflation résulte de l'augmentation du prix des différents secteurs de production.

(37) CARARE A., STONE M., « pourquoi cibler l'inflation ? », in finances et développement, juin 2004, p. 24

95

La Banque Centrale du Congo procède à un ancrage monétaire. En effet, l'objectif final de la politique monétaire est la stabilité du niveau général des prix38. Pour atteindre cet objectif, la banque centrale oriente la masse monétaire via le contrôle de la base monétaire. Ainsi, en contrôlant l'expansion des agrégats monétaires, la Banque Centrale espère contrôler le niveau général des prix. Ainsi donc, l'objectif final de la politique monétaire est stabilité du niveau général des prix, l'objectif intermédiaire étant la masse monétaire et la base monétaire est l'objectif opératoire.

Cependant, la masse monétaire congolaise est composée à 65 % des dépôts en devises. Ce qui limite l'impact des instruments de la politique monétaire sur l'objectif final.

Pour atteindre son objectif final, la Banque Centrale du Congo utilise trois instruments à savoir le taux d'intérêt directeur, le coefficient de la réserve obligatoire et les appels d'offres des bons de la Banque Centrale du Congo.

La modification du taux directeur entraine celle du taux débiteur des banques et par conséquent le volume de crédit accordé à l'économie. Par ailleurs, l'action du taux directeur agit sur le taux moyen pondéré des Bons BCC. En effet, un relèvement du taux directeur implique celui du taux moyen pondéré et accroit donc l'attractivité du titre de la Banque Centrale du Congo. Ainsi, il peut être opéré une ponction de la liquidité entrainant une réduction de la base monétaire.

Le coefficient de la réserve obligatoire est utilisé en cas de choc structurel sur la liquidité bancaire tel qu'un changement dans les habitudes d'usage de la monnaie fiduciaire ou dans l'accélération du processus de la bancarisation.

Le Bon BCC est utilisé par la Banque Centrale pour la régulation courante de la liquidité bancaire. En effet, les appels d'offres permettent aux banques de placer à la Banque Centrale leurs excédents de liquidité. En cas de sous-liquidité, les appels d'offres permettent d'injecter de la liquidité. Ce qui permet de disposer à chaque instant d'un niveau de liquidité compatible au besoin de l'économie.

38Politique monétaire de la Banque Centrale du Congo : cadre de référence, 2013, p

96

Un cadre de prévisions de la liquidité permet de procéder à une prévision des facteurs autonomes de la liquidité bancaire en vue d'orienter de façon proactive les instruments de la politique monétaire. Ainsi, les facteurs avoirs extérieurs nets, crédit net à l'Etat et circulation fiduciaire peuvent être prévus.

Toutefois, l'économie congolaise est affectée par trois types de chocs qui affectent la liquidité bancaire :

? Les chocs permanents qui sont causés par les déficits infra annuels du budget de l'Etat, induisent l'expansion de liquidité bancaire. Cela s'explique par le fait que l'Etat n'émet pas des titres pour financer ses besoins ;

? Les chocs transitoires liés notamment aux excédents de la balance des paiements liés à l'amélioration des termes de l'échange. La hausse des cours de produits miniers suite à la hausse de la demande mondiale entraine souvent une rentrée importante des devises sur le marché ;

? Les chocs cycliques : ils surviennent en infra mensuel gonflant les dépôts des banques par suite de la liquidation de la paie des agents de l'Etat. Le décalage avec l'exécution effective par les banques entraine une période de surliquidité bancaire. Par ailleurs, en infra annuel, il est noté une forte demande des devises pour importation en janvier, une accélération des dépenses privées et donc celle de la demande des billets apparait en Aout et septembre suite à la rentrée scolaire. En décembre, les festivités de fin d'année entrainent des déficits budgétaires récurrents.

La formulation et la mise en oeuvre de la politique monétaire incombe au Conseil de la Banque. Il est l'organe suprême qui a les pouvoirs les plus étendus pour concevoir, orienter la politique de la Banque39. Il donne l'orientation stratégique de la politique monétaire. Celui-ci définit l'orientation sur les instruments qui peuvent être utilisés en vue d'accroitre efficacement l'objectif fixé. Le conseil de la Banque est présidé par le Gouverneur.

39Cfr loi n°005/2002 du 07 mai 2002 relative à la constitution, organisation et fonctionnement de la Banque Centrale

97

Par ailleurs, un Comité de Politique Monétaire assure l'exécution de la politique monétaire et en évalue les résultats. Il est l'instance de surveillance et de décisions en matière de conduite de la politique monétaire. Il veille à l'accomplissement de l'objectif de la stabilité des prix assigné à la politique monétaire.

L'objectif d'inflation est fixé sur base du cadrage macroéconomique en fonction des objectifs de politique économique par un comité interinstitutionnel chargé de l'élaboration du cadrage macroéconomique. Ce comité est présidé par le Ministère de Plan. S'agissant de la mise en oeuvre de la politique monétaire, les services de la Banque élaborent une programmation monétaire cohérente avec les directives du Conseil de la Banque et en fonction des prévisions du cadrage macroéconomique. Elle définit en conséquence le niveau des objectifs intermédiaire et opérationnel.

Ainsi, il peut être fixé des cibles mensuelles en fonction notamment de la saisonnalité. La manipulation des instruments par le Comité de Politique Monétaire sera donc fonction des objectifs ainsi définis. En outre, la Constitution de la République fixe en son article 176 les missions de la Banque Centrale du Congo. Aux termes de cet article et des dispositions de la loi organique de la Banque Centrale du Congo, la Banque Centrale du Congo est indépendante dans la définition et la mise en oeuvre de la politique monétaire.

a. Analyse de la prise de décision

Le Comité de Politique Monétaire prend les décisions en matière de politique monétaire. Ce comité s'appuie notamment sur un sous-comité chargé de prévisions de la liquidité. Cependant, les informations pertinentes notamment sur « le facteur autonome Crédit net à l'Etat » ne sont pas très disponibles eu égard à la non-participation de la Direction du Trésor. Ce qui limite la portée des prévisions et partant de la qualité des décisions.

b. De l'indépendance de la Banque centrale du Congo

Dans leurs articles 176 et 3 respectivement de la Constitution de la République promulguée en 2006 et de la loi n°005/2002 du 07 mai 2002 portant constitution, organisation et fonctionnement de la BCC, consacrent l'indépendance de la BCC dans la mise en oeuvre de la politique monétaire. Cependant, la Banque Centrale du Congo est confrontée à des contraintes financières, caractérisées par des fonds propres négatifs et la faiblesse des actifs rentables dans son bilan.

98

Cette situation engendre une limitation dans la mise en oeuvre de la politique monétaire. Cette situation est davantage accrue par la dollarisation de l'économie nationale qui réduit les revenus de seigneuriage de la Banque Centrale du Congo. Pour notamment résoudre cette question, la BCC et le Gouvernement se sont engagés dans le processus de dédollarisation de l'économie nationale depuis septembre 2012, processus dont ils ont inscrit les résultats dans la durée.

c. De la prise en charge des frais de politique monétaire

La loi n°005/2002 du 07 mai 2002, dans son article 3, relative à la constitution, organisation et fonctionnement de la Banque Centrale du Congo stipule que l'Etat prenne en charge les pertes nettes subies par la Banque. Cependant, la détérioration des ressources financières de l'Etat face à la multiplicité de ses besoins notamment d'infrastructures, a réduit la capacité de l'Etat à couvrir le déficit de la Banque Centrale. Il s'en est suivi une dégradation de la situation financière de la Banque Centrale et une forte pression sur les dépenses de politique monétaire.

d. Indépendance de la Banque Centrale et Coopération interinstitutionnelle

Il y a lieu de signaler que l'indépendance de la Banque Centrale du Congo est garantie, et ce, dans la mise en oeuvre de la politique monétaire. Au sein de la Banque, le Comité de Politique Monétaire constitue le cadre par excellence de l'exécution et du suivi des résultats de la politique monétaire de la BCC. Ce Comité de Politique Monétaire avait décidé d'ouvrir la participation aux réunions, cependant sans voix délibérative, à certains membres du Gouvernement, notamment le ministère des finances, budget, la primature et la présidence.

Par ailleurs, pour une bonne coordination des politiques macroéconomiques, plus particulièrement les politiques monétaire et budgétaire, il existe des plates-formes entre la Banque Centrale du Congo et le Gouvernement de la République telles que les « Troïkas stratégique et politique ».Cette situation aeu l'avantage d'accroitre la convergence des politiques conjoncturelles (monétaire et budgétaire) et de stabiliser les prix. Cependant, le risque de compromission de l'indépendance de la banque Centrale avec la demande des droits de vote par les membres externes a eu pour conséquences le départ de ceux-ci.

99

Une certaine évolution a été notée dans le régime de politique monétaire en RDC. Nous présentons ci-après l'évolution récente qui part de l'abandon de l'usage des instruments directs effectué en 2001.

La politique monétaire de la Banque Centrale du Congo a connu des mutations structurelles importantes visant l'amélioration de l'efficacité depuis l'année 2001. Ces réformes ont concerné principalement les cadres conceptuel et opérationnel ainsi que le dispositif de surveillance de la politique monétaire. Avant 2001, la Banque Centrale du Congo utilisait plusieurs instruments d'encadrement direct tels que les plafonds de taux d'intérêt ainsi que les restrictions quantitatives sur le crédit bancaire (plafond de refinancement, capacité de refinancement).

Ces instruments ont étouffé le développement du crédit au moment même où le pays avait besoin des capitaux pour financer la reconstruction nationale et l'activité économique. Par ailleurs, dans un contexte d'absence de discipline budgétaire, la capacité desdits instruments à réguler la liquidité était extrêmement limitée. C'est ainsi qu'un diagnostic du cadre général de la politique monétaire et de change, un processus de restructuration du cadre de la politique monétaire a été enclenché après un prélude constitué essentiellement du démantèlement des plafonds des taux d'intérêt bancaires en 1998.

Avec la chute des réserves de change du pays suite notamment à la guerre qui a paralysé le pays en 1996, la Banque Centrale était devenue incapable de soutenir son taux de change. En conséquence, il s'est développé un marché de change parallèle dont le cours s'écartait énormément du marché officiel. Afin d'éliminer ces distorsions, lesquelles amplifiaient le rythme de dépréciation monétaire, le régime de change flottant a été adopté et la détention des devises a été libéralisée en 200140. Ces mesures, soutenues par une réforme de la politique budgétaire, ont permis de réduire considérablement le rythme de dépréciation monétaire. L'unification du marché de change a sensiblement diminué l'écart entre le cours de

40 Règlementation de change en République Démocratique du Congo, articles 1à 3.

100

change parallèle et le cours indicatif. Cet écart est presque nul à l'heure actuelle alors qu'il était supérieur à 350 % en 2000.

Avant 2002, il y avait une absence de clarté dans les attributions de la Banque Centrale du Congo notamment en matière de politique monétaire. Sa mission allait jusqu'au développement économique, mission dont la banque centrale ne saurait atteindre. Cela s'explique par faute d'instruments monétaires appropriés.