|

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

Université Française d'Abidjan - UFRA

Antenne d'ESG. Paris

Tél : (225) 20 33 85 00

www.ufra-ci.org

MEMOIRE DE FIN DE CYCLE

En vue de l'obtention d'un MBA en FINANCE Option :

e-contrôle des risques

Présenté et soutenu publiquement par Mr.

DJE STEVE

Encadreurs : Pr. JABERT Marcel (UFRA) et Mr. ADOU Jean -

Edmond (D.G ADM COCOA SIFCA)

Année académique 2013 - 2014

|

|

|

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

|

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

SOMMAIRE

SOMMAIRE II

REMERCIEMENTS III

RESUME ET MOTS CLES IV

ABSTRACT AND KEY WORDS VI

LISTES DES TABLEAUX ET DES FIGURES VII

SIGLES ET ABREVIATIONS VIII

AVANT - PROPOS X

INTRODUCTION GENERALE 1

PARTIE I : METHODOLOGIE DE RECHERCHE ET CADRE THEORIQUE

DE

L'ETUDE.... 8

Introduction de la première

partie.... 9

Chapitre 1 : METHODOLOGIE DE RECHERCHE

10

Chapitre 2 : CADRE THEORIQUE DE

L'ETUDE...... 16

Conclusion de la première partie

38

PARTIE II : ETUDE CRITIQUE DE L'EXISTANT /

ELABORATION D'UN PROCESSUS DE GESTION DES RISQUES DANS LA

COMMERCIALISATION

INTERIEURE DE CAFE - CACAO 39

Introduction de la deuxième partie

40

Chapitre 1 : DIAGNOSTIC DE LA SITUATION

ACTUELLE.... 42

Chapitre 2 : LES METHODES DE GESTION DES RISQUES

DANS LE FINANCEMENT DE LA COMMERCIALISATION INTERIEURE DE CAFE -

CACAO : REVUE DE LITTERATURE SCIENTIFIQUE

52

Chapitre 3 : SOLUTION/ ELABORATION D'UN PROCESSUS

DE GESTION DU

RISQUE FOURNISSEUR ET DU RISQUE DE CREDITS

102

Conclusion de la deuxième

partie...116

CONCLUSION GENERALE...118

REFERENCES BIBLIOGRAPHIQUES ET WEBOGRAPHIE....

122

ANNEXES 127

TABLES DES ANNEXES...128 TABLE DES

MATIERES...146

II

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

REMERCIEMENTS

Je présente mes sincères remerciements

:

? A M. le Directeur Général d'ADM

COCA SIFCA, Monsieur ADOU JEAN-EDMOND pour sa disponibilité et

ses conseils avisés ;

? Au Directeur de l'UFRA, Pr. JABERT

pour ses précieux conseils;

? A la Directrice des études de

l'UFRA, Mme NASSIF, et au personnel pour leur précieuse aide

;

? A mes amis et collègues pour leur

aimable contribution ;

? A ma Famille et Au Seigneur pour le

soutien spirituel, moral et matériel.

III

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

RESUME ET MOTS CLES

Ce mémoire vise à élaborer un processus

pertinent de gestion des risques capable d'atténuer les impacts des

pertes financières rattachées aux financements octroyés

pendant les campagnes de commercialisation intérieure, par les

sociétés exportatrices aux fournisseurs locaux que sont les

sociétés coopératives et les traitants

agréés. Ces derniers ne bénéficient pas de l'appui

des banques locales dans le cadre du financement de leurs activités.

L'atteinte de cet objectif passe par l'identification des

risques rattachés au financement de la commercialisation

intérieure, l'amélioration des techniques d'évaluation et

de sélection des fournisseurs performants capables de gérer les

fonds octroyés à de bons desseins.

La méthode de recherche pour laquelle nous avons

opté est une méthode empirique basée sur notre

expérience au sein de la filière et les informations

collectées auprès de notre échantillon de la population

cible : fournisseurs locaux (sociétés coopératives et

traitants agréés) et sociétés exportatrices. Les

outils de collectes d'informations que nous avons utilisés sont : le

questionnaire et le guide d'entretien. Nous avons pu, au cours de cette

étude, identifier les risques suivants : risque politique, risque

stratégique, risque fournisseur et risque de crédits en

entreprise commerciale ; qui sont rattachés au financement de la

commercialisation intérieure.

Nous avons aussi constaté que les

sociétés exportatrices n'appliquent pas en leur sein des

méthodes et des outils efficaces de protection contre les risques

identifiés dans leur stratégie d'approvisionnements. Ainsi, elles

enregistrent des pertes financières relativement

considérables.

IV

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

Ce mémoire se veut être une contribution pour

impliquer les opérateurs clés de la commercialisation

intérieure à une prise de conscience des risques présents

dans leurs activités ; et à la mise en application d'outils et de

méthodes capables d'assurer une bonne gestion de ces risques dans le but

d'améliorer leur rentabilité. Il est bon de noter que les risques

de fluctuations des cours internationaux du cacao sur les bourses de Londres et

New York, et des devises (euro, livre et dollar US), bien qu'influençant

la rentabilité de ces entreprises, ne font pas partie du cadre de cette

étude.

Mots - clés :

Filière café - cacao ; Commercialisation ;

Financement ; Risque ; Gestion des risques ; Gestion d'une chaine

d'approvisionnements ; Sélection et évaluation des fournisseurs

performants ; Gestion du mode de relation avec les

fournisseurs.

V

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

ABSTRACT AND KEY WORDS

This report aims to develop a relevant risk management process

capable to reduce the impacts of financial losses related to financings granted

during the local trade campaigns, by exporting companies to local suppliers

that is the cooperative societies and licensed contractors. It is useful to

point out that they do not benefit from any support of local banks in the

financing of their activities. Achieving this goal requires the identification

of risks associated to financing of the local trade, improving assessment and

selection techniques of the most efficient suppliers capable to manage the

funds allocated to good intentions.

The research method that we have chosen is an empirical one

based on our experience in the industry and the information collected from our

samples of target populations: local suppliers (cooperatives and licensed

contractors) and exporters.

We used as tools: questionnaires and guide for interviews. We

have identified these risks: political risk, strategic risk, supplier risk and

credit risk in the local trade; which are all attached to the funding of the

domestic trade.

We also noticed that exporting companies do not apply

effective methods and tools to protect them against the risks identified in

their strategy of supplies. Thus, they have considerable financial losses.

Through this report, we intend to contribute to involving key

parties in the local trade to be aware of the risks in their activities; and

put into practice the tools and methods that can ensure a proper management of

these risks in order to improve their profitability. It should be noted that

risks of fluctuations in international cocoa prices on the London and New York

stock exchanges, as well as on currencies (euro, pound and US dollar), although

influencing the profitability of these companies, are not a part of this

study.

VI

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

Key - Words: Coffee - cocoa Industry;

Trading; Funds; Risk ; Risks Management; Supply Chain Management; Selection and

assessment of performants suppliers; Management of relationship with

suppliers.

VII

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

LISTES DES TABLEAUX ET DES

FIGURES

? LISTE DES TABLEAUX

Tableau 1 : Tableau de bord de

l'étude 7

Tableau 2 : La fréquence d'apparition

des quatre principaux facteurs de

risques 45

Tableau 3 : Les

mécanismes de gestion des risques couramment utilisés

par

les sociétés exportatrices

48

Tableau 4 : Tableau de synthèse sur les financements, les

risques et les mécanismes de gestion des risques dans la

commercialisation intérieure de

café-cacao 50

Tableau 5 : Critique des différentes

étapes du processus 113

? LISTE DES FIGURES ET GRAPHIQUES

Figure 1. Les flux physiques de

café-cacao et les flux financiers au cours de

la commercialisation intérieure

26

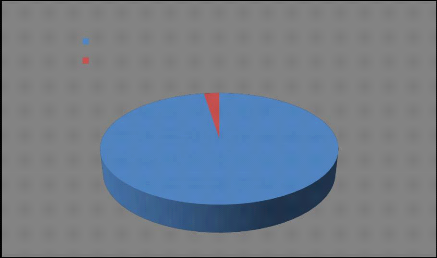

Graphique 1. Analyse des financements

43

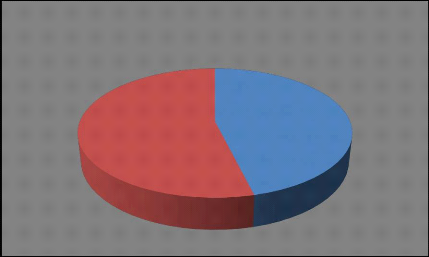

Graphique 2. Analyse des dettes

contractées 44

Figure 2 : Fréquences des quatre (04)

facteurs de risques 46

Graphique 3. Les mécanismes de gestion

des risques couramment utilisés par

les sociétés exportatrices

49

Figure 3 : Schéma des cinq (5) forces

de PORTER. M. 54

Figure 4. Les leviers de contrôle

managérial selon le Pr. SIMONS. R. (1995)58 Figure 5 : La chaine

de commercialisation intérieure du café - cacao

indiquant les flux financiers et le sens de la

gravité des risques 103

VIII

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

SIGLES ET ABREVIATIONS

APS: Advanced Planning System

ARCC : Autorité de Régulation

du Café - Cacao

BCC : Bourse du Café - Cacao

BFR : Besoin en Fonds de Roulement

CAISTAB : Caisse de Stabilisation

CCC : Conseil du Café - Cacao

CIMP : Comité Interministériel

des Matières Premières

COOPEX : Coopérative Exportatrice

COFACE : Compagnie Française

d'Assurance du Commerce Extérieur

CSSPPA : Caisse de Stabilisation et de

Soutien des Prix des Produits Agricoles

CTP : Coût Total de

Propriété

CTQ : Coût Total de la

Qualité

DUS : Droit Unique de Sortie

FDPCC : Fonds de Développement et de

Promotion du Café - Cacao

FGCCC : Fonds de Garantie des

Coopératives du Café - Cacao

FRC: Fonds de Régulation du

Café - Cacao

FRTS : Fonds de Réserves Techniques de

Stabilisation

GCL: Gestion de la Chaine Logistique

GEPEX : Groupement des Exportateurs de

Café - Cacao

GNI : Groupement National des Industriels du

Café - Cacao

IX

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

LIFFE: London International Financial Futures

and options Exchange

NYSE: New York Stock Exchange

OCDE : Organisation de Coopération et

de Développement Economiques

OHADA : Organisation pour l'Harmonisation du

Droit des Affaires

OPA: Organisation des Producteurs

Agricoles

OT: Ordre de Transit

PCA: Président du Conseil

d'Administration

PGI: Progiciel de Gestion

Intégré

PVAM: Programme de Vente Anticipée

à la Moyenne

PME: Petite et Moyenne Entreprise

PMEX : Petite et Moyenne Entreprise

Exportatrice

SCE : Supply Chain Execution

SCM: Supply Chain Management

SCOOP: Société

Coopérative

SGA : Système de Gestion des

Approvisionnements

SOCODEVI : Société de

Coopération pour le Développement International

SPA: Système de Planification

Avancée

TCO: Total Cost of Ownership

TQM: Total Quality Management

UCOOPEX CI : Union des Coopératives

Exportatrices de Côte d'Ivoire

UEMOA : Union Economique et Monétaire

Ouest Africaine

X

UNOCC : Union Nationale des opérateurs

de Café - Cacao

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

AVANT - PROPOS

L'ESG - Paris (École Supérieure

de Gestion de Paris) est une prestigieuse école faisant partie du groupe

Paris Graduate School of Management (PGSM).

Le groupe PGSM fondé en 1975, est constitué

d'établissements d'enseignement technique privés qui ont chacun

leur spécificité et couvrent des domaines de management, de la

communication, de la finance et de l'informatique.

Notre passage à l'Université Française

d'Abidjan (UFRA), antenne de l'ESG (École Supérieure de Gestion)

de Paris a été fort enrichissant.

Nous avons trouvé un corps professoral très

professionnel. Nous y avons préparé le Master in Business

Administration en Finance d'Entreprise.

Le présent mémoire intitulé «

Etude et Analyse des risques encourus par les Exportateurs/Usiniers

dans le financement de la commercialisation intérieure du

café-cacao en Côte d'Ivoire», se veut une

étude présentant de façon approfondie les entraves

à la commercialisation intérieure des matières

premières que sont le café et le cacao dans notre pays.

XI

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

INTRODUCTION

GENERALE

1

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

INTRODUCTION GENERALE

Les concours bancaires dans le cadre du financement du cycle

d'exploitation des sociétés coopératives et des traitants

agréés par le Conseil Café-Cacao (CCC) en Côte

d'ivoire, sont quasi-inexistants malgré l'accroissement de leurs besoins

financiers au fil des différentes périodes de campagnes.

Cette absence des banquiers est due historiquement à de

forts taux d'impayés, aux difficultés d'évaluation des

risques liés à l'activité des sociétés

coopératives et des traitants, et à la qualité du

personnel de ces demandeurs d'emprunts1.

Les achats locaux des récoltes de café - cacao

nécessitent des ressources financières considérables dont

ne peuvent disposer les fournisseurs locaux (SCOOP2 et traitants)

agréés par le Conseil du Café - Cacao en Côte

d'ivoire (en abrégé CCC).

La réglementation du CCC sur la commercialisation

intérieure interdisant aux sociétés de négoce et

aux multinationales de l'industrie de s'approvisionner en fèves de cacao

et cerises de café directement auprès des producteurs. Ces

dernières s'approvisionnent auprès des fournisseurs locaux

agréés par le Conseil du Café - Cacao. Elles sont donc

plus ou moins contraintes de satisfaire aux besoins financiers de ces derniers

pour garantir les approvisionnements de café - cacao. Ces

opérations de financements renferment de nombreux risques que plusieurs

sociétés exportatrices n'ont pas pour habitude de gérer.

Ces risques peuvent être rattachés à plusieurs facteurs qui

peuvent être internes ou externes à ces organisations. Ce

mémoire vise à répondre aux questions suivantes :

1 UEMOA, La Commission Département du

Développement Rural et de l'Environnement. Rapport Pays. Côte

d'ivoire (Janvier 2000).

2 SCOOP signifie Société

Coopérative.

2

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

I. PROBLEMATIQUE

? Question principale

Comment assurer une meilleure gestion des risques

dans les circuits de financement de la commercialisation intérieure du

café-cacao par les exportateurs et industriels de la filière

ivoirienne?

? Questions secondaires

1. Quelles sont les informations pertinentes qui

permettent d'identifier le(s) risque(s) spécifique(s) auxquels sont

exposés les financements octroyés par les exportateurs en

début et au cours des périodes de campagne?

2. Quelle méthode efficace et pertinente

d'évaluation et de sélection des fournisseurs locaux peut

entrainer une réduction considérable de l'impact de ces

risques?

II. HYPOTHESES D'ETUDES

? Hypothèse principale

En l'absence de concours bancaires aux fournisseurs locaux

de café-cacao, les industriels et exportateurs financent, souvent

à des montants très élevés, le cycle d'exploitation

de ces derniers sans réelles protections. Plusieurs risques

évidents apparaissent. Certains ne les maitrisent pas ; et n'ont pas la

capacité de s'en protéger.

? Hypothèses secondaires

Nos hypothèses secondaires sont les suivantes :

- La collecte d'informations pertinentes sur la situation

et la qualité des fournisseurs locaux, sur la nature des relations entre

eux et leurs clients (exportateurs), permettront d'identifier les risques dans

les approvisionnements.

- L'application efficace d'une méthode pertinente

d'évaluation et de sélection des meilleurs fournisseurs, peut

améliorer la gestion des risques d'approvisionnement.

3

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

III. OBJECTIFS DE L'ETUDE

Cette étude a pour objectif principal

d'élaborer un processus de gestion des risques capable de réduire

l'impact des risques encourus par les industriels et exportateurs de

café - cacao dans le processus de financement de la commercialisation

intérieure.

À cet objectif général, nous nous sommes

fixés les objectifs spécifiques suivants :

1. Identifier les risques réels encourus par les

industriels et exportateurs dans le processus de financement de la

commercialisation intérieure de café-cacao.

2. Améliorer les techniques d'évaluation et

de sélection des fournisseurs avant la prise de décision de

financer.

IV. JUSTIFICATION DU CHOIX DU SUJET (POURQUOI ?)

Les différentes réformes qui ont marqué

l'histoire de la filière café-cacao en Côte d'Ivoire ont

permis à de nouveaux opérateurs privés nationaux

(coopératives, traitants et PME) et à de puissants grands groupes

étrangers (négociants, industriels ou broyeurs) de s'implanter en

Côte d'ivoire.

Cette ouverture de la filière a fait naître de

nouvelles réalités et de nombreuses incertitudes (risques)

auxquelles n'étaient pas forcément préparés tous

les opérateurs locaux et étrangers exerçant dans la

filière.

Nombreux furent les opérateurs de la filière qui

exerçaient leurs activités sans avoir à garder à

l'horizon les craintes de déséquilibres de trésorerie, de

pertes financières voire de résultats déficitaires. Et

plusieurs ont dû cesser leurs activités parce qu'ils n'ont pas

tenu compte de ces nouvelles réalités.

Plusieurs ouvrages et études ont été

rédigés sur l'organisation de la filière, le bien

être des producteurs, les effets des prélèvements fiscaux

et parafiscaux sur la redistribution équitable des richesses

créées au sein de la filière. Nous citons pour exemple les

oeuvres suivantes : Comprendre et opérer dans les

filières café

4

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

et cacao en dix modules, Cabinet AISON ; Etude

diagnostique des organisations et des producteurs de la filière

café-cacao de la Côte d'Ivoire, CABINET ECO et BAA 2006, Alain

Gourdon et Sid Amiri ; La filière cacao de la Côte d'Ivoire, CERDI

2001, Catherine Araujo et Gérard Chambas.

Certains thèmes tels que le financement, les charges et

le coût du financement, la création de valeur, les méthodes

de couverture contre la fluctuation des cours de matières

premières sur les bourses de Londres(LIFFE) ou New York (NYSE), les

cours des devises sur les places boursières, la notion de risque et de

gestion des risques ne sont pas couramment utilisés dans le langage des

opérateurs clés de la filière café-cacao en

Côte d'ivoire.

Nous avons choisi, dans le cadre de notre étude,

d'aborder la question de la gestion des risques dans les circuits de

financement de la commercialisation intérieure du café - cacao,

en raison de l'incidence des risques sur la rentabilité des transactions

commerciales et de la viabilité des activités de production et de

commercialisation.

Les exportateurs sont de fait les principaux financiers de la

commercialisation intérieure, en raison des crédits

octroyés aux intermédiaires locaux au cours des périodes

de campagnes. Il nous est apparu utile et important d'identifier les risques

spécifiques auxquels sont exposés les financements

octroyés par ces derniers ; et de proposer des solutions pour

réduire l'impact de ces risques en vue de maintenir à un bon

niveau la rentabilité des transactions commerciales entre exportateurs

agréés et intermédiaires locaux, et d'assurer la

viabilité des activités au sein d'une filière plus

sure.

V. DEMARCHE METHODOLOGIQUE

La démarche, dans le cadre de cette étude, est

une démarche purement empirique. Elle s'articule autour des

enquêtes que nous avons menées auprès d'un

échantillon de personnes ressources qui ont une longue expérience

des activités de commercialisation au sein de la filière, de son

fonctionnement ;

5

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

et dont certaines ont des connaissances avérées

en matière de gestion et de finance.

Cet échantillon se compose de diverses personnes :

directeurs et présidents de comité d'administration (PCA) de

sociétés coopératives de base, cadres de

sociétés ou décideurs, ayant exercé ou

exerçant depuis de longues années dans des entreprises ou des

instances représentants les intérêts des opérateurs

agréés à l'exportation au sein de la filière.

Un guide d'entretien a été élaboré

pour recueillir les informations auprès des cadres et décideurs

des sociétés exportatrices, des représentants des

instances représentants leurs intérêts. Ils sont au nombre

de dix (10). Et un questionnaire a été adressé à

une quarantaine de directeurs et présidents de conseil d'administration

de sociétés coopératives et de centres d'achats

(traitants) de l'ouest en vue de mieux appréhender les risques et les

méthodes de gestion des risques utilisées dans la

commercialisation intérieure du café - cacao.

Le plan de cette étude se subdivise en deux parties

:

1. Méthodologie de recherche et cadre

théorique de l'étude;

2. Diagnostic de la situation actuelle / Solution :

Elaboration d'un

processus de gestion des risques dans la commercialisation

intérieure de café - cacao.

Nous présentons le tableau de bord de l'étude

qui résume les différents niveaux d'analyse et les points

cardinaux du mémoire.

6

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

Tableau 1 : Tableau de bord de

l'étude

|

NIVEAU

D'ANALYSES

|

PROBLEMATIQUES

|

HYPOTHESES

|

OBJECTIFS

|

|

GENERALE

|

Assurer une meilleure gestion des risques par les exportateurs de

café-cacao dans le financement de la commercialisation

intérieure.

|

Les exportateurs

financent à des montants très élevés

le cycle d'exploitation des sociétés coopératives et des

traitants sans prendre de réelles précautions. Ils encourent des

risques.

|

Élaborer un processus pertinent de gestion des risques

liés au financement de la commercialisation intérieure de

café-cacao pour réduire l'impact des risques.

|

|

SPECIFIQUE 1

|

Récolter les informations pertinentes qui permettent

d'identifier le(s) risque(s) spécifique(s) auxquels sont exposés

les financements octroyés par les exportateurs en début et au

cours des périodes de campagne.

|

La collecte d'informations pertinentes sur la situation et la

qualité des fournisseurs locaux, sur la nature des relations entre eux

et leurs clients (exportateurs), permettront d'identifier les risques

d'approvisionnement.

|

Identifier les risques réels encourus par les industriels

et exportateurs dans le processus de financement de la commercialisation

intérieure de café-cacao.

|

|

SPECIFIQUE 2

|

Trouver une méthode efficace et pertinente

d'évaluation et de sélection des fournisseurs locaux pouvant

réduire considérablement l'impact des risques?

|

L'application efficace d'une méthode pertinente

d'évaluation et de sélection des meilleurs fournisseurs, peut

améliorer la gestion des risques d'approvisionnement.

|

Améliorer les techniques d'évaluation et de

sélection des fournisseurs avant la prise de décision de les

financer.

|

7

Source : Élaboré dans

le cadre de cette étude

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

PARTIE I

8

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

INTRODUCTION DE LA PREMIERE PARTIE

Traiter de la question des risques et de leur gestion dans les

financements de la commercialisation intérieure par les

sociétés exportatrices nous conduit premièrement à

étudier les risques existants dans les transactions commerciales entre

sociétés exportatrices et fournisseurs locaux de café -

cacao. Ces risques peuvent être directement rattachés à la

nature de ces transactions, à la nature des relations entre les

opérateurs, ou à la qualité des opérateurs actifs

de la commercialisation intérieure. Deuxièmement, à

étudier les méthodes de gestion appliquées par les

sociétés exportatrices pour réduire les impacts des

risques.

Nous ne saurions mieux aborder cette étude sans

expliquer, en premier lieu, les motivations du choix de la méthode de

recherche utilisée pour collecter et analyser les informations qui nous

permettront d'identifier et d'analyser les risques et leur gestion. Puis de

définir les différents thèmes en rapport avec les

problématiques de l'étude. Ceci, dans le souci de nous inscrire

dans une démarche purement scientifique qui permettra d'apporter une

plus grande compréhension du thème principal, sujet de discussion

dans le cadre de cette étude.

Dans cette première partie de notre mémoire, nous

verrons :

- Au chapitre 1 : La méthodologie de recherche

utilisée pour collecter et analyser les données ;

- Au chapitre 2 : Le cadre théorique de

l'étude.

9

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

Chapitre 1 : METHODOLOGIE DE RECHERCHE

Section 1 : LA PROBLEMATIQUE DE LA RECHERCHE

Il est reconnu depuis l'aube des indépendances que les

filières agricoles occupent une place prépondérante dans

les économies africaines. La Côte d'ivoire occupe depuis plusieurs

décennies le rang de premier producteur mondial de cacao et fait partie

des dix premiers producteurs mondiaux de café. C'est à juste

titre que les recettes issues des exportations de café - cacao jouent un

rôle important dans l'économie nationale.

La filière café - cacao regroupe plus de six

cent mille producteurs ; et fait vivre directement ou indirectement plus de six

millions d'habitants3. Les producteurs sont la base, le socle sur

lequel repose la filière. L'état est le régulateur. Il

perçoit l'impôt (DUS) et les redevances diverses pour

défendre les intérêts des producteurs et contribuer

à l'amélioration de leur bien - être. Les principaux

opérateurs exerçant dans la chaine de commercialisation

intérieure sont : les sociétés exportatrices - les

sociétés coopératives et les traitants

agréés - les producteurs. Les opérateurs,

sociétés exportatrices, ont pour objet principal d'approvisionner

les usines de transformations locales et étrangères en

matières premières de bonne qualité. Interdites par la

réglementation de collecter bord champ aux producteurs, elles octroient

des financements aux sociétés coopératives et aux

traitants agréés par le Conseil (organe régulateur) pour

garantir les approvisionnements de café - cacao de bonne

qualité.

Ainsi, elles se retrouvent confronter à des risques

dont elles éprouvent des difficultés à gérer.

3 Source :

www.agriculture.gouv.ci

(Programme Nationale d'Investissement Agricole / PNIA)

10

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

Dans le cadre de cette étude, nous identifierons les

différents types de risques encourus ; et les méthodes de gestion

de ces risques couramment utilisées ou existants à travers la

littérature.

Nous chercherons à répondre aux questions

suivantes:

? Question principale :

Comment assurer une meilleure gestion des risques

dans les circuits de financement de la commercialisation intérieure du

café-cacao par les exportateurs et industriels de la filière

ivoirienne?

? Questions secondaires :

1. Quelles sont les informations pertinentes qui

permettent d'identifier le(s) risque(s) spécifique(s) auxquels sont

exposés les financements octroyés par les exportateurs en

début et au cours des périodes de campagne?

2. Quelle méthode efficace et pertinente

d'évaluation et de sélection des fournisseurs locaux peut

entrainer une réduction considérable de l'impact de ces

risques?

Section 2 : LA METHODE DE RECHERCHE

I. Le choix de la méthode qualitative

Le choix de la méthode de recherche revêt une

importance particulière lors de l'élaboration d'un travail de

recherche. Le type de méthode utilisée est fonction du type de

données nécessaires, des objectifs de la recherche, des questions

de recherche, et du genre d'analyse à effectuer.

Il existe au sein de la littérature scientifique deux

principales méthodes de recherche : la méthode quantitative et la

méthode qualitative.

La démarche quantitative est basée sur la

collecte des données à caractère mesurable, à

partir de méthodes établies dans le but d'obtenir des

résultats représentatifs. Il s'agit d'un mode de recherche

à caractère déductif. Or, comme le montrent les principaux

objectifs et les questions de recherche de cette étude,

11

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

dans notre cas il ne s'agira pas d'une étude visant

à exploiter des données statistiques, mais plutôt d'une

étude visant à décrire et expliquer des comportements face

à des évènements que nous qualifions comme constituant des

risques. Ce qui est propre au mode de recherche à caractère

inductif, c'est-à-dire la démarche qualitative. En effet, la

recherche qualitative est une recherche qui permet de mettre en place une

nouvelle hypothèse ou théorie, et ce de manière inductive,

notamment par le biais d'observations. Ce qui implique un caractère

concret et empirique de la recherche.

Une recherche empirique est une recherche qui se

fonde sur l'expérience, le vécu et non sur un savoir

théorique4. Procéder donc à

l'étude empirique des méthodes de gestion de risques

reliés aux circuits de financements de la commercialisation

intérieure de café-cacao par les exportateurs/usiniers

reviendrait à aller vers les différents acteurs de la

commercialisation intérieure pour recueillir des informations sur leurs

expériences au sein de la filière.

Au regard de l'objectif principal que nous nous sommes

fixés dans le cadre de cette étude : « la

réduction de l'impact des risques dans les circuits de financements de

la commercialisation intérieure de café - cacao, par les

industriels et exportateurs de la filière », nous

avons opté pour la méthode de recherche qualitative.

Ce qui nous a conduits à collecter des informations

utiles auprès des opérateurs clés de la chaine de

commercialisation intérieure. Ces informations ont été

collectées à l'issue des enquêtes que nous avons

réalisé auprès de deux échantillons de personnes

ressources ayant une bonne expérience de la filière.

4 Source : le dictionnaire LAROUSSE.

12

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

Certaines de ses personnes ressources ont des connaissances

avérées en matière de gestion et de finance. Cet

échantillon se compose de cinquante (50) personnes, dont une dizaine

(10) de cadres de sociétés exportatrices, exerçant depuis

de longues années ; ou décideurs au sein d'instances

représentant les intérêts de ces opérateurs ; et de

quarante (40) coopératives et traitants implantées dans la

région de l'ouest (forte zone de production de café/cacao).Une

liste de quelques personnes interrogées au cours de cette enquête,

figure en annexe (Annexe H).

Nous nous sommes servis des outils de recherche suivant : un

guide d'entretien et un questionnaire. Le guide d'entretien a servi à

conduire nos échanges avec les cadres et décideurs des

sociétés exportatrices et de syndicats représentants leurs

intérêts. Le questionnaire a permis de recueillir des informations

pertinentes auprès de la population des gérants de

coopératives et traitants sélectionnés dans la

région de l'ouest. Le guide d'entretien et le questionnaire figurent aux

annexes.

A. Le questionnaire : Description

1. Les objectifs du questionnaire

Le questionnaire que nous avons élaboré vise

principalement à confirmer ou infirmer nos hypothèses

d'études. Il se fixe entre outre les objectifs suivants :

- Vérifier que les sociétés

coopératives et les traitants agréés reçoivent

effectivement des financements de la part des sociétés

exportatrices (sous forme de mandats et révolvings) ;

- Vérifier que ces financements servent effectivement

à financer leur cycle d'exploitation (compréhension de

l'utilité des fonds octroyés) ;

- Vérifier qu'ils existent au niveau de la collecte

bord champ des facteurs de risques rattachés à ces

financements.

13

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

2. L'étape de la validation du

questionnaire

Le questionnaire a été approuvé par dix

(10) dirigeants et responsables de SCOOP et de traitants. Il a ensuite

été approuvé par le directeur de recherche.

B. Le guide d'entretien : Description

1. Les objectifs du guide d'entretien

Le guide d'entretien que nous avons élaboré a

aussi pour objectif principal de confirmer ou d'infirmer nos hypothèses

d'études. Il nous permettra donc :

- De renforcer l'objectivité et la pertinence des

informations collectées au questionnaire;

- De mieux discerner les stratégies

d'approvisionnements et les méthodes de gestion des risques couramment

utilisées par les sociétés exportatrices dans la

filière café-cacao ivoirienne.

2. L'étape de la validation du guide

d'entretien

Le guide d'entretien a été approuvé par

trois (03) personnes ressources, cadres et experts, ayant exercés durant

de nombreuses années au sein de la filière à des postes de

responsabilités dans des sociétés exportatrices ; et au

sein d'organismes représentants les intérêts de ces

derniers. Il a ensuite été approuvé par le directeur de

recherche.

En Annexe C, figure un tableau résumant de

manière détaillée les caractéristiques essentielles

des outils utilisés pour la recherche : objectifs, validation, contenu,

déroulement des enquêtes.

II. Limite de l'étude

Les limites de l'étude se résument à travers

les points suivants :

? La taille des échantillons : la

taille des échantillons dans le cadre de cette étude peut

paraître peu représentative des populations cibles sur lesquelles

ont portés nos recherches. Mais vu le cadre et le contexte

14

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

(filière) dans lequel s'effectuent les activités

de commercialisation intérieure, nous pouvons affirmer que les

difficultés et les risques sont communs et identiques à tous les

opérateurs. Ils se présentent et se posent différemment en

fonction de leur gravité et des zones de productions.

? La composition des échantillons :

les membres des échantillons ont été

sélectionnés sur la base de leur qualité (dirigeant et

cadre) et de leur disponibilité au moment de l'enquête.

? La disponibilité des membres des

échantillons et les lieux des entretiens : les membres des

échantillons n'ont pas été assez disponibles. Et le temps

imparti pour les échanges était souvent insuffisant. Les endroits

où se sont déroulés les entretiens, n'étaient pas

adaptés pour des échanges plus aisés et ouverts : bureaux

et salles d'attente ou de réunions.

? La transférabilité des

résultats des enquêtes : les résultats des

enquêtes ne sont pas transférables, dans le temps, à toutes

les entités exerçant en qualité d'opérateurs dans

la commercialisation intérieure par extrapolation. Les informations

recensées sur lesquelles se sont basées les analyses dans le

cadre de cette étude ont un caractère dynamique relativement

à l'évolution du niveau d'organisation des entités

interrogées et du fonctionnement de la filière.

III. La revue documentaire

Nous avons, dans le cadre de cette étude, parcourus

plusieurs ouvrages dont des mémoires de recherche, des manuels et

plusieurs articles sur le risque et la gestion des risques, sur l'organisation

de la filière café - cacao en Côte d'ivoire. Nous avons

aussi consulté des sites professionnels d'informations

spécialisées. Toutes les références des ouvrages et

sites consultés figurent à la section

Références bibliographiques.

15

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

Chapitre 2 : CADRE THEORIQUE DE L'ETUDE

Section 1 : HISTORIQUE DE LA FILIERE CAFE-CACAO EN COTE

D'IVOIRE

I. La période de la stabilisation des prix -

CSSPPA (CAISTAB)5 L'état ivoirien a

hérité de l'administration coloniale, la gestion des

filières café - cacao à son accession à

l'indépendance en 1960. L'objectif primordial du nouvel Etat à

cette époque fut de mettre en place un mécanisme de protection

des prix du café et du cacao contre la volatilité des cours sur

le marché international ; et d'assurer ainsi des revenus stables aux

anciens travailleurs indigènes, devenus propriétaires des

exploitations agricoles.

Ainsi, il fut créée en 1965 la Caisse de

stabilisation et de soutien des prix des produits agricoles (CSSPPA),

dénommée CAISTAB. Cette caisse avait pour missions la gestion et

l'administration de la commercialisation intérieure et extérieure

des produits agricoles. Ces activités essentielles étaient les

suivantes :

· fixation en début de campagne d'un prix garanti

aux producteurs identique sur l'ensemble du territoire ;

· fixation d'un barème indiquant les

différents coûts et marges de commercialisation de la brousse

à l'exportateur ;

· attributions des quotas d'exportation aux exportateurs

agréés ;

· suivi hebdomadaire des achats de produits,

ponctué de contrôles des stocks ;

· émissions d'autorisation d'embarquement sur la

base des confirmations de ventes ;

5 Source : Araujo, C., et Chambas, G., (2001). Impact

du mode d'organisations des filières agro-alimentaires sur la

pauvreté : la filière cacao de la Côte d'ivoire. CERDI,

pages 44-48.

Journal officiel de la RCI de 1999 à 2011 (JORCI).

16

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

? séparation des comptes de fonctionnement de la

CAISTAB des comptes de stabilisation ; ces derniers étant

renforcés par les Fonds de réserves techniques de stabilisation

(FRTS).

Le Droit Unique de Sortie (DUS) fut le seul

prélèvement fiscal qui s'opérait exclusivement sur les

exportations des produits.

La CAISTAB fut dissoute au mois de mai 2000 suite aux accords

conclus par l'état ivoirien avec les bailleurs de fonds ; et de

nouvelles institutions furent créer dans un nouveau contexte de

commercialisation dit « libéralisée ».

II. La période de la libéralisation des

prix bord champ

La libéralisation se résuma essentiellement par

la fin du mécanisme de stabilisation des prix aux producteurs et

l'instauration d'un nouveau mécanisme de prix dénommé

« prix minimum indicatif » adossé aux fluctuations des

marchés boursiers. Il a entrainé une variabilité ou

instabilité des revenus des producteurs liée essentiellement aux

cours boursiers.

Les missions anciennement dévolues à la CAISTAB

furent réattribuées à de nouvelles entités qui

furent installées. Ceux sont les suivantes :

? Le Comité interministériel de

matières premières, CIMP : créé par

décret n°99-44 du 20/01/1999, cet organe étatique avait la

charge de définir la politique générale, de veiller

à la coordination et au respect des objectifs fixés par

l'état.

? L'Autorité de régulation du

café cacao, ARCC : créé par décret

n°2000-751 du 10/10/2000, cet organe autonome et indépendant avait

pour missions de reconduire pour le compte de l'état les rôles de

contrôle et de régulation de la CAISTAB. Il recevait et

instruisait les demandes d'agréments pour les exportations et les achats

bord champ de café - cacao, en dehors des coopératives, des

autres opérateurs de la filière.

17

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

? La Bourse du Café et du Cacao, BCC

: créé par décret n°2001-667 du

24/10/2001, cet organe privé composé des représentants de

toutes les professions de la filière y compris les producteurs, avait en

charge le suivi des opérations de commercialisation, la mise en oeuvre

d'un mécanisme technique de fixation des prix (indicatifs) et

d'information aux différents opérateurs (PRIMAC), et la promotion

à l'étranger du café et du cacao ivoiriens.

? Le Fonds de Régulation et de

Contrôle, FRC : créé par décret

n°2001-668 du 24/10/2001, cet organe autonome et indépendant avait

pour missions d'assurer la régulation financière et de

contrôler la situation financière des exportateurs

agréés. Il était chargé de communiquer à

l'ARCC toutes les informations relatives à la violation par les

exportateurs de leurs engagements contractuels. Il était l'organe qui

percevait les redevances prélevées sur les produits à

l'exportation pour le compte de tous les autres organes. Il réalisait

aussi des cautions et des garanties pour les petits exportateurs nationaux dans

le cadre de la réalisation de leurs engagements d'exportation des

produits vers leurs clients étrangers.

? Le Fonds de Développement et de Promotion

du Café - Cacao, FDPCC : créé par

décret n°2001-512 du 28/10/2001, cet organe autonome et

indépendant, avait pour missions de veiller au financement des actions

de modernisation de la filière, des exploitations

caféières et cacaoyères et de contribuer à

l'amélioration des conditions de travail et de vie des producteurs dans

les zones rurales.

? Le Fonds de Garanties des Coopératives de

Café - Cacao, FGCCC : créé par décret

n°2001-512 du 27/07/2001, ce fond a été installé

depuis 1991 sur initiatives de l'Union

Européenne. il avait pour

missions de garantir les prêts contractés par les

coopératives

18

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

de base dans le cadre de la commercialisation de leurs

produits. Ses missions ont évolués rapidement, au point il a

acquis un agrément auprès de la banque centrale de l'Afrique de

l'ouest (BCEAO) pour être une banque.

Au cours de cette période de libéralisation, de

nouveaux prélèvements parafiscaux à l'exportation furent

appliqués en plus du DUS perçu par l'état. Ces

prélèvements parafiscaux devaient permettre d'assurer l'autonomie

et l'indépendance financière des organes nouvellement

créés.

Ces organes ont continué de fonctionner jusqu'à

la dernière campagne libéralisée de 2011/2012

malgré les accusations de détournements de fonds et d'abus de

biens sociaux portés à l'encontre de plusieurs dirigeants par

l'état ivoirien après des audits organisés sur ces

organes.

Elles ont été dissoutes par l'état

ivoirien sur l'ordonnance n° 2011-481 du 28 décembre 2011,

après la grave crise politique que connut la Côte d'ivoire.

III. Le système de commercialisation actuelle : Le

Programme de vente Anticipée à la Moyenne (PVAM)

L'ordonnance n° 2011-481 du 28

décembre 2011 fixant les nouvelles règles relatives

à la commercialisation du café et du cacao a mis un terme

à la libéralisation et annoncer le retour à un

mécanisme de stabilisation des prix bord champ qui se traduisit par

l'entrée en vigueur des points de réformes suivants :

? La fixation d'un prix minimum garanti unique aux

producteurs

en début de campagne sur tout le territoire ;

? L'instauration d'un mécanisme de ventes aux

enchères des exportations du café et du cacao à travers

une messagerie électronique : PVAM ;

19

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

? La mise en place d'un barème et d'une politique de

soutien aux exportations ;

? La création d'un organe public unique chargé

de la gestion, la régulation, le développement de la

filière café - cacao et la stabilisation des prix : personne

morale dotée de la personnalité juridique et de l'autonomie

financière dénommé Le Conseil du Café - Cacao.

? La dissolution, la liquidation des actifs et des passifs des

structures de la libéralisation : ARCC, FRC, BCC, FDPCC et CGFCC

à compter du 31 mars 2012.

Le conseil du café - cacao comprend deux organes :

? le conseil d'administration composé de douze (12)

membres nommés par décret en conseil des ministres sur une base

paritaire entre l'état et l'interprofession;

? la direction générale chargée de la

régulation de la filière et de la stabilisation des prix aux

producteurs.

Section 2 : LES PRINCIPAUX OPERATEURS ET LES MARCHES

DE

LA COMMERCIALISATION DE CAFE-CACAO

I. Les principaux opérateurs de la

filière6

A. Les opérateurs actifs

Nous retiendrons dans cette catégorie tous ceux qui

participent directement ou indirectement à la production et à la

commercialisation des produits bruts ou transformés de café -

cacao. Nous avons à la base, les producteurs, ensuite les

intermédiaires locaux : sociétés coopératives de

base et traitants agréés. Puis,

6 Source :

www.agriculture.gouv.ci

(Programme Nationale d'Investissement Agricole / PNIA)

20

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

nous avons les sociétés détentrices d'un

agrément à l'exportation désigné « Exportateur

». Nous faisons une description succincte de ces principaux

opérateurs.

1. Les producteurs

Ils constituent le premier maillon de la chaîne de

production et de commercialisation. Leur effectif est estimé à

plus six cents milles (600.000) producteurs. Ils cultivent sur des superficies

de petites et de moyennes tailles (environ 5 à 6 hectares).Leur revenu

est essentiellement constitué de la vente de leurs productions aux

intermédiaires ou acheteurs brousse à un prix garanti fixé

en début de traite par l'organe de gestion et de régulation de la

filière, le Conseil du Café - Cacao (CCC).

2. Les intermédiaires locaux (fournisseurs des

sociétés exportatrices)

a) Les sociétés coopératives

(SCOOP)

Il existe dans la Côte d'ivoire plus de trois milles

organisations de producteurs agricoles (OPA) désignées sous le

terme de sociétés coopératives selon le traité

OHADA, entré en vigueur en mars 2011.

Plus des deux tiers de ces organisations bien qu'étant

légalement constituées n'exercent pas effectivement ; et n'ont

pas de véritables adhérents.

Ces organisations n'assuraient que vingt pour cent (20%) de la

collecte nationale des produits selon une étude diagnostic menée

par la SOCODEVI en 19997. Les parts de marché des

sociétés coopératives se rétrécissent au fil

des campagnes en raison principalement de l'opacité dans la gestion de

ces organisations, de la qualité du personnel et du recul de l'esprit

coopératif (lié à la perte de confiance des producteurs en

ces organisations).

21

7Op cité. SOCODEVI, 1999. Bilan diagnostic

entreprises coopératives de la filière café-cacao

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

b) Les traitants

agréés

Ils constituent une sorte de« négociants » et

sont agréés par le Conseil. Ils travaillent étroitement

avec des pisteurs qui sont aussi agréés par le Conseil. Ces

derniers assurent, pour le compte des traitants auxquels ils sont directement

rattachés, la collecte des récoltes aux mains des producteurs.

Le traitant peut être directement rattaché

à une société exportatrice qui lui fournit les

financements nécessaires à son activité. Selon une

étude de la SOCODEVI (1999), ce groupe était leader du

marché de la commercialisation intérieure avec plus de

soixante-cinq pour cent (65%) de la collecte nationale.

3. Les exportateurs

Ce sont toutes les entreprises titulaires d'un agrément

ou licence d'exportation obtenue auprès de l'organe de

régulation, le Conseil du café-cacao.

On peut les subdiviser en deux catégories selon la

taille de leurs exportations : les petits exportateurs avec une limite des

exportations inférieures à vingt-cinq mille tonnes (25.0000 T) de

produits bruts ; et les multinationales, moins nombreuses, qui exportent des

produits bruts ou transformés à des niveaux d'exportations

atteignant cent mille tonnes (100.000 T).

On peut aussi les classer dans les trois catégories

suivantes :

? Les COOPEX : sociétés

coopératives détentrices d'un agrément à

l'exportation délivré par le Conseil, regroupées au sein

de l'UCOOPEX CI.

? Les PMEX : les petites et moyennes

entreprises détentrices d'un agrément à l'exportation,

regroupées au sein de l'UNOCC et du GNI.

? Les multinationales : les filiales ou

représentants de négociants et industriels étrangers,

regroupées au sein du GEPEX.

22

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

B. Les opérateurs passifs

Ceux sont les opérateurs qui jouent les rôles

d'administrateur, de régulateur, et de prestations de services divers :

contrôle - qualité, pesage, transit, assurance, etc. auprès

des opérateurs actifs de la filière.

1. Le Conseil Café-Cacao (CCC)

Créé par l'ordonnance

n°2011-481 du 28 décembre 2011, le Conseil du

Café-Cacao (CCC) est un organe public chargé pour le compte de

l'état de la gestion, la régulation, la définition de la

politique de stabilisation des prix et le développement de la

filière café - cacao. Il est placé sous la tutelle

technique du ministère de l'agriculture et sous la tutelle

financière du ministère de l'économie et des finances. Il

est composé d'un Conseil d'administration, d'une direction

générale et de plusieurs délégations

régionales situées dans les zones de productions.

2. Les transporteurs

Ceux sont des individus ou des entreprises qui assurent le

transfert des stocks de café/cacao des magasins - brousse vers les

entrepôts des exportateurs situés dans les zones portuaires ; et

des stocks de produits usinés des exportateurs ou usiniers entre les

deux ports. Ils occupent un rôle très important dans la

commercialisation intérieure du café/cacao.

3. Les sociétés de tierce

détention

Au cours de la phase d'exportation, l'exportateur qui ne

dispose pas de ressources financières et logistiques importantes, peut

déposer ses lots dans les entrepôts d'un tiers détenteur

qui émet après réception des lots une ou plusieurs lettres

de tierce détention (LTD). Il peut ensuite solliciter un financement

auprès de son banquier. Le contrat de tierce détention est une

convention sui generis

23

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

conclus entre trois personnes : le créancier - gagiste

(banquier), le déposant (exportateur) et le tiers détenteur

(société de tierce détention).

4. Les banques

Elles jouent un rôle prépondérant sur le

marché de l'exportation en raison de leur intervention dans la

réalisation des actes de commerce que sont les lettres de tierce

détention et les contrats de ventes à l'exportation. Par contre,

elles n'interviennent quasiment pas sur le marché de la

commercialisation intérieure où elles limitent leur

présence à des fonctions basiques telles que les paiements des

chèques, l'ouverture et la gestion des comptes, les découverts et

la gestion des épargnes.

5. Les transitaires

Ils sont aussi appelés les commissionnaires en

douanes. Le transitaire intervient au stade de l'embarquement des lots à

exporter, après émission d'un ordre de transit (OT) de

l'exportateur. Il a pour fonctions d'introduire auprès de la banque, de

la douane et des autres administrations du guichet unique les documents usuels

d'exportations des lots préalablement constitués par

l'exportateur.

6. Les sociétés de contrôle

qualité

Leur activité est règlementée par le

Conseil qui attribue des agréments aux opérateurs de

contrôle qualité. Elles ont pour mission de contrôler la

conformité des critères de qualité des produits aux normes

de qualité fixées par le Conseil à chaque début de

période de commercialisation.

7. Le guichet unique du café - cacao

C'est un regroupement de plusieurs services publics dans le

souci d'accélérer le traitement des documents d'exportation. Il

est administré par un

24

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

coordonnateur et regroupe différents services publics :

le service export de la direction des douanes, le service des recettes

d'enregistrement du timbre de la direction générale des

impôts, le service de l'inspection phytosanitaire du ministère de

l'agriculture, le service suivi des stocks et des opérations

d'embarquement de l'organe de régulation.

8. Les ports d'Abidjan et de San Pedro

Ceux sont des entreprises publiques dont la fonction

première est de permettre aux auxiliaires de transports maritimes de

remplir leurs obligations dans de bonnes conditions.

II. Les marchés de la commercialisation

A. Le marché domestique

Le marché domestique se constitue de l'offre et de la

demande nationale de café - cacao. Il met en interactions les

différents opérateurs actifs de la commercialisation. Il est

régi par le décret n°2012 - 1008 du 17 octobre 2012

qui fixe les règles de commercialisation qui mentionne le

respect d'un prix minimum garanti aux producteurs ; le respect du

différentiel ; le respect des normes de qualité et des

procédures administrative.

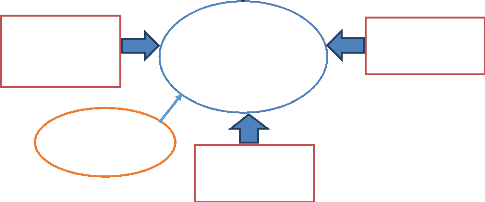

La figure suivante indique le sens des flux physiques de

matières premières et le sens opposé des flux de

financiers :

25

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

Figure 1. Les flux physiques de café-cacao

et les flux financiers au cours de la commercialisation

intérieure

Flux café-cacao

physiques de matières

Coopératives de base et traitants

agréés

Exportateurs

Producteurs

Flux financiers

Source : Elaboré dans le cadre de cette

étude

Il nous apparait important, à ce stade, de

décrire les deux principaux types de financement octroyés aux

intermédiaires locaux par les sociétés exportatrices dans

le cadre de la commercialisation domestique : le Mandat et le

Révolvings; avant de décrire le second marché qui est

celui de l'exportation.

1. Les types de financements octroyés aux

fournisseurs locaux par les sociétés exportatrices

a) Le Mandat

C'est une opération de financement à travers

laquelle, un exportateur octroie des sommes d'argents à un ou plusieurs

fournisseurs pour une durée de remboursement n'excédant pas six

mois (correspondant à la campagne principale). Il est destiné au

renouvellement ou à l'acquisition des biens ou

26

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

matériels d'équipements. Le remboursement

s'effectue par des prélèvements automatiques à un taux

monétaire fixe (25 à 50 FCFA/KG) sur les valeurs

monétaires des livraisons de produits effectuées dans les

entrepôts ou usines de l'exportateur. Le mandat est souvent

matérialisé par un contrat sous seing privé conclu entre

les représentants des deux parties. Il n'existe souvent pas de garanties

réelles adossées à ce type de contrat. Il est

généralement octroyé aux fournisseurs en début de

campagne principale, au mois de septembre ou octobre.

b) Le revolving

C'est une opération de financements à travers

laquelle, une société exportatrice préfinance les

collectes des produits en brousse par ces fournisseurs. Les

caractéristiques essentielles du révolving qui le distingue du

Mandat sont les suivantes :

- Le terme ou le délai de remboursement

généralement admis est d'une semaine (sept jours) tandis que

l'échéance du mandat est de trois à six mois ;

- Son objet : il est octroyé uniquement pour les

collectes ou les achats des récoltes aux mains des producteurs par les

coopératives de base et les traitants agréés ;

- Les disponibilités financières et les

renouvellements sont assurés par les remboursements.

Les révolvings sont le plus souvent octroyés au

cours de la période de pic de la production (octobre à

décembre). Ils sont aussi matérialisés par un contrat sous

seing privé, qui n'est également adossé à aucune

garantie réelle.

B. Le marché de l'exportation

Le marché de l'exportation se constitue de

l'excédent de l'offre de production nationale sur la consommation

nationale de produits finis et de la demande mondiale. Il met en interactions

multinationales (négociants et

27

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

industriels), le Conseil du café -cacao, les services

de l'état, les ports d'Abidjan et San petro, les banques, les

sociétés de prestations de services.

Les opérations d'exportation du café-cacao sont

soumises à l'obtention préalable d'un droit d'exportation

(déblocage) portant sur une quantité, un prix et une

échéance donnée. Les droits d'exportations sont

alloués à la suite d'enchères réalisées sur

une plateforme électronique dénommé

Système Intégré de Ventes à Terme du

Café et du Cacao (SIVAT), administré par le Conseil

du Café - Cacao. La vente s'effectue par rapport à un prix

minimum de base exprimé en FCFA/KG ; établi en fonction des prix

pratiqués sur le marché de Londres(LIFFE), du taux de change

GPB/Euro, d'un différentiel d'origine convertis en FCFA. Toute vente

donne lieu à l'émission d'un document contractuel appelé

« contrats de vente (CV) » permettant à l'exportateur

d'engager les procédures d'embarquement conformément à la

réglementation. L'embarquement est soumis préalablement aux

formalités de transit, de contrôle qualité, de pesage et de

traitement phytosanitaire. Au moment de l'embarquement, l'exportateur devra

s'acquitter d'autres formalités au guichet unique café-cacao: la

fiscalité (DUS et taxe d'enregistrement) et les redevances. Il devra

aussi s'acquitter d'un reversement ou bénéficiera d'un soutien

suivant que le prix d'exécution du contrat (prix de déblocage)

sera supérieur ou inférieur au prix CAF de

référence.

Section 3 : LES PRINCIPAUX THEMES DE L'ETUDE

Les termes principaux de l'étude dont la

définition nous permettra d'en avoir une meilleure compréhension,

sont les suivants : le risque ; la gestion des risques en entreprise

commerciale; le financement.

I. La notion de risque

28

A. Définition du risque en entreprise

commerciale

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

Il existe dans la littérature scientifique plusieurs

définitions du mot « risque ». La première acception de

la notion de risque dans la sphère commerciale s'inscrit comme le

corollaire de la confiance et de la garantie. Nous retiendrons cette

définition du mot « risque » :

« Le risque peut se définir comme la prise en

compte d'une exposition à un danger, un préjudice ou autre

événement dommageable, inhérent à une situation ou

une activité. Le risque représente la probabilité de

survenue de cet événement et l'ampleur de ses conséquences

(aléas et enjeux). Dans certains cas, le risque se définit comme

l'effet de l'incertitude sur les objectifs »8. Peu importe

la taille ou le secteur d'activités, toute entreprise est exposée

à des risques de par ses relations commerciales, son lieu

d'implantation, ses finances, son environnement, son organisation, son

marché. L'enjeu pour une entreprise étant d'identifier ces

risques et de trouver les solutions adéquates pour les

contrôler.

B. La classification des risques

Il existe plusieurs approches en matière de

classifications des risques dans la littérature scientifique sur le

sujet. Chacune des classifications répondant aux exigences ou

critères, à la qualité, et au domaine d'expertise des

auteurs et chercheurs.

Dans le cadre de ce mémoire, nous avons choisis de

classifier les risques en nous appuyant sur les trois principales fonctions qui

demeurent les piliers d'une entreprise :

? La fonction Achats ou Approvisionnements ;

? La fonction Exploitation ou Production ;

? La fonction Commerciale ou Vente de biens / services.

8 Source : Wikipédia.

29

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

Ainsi donc, les risques seront identifiés et

classifiés en fonction de leur rattachement à ces trois fonctions

de l'entreprise. Nous aurons donc les risques suivants : les risques

liés à la fonction achats ; les risques d'exploitation ou de

production ; les risques commerciaux ou rattachés à la vente de

biens et services.

1. Les risques rattachés à la fonction

Achats

Nous distinguons deux types de risques :

? Le risque fournisseur : le risque

fournisseur est étroitement rattaché à la fonction

approvisionnements ou achats de l'entreprise. Il peut être

appréhendé différemment selon les rôles

attribués à la fonction achats au sein d'une entreprise : gestion

des approvisionnements - évaluation et sélection des fournisseurs

- mode de gestion de la relation avec les fournisseurs.

? Le risque de marché :

représente la perte potentielle due aux variations des prix des

matières premières, des taux de change et des taux

d'intérêt.

2. Les risques d'exploitation ou de

production

Les risques cités ci-dessus, rattachés à

la fonction achats (risque fournisseur et risque de marché) font

également partie des risques d'exploitation en raison de l'impact

considérable que peuvent avoir des commandes de mauvaises

qualité ou hors délai sur le cycle d'exploitation d'une

entreprise. Ils peuvent aussi entrainer d'autres types de risques. Nous

pouvons citer comme autre types de risques qui peuvent être induits par

les risques d'approvisionnements :

? Les risques opérationnels :

représentent les risques d'interruptions ou de défaillances dans

les opérations et les procédures ;

? Les risques de conformité :

représentent les risques sur la conformité des biens et services

en fonction des critères ou normes de conformité

préétablis.

30

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

3. Le risque rattaché à la fonction

vente de biens ou services (commerciale)

Les deux classes de risques précédemment

énumérées peuvent induire les risques commerciaux. Le

risque commercial peut se définir comme la probabilité qu'un

client fasse défaut ou que sa créance impayée ne pourra

pas être régler à la date initialement convenue dans un

contrat.

4. Critique de la classification : Autres types de

risques

Cette classification des risques a le principal avantage

d'être relativement simple et facilement compréhensible. Les

risques sont identifiables au niveau de chaque fonction et de chaque niveau

d'autorité au sein de l'entreprise. Mais, son principal

inconvénient est lié au fait que les résultats de

l'entreprise peuvent être influencé autant par son environnement

interne que par son environnement externe. Ainsi, une entreprise peut

être confrontée à d'autres types de risques qui ne peuvent

pas être classés dans une de ces catégories citées

ci-dessus.

Le fait, donc, pour une entreprise de ne pas tenir compte de

ces risques peut entrainer des conséquences fortement dommageables.

Ainsi donc, nous citerons dans la classification des risques,

les autres classes de risques suivants, pouvant influencer négativement

le résultat d'une entreprise:

? Le risque financier :

représente la mesure combinée de deux facteurs,

l'ampleur supposée des pertes ou des gains (provenant d'une mauvaise

estimation du besoin en fonds de roulement, en capital, etc.) et la

variabilité du résultat escompté.

? Le risque de crédit:

représente le risque de défaillance d'une contrepartie sur une

opération financière sur les tenues et les conditions du

contrat.

? Le risque organisationnel :

représente les menaces, les effets négatifs ou les

problèmes pouvant se produire (grève) suite à un

évènement ou une action (licenciement) dans une entreprise. Les

sources peuvent être internes ou externes à l'entreprise.

31

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

· Le risque stratégique :

découle de la stratégie de l'entreprise. Il est

intimement reliés aux activités de la concurrence ; aux rapports

de l'entreprise avec son environnement.

· Le risque macroéconomique

: représente le risque rattaché aux crises

financières macroéconomiques (dévaluation, révision

des taux par la banque centrale, défaut de paiement).

· Le risque politique:

représente l'incertitude provenant de l'exercice du pouvoir par les

acteurs politiques ou non. Il survient lorsque les actifs d'une

société ou son flux de recettes futures peuvent être

altérés par une action des pouvoirs publics (mesures prises par

le pouvoir en place pouvant entrainé des émeutes ou des

guerres).

· Le risque pays : il peut

être défini comme le risque de matérialisation d'un

sinistre résultant du contexte économique et politique d'un pays.

Il englobe donc les deux composantes que sont le risque politique et le risque

macroéconomique.

II. La gestion des risques en entreprise commerciale

Une entreprise doit face à des risques qui demeurent

les causes principales de la volatilité de ses résultats en fin

d'exercice. Il devient en cela de plus en plus important pour elle d'assurer

une gestion optimale des risques afin de maintenir ses résultats

à de meilleurs niveaux de satisfaction. Il existe

généralement quatre (04) manières de réagir face

à un risque :

'7 La prévention, qui a pour

but de limiter les impacts du risque en faisant intervenir les méthodes

et les moyens capable de réduire l'impact du risque ;

'7 L'acceptation, qui consiste pour

une entreprise à rester passive face

aux risques et permet de situer sur son appétence pour le

risque ;

32

ESG de Paris Mémoire de MBA FINANCE DJE STEVE

« Étude et Analyse des risques encourus

par les Exportateurs/Usiniers dans le financement de la commercialisation

intérieure du café-cacao en Côte d'Ivoire

»

V' L'évitement, qui consiste

à éliminer les origines ou les causes des risques (objectif de

risque zéro) ;

V' Le transfert, qui consiste pour

une entreprise à faire supporter les risques par une entité

extérieure (sociétés d'assurances par exemple).

Dans le cadre de ce mémoire, nous retiendrons la

réaction qui consiste pour une entreprise à prévoir les

risques (anticipation) dans le but de réduire leur impact. Il existe, au

sein de la littérature scientifique sur le sujet, plusieurs

méthodes de traitement des risques selon qu'une entreprise veuille se

protéger contre telle ou telle classe de risques, et surtout les

objectifs qu'elle se fixe en matière de gestion des risques.

Les différentes méthodes de gestion de risque

que nous avons pu observer au cours de notre revue de littérature,

respectent les trois étapes fondamentales suivantes :

- Identification des risques ;

- Evaluation des risques ;

- Mise en oeuvre des stratégies de protection

contre les risques.

III. Le financement de l'entreprise

La recherche de ressources financières est une