|

La problématique du financement des PME/ PMI par les banques et la BRVM (Bourse Régionale des Valeurs Mobilières )( Télécharger le fichier original )par Ali ZAAROUR Université française d'Abidjan - Diplôme français spécialisé en audit et expertise comptable (Bac+4 ) 2010 |

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

||||||

|

|

|

|

||||

|

|

|

|

|

|

||

|

|

|

|

|

|

||

|

|

|

|

|

|

||

|

|

|

|

|

|||

Source : Mémoire de fin d'étude2.

2 Mamadou BAMBA et Mathieu MIESSAN, « La problématique du financement des PME sur le marché bancaire ivoirien », Mémoire de fin de cycle (Master Finance et Marchés des Capitaux), UFRA, Abidjan, 2008, page 27.

Tableau 2 : Caractéristiques des Petites Entreprises et Petites Industries

|

|

||||||

|

|

|

|

||||

|

|

|

|

|

|

||

|

|

|

|

|

|

||

|

|

|

|

|

|

||

|

|

|

|

|

|||

Source : Mémoire de fin d'étude3.

3 Mamadou BAMBA et Mathieu MIESSAN, « La problématique du financement des PME sur le marché bancaire ivoirien », Mémoire de fin de cycle (Master Finance et Marchés des Capitaux), UFRA, Abidjan, 2008, page 27.

Le marché de capitaux permet la rencontre entre les agents économiques ayant un excédent de capitaux et les agents ayant des besoins de financement. Il se subdivise en deux (2) grands ensembles, à savoir : le marché monétaire et le marché financier (objet de ce chapitre). Qu'est-ce qu'un marché financier ?

Le marché financier se définit comme étant un marché sur lequel sont émis et s'échangent des titres financiers à moyen et long terme. Il est divisé en deux (2) principaux compartiments que sont : le marché primaire et le marché secondaire.

Le marché primaire est le marché sur lequel s'effectuent les premières émissions de titres à moyen et long terme. Le marché secondaire est celui sur lequel s'échangent les titres à moyen et long terme préalablement émis sur le marché primaire. Ces titres, émis dans un premier temps, puis échangés par la suite, portent différentes nomenclatures qui dépendent surtout de la nature de l'Émetteur. Ils sont émis sur le marché primaire, soit par un Appel Public à l'Epargne (APE) ou par un placement privé (PP). Les sociétés faisant un appel public à l'épargne peuvent émettre des actions ordinaires, des actions privilégiées, des obligations, des obligations convertibles en actions ordinaires, etc. Ces titres peuvent également porter les dénominations suivantes : « Bons du Trésor », s'il s'agit de titres émis par l'Etat, quand il s'agit d'une émission provenant d'une industrie ou d'une entreprise commerciale on parle de « Billet de trésorerie », lorsque ces titres sont émis par une banque, on les désigne alors par « Certificat de dépôt », etc.

Nous allons à présent nous intéresser à la structuration de ce marché et recenser les différents acteurs qui y interviennent.

Les responsabilités des différents acteurs et intervenants du marché financier ont fait l'objet d'une nette séparation suivant les standards internationaux généralement admis. Les structures de ce marché se présentent en deux (2) grands ensembles, à savoir :

· un pôle public, constitué du Conseil des Ministres de l'UEMOA et du Conseil Régional de l'Epargne Publique et des Marchés Financiers (CREPMF) ;

· un pôle privé, composé de la Bourse Régionale des Valeurs Mobilières (BRVM) et du Dépositaire Central/Banque de Règlement (DC/BR) qui sont des sociétés de types privés.

Ce pôle comprend également les intervenants commerciaux, notamment les Sociétés de Gestion et d'Intermédiation (SGI), les Organismes de Placements Collectifs en Valeurs Mobilières (OPCVM), les Sociétés de Gestion de Patrimoine (SGP), les Conservateurs, les Apporteurs d'Affaires, les Sociétés de Conseil en Investissements Boursiers et les Démarcheurs.

Figure 1 : Marché Financier Régional

Source: Année Boursière de la BRVM4

4BRVM, « Bourse régionale des valeurs mobiières Afrique de l'ouest 10 ans », L'ANNEE BOURSIERE DE LA BRVM, Ed. Spéciale 10 ans, 2006- 2007, page 13.

.1. Le conseil des ministres de l'UEMOA

Le Conseil des Ministres5 est l'un (1) des trois (3) organes de direction de l'UEMOA. Il est présidé actuellement par Monsieur VAZ Jose Mario, Ministre des finances de la République de Guinée-Bissau. Le rôle de cet organe est de définir la politique monétaire et de crédit de l'Union. L'objectif est d'assurer la sauvegarde de la monnaie commune et de pourvoir au financement de l'activité économique. Il participe ainsi au développement des Etats membres6. Chaque Etat est représenté par deux (2) ministres, dont le ministre des finances, mais chacun ne dispose que d'une seule voix. La BCEAO, quant à elle, organise les séances du Conseil dont elle assure le Secrétariat. Le Gouverneur7 de la BCEAO assiste aux réunions du Conseil avec voix consultative et se réunit au moins deux (2) fois par an. Ce dernier prend ses décisions à l'unanimité.

Les deux (2) autres organes de Direction sont constitués d'une part, de la conférence des Chefs d'Etats et d'autre part, de la Commission de l'UEMOA.

.1. Le Conseil Régional de L'Epargne Public et des Marchés Financiers (CREPMF)

Le Conseil Régional a été régi le 3 juillet 1996 par une convention entre les Etats membres de l'UEMOA. Cette structure a été mise en place le 20 octobre 1997 à Abidjan. Elle est chargée d'une part, de l'organisation, du contrôle de l'appel public à l'épargne (APE) et d'autre part, de l'habilitation et du contrôle des intervenants sur le marché financier régional.

Le conseil régional est donc habilité à :

5 www.uemoa.int/organes/direction.htm :Site internet de l'UEMOA visité le 24/02/2010.

6Bénin, Burkina Faso, Côte d'Ivoire, Guinée-Bissau, Mali, République du Niger, Sénégal, République Togolaise.

7Monsieur Philippe-Henri DACOURY-TABLEY, de nationalité ivoirienne, il est nommé Gouverneur de la Banque Centrale des Etats de l'Afrique de l'Ouest (BCEAO) depuis le 8 février 2008 par le Conseil des Ministres de l'Union Monétaire Ouest Africaine (UMOA), à la demande de la Conférence des Chefs d'Etat et de Gouvernement de l'UMOA.

· réglementer et à autoriser les opérations du marché ;

· formuler le cas échéant un veto sur l'introduction des sociétés à la cote de la BRVM ;

· contrôler l'ensemble des structures privées du marché (BRVM, DC/BR, SGI, SGP, Sociétés de conseils en valeurs mobilières, les Apporteurs d'Affaires, les Démarcheurs et les OPCVM).

Le CREPMF dispose de nombreux pouvoirs (règlementaires, décisionnels, de contrôle, d'enquête, de sanction, etc.) lui permettant de mener à bien ses missions. Ses ressources sont essentiellement constituées par les commissions, redevances, frais ou toute autre recette qu'il perçoit au titre de ses activités.

.1. La Bourse Régionale des Valeurs Mobilières (BRVM)

La Bourse Régionale des Valeurs Mobilières (BRVM) est chargée de l'organisation du marché boursier ainsi que de la diffusion des informations.

Nous effectuerons une étude plus détaillée de cette structure dans les paragraphes qui suivent.

.1. Dépositaire Central/Banque de Règlement (DC/BR)

Le Dépositaire Central est une structure qui a démarré ses activités le 16 septembre 1998. Il est chargé de la conservation et de la circulation des valeurs mobilières aussi bien pour le compte des émetteurs que pour celui des intermédiaires financiers agréées par le CREPMF. Il fait office de banque de règlement et peut détenir des encaisses des négociateurs.

Le DC/BR a donc pour mission de :

? centraliser la conservation des comptes courants des valeurs mobilières pour ses adhérents ;

· régler et de livrer des opérations de bourse en organisant pour chaque SGI la compensation valeur par valeur entre les titres achetés et vendus ;

· régler les soldes qui résultent des compensations relatives aux opérations de marché et le paiement de produits attachés à la détention de titres ;

· mettre en action les Fonds de Garantie en cas de défaillance d'un opérateur.

.1. Les intermédiaires et autres acteurs du marché

· Les sociétés de gestion et d'intermédiation (SGI)Les SGI, constituées sous forme de sociétés anonymes, exercent à titre principal les activités de négociations de valeurs mobilières en bourse et de conservation de titres pour le compte de la clientèle.

En général, trois (3) types de SGI sont constitués :

- les SGI de réseau, qui sont créés par des institutions financières telles que les banques ;

- les SGI de place, qui émanent d'un ensemble d'opérateurs d'un même Etat ;

- les SGI indépendantes, qui ont pour origine l'esprit d'entreprise de groupes de sociétés et/ou de personnes physiques.

· Les sociétés de gestion de patrimoine (SGP)

Les SGP (habilités par le CREPMF) sont des personnes morales dont le capital social minimum est de 40.000.000F CFA et dont leur fonds propres ne se situe pas en dessous de ce montant. Elles interviennent dans la gestion discrète des portefeuilles titres de leurs clients en étant bien sûr sous mandat. Les SGP ne doivent donc pas détenir les titres et/ou les fonds de leurs clients.

· Les apporteurs d'affaires

Ce sont des personnes physiques ou morales (habilitées par le Conseil Régional) qui transmettent les ordres de leurs clients aux SGI et/ou qui mettent en relation leurs clients avec les SGI ou les SGP.

· Les conseils en investissement boursier

Ce sont des personnes physiques ou morales (habilitées par le CREPMF) qui ont pour rôle d'orienter le choix de leurs clients sans se substituer à eux quant à leurs décisions finales.

· Les démarcheurs

Ils ont pour métier de faire des offres de services ou de donner des conseils, de façon habituelle, en vue de susciter la souscription, l'achat, l'échange et la vente de valeurs mobilières. Ils sont habilités par le Conseil Régional.

· Les conservateurs

Ce sont les banques de l'Union autorisées à exercer des activités de teneurs de compte et de compensateurs pour le compte des clients.

· Les organismes de placement collectif en valeurs mobilières (OPCVM) Ce sont des organismes financiers qui collectent l'épargne des agents économiques en émettant des actions ou des parts.

La BRVM est une société anonyme de droit ivoirien avec un Conseil d'Administration. Son capital est de 604.080.000F CFA, reparti en 302.040 actions. Elles sont détenues par environ cent soixante-dix (170) personnes physiques et morales originaires de l'UEMOA, dont les Etats pour 13%. Rappelons qu'en 2008, cette société fêtait déjà ses dix (10) années d'existence au sein du marché financier de l'UEMOA. Quels étaient alors les missions et objectifs qui lui étaient assignés ?

Les missions que la BRVM doit impérativement accomplir sont :

· l'organisation du marché ;

· la cotation et la négociation des valeurs mobilières ;

· la publication des cours et des informations boursières ;

· La promotion et le développement du marché des valeurs mobilières. Bien que le siège de la BRVM et une antenne nationale de la Bourse soient localisés à Abidjan, il est important de rappeler que la Bourse est également représentée dans chaque Etat de l'UEMOA par une Antenne Nationale de Bourse (ANB), qui a notamment pour missions :

· d'assister les acteurs locaux du marché (SGI, émetteurs, investisseurs et autres acteurs, etc.) ;

· d'assurer la diffusion des informations du marché au niveau national ;

· d'organiser la promotion locale du marché financier ;

· de représenter la BRVM et le DC/BR auprès des autorités administratives.

Outre sa principale mission d'accompagnement de la politique économique libérale, amorcée dans la zone, et de renforcement de l'intégration des économies des Etats membres, le Marché Financier Régional s'est fixé trois (3) objectifs :

1. le relèvement du taux d'épargne, grace à la diversification des produits financiers ;

2. le renforcement de la structure financière des entreprises qui pourront mobiliser des capitaux à long terme ;

3. la réduction des coats d'intermédiation financière par la mise en relation directe des offres et demandes de capitaux.

Les conditions d'admission au premier et au second compartiment de la Bourse Régionale sont présentées dans le Règlement Général de la Bourse et dans ses règles d'admission à la cote, il s'agit des critères d'éligibilité à la cote.

L'admission à la cote est l'ultime étape de la chaine de financement de l'entreprise. Elle constitue une décision stratégique à long terme nécessitant une bonne préparation. La BRVM dispose de deux (2) compartiments pour les actions et d'un (1) compartiment pour les obligations.

8www.brvm.org/AproposdelaBRVM/BourseR%C3%A9gionale/MotduDirecteur/tabid/74/language/fr-FR/Default.aspx: Site internet de la BRVM, visité le 08/02/2010.

9BRVM, « Zoom sur une valeur de la cote : SHELL Côte d'Ivoire / Apprendre la Bourse : Appel public à l'épargne », REVUE TRIMESTRIELLE, N°43, Ed. ACDI, Canada, 2009, page 15.

1) Définition de la notion d'action

L'action matérialise le titre de propriété des personnes morales ou physiques (actionnaires) qui ont apporté des capitaux ou des biens nécessaires à la constitution ou au développement d'une société. Ce titre de propriété confère plusieurs droits aux actionnaires dont :

· le droit à la gestion (approbation des comptes sociaux, répartition des bénéfices, élection des organes de gestion : Conseil d'Administration ou Conseil de Surveillance) ;

· le droit à l'information (communication des documents sociaux) ;

· le droit au bénéfice (distribution de dividendes) ;

· le droit sur l'actif social.

Il existe plusieurs types d'actions (actions privilégiées, actions de priorité, actions gratuites, etc.). Mais dans le cas de notre mémoire, nous allons nous intéresser uniquement aux actions ordinaires.

Le marché des actions de la BRVM se subdivise en deux (2) compartiments. Pour prétendre au marché des actions, la société doit être constituée sous forme de S.A.

2) Premier compartiment

Pour être admise au premier compartiment, la société candidate doit répondre aux conditions suivantes:

· elle doit être une S.A ;

· elle doit présenter cinq (5) bilans certifiés ;

· elle doit présenter une capitalisation boursière d'au moins 500.000.000F CFA ;

· elle doit diffuser au moins 20% de son capital dans le public dès l'admission en bourse ;

· elle doit avoir une marge nette sur chiffre d'affaires de 3% sur chacune des trois (3) dernières années ;

· elle doit s'engager à signer un contrat d'animation de marché;

· elle doit s'engager à publier les estimations semestrielles (chiffre d'affaires et de tendances de résultats, etc.).

3) Second compartiment

Est admissible au second compartiment de la cote régionale tout titre de capital répondant aux conditions suivantes :

· présentation d'une capitalisation boursière de plus de 200.000.000F CFA ;

· présentation de deux (2) années de comptes certifiés ;

· l'engagement à la signature d'un contrat d'animation de marché ;

· l'engagement à la diffusion dans le public au moins 20% de son capital dans un délai de deux (2) ans, ou 15% en cas d'introduction par augmentation de capital.

Les valeurs rattachées à ces titres de capital sont également éligibles au second compartiment.

1) Définition de l'obligation

Les obligations sont des titres de créance qui donnent à leurs détenteurs la qualité de créancier de la collectivité émettrice. L'émetteur s'engage à les rembourser à une échéance déterminée et à leur verser un intérêt. Les obligations issues d'un même

emprunt bénéficient toutes des mêmes droits. La charte de chaque emprunt est constituée par son contrat d'émission qui précise les principales caractéristiques :

· le prix d'émission ;

· le taux d'intérêt ;

· le prix de remboursement (ce droit est toujours garanti) ;

· les modalités d'amortissement.

Il existe deux (2) principales catégories d'obligations :

- les obligations "à taux fixe" : le montant du coupon est fixé une fois pour toute lors du lancement de l'emprunt ;

- les obligations "à taux variable" : le montant du coupon varie selon l'évolution des taux de référence (taux du marché monétaire ou taux du marché obligataire).

Dans le cadre de notre étude nous nous intéresserons uniquement aux obligations à « taux fixes ». On peut souscrire à des obligations lors de leur émission par l'émetteur si ces dernières ont été émises par APE ou par PP. Il existe plusieurs types d'obligations (obligations à bons de souscription d'actions, obligations à coupon zéro, etc.).

2) Le compartiment des obligations

Pour demander l'admission de son emprunt, l'émetteur doit :

· s'engager par écrit à diffuser les informations requises par la Bourse Régionale, notamment la publication des comptes annuels au Bulletin Officiel de la Cote (BOC) ;

· s'engager par écrit à participer à l'organisation du marché, notamment financièrement ;

· s'engager par écrit à se soumettre à la réglementation de la Bourse Régionale ;

· émettre au moins vingt-cinq mille (25.000) titres ;

· émettre un montant total de l'émission supérieur à 500.000.000F CFA.

Pour les Etats membres, les titres émis sont admis de plein droit.

La BRVM est un marché au comptant dirigé par les ordres. Elle fonctionne avec un système de cotation quotidienne depuis le 12 novembre 2001. Aujourd'hui, elle tient cinq (5) séances de cotation toutes les semaines, sauf les jours fériés en Côte d'Ivoire (pays oü siège la BRVM). Pourtant, lors du démarrage de ses activités le 16 septembre 1998, il n'y avait que trois (3) séances de cotation dans la semaine (Lundi, Mardi, Mercredi) avec un système de Cotation Electronique Centralisé (CEC). Les SGI devaient acheminer les ordres de bourse vers les ANB qui se trouvent dans leurs pays. Ces antennes se chargeaient à leur tour d'acheminer les ordres au site central de la BRVM oü s'effectuait la saisie. Depuis le 24 Mars 1999, c'est la Cotation Electronique Décentralisée (CED) qui est pratiquée. Dès lors, chaque SGI se rend à l'ANB de son pays pour effectuer les saisies et suivre l'évolution du marché dans toute la sous-région. La méthode de détermination des cours des titres retenue est le « fixing ». Il s'agit d'un processus visant à déterminer le cours coté d'une valeur donnée. Il se traduit par une confrontation de tous les ordres préalablement enregistrés, en vue de la détermination d'un cours unique pour chaque valeur. Il y a un (1) seul fixing à la BRVM et il a lieu tous les jours de cotation à 10h45 (GMT). Quant au dénouement des transactions, il intervient trois (3) jours ouvrables après le jour de la cotation.

Figure 2 : Fonctionnement d'une séance de bourse

Source : BRVM

Le marché financier est un marché au comptant, avec un dénouement glissant des transactions sur trois (3) jours. Cela permet aux opérateurs de connaitre avec précision la date à laquelle ils devront faire face à leurs engagements.

Les dénouements sont garantis, grace à la mise en oeuvre de Fonds de Garantie constitué par les SGI. Ce qui permet de couvrir d'éventuelles défaillances de contrepartie dans le marché. Cette option fondamentale minimise le « risque systémique ». Les titres circulent exclusivement sous la forme dématérialisée. Ils sont conservés chez un Dépositaire Central unique et les règlements s'opèrent exclusivement dans les livres d'une Banque de Règlement unique (DC/BR).

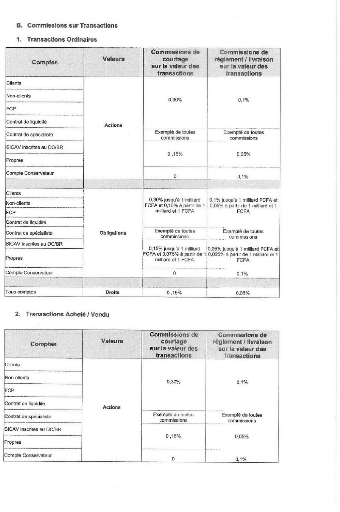

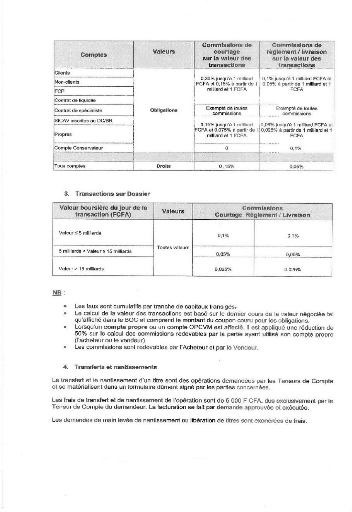

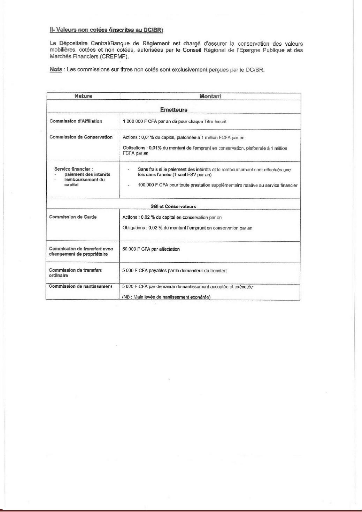

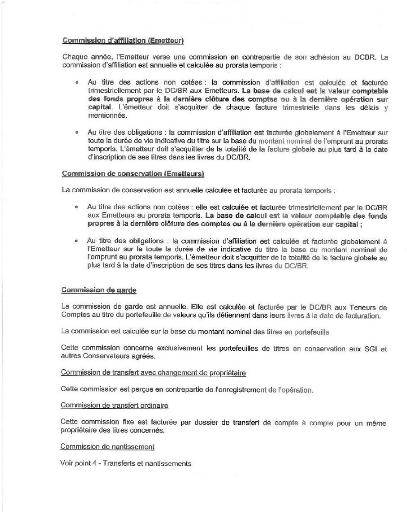

L'adhésion au marché financier régional en qualité d'intermédiaire agrée, teneur de comptes titres et Émetteur entraine la perception de commissions. Leur montant est fixé par les structures centrales du marché (BRVM et DC/BR). Une partie représentant 5% est rétrocédée au CREPMF afin de contribuer à son financement. Les tarifs de la BRVM et du DC/BR sont publiés par avis au Bulletin Officiel de la Cote (BOC).

L'impôt sur le revenu est assis sur le revenu des personnes physiques et des sociétés à caractère commercial. Dans notre cas, l'imposition concerne les revenus des valeurs mobilières. Les dispositions contenues dans le tableau ci-dessous sont celles relatives à la décision du Conseil des Ministres du 3 juillet 1996 en vue de

10 Cf. annexe VI, page 179.

l'harmonisation de la fiscalité des valeurs mobilières dans l'UEMOA. A ce jour, elles sont entrées en vigueur au Bénin, en Côte d'Ivoire, au Sénégal et au Togo. Le principe adopté est la retenue à la source, libératoire de tout autre impôt.

Tableau 3 : Imposition des revenus sur valeurs mobilières

|

|

|

|

|

|||

|

|

||

|

|

||

|

|

||

|

|||

|

|

||

|

|||

Source: Année Boursière de la BRVM

11BRVM, « Bourse régionale des valeurs mobilières Afrique de l'ouest 10 ans », L'ANNEE BOURSIERE DE LA BRVM, Ed. Spéciale 10 ans, 2006-2007, page 37.

Le marché monétaire est au sens large un marché informel oü les institutions financières et les entreprises placent leurs avoirs à court terme ou empruntent à court terme. Par "court", on entend, généralement moins d'un (1) an, parfois moins de deux (2) ans. Dans le cadre de notre étude, nous nous intéresserons uniquement aux établissements bancaires.

La banque12 est un organisme financier qui concentre des moyens de paiements, assure la distribution du crédit, le change et l'émission de billets de banque.

Dans une définition un peu plus juridique, on peut définir la banque13 comme étant un établissement de crédit. Elle est habilité à recevoir du public des fonds à vue ou à moins de deux (2) ans de terme et à effectuer toutes les opérations de banque.

La banque remplit de nombreux rôles à l'égard de sa clientèle à savoir :

· le service de caisse, qui recouvre tous les services matériels que les banques offrent à leur clientèle ;

· l'octroi de crédits pour la trésorerie (court terme) et les investissements (moyen et long terme) ;

· les opérations de change et le financement des opérations avec l'étranger.

12 Christian BANLIAT, Idir CHERIEF and all « Lexique de gestion », 6ème édition DALLOZ, Paris, 2003, page 52.

13 Raymond GUILLIEN, Jean VINCENT and all « Lexique des termes juridiques », 14ème Edition DALLOZ, Paris, 2003, page 70.

L'ensemble des banques de la Côte d'Ivoire, chapeauté par la Banque Centrale forme le « système bancaire ivoirien ». On y distingue différents types de banque selon leur fonction (banques de dépôts, banques d'investissements, etc.). La Côte d'Ivoire, pays membre de l'Union Monétaire Ouest-Africaine (UMOA), a pour Banque Centrale la BCEAO. C'est un établissement public international dont le siège est fixé à Dakar. Il a pour rôle:

· de réglementer et superviser les opérations des différentes banques, en veillant notamment à leur solvabilité vis à vis des déposants ;

· et en particulier de superviser la production de monnaie par ces banques, et d'en réguler l'usage via les « taux d'intérêt directeurs ».

La théorie économique y voit un moyen de réguler la croissance, via l'incitation à l'épargne ou à la consommation, et d'agir sur l'inflation.Analysons de plus près les activités du secteur bancaire en 2008.

Le marché bancaire ivoirien est en pleine effervescence depuis l'année 2008. On y observe des mouvements dans tous les sens, qui pour le moment lui sont favorable. Le réseau bancaire de la Côte d'Ivoire en 2008 était composé d'environ vingt (20) banques qui avaient à elles seules près de trois cent (300) agences réparties sur l'ensemble du territoire. Les plus importantes14 banques classées par rapport au nombre de leurs agences sur le territoire ivoirien sont :

14Lucien AGBIA, « Banques ivoiriennes : A l'épreuve de la concurrence », PME MAGAZINE, hors-série n°17, EDIPRESS, Abidjan, 2009, page 17.

> la Banque Atlantique CI fusion de ses deux (2) banques du groupe Atlantique que représentaient la Banque Atlantique de Côte d'Ivoire (BACI) et la Compagnie Bancaire de l'Atlantique Côte d'Ivoire (COBACI) ;

> la Société Générale de Banques en Côte d'Ivoire (SGBCI), filiale de la Société Générale (France) ;

> la BIAO-CI, membre du groupe NSIA depuis 2006;

> la Banque Internationale pour le Commerce et pour l'Industrie de la Côte d'Ivoire (BICICI), filiale de groupe BNP PARIBAS.

Tableau 4 : Les principaux réseaux bancaires de Côte d'Ivoire

|

|

|

|

|

|

|

|||||||

|

|

|

|

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

|

|||

Source : Pme Magazine

15Lucien AGBIA, « Banques ivoiriennes : A l'épreuve de la concurrence », PME MAGAZINE, hors-série n°17, EDIPRESS, Abidjan, 2009, page 17.

De nouvelles banques sont arrivées également dont :

> la UNITED BANK for Africa (UBA) du Nigeria;

> et ACCESS BANK sa consoeur qui a pris le contrôle d'OMNIFINANCE.

Le financement des secteurs économiques par les banques se matérialise à travers l'octroi de crédit. Il existe en pratique plusieurs types de crédit.

Le crédit est un acte de confiance se traduisant par un prêt en nature ou en espèces consenti en contrepartie d'une promesse de remboursement dans un délai généralement convenu à l'avance.

Ce sont des crédits dont la durée est inférieure à trois (3) mois, cela peut aller jusqu'à deux (2) ans, mais il perd la possibilité du réescompte sauf autorisation préalable de la Banque Centrale. Ce type de crédit est généralement consenti par des banques de dépôts. Peuvent rentrer dans cette catégorie :

· les bons du Trésor ;

· les engagements par signature (aval, caution, acceptation) ;

· les crédits par caisse (escompte, avance en compte courant, facilité de caisse ou découverts) ;

· les crédits de campagne.

16 Christian BANLIAT, Idir CHERIEF, Alain-Charles MARTINET, Lexique de gestion, Paris, 6ème Edition Dalloz, 2003, page 151.

La durée de ces crédits varie de deux (2) à cinq (5) ou sept (7) ans et sont destinés au financement des investissements. Ils peuvent être mobilisés moyennant certaines garanties. Rentrent dans cette catégorie :

· les crédits d'équipements destinés à financer un investissement ;

· les crédits d'exploitation qui sont des crédits de mobilisation d'une créance commerciale.

La durée de ces crédits est généralement supérieure à sept (7) ans. Les différentes opérations de cette catégorie sont :

· le financement d'investissements ;

· la mobilisation des créances commerciales détenues sur l'étranger.

Le risque est un phénomène aléatoire correspondant à une situation oü le futur n'est prévisible qu'avec des probabilités. On l'oppose à l'incertitude qui correspond à un futur totalement imprévisible et à la certitude qui permet une prédiction, c'est-à-dire une prévision affectée d'une probabilité égale à un (1). Il existe deux (2) sortes de risques que sont le << risque de non remboursement » et le << risque d'illiquidité ».

17 Christian BANLIAT, Idir CHERIEF and all << Lexique de gestion », 6ème édition DALLOZ, Paris, 2003, page 438.

a) Le risque de non remboursement ou d'insolvabilité

Ce risque est appelé << risque de non-paiement » ou << risque de non remboursement partiel ou total ». Il est inhérent à toute opération de crédit et le banquier doit nécessairement l'évaluer avant de décider d'accorder un crédit en matière d'investissement.

b) le risque d'illiquidité ou risque de retard

Pour se couvrir contre ce genre de risque, le banquier doit faire face à ses propres échéances et par conséquent compter sur des rentrées de fonds pour équilibrer sa trésorerie. Il peut assortir son contrat de prêt ou de crédit de garanties destinées à le protéger en cas de défaillance du demandeur.

Quelles sont donc les sûretés exigées par les banques en matière de financement ?

La garantie est synonyme de sûreté accordée au créancier pour le recouvrement de sa créance. Pour améliorer la sécurité de ses engagements et surtout pour se couvrir du risque de non remboursement, le banquier recueille un certain nombre de garanties. On distingue deux (2) types de sûretés que sont : la << sûreté réelle » et la << sûreté personnelle ».

18 Christian BANLIAT, Idir CHERIEF and all << Lexique de gestion », 6ème édition DALLOZ, Paris, 2003, page 260.

La garantie réelle est un engagement d'une entreprise mise à la disposition de sa banque sous forme d'un bien mobilier ou immobilier. On distingue deux (2) formes de garanties réelles que sont : << le nantissement » et << l'hypothèque ».

1) Le nantissement

Il y a nantissement lorsque le débiteur remet, par contrat, un bien mobilier ou immobilier entre les mains de son créancier et ceci pour garantir le payement de sa dette. Peuvent être nantis, sans dépossession du débiteur :

> les droits d'associés et valeurs mobilières ;

> le fonds de commerce ;

> le matériel professionnel ;

> les véhicules automobiles ;

> les stocks de matières premières et de marchandises.

2) L'hypothèque19

C'est un droit que possède un créancier sur un bien immobilier de son débiteur et qui, si la dette n'est pas levée à l'échéance et sans le rendre propriétaire, l'autorise à vendre, ou faire vendre, ledit bien et de se payer prioritairement aux autres créanciers du débiteur.

19 Christian BANLIAT, Idir CHERIEF and all << Lexique de gestion », 6ème édition DALLOZ, Paris, 2003, page 277.

Appelées aussi << sûretés personnelles », ces garanties sont constituées par l'engagement d'une ou de plusieurs personnes de rembourser le créancier en cas de défaillance du débiteur principal. Ces garanties se présentent sous les formes de << cautionnement », de << l'aval » et de << gage ».

1) Le cautionnement20

On parle de << cautionnement » lorsqu'une somme d'argent ou une valeur est déposée en garantie d'une obligation contractive.

2) L'aval21

En matière financière, l'aval est un engagement écrit pris par l'avaliseur ou avaliste (donneur de l'aval) de payer tout ou partie du montant d'un effet de commerce, en cas de défaillance d'un des signataires.

3) Le gage22

Le gage est un contrat par lequel un débiteur remet un objet mobilier qui lui appartient entre les mains de son créancier, en garantie du paiement de la dette. Par extension, l'objet remis constitue un gage. Lorsque l'objet est immobilier, on parle d'antichrèse.

20 Christian BANLIAT, Idir CHERIEF and all << Lexique de gestion », 6ème édition DALLOZ, Paris, 2003, page 78.

21 Christian BANLIAT, Idir CHERIEF and all << Lexique de gestion », 6ème édition DALLOZ, Paris, 2003, page 48.

22 Christian BANLIAT, Idir CHERIEF and all << Lexique de gestion », 6ème édition DALLOZ, Paris, 2003, page 259.

Avant d'aborder l'objet de l'étude réel de notre mémoire, il convient de définir de façon précise l'ensemble des notions et concepts qui y seront utilisés afin de faciliter l'exploitation et la compréhension de notre travail.

Quand on parle de « forme juridique » d'une entreprise, on fait référence à son statut juridique. Le choix de la forme juridique dépend :

- de la nature de l'activité ;

- de l'importance des investissements ;

- du nombre de participants ;

- du régime matrimonial, du régime fiscal et social de l'entreprise et du créateur ; - du mode de fonctionnement et de gestion ;

- du degré d'engagement ;

- de la responsabilité du créateur ;

- et des potentialités de développement et des possibilités de transmission.

a) Définition

La capitalisation boursière est une variable qui mesure la surface boursière d'une société cotée.

b) Mode de calcul

Elle est égale au produit du cours boursier du titre par le nombre d'actions formant le capital. En d'autres termes, soit N, le nombre d'actions constituant le capital, C, le cours boursier, la capitalisation boursière, CB est :

> CB = N x C

a) Définition d'un indice boursier

Un indice boursier est une moyenne mobile pondérée par les capitalisations boursières ou non, des cours des actions des sociétés cotées ou d'une bourse des valeurs

mobilières. L'investisseur utilise ce ratio pour comparer les performances d'un marchéboursier et pour mesurer l'évolution de celui-ci. L'indice BRVM10 représente les dix

(10) valeurs les plus actives du marché boursier régional.

Il est actualisé tous les trois (3) mois. Quant à l'indice BRVM Composite, il représente l'ensemble des valeurs inscrites à la cote de la Bourse Régionale.

b) Mode de calcul de l'indice BRVM

Certains indices boursiers sont calculés à partir de moyennes arithmétiques simples (somme des cours divisée par le nombre de titres). L'indice pondéré est calculé en tenant compte du poids relatif dans la capitalisation boursière totale de chaque élément le composant (cas des indices BRVM).

Indice BRVM = (Capitalisation boursière / Capitalisation boursière de référence ajustée) x 100

a) Définition

Le ratio cours-bénéfice ou PER est le rapport entre le cours de l'action d'une société et son bénéfice net par action. Lorsque le bénéfice utilisé pour la détermination du PER est le résultat réalisé au cours d'un an d'activité, il indique en combien d'années ce bénéfice rembourse le prix de l'action.

b) Mode de calcul

Soit C le cours de l'action, N le nombre d'actions composant le capital et E, le bénéfice net par action, le PER est obtenu par la relation suivante :

> PER = C / E

Avec E = Bénéfice réalisé / N

a) Définition

Le taux de rendement est le taux de rémunération du capital investi en action. C'est le rapport du dividende par action sur le cours du titre avant distribution du dividende. Il permet de comparer le rendement de l'action concerné avec celui des autres placements (compte d'épargne, obligations, etc.)

b) Mode de calcul

Soit D, le dividende versé par action et C, le cours de l'action avant détachement du coupon de dividende, le taux de rendement, (r) de l'action est :

> (r) = (D / C) x 100

a) Définition

Il s'agit d'un ratio qui est à comparer au rendement, il permet de mieux l'apprécier. Si le rendement est fort et le pay-out élevé, cela signifie que l'entreprise est en « perte de vitesse ». Une « perte de vitesse » signifie que les dividendes distribués ne proviennent pas des bénéfices réalisés par la société ; ce qui pourrait donc inquiéter les investisseurs.

b) Mode de calcul Les deux (2) éléments pris en compte pour la détermination du pay-out ratio sont :

- le dividende versé par action (D) ;

- et le bénéfice par action (BPA). Dans ce cas, le bénéfice par action est le bénéfice brut, celui réalisé avant déduction des taxes et impôts.

> Pay-Out Ratio = D / BPA avec le BPA = Bénéfice brut / nombre d'actions

a) Définition

C'est la différence positive entre le prix d'achat d'un titre et son prix de vente. Elle représente le gain que réalise un investisseur sur la vente de son titre.

b) Mode de calcul

Soit Ca, le prix d'achat d'un titre et Cv, son prix de vente, la plus-value est : > P = Cv-Ca

NB : Lorsque le prix d'achat est supérieur au prix de vente, la plus-value est négative, on dit que l'investisseur réalise une moins-value.

a) Valeur nominale

La valeur nominale d'une obligation est la somme d'argent que l'Émetteur emprunte. Il s'agit alors du montant qu'il faudra rembourser à l'échéance. Cette valeur ne change jamais.

b) Prix d'émission

Le prix d'émission correspond au prix auquel l'obligation est émise. A certaines occasions, le prix d'émission diffère de la valeur nominale. La différence entre la valeur nominale et le prix d'émission détermine la « prime d'émission ».

c) Prix de négociation ou prix du marché

Comme son nom l'indique, il s'agit du cours de l'obligation sur le marché boursier à un temps (t).

I. COUPON BRUT ET NET

Le coupon représente pour le détenteur d'obligation, les revenus perçus à intervalles réguliers pendant toute la durée de l'emprunt. On parle de coupon brut lorsque ce revenu n'est pas encore soumis à l'impôt. Quant au coupon net, il s'agit du revenu reçu après imposition.

J. LA NOTATION

La notation correspond à la signature de l'Émetteur, c'est-à-dire sa capacité à rembourser les intérêts et la dette contractée auprès des détenteurs des obligations. La notation est délivrée par des agences jugées indépendantes. Cette signature a une incidence sur le niveau du taux facial. Plus le risque de défaillance de l'Émetteur est important, plus le taux d'intérêt exigé par le marché sera élevé.

K. SPECULATION

La spéculation désigne l'action risquée, dans une transaction marchande (commerciale ou financière), cherchant à tirer profit par anticipation de l'évolution du niveau général des prix ou de l'évolution d'un prix particulier d'un bien ou d'un actif financier. Le comportement spéculatif, compte tenu des prévisions qu'effectue le spéculateur, consiste, par exemple, à acheter à un instant (t) pour revendre à un instant (t+1) à un prix plus élevé afin de dégager une plus-value ou bénéfice. Mais les prévisions peuvent ne pas se réaliser; c'est pour cela qu'il n'y a spéculation qu'en « situation d'information parfaite ».

L. TAUX D'INTERET SUR OBLIGATION

C'est le taux d'intérêt qui sert à calculer le montant du coupon que l'entreprise versera à son créancier. On parle de « taux brut », lorsqu'il s'agit du taux d'intérêt avant déduction des impôts et taxes.

Le taux d'intérêt est le prix qu'il faut payer pour emprunter de l'argent, c'est aussile prix que l'on reçoit quand on prête de l'argent.

Le taux de base bancaire (TBB) est le taux d'intérêt annuel fixé par la banque et qui sert de base au calcul du prix des crédits qu'elle consent. Il est en théorie fixé en fonction du taux du marché monétaire, qui dépend lui-même des conditions du marché (loi de l'offre et de la demande). La banque ne peut prêter, en principe, en dessous du taux de base bancaire car c'est le taux à partir duquel elle ne réalise ni une perte ni un bénéfice.

C'est un ensemble de techniques qui permet de synthétiser et d'analyser d'un point de vue économique et financier les documents comptables d'une société et d'une entreprise individuelle. Ces derniers (bilan ou compte de résultat) étant remplis avec des règles de comptabilité générale et des règles fiscales.

Au sens méthodologique, un « critère » correspond à un instrument de jugement, d'appréciation ou de classification.

Le temps est à la fois une ressource économique et une dimension du choix. C'est parce qu'il existe une préférence temporelle que se pose, au moment d'un choix économique, la nécessité d'une évaluation psychologique du temps.

Une crise financière concerne les acteurs en difficultés financières, ayant du mal à payer leurs engagements à leurs créanciers. Les agents économiques concernés sont souvent proche de l'état de cessation de paiement. Elle peut être d'échelle différente, peut être régionale, nationale, mondiale, ou se limitée à un seul secteur d'activité.

Par contre, une crise économique est caractérisée par un profond retournement de la situation économique d'un pays, d'une nation ou d'une zone géographique plus importante. Elle débute souvent par un « krach », mais ses répercussions sont plus larges. La période de récession alors engagée se traduit souvent par une montée du chômage, de nombreuses faillites, des tensions sociales et souvent par des baisses de salaire et de pouvoir d'achat.

A l'issue de cette première partie, nous retenons que le groupe des PME/PMI est un ensemble d'entreprises qui se distinguent par leur forme juridique, leur taille, leur activité, leur capital social etc. Bien que différentes, elles se conforment toutes aux mêmes textes et lois imposés par le Système Comptable Ouest-Africain (SYSCOA) et par l'Organisation pour l'Harmonisation en Afrique du Droit des Affaires (OHADA). Dans l'optique de satisfaire ses besoins financiers, cet ensemble PME/PMI s'adresse généralement au marché des capitaux, constitué principalement du système bancaire et du marché financier.

Le marché financier (boursier) se définit comme étant un marché sur lequel sont émis et s'échangent des titres financiers à moyen et long terme.

Le système bancaire est l'ensemble des banques chapeauté par la Banque Centrale qui en est son organe d'émission de la monnaie. La banque quant à elle est un organisme financier qui concentre des moyens de paiements, assure la distribution du crédit, le change et l'émission de billets de banque.

Il ressort que l'ensemble PME/PMI, système bancaire et marché financier interviennent sur le marché des capitaux sous la contrainte de règles et conditions diverses. En effet, chacun de ces acteurs a des principes qui conditionnent son fonctionnement. Ainsi, les PME/PMI dans leur requête de financement sont contraints à obéir à une panoplie d'exigences requises par ce marché.

INTRODUCTION

DE LA

DEUXIEME PARTIE

Les interactions entre les différents acteurs du système financier ivoirien favorisent l'apparition de difficultés inhibant leur épanouissement. En effet, l'étude du financement des PME/PMI a permis d'obtenir plusieurs informations qu'il conviendrait d'analyser de façon approfondie afin de faire ressortir tous les aspects qui font sa spécificité. Après avoir présenté les résultats de financement entre les PME/PMI et respectivement les marchés financier et bancaire de la Côte d'Ivoire, nous évaluerons les forces et faiblesses de ces différents intervenants. Au final, nous nous efforcerons de proposer des solutions en vue d'une amélioration du processus de financement.

A. DEFINITION DE L'APPEL PUBLIC A L'EPARGNE (APE)

L'APE est le processus par lequel une personne morale publique ou privée (Émetteur) vend des titres au public (investisseur) afin d'obtenir des capitaux nécessaires à la couverture de ses besoins en financement. C'est sur le marché primaire que l'APE est effectué.

B. LES DIFFERENTES ETAPES POUR UNE INTRODUCTION AU MARCHE FINANCIER

a) Organisation d'un appel public à l'épargne

Pour pouvoir faire un appel public à l'épargne, il faut respecter impérativement la démarche suivante :

· la première étape oblige l'Émetteur à designer une Société de Gestion et d'Intermédiation (SGI) qui l'assistera dans la mise en place de l'opération, la demande de visa au Conseil Régional et le placement des titres dans le public ;

· la Société de Gestion et d'Intermédiation (SGI) adressera une demande au CREPMF. Cette demande comportera une note d'information qui décrit : - les caractéristiques de l'opération ;

- la situation juridique de l'émetteur ;

- le capital de l'émetteur ;

- les activités de l'émetteur ;

- les organes sociaux de l'émetteur ;

- les états financiers de l'émetteur ;

- l'évolution récente de l'émetteur ;

- et enfin, les perspectives d'avenir de l'émetteur.

· le Conseil Régional (CREPMF) examinera la demande. Si le dossier répond aux critères d'éligibilité prédéfinis, il accordera son visa à l'opération ;

· la Société de Gestion et d'Intermédiation (SGI) mandatée, assurera avec l'aide de son réseau de placement, la diffusion des titres dans le public.

Au terme du processus de souscription sur le marché primaire, l'émetteur se verra dans l'obligation de s'introduire en bourse. Pour ce faire, une autre démarche lui sera imposée et une nouvelle demande sera adressée mais cette fois-ci à la BRVM.

b) L'entrée en bourse

Les étapes à suivre pour une introduction au marché secondaire sont les suivantes :

· l'émetteur désignera soit une nouvelle SGI ou la même qui a été sollicité au départ (lors de la demande d'introduction au marché primaire) ;

· la SGI adressera à la BRVM une demande d'admission du titre de l'émetteur ;

· après avoir vérifié la conformité du dossier, la BRVM accusera réception du dossier ;

· le dossier sera examiné par le Conseil d'Administration de la BRVM qui rendra sa décision ;

· lorsque la décision est favorable, la BRVM informe le Conseil Régional (CREMPF) qui à sept (7) jours pour donner son avis ;

· la BRVM procédera ensuite à la première cotation du titre après information du public.

· et enfin, une fois admis à la cote de la Bourse, les titres seront librement transigés sur le marché secondaire par les investisseurs de l'UEMOA et de

l'étranger par l'entremise de leurs SGI selon les règles prescrites par la Bourse.

C. OBLIGATIONS LIEES A L'APPEL PUBLIC A L'EPARGNE ET A L'INTRODUCTION EN BOURSE

L'appel public à l'épargne est une étape très importante de la vie d'une société et la décision d'y procéder doit être prise à la lumière de l'ensemble des facteurs pertinents, notamment :

· les coûts : les frais initiaux liés à l'appel public à l'épargne et à l'introduction en bourse sont non négligeables (honoraires des conseillers juridiques et des experts comptables, rémunération des sociétés de gestion et d'intermédiation, frais d'obtention du visa du Conseil Régional, commission d'introduction à la Bourse Régionale, frais relatifs à l'impression du prospectus, etc.).

De même, certains frais récurrents devront être pris en considération à savoir :

- les honoraires de l'agent chargé des services financiers (registraire) ;

- les frais liés à la réglementation, la vérification, aux communications ainsi que la commission de capitalisation chargée annuellement par la Bourse Régionale.

Certains de ces coüts sont relatifs à la taille de l'émission, de sorte que, en dessous d'un certain seuil, il n'est pas souhaitable de procéder à un APE. Compte tenu de la taille de la société, la SGI devra l'informer de ces coüts.

· Temps et efforts requis

La préparation d'un appel public à l'épargne peut durer plusieurs mois et requiert un engagement complet de la part de l'équipe de direction. Suite à l'introduction en bourse, la direction devra s'occuper des questions telles que les réunions du Conseil d'Administration, les assemblées des actionnaires, la conformité avec les lois et règlements, de même que les rencontres avec les analystes financiers et les journalistes.

· Obligations d'information

L'APE et l'introduction en bourse impliquent des obligations d'information de la part des émetteurs (ces obligations sont inscrites aux Règlements généraux du Conseil Régional et de la Bourse Régionale). La bonne diffusion des informations et au moment opportun contribue à renforcer la confiance qui existe entre le public et l'émetteur.

D. AVANTAGES LIES A UN APPEL PUBLIC A L'EPARGNE ET A L'INTRODUCTION EN BOURSE

L'appel public à l'épargne et l'introduction en bourse présentent de nombreux avantages pour la société et ses actionnaires, dont voici les principaux :

a) Pour la société1) Levée de fonds auprès du public

D'importantes ressources stables à moyen et long terme sont disponibles pour le financement de la croissance d'une société.

2) Notoriété

La cotation des titres d'une société lui offre une visibilité. Elle lui permet d'améliorer ses relations d'affaires avec ses partenaires tels que les banques, les fournisseurs, les clients tout en accroissant son pouvoir de négociation.

3) Croissance externe La cotation favorise les opérations de croissance externe: fusion - acquisition.

4) Assainissement du bilan et augmentation de la capacité d'emprunt

L'apport de fonds propres permet de consolider la structure de capital en améliorant les rapports DETTE/FONDS PROPRES et d'augmenter la capacité d'emprunt.

5) Financement ultérieur

Outre l'augmentation de la capacité d'emprunt, l'APE et l'admission à la cote de la Bourse Régionale facilite le financement ultérieur de la société, par l'émission d'actions ordinaires supplémentaires, d'actions privilégiées ou d'obligations (convertibles ou non en actions ordinaires).

6) Incitatifs pour les employés et la direction

L'introduction en bourse permet d'envisager l'octroi d'options d'achat d'actions ou d'autres types de régimes d'intéressement aux employés clés.

b) Pour les actionnaires

1) Liquidité des titres

Le marché secondaire organisé permet un échange plus important sur les titres.

2) Planification successorale

Le cours coté permet d'établir avec certitude la valeur des titres pour les fins de succession ou autre.

3) Nantissement

Les titres cotés peuvent être donnés en nantissement pour garantir des emprunts bancaires.

Tableau 5 : Liste des sociétés cotées à la BRVM au 29/03/2010

|

Acronyme - Raison |

Symbole |

Siège Social |

Pays |

Coordonnées |

||||||||||

|

SERVAIR ABIDJAN |

ABJC |

Aéroport International |

Côte d'Ivoire |

Adresse postale : 07 BP 8 Abidjan 07 |

||||||||||

|

Téléphone : (+225) 21 27 80 46 |

||||||||||||||

|

Fax : (+225) 21 27 87 72 |

||||||||||||||

|

BICICI |

BICC |

Avenue Franchet d'Esperey |

Côte d'Ivoire |

Adresse postale : 01 BP 1298 Abidjan |

||||||||||

|

Téléphone : (+225) 20 20 16 00 |

||||||||||||||

|

Fax : (+225) 20 20 17 00 |

||||||||||||||

|

BERNABE - CI |

BNBC |

99, Boulevard de Marseille |

Côte d'Ivoire |

Adresse postale : 01 BP 1867 Abidjan |

||||||||||

|

Téléphone : (+225) 21 35 20 92 |

||||||||||||||

|

Fax : (+225) 21 35 48 84 |

||||||||||||||

|

SICABLE |

CABC |

Rue du Textile, Zone |

Côte d'Ivoire |

Adresse postale : 15 BP 35 Abidjan 15 |

||||||||||

|

Téléphone : (+225)21 27 57 35 /

21 35 |

||||||||||||||

|

Fax : (+225)21 21 35 45 |

||||||||||||||

|

CEDA |

CDAC |

Abidjan - Plateau - |

Côte d'Ivoire |

Adresse postale : Immeuble 60 |

||||||||||

|

Téléphone : (+225) 20 31 60 35 / 20 |

||||||||||||||

|

Fax : (+225) 20 31 60 39 |

||||||||||||||

|

CFAO-CI |

CFAC |

117 Boulevard de Marseille |

Côte d'Ivoire |

Adresse postale : 01 BP 1867 Abidjan |

||||||||||

|

Téléphone : (+225) 21 75 11 60 /75 |

||||||||||||||

|

Fax : (+225) 21 75 11 70 |

||||||||||||||

|

CIE |

CIEC |

1, Avenue Christiani - |

Côte d'Ivoire |

Adresse postale : 01 BP 6923 |

||||||||||

|

Téléphone : (+225) 21-23-33-00 |

||||||||||||||

|

Fax : (+225) 21-23-34-80 |

||||||||||||||

|

FILTISAC S.A |

FTSC |

km 8, route d'Adzopé |

Côte d'Ivoire |

Adresse postale : 01 BP 3962 Abidjan |

||||||||||

|

Téléphone : (+225) 20 37 13

02/30 46 |

||||||||||||||

|

Fax : (+225) 20 30 46 46/75 |

||||||||||||||

|

NEI |

NEIC |

1 Boulevard de Marseille |

Côte d'Ivoire |

Adresse postale : 01 BP 1818 Abidjan |

||||||||||

|

Téléphone : (+225) 21 24 04 85 |

||||||||||||||

|

Fax : (+225) 21 21 64 86 |

||||||||||||||

|

NESTLE-CI |

NTLC |

Abidjan |

Côte d'Ivoire |

Adresse postale : Cocody Rue Du

Lycée |

||||||||||

|

Téléphone : (+225)22 40 45 45 |

||||||||||||||

|

Fax : (+225)22 44 43 43 |

||||||||||||||

|

PALMCI |

PALC |

Boulevard de Vridi - |

Côte d'Ivoire |

Adresse postale : 18 BP 3321 Abidjan |

||||||||||

|

Téléphone : (+225) 21 21 09 00!03 |

||||||||||||||

|

Fax : (+225) 21 21 09 30 |

||||||||||||||

|

PEYRISSAC |

PRSC |

Abidjan - km 4 Boulevard |

Côte d'Ivoire |

Adresse postale : 01 BP 1272 Abidjan |

||||||||||

|

Téléphone : (+225) 20 21 64 19 |

||||||||||||||

|

Fax : (+225) 20 21 56 04 |

||||||||||||||

|

SAFCA |

SAFC |

1, rue des Carrossiers - |

Côte d'Ivoire |

Adresse postale : 04 BP 24 Abidjan

01 |

||||||||||

|

Téléphone : (+225) 21 21 07 07/78 |

||||||||||||||

|

Fax : (+225) 21 21 07 00/01 |

||||||||||||||

|

SODECI |

SDCC |

1, Avenue Christiani - |

Côte d'Ivoire |

Adresse postale : 01 BP 1843 Abidjan |

||||||||||

|

Téléphone : (+225)21 23 35 71 |

||||||||||||||

|

Fax : (+225)21 23 35 88 |

||||||||||||||

|

SDV- SAGA CI |

SDSC |

Avenue Christiani - |

Côte d'Ivoire |

Adresse postale : 01 BP 1727 Abidjan |

||||||||||

|

Téléphone : (+225) 21 22 04 20 |

||||||||||||||

|

Fax : (+225) 21 22 06 90 |

||||||||||||||

|

CROWN SIEM |

SEMC |

Boulevard Giscard |

Côte d'Ivoire |

Adresse postale : 01 BP 1242 Abidjan |

||||||||||

|

Téléphone : (+225)21 35 61 90/75

09 |

||||||||||||||

|

Fax : (+225)21 35 03 94/28 75 |

||||||||||||||

|

SGBCI |

SGBC |

5 et 7 Avenue Joseph |

Côte d'Ivoire |

Adresse postale : Avenue Joseph |

||||||||||

|

Téléphone : (+225) 20 20 12 34 |

||||||||||||||

|

Fax : (+225) 20 20 13 03 |

||||||||||||||

|

SHELL- CI |

SHEC |

Zone Industrielle de Vridi - |

Côte d'Ivoire |

Adresse postale : 01 BP 378 Abidjan 15 |

||||||||||

|

Téléphone : (+2252)21 27 00 18/75 27 7 |

||||||||||||||

|

Fax : (+225)21 27 53 19 |

||||||||||||||

|

SICOR |

SICC |

Jacqueville |

Côte d'Ivoire |

Adresse postale : 04 BP 973 ABIDJAN |

||||||||||

|

Téléphone : (+225)23 57 79 19/72 32 |

||||||||||||||

|

Fax : (+225)23 57 70 21/72 32 |

||||||||||||||

|

SIVOA |

SIVC |

131, Boulevard de |

Côte d'Ivoire |

Adresse postale : 01 BP 1753 Abidjan |

||||||||||

|

Téléphone : (+225)21 21 04 80/25

30 |

||||||||||||||

|

Fax : (+225)21 35 66 72 |

||||||||||||||

|

SOLIBRA |

SLBC |

Rue du Canal Zone 3 |

Côte d'Ivoire |

Adresse postale : 01 BP 1304 Abidjan |

||||||||||

|

Téléphone : (+225)21 24 91 33 |

||||||||||||||

|

Fax : (+225)21 35 97 91 |

||||||||||||||

|

SMB |

SMBC |

Vridi - Boulevard de Petit |

Côte d'Ivoire |

Adresse postale : 12 BP 622 Abidjan 12 |

||||||||||

|

Téléphone : (+225)21 23 70 70 |

||||||||||||||

|

Fax : (+225)21 27 05 18 |

||||||||||||||

|

SOGB |

SOGC |

01 BP 365 San Pedro 01 |

Côte d'Ivoire |

Adresse postale : 17 BP 18 Abidjan

17 |

||||||||||

|

Téléphone : (+225)34 72 15 22 |

||||||||||||||

|

Fax : (+225)34 72 15 05 |

||||||||||||||

|

SAPH |

SPHC |

Rue des Galions - |

Côte d'Ivoire |

Adresse postale : 01 BP 1322 Abidjan |

||||||||||

|

Téléphone : (+225)21 75 76 44/76 |

||||||||||||||

|

Fax : (+225)21 75 76 40/43 |

||||||||||||||

|

SARI |

SRIC |

117 Boulevard de Marseille |

Côte d'Ivoire |

Adresse postale : 01 BP 1327 Abidjan |

||||||||||

|

Téléphone : (+225) 21 75 18 00 |

||||||||||||||

|

Fax : (+225) 21 75 18 18 |

||||||||||||||

|

SETAO |

STAC |

22, rue des Foreurs - Zone |

Côte d'Ivoire |

Adresse postale : 01 BP 925 Abidjan 01 |

||||||||||

|

Téléphone : (+225)21 75 01 20/42 |

||||||||||||||

|

Fax : (+225)21 75 01 48 |

||||||||||||||

|

SITAB |

STBC |

BOUAKE - Zone |

Côte d'Ivoire |

Adresse postale : 01 BP 724 Abidjan 01 |

||||||||||

|

Téléphone : (+225) 20 31 06 01/04 |

||||||||||||||

|

Fax : (+225) 21 21 88 10 |

||||||||||||||

|

SIVOM |

SVOC |

Zone Portuaire Rue des |

Côte d'Ivoire |

Adresse postale : 01 BP 1569 Abidjan |

||||||||||

|

Téléphone : (+225)21 24 90 50/51/54 |

||||||||||||||

|

Fax : (+225)21 25 60 26 |

||||||||||||||

|

TOTAL |

TTLC |

Centre Nour Al Hayat - |

Côte d'Ivoire |

Adresse postale : 01 BP 336 Abidjan 01 |

||||||||||

|

Téléphone : (+225) 20 21 61 16 |

||||||||||||||

|

Fax : (+225) 20 21 82 52 |

||||||||||||||

|

TRITURAF |

TTRC |

Bouaké |

Côte d'Ivoire |

Adresse postale : Zone Industrielle 01 |

||||||||||

|

Téléphone : (+225)31 63 29 31 |

||||||||||||||

|

Fax : (+225)31 63 43 54 |

||||||||||||||

|

UNILEVER CI |

UNLC |

Boulevard de Vridi - |

Côte d'Ivoire |

Adresse postale : 01 BP 1751 Abidjan |

||||||||||

|

Téléphone : (+225)21 75 44 00 |

||||||||||||||

|

Fax : (+225)21 25 74 42 |

||||||||||||||

|

UNIWAX |

UNXC |

Yopougon Gare - Côte |

Côte d'Ivoire |

Adresse postale : 01 BP3994 Abidjan 01 |

||||||||||

|

Téléphone : (+225)23 46 64 15/6184 |

||||||||||||||

|

Fax : (+225)23 46 69 42 |

||||||||||||||

Source : www.brvm.org/Default.aspx?tabid=99&language=fr-FR

Après analyse du tableau ci-dessus, nous constatons que toutes les sociétés cotées à la BRVM au 29/03/2010 sont uniquement des sociétés anonymes (SA). En effet, l'exigence de la forme juridique dans les critères d'éligibilité à la cote justifie ce constat. Or rappelons que suite à l'analyse juridique des PME/PMI, nous avons constaté qu'elles se présentaient sous quatre (4) formes (S.A, S.A.R.L, S.C et ETS). Par conséquent, toute

société n'étant pas constitué sous forme de S.A ne peut émettre des actions sur le marché primaire.

Les S.A cotées en Bourse appartiennent-elles à l'ensemble PME/PMI ?

Une analyse plus approfondie des différentes sociétés cotées nous a permis de constater que ces dernières ont réalisé dans leur ensemble d'énormes chiffres d'affaires dépassant largement ceux que réalisent en général les PME/PMI (chiffre d'affaires qui n'atteint même pas les 2 000 000 000F CFA).

En effet, BERNABE CI réalisait en 2001, 2002, 2003, 2004 et 2005 respectivement les chiffres d'affaires suivants : 9 842 000 000F CFA, 9 219 000 000F CFA, 9 461 000 000F CFA, 11 439 000 000F CFA, 9 906 000 000F CFA. Pendant cette même période, une autre société FILTISAC CI réalisait les chiffres d'affaires suivants : 30 861 000 000F CFA, 33 171 000 000F CFA, 29 255 000 000F CFA, 27 898 000 000F CFA, 22 757 000 000F CFA. Du fait de leurs tailles, des chiffres d'affaires annuels réalisés ainsi que la prise en compte d'autres critères, nous remarquons que toutes ces S.A sont classées dans les différentes catégories suivantes :

· grandes entreprises ;

· très grandes entreprises ;

· ou même multinationales.

En somme, nous pouvons retenir que du fait de leur taille et ne remplissant pas la condition de « forme juridique », les PME/PMI ont un accès relativement difficile au marché boursier en tant qu'émetteurs de titres. Ces titres (actions ou obligations) ne peuvent donc être émis que par des sociétés de capitaux ou des sociétés d'Etat.

Quelle est la part de S.A ivoiriennes cotées par rapport à celle inscrite dans les fichiers informatisés de la Chambre de Commerce et d'Industrie de Côte d'Ivoire ?

Tableau 6 : Nombre de S.A ivoiriennes cotées et non cotées

|

|

|

|

|

|

|

|

||

|

|

|

||

|

|

|||

Sources : CCI-CI et site internet de la BRVM23.

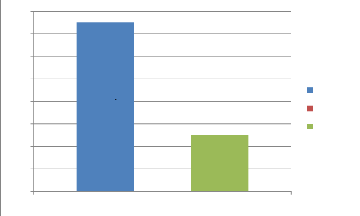

Figure 3 : Proportion de S.A ivoiriennes cotées et non cotées

95,95%

4,05%

Proportion de SA ivoiriennes cotées au 29/03/2010

Proportion de SA ivoiriennes non cotées

Source : Elaborée à partir des données du tableau 6.

La Chambre de Commerce et d'Industrie de Côte d'Ivoire (CCI-CI) dénombrait à la date du 13 février 2010, sept cent quatre-vingt-dix (790) sociétés anonymes inscrites dans ses fichiers informatisés. Au 29/03/2010, le nombre de S.A ivoiriennes cotées était de trente-deux (32), soit environ 4% du nombre total de sociétés inscrites à la CCI-CI.

23 www.brvm.org/Default.aspx?tabid=99&language=fr-FR, visité le 29/03/2010.

Bien que répondant à la condition de forme juridique, ce résultat montre une faible implication des S.A au Marché Financier Régional et cela est due à plusieurs causes notamment :

- les conditions d'accès au compartiment des actions sont très sélectives ; - l'existence de lourdeurs procédurales ;

- le coüt requis pour l'introduction au marché est élevé ;

- les garanties exigées par le marché s'avèrent compliquées à obtenir par les sociétés souhaitant y accéder ;

- l'absence de culture boursière et méconnaissance des opportunités qu'offre le marché financier, etc.

Pour pallier à ces difficultés, un nouveau compartiment a été créé dans le but d'accompagner particulièrement ces sociétés anonymes dans leur introduction en Bourse après une période d'incubation de deux (2) années.

Analysons à présent de plus près ce projet appelé « Projet de pré-listing compartiment ».

Il s'agit d'un mécanisme de facilitation d'accès à la Bourse des entreprises du secteur privé après une période d'incubation de deux (2) ans. Cette facilitation est accordée à toute société anonyme volontaire et porteuse d'un projet de développement accompagnée d'une SGI.

Quelles sont alors les conditions d'accès à ce nouveau compartiment ?

Les conditions d'accès à ce compartiment sont les suivantes :

· être constitué sous forme de S.A ;

· respecter les normes SYSCOA et OHADA ;

· signature conjointe de la lettre d'engagement par la société et la SGI ;

· minimum une année de compte certifié ;

· introduction de 20% du capital en Bourse dans un délai maximum de deux (2) ans ;

· diffusion de l'information financière ;

· capitalisation de l'entreprise estimée à au moins 200 000 000F CFA. La demande d'inscription se fait auprès du DC/BR. Ce projet mis en application depuis 2009 doit normalement permettre d'accroître le nombre de S.A cotées dans les années à venir car il présente de nombreux avantages dont :

· incubation de deux (2) ans maximum dans le compartiment ;

· codification ISIN (International Securities Identification Numbers), il s'agit d'une reconnaissance internationale (Cross Listing) ;

· dématérialisation des titres inscrits au PLC ;

· cotisation réduite et forfaitaire, etc.

Après avoir analysé les conditions d'accès nous avons fait les constats suivants :

- l'exigence au niveau de la forme juridique est toujours retenue comme étant

une condition principale à l'introduction sur ce nouveau compartiment ;

- le nombre d'années de compte certifié exigé a été réduit à une seule

année pour ce compartiment ;

- la capitalisation boursière exigée pour toute entreprise candidate a été ramené à 200 000 000F CFA.

Il est bien vrai que les conditions d'accès à ce compartiment ont été allégées par rapport à certaines conditions d'accès aux compartiments des actions et obligations. Cependant, l'exigence au niveau de la forme juridique apparaît une fois de plus comme étant une condition sine-qua-non que toute entreprise qui souhaite accéder à ce marché doit impérativement respecter. Ce projet facilite, au niveau des entreprises du secteur privé, uniquement l'insertion de sociétés anonymes (PME/PMI, Grandes entreprises, etc.).

Doit-on pour autant affirmer que ce projet facilite l'insertion de toutes les PME/PMI sur le marché boursier ?

La réponse ne peut être que négative car au niveau des PME/PMI, ce projet ne facilite que l'insertion des S.A, les autres entreprises se voient une fois de plus exclues de ce compartiment.

Tableau 7 : Connaissance du marché boursier par les dirigeants des PME/PMI

|

NIVEAU DE CONNAISSANCE |

|||

|

AUCUNE |

BREVE |

BONNE |

|

|

GALAXY INFORMATIQUE |

X |

||

|

ETS FOB2 |

X |

||

|

SNPC |

X |

||

|

PLASTICA |

X |

||

|

TOTAL |

3 |

0 |

1 |

|

Proportion |

75% |

0% |

25% |

Source : Elaboré à partir des réponses obtenues des dirigeants des PME/PMI interrogés.

Figure 4 : Pourcentage de connaissance du marché boursier par les dirigeants PME/PMI

80%

70%

60%

50%

40%

30%

20%

10%

0%

Niveau de connaissance

AUCUNE BREVE BONNE

75%

25%

Source : Elaboré à partir des données du tableau 7.

Sur un total de quatre (4) dirigeants de PME/PMI interrogés (GALAXY INFORMATIQUE S.A.R.L, SNPC, PLASTICA, Ets FoB2), trois (3) d'entre eux semblaient méconnaitre le marché boursier. Par contre, un (1) seul semblait avoir une bonne connaissance de ce type de marché. Ce taux élevé de méconnaissance du marché boursier par les entrepreneurs interrogés illustre bel et bien un manque de culture boursière et une non vulgarisation de celle-ci. En effet, depuis le démarrage des activités du Marché Financier et de la BRVM, peu d'actions de sensibilisation, d'éducation et

même de formation ont été menées à l'encontre du public. La diffusion de la culture boursière n'a donc pas été effective. Par conséquent, les responsables d'entreprises n'ont pas eu une connaissance suffisante des opportunités qu'offre le marché, ce qui explique sans doute leur désintéressement aujourd'hui.

Mais alors comment les PME/PMI peuvent-elles bénéficier des nombreuses opportunités qu'offre ce marché en matière de financement ?

Au cours de nos recherches et suite à nos différentes analyses, nous avons constaté que dans leur ensemble les PME/PMI ont un accès relativement difficile au Marché Financier Régional en tant qu'Émetteur. En effet, les différentes entreprises formant cet ensemble ne remplissent pas les critères de formes juridiques. De plus, même lorsque cette condition s'avère remplit certaines contraintes les empêche d'y accéder. Doivent-elles être pour autant excluent du nombre d'entreprises qui bénéficient des avantages de ce marché en y investissant ?

Quels sont les différents canaux que peuvent emprunter les PME/PMI pour obtenir des fonds qui leur permettront de répondre à leurs divers besoins de financement ?

Pour une société anonyme, il existe deux (2) façons de financer les investissements à long terme : Faire un emprunt et/ou émettre des actions.

Rappelons que le financement via le marché primaire se fait soit par appel public à l'épargne, soit par emprunt privé. Il est constitué de titres à placer directement auprès d'investisseurs en contrepartie de l'encaisse de fonds destinés à renflouer la trésorerie de l'émetteur.

a) Par placement privé (PP)

Le Placement Privé de Titres consiste en l'émission de titres à l'attention d'un public restreint (investisseurs institutionnels, personnes morales) en des conditions de garanties et de communication financière allégées par rapport à ce qui est imposé dans le cas des APE.

b) Par appel public à l'épargne (APE)

Rappelons que sont réputés faire appel public à l'épargne, les sociétés( S.A), les États ou toute autre entité émettrice de valeurs.

A part l'émission de titres sur le marché primaire (par APE ou par PP), les PME/PMI ne répondant pas aux critères et conditions d'accès ont la possibilité d'obtenir des fonds en investissant sur le marché financier. Ce choix bien que risqué, peut s'avérer être très bénéfique pour l'entreprise qui s'y engage. En effet, l'investissement doit se faire dans un but de rentabilité, de réalisation de plus-values. Il peut se faire au nom du dirigeant ou de l'entreprise, tout dépendra des objectifs visés. C'est donc pour les PME/PMI une autre manière d'obtenir des fonds sur ce marché à condition qu'il y ait une « situation d'information parfaite » propice à la spéculation. Dans le cas contraire, les entreprises qui vont y investir pourront réaliser de grandes pertes liées à une mauvaise anticipation des cours des titres acquis.

Le financement bancaire est toujours conditionné par un apport de garanties. Elles sont la plupart du temps financières (gage d'espèces, compte bloqué, dépôt à terme, etc.). En matière de garantie financière, un investisseur doit disposer d'un apport

personnel représentant un certain pourcentage ou même la totalité du montant du projet. Un entrepreneur peut donc décider d'investir directement cette liquidité sur le marché financier et plus précisément sur le marché secondaire de la BRVM. S'agissant d'un marché au comptant, avec un délai de dénouements des opérations sur trois (3) jours, les plus-values que réalisera ce dernier à la suite d'une bonne spéculation lui permettront de répondre à de nombreux besoins financiers de son entreprise.

L'investisseur choisira-t-il l'investissement en action ou plutôt en obligation ?

a) Analyse critique d'un investissement en action

Les actions différent des dettes dans la mesure où elles représentent une participation au capital d'une société. En achetant une action, l'investisseur acquiert donc une partie de l'affaire, dans ce cas il ne lui prête pas de l'argent. Pour l'investisseur, cette distinction à deux (2) implications importantes:

· détenir une action de donne droit à aucun paiement régulier ;

· le fait de détenir des actions ne donne droit à aucun remboursement des montants investis.

Alors, comment les actionnaires gagnent-ils à partir de la participation au capital que leur confère la propriété d'une action ?

En achetant une action émise au préalable par une société anonyme, l'investisseur devient alors « copropriétaire » la société. Il bénéficie donc de sa rentabilité présente et/ou anticipée. Bénéficier de la rentabilité d'une société ne signifie pas de s'approprier de ses profits futurs, car le bénéfice net réalisé par celle-ci est soit réinvesti dans l'affaire ou distribué en partie aux actionnaires sous formes de dividendes. Cette décision revient uniquement à la Direction de l'émetteur et plus précisément à son Conseil d'Administration. Il peut décider d'augmenter ou même de diminuer ses dividendes distribués comme bon lui semble. Afin d'illustrer ce qui a été dit précédemment, prenons, par exemple, une société qui réalise un bénéfice net de

50 000 000F CFA, après impôt et service de la dette. Supposons que la société distribue 20 000 000F CFA aux actionnaires en dividendes et garde 30 000 000F CFA pour les réinvestir. Qui obtient quoi?

Figure 5 : Exemple de répartition du bénéfice réalisé par une société aux actionnaires

Source : www.guide-finance.ch/ica_french/les_marches/les_actions/description_action/wcca3.html

Lorsqu'un dividende est payé, les actionnaires reçoivent un montant proportionnel à leur participation au capital de la société. Donc si une société a émis vingt (20) millions d'actions, chaque action détenue rapportera un (1) franc en paiement de dividendes. Dans ces circonstances, un actionnaire détenant 2% de la société, soit quatre cent mille (400 000) actions, recevra 400 000F CFA, un actionnaire détenant cent (100) actions recevra 100F CFA et ainsi de suite. Nous avons vu auparavant qu'il existe différentes manières pour une société de repartir son bénéfice net. Si la société décide de réinvestir en totalité ses profits, d'où vient alors le bénéfice pour l'actionnaire ?

Une société qui décide de réinvestir ses profits en totalité à en principe pour objectif principal « la croissance ». Cette croissance devrait donc lui permettre de faire monter la valeur de ses actions. Le scenario ci-dessous illustre parfaitement cette notion.

Figure 6 : Réinvestissement de profits par l'entreprise pour sa croissance

Source . www.guide-finance.ch/ica_french/les_marches/les_actions/description_action/wcca4.html

Dans ce scénario, l'actionnaire considère que le rendement de son investissement se valorise par le biais d'une hausse du cours de l'action. Ce cours étant le prix de l'action sur le marché boursier à un moment (t). En somme, nous retenons que le rendement total au profit de l'actionnaire est composé du revenu des dividendes auquel s'ajoute une plus-value de capital issue de la croissance de la société émettrice des titres.

Figure 7 : Composition du rendement total des actionnaires

Source . www.guide-finance.ch/ica_french/les_marches/les_actions/description_action/wcca4.html

L'investissement en action ne reste pas sans risque.

Quelles sont alors les différents risques afférents aux actions ?

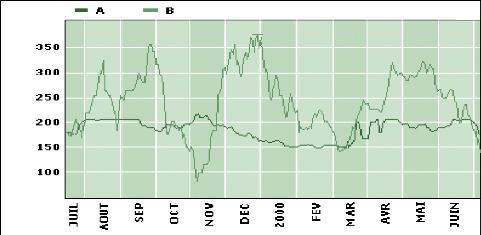

Figure 8 : Mise en évidence de la notion de volatilité du cours d'une action

Source : www.guide-finance.ch/ica_french/les_marches/les_actions/les_risques_afferents_aux_actions/index.html

De l'analyse de la figure ci-dessus, nous constatons que la notion de «volatilité» d'un titre est mise en évidence. En effet, le titre (B) est plus volatile que le titre (A), donc plus risqué.

L'investisseur choisira laquelle de ces deux (2) actions ?

Dans ce cas précis, le choix de l'action à acquérir dépendra des objectifs que s'est fixé l'investisseur. Pendant que l'un choisira le titre ayant le cours le moins volatile (A) pour se protéger du risque (même si cela ne lui rapporte pas un grand rendement), un autre préférera choisir le titre (B) dont le cours est plus volatil. Ce dernier prend certes d'énormes risques mais il se focalise surtout sur le rendement que peut lui rapporter ce titre. En effet, une hausse considérable du cours de l'action s'avérera très profitable pour cet actionnaire lors de la cession de ce titre au moment opportun. La valeur d'un investissement en action repose donc sur la capacité de l'entreprise à réussir et à dégager des profits ainsi que la capacité du marché à reconnaître cette réussite.

Pour se protéger des risques afférents à l'investissement en action, l'investisseur doit dans un premier temps effectué une analyse financière et économique de l'Émetteur. Ensuite, il devra tenir compte des indices clés du marché boursier qui lui serviront d'outils d'aide à la décision.

Avant de décider d'investir sur une place boursière, l'investisseur tient compte en général des indices de cette place, ce qui lui permet de comparer les performances du marché boursier et de mesurer son évolution. En ce qui concerne les indices utilisés au niveau de la BRVM, il s'agit des indices BRVM10 et BRVM Composite. L'analyse de l'évolution de ces indices sur une période donnée lui permettra de faire un choix entre investir sur cette place boursière ou s'intéresser à une autre place boursière plus rentable.